Валютное регулирование

Импортерам важно помнить, что импортные операции резидентов, которые осуществляются на условиях отсрочки поставки, в случае, когда такая отсрочка превышает 120 календарных дней* с момента осуществления авансового платежа или выставления векселя в пользу поставщика импортируемой продукции, требуют заключения центрального органа исполнительной власти, реализующего государственную политику в сфере экономического развития ( ст. 2 Закона № 185 с учетом п. 1 постановления № 342).

* См. «БН», 2016, № 32, с. 4 и с. 5 этого номера.

Нарушение резидентами указанных сроков влечет за собой взыскание пени за каждый день просрочки в размере 0,3 % от суммы неполученной выручки (недопоставленного товара) в иностранной валюте, пересчитанной в гривню по валютному курсу НБУ на день возникновения задолженности ( ст. 4 Закона № 185). В то же время общий размер начисленной пени не может превышать сумму неполученной выручки (недопоставленного товара).

Для оплаты импортного товара, как правило, нужно купить иностранную инвалюту. Банки сейчас обязаны предварительно зачислять средства в гривнях на отдельный аналитический счет балансового счета 2900. С указанного счета средства могут быть перечислены для покупки иностранной валюты не раньше следующего операционного дня со дня зачисления на него гривень ( п.п. 11 п. 6 постановления № 342).

Но! Уполномоченный банк не имеет права покупать иностранную валюту по поручению клиента-резидента, который имеет средства в иностранной валюте, размещенные на текущих и депозитных счетах в этом и/или других уполномоченных банках. Такой клиент-резидент выполняет обязательство в иностранной валюте за счет имеющихся у него средств в иностранной валюте ( п.п. 14 п. 6 постановления № 342).

Исключение составляет случай, когда общая сумма средств в иностранной валюте, которые размещены на счетах клиента в уполномоченных банках, меньше чем $25000 (в эквиваленте по официальным курсам соответствующих валют на дату подачи клиентом заявления о покупке иностранной валюты).

Налоговый учет импорта

Налог на прибыль. В учете по налогу на прибыль отдельных корректировок финрезультата для операций по приобретению импортных товаров у обычных нерезидентов в НКУ не предусмотрено. Поэтому все налогоплательщики отражают такие операции исключительно по бухгалтерским правилам.

В то же время «высокодоходные» юрлица (с годовым доходом более 20 млн грн.), а также юрлица, не поставившие в декларации отметку о непроведении корректировок, увеличивают финрезультат в таких случаях:

• на сумму превышения договорной (контрактной) стоимости приобретенных товаров над обычной ценой при осуществлении контролируемых операций в случаях, определенных ст. 39 НКУ ( п.п. 140.5.2 НКУ);

• на сумму 30 % стоимости товаров, в том числе необоротных активов (кроме указанных в п. 140.2 НКУ, п.п. 140.5.5 НКУ и операций, которые признаны контролируемыми в соответствии со ст. 39 НКУ), приобретенных у нерезидентов (в том числе нерезидентов — связанных лиц), которые зарегистрированы в государствах (на территориях), указанных в п.п. 39.2.1.2 НКУ (т. е. включенных в Перечень № 977-р) — согласно п.п. 140.5.4 НКУ.

НДС. Операции по ввозу товаров на таможенную территорию Украины облагаются НДС ( п.п. «в» п. 185.1 НКУ). При этом датой возникновения НО является дата предоставления ТД для таможенного оформления ( п. 187.8 НКУ), на что обращают внимание и налоговики (консультация в категории 101.05 ЗІР ГФСУ).

Суммы НДС, рассчитанные исходя из таможенной стоимости товаров, включают в НК ( п. 198.3 НКУ). Датой возникновения права на отнесение сумм НДС в НК является дата уплаты НДС по НО ( п. 198.2 НКУ). Документом, удостоверяющим право на отнесение сумм налога в НК, является ТД ( п. 201.12 НКУ), которая может быть оформлена в бумажной или в электронной форме (консультация в категории 101.10 ЗІР ГФСУ).

Нюанс: для того, чтобы суммы НДС, уплаченные при ввозе товаров в Украину, были учтены при расчете регистрационной формулы в СЭА (их можно увидеть в гр. 4 извлечения из СЭА), при заполнении декларантами графы B ТД дополнительно необходимо указать сведения о налоговом номере лица, которое претендует на НК (см. разъяснение в категории 101.08 ЗІР ГФСУ).

При продаже любых товаров, в том числе и импортных, нужно учитывать минимальную базу обложения, которая не может быть ниже цены их приобретения ( абз. 2 п. 188.1 НКУ). Как именно определять такую цену, в НКУ не сказано.

Налоговики предписывают ориентироваться на цену приобретения товаров, без учета величины таможенной стоимости ( письма ГФСУ от 02.10.15 г. № 20952/6/99-95-42-01-16-01, ЦО по обслуживанию крупных плательщиков ГФСУ от 16.06.16 г. № 13257/10/28-10-01-03-11, консультация в категории 101.06 ЗІР ГФСУ).

Данные выводы могут пригодиться смелым плательщикам, однако желательно при этом получить письменную индивидуальную налоговую консультацию на основании ст. 52 НКУ.

А в осторожном варианте имеет смысл ориентироваться на первоначальную стоимость товаров, отраженную в бухгалтерском учете на соответствующем счете 28.

Напоминаем, что при продаже импортных товаров следует заполнить гр. 3 «Код товару згідно з УКТ ЗЕД» разд. Б налоговой накладной ( абз. «і» п. 201.1 НКУ, п.п. 2 п. 16 Порядка № 1307). Код товара согласно УКТ ВЭД указывают сплошным порядком без любых знаков (пробелов, точек и т. п.).

Бухгалтерский учет импорта

Порядок отражения операций в иностранной валюте регламентирует П(С)БУ 21 «Влияние изменений валютных курсов».

Учтите: в П(С)БУ 21 до сих пор приведены устаревшие формулировки из расчета действия 2 курсов валют в день*. Поэтому приходится «держать в уме», что там, где сказано о курсе «на начало дня даты…» или «конец дня даты…», имеется в виду курс НБУ, установленный на эту дату.

* С апреля 2015 года такие правила уже не действуют. Соответствующие изменения были внесены постановлением Правления НБУ от 19.03.15 г. № 194 в п. 9 Положения об установлении официального курса гривни к иностранным валютам и курса банковских металлов, утвержденного постановлением Правления НБУ от 12.11.03 г. № 496.

Главная особенность состоит в том, что по операциям в инвалюте рассчитывают курсовые разницы.

Курсовая разница — это разница между оценками одинакового количества единиц иностранной валюты при разных валютных курсах. Валютный курс — установленный Нацбанком Украины курс денежной единицы Украины к денежной единице другой страны ( п. 4 П(С)БУ 21).

Курсовые разницы начисляют только по монетарным статьям ( пп. 7, 8 П(С)БУ 21). К ним относят статьи баланса о денежных средствах, а также о таких активах и обязательствах, которые будут получены или оплачены в фиксированной (или определенной) сумме денежных средств или их эквивалентов ( п. 4 П(С)БУ 21).

Курсовые разницы по монетарным статьям в инвалюте определяют ( п. 8 П(С)БУ 21) на дату:

• осуществления хозяйственной операции (в пределах ее объема) по курсу НБУ на дату осуществления операции;

• баланса по курсу НБУ на дату баланса.

При ввозе товара имеют место операции, связанные с операционной деятельностью предприятия, поэтому курсовые разницы отражают:

• положительные — на субсчете 714 «Доход от операционной курсовой разницы»;

• отрицательные — на субсчете 945 «Потери от операционной курсовой разницы».

В остальном порядок отражения операции в учете зависит от условий приобретения товара (табл. 1 на с. 12):

Таблица 1. Порядок отражения в бухучете операций по импорту товаров

| Условия договора | Порядок отражения в учете |

| 1. Получение товаров на условиях предоплаты | Сумму, включаемую в расходы, исчисляют по курсу НБУ на дату перечисления предоплаты за товары ( п. 6 П(С)БУ 21). Курсовые разницы по задолженности поставщика в части перечисленного аванса не рассчитывают |

| 2. Получение товаров без предоплаты | Сумму, включаемую в расходы, исчисляют по курсу НБУ на дату приобретения товаров ( п. 5 П(С)БУ 21). На задолженность перед поставщиком до момента перечисления оплаты за товары начисляют курсовые разницы ( пп. 7, 8 П(С)БУ 21) |

| 3. Получение товаров на условиях частичной предоплаты | В части перечисленной предоплаты сумму расходов исчисляют как в варианте 1, в неоплаченной части — как в варианте 2 |

Нюанс: покупатель может отразить в балансе товары при выполнении двух условий, а именно: если к нему перешло и право собственности на товары, и связанные с ними риски ( п. 2.1 Методрекомендаций № 2). На эту дату и определяют курс НБУ инвалюты, по которому приходуют импортные товары, полученные без предоплаты.

Между тем контролеры обычно предпочитают не вникать в учетные нюансы и определяют курс НБУ для зачисления товаров на баланс на основании ТД. Принимая во внимание расплывчатость критериев признания товаров активами, такой подход в целом приемлем, ведь в бухучете многое зависит от профессионального суждения бухгалтера. Поэтому в тех случаях, когда точно зафиксировать в документах момент перехода права собственности (рисков и выгод) на товар не получается, можно ориентироваться на дату и курс, указанные в ТД.

Не забудьте, что первоначальную стоимость любого товара, в том числе и импортного, формируют все расходы, указанные в п. 9 П(С)БУ 9 «Запасы».

Финрезультат от операции приобретения иностранной валюты исходя из п. 5 П(С)БУ 21 исчисляют на дату зачисления валюты на текущий счет предприятия (отражения валюты в составе активов).

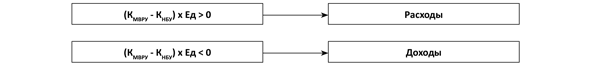

Схематично расчет финансового результата выглядит так:

где КМВРУ — курс Межбанковского валютного рынка Украины (МВРУ), по которому приобреталась инвалюта;

КНБУ — курс НБУ на дату зачисления инвалюты на текущий счет в иностранной валюте инвалюты (действующий в первой половине текущего дня);

Ед — количество единиц приобретенной инвалюты.

Расходы, связанные с приобретением валюты, отражают на субсчете 942 «Расходы на покупку-продажу иностранной валюты», доходы — на субсчете 711 «Доход от купли-продажи иностранной валюты».

Пример. Банк зачислил на основании заявления предприятия на балансовый счет (2900) 01.08.16 г. 260000 грн. для приобретения $10000. На дату приобретения валюты (02.08.16 г.) курс МВРУ составил 24,82 грн. за $1, курс НБУ — 24,783525 грн. за $1.

Предприятие перечислило $10000 02.08.16 г. нерезиденту по ВЭД-контракту, условия которого предусматривают:

1) получение товара на условиях предоплаты, товар на сумму $10000 был ввезен 12.08.16 г. (курс НБУ на эту дату составил 24,850409 грн. за $1);

2) перечисление предоплаты по частям, вторую часть предоплаты в размере $2000 предприятие перечислило 08.08.16 г. (курс НБУ на эту дату составил 24,805647 грн. за $1), товар на сумму $10000 был ввезен 12.08.16 г.;

3) оплату товара после получения, товар на сумму $10000 был ввезен 28.07.16 г. (курс НБУ на эту дату составил 24,815350 грн. за $1), курс НБУ на 31.07.16 г. составил 24,798204 грн. за $1;

4) частичную предоплату, товар на сумму $12000 был ввезен 12.08.16 г., оставшуюся сумму ($2000) предприятие уплатило 15.08.16 г. (курс НБУ на эту дату составил 25,044197 грн. за $1).

Условно сумма «ввозного» НДС составила 52100 грн., сумма таможенной пошлины — 12400 грн. Полученные товары в учете приходуются на дату оформления ТД.

В учете эти операции отразим так, как показано в табл. 2 (см. с. 13).

Таблица 2. Учет операций по импорту товаров

| Дата операции | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| дебет | кредит | |||

| Приобретение валюты | ||||

| 01.08.16 | Перечислены банку гривни для покупки иностранной валюты | 333 | 311 | 260000,00 |

| 02.08.16 | Оприходована валюта по курсу НБУ ($10000 х 24,783525 грн.) | 312 | 333 | $10000 247835,25 |

| 02.08.16 | Отражена разница между курсом приобретения валюты на МВРУ и курсом НБУ: (24,82 грн. - 24,783525 грн.) х $10000 | 942 | 333 | 364,75 |

| 02.08.16 | Списана с текущего счета комиссия банка | 92 | 311 | 1241,00 |

| 02.08.16 | Возвращены лишние средства на текущий счет | 311 | 333 | 11800,00 |

| Импорт товара с предоплатой (вариант 1) | ||||

| 02.08.16 | Перечислена предварительная оплата за товар нерезиденту | 371 | 312 | $10000 247835,25 |

| 12.08.16 | Перечислены таможенным органам средства на уплату импортных платежей (НДС и таможенная пошлина) | 377 | 311 | 64500,00 |

| 12.08.16 | Списаны расходы на уплату: | |||

| «ввозного» НДС | 641/НДС | 377 | 52100,00 | |

| таможенной пошлины | 281 | 377 | 12400,00 | |

| 12.08.16 | Получены товары от поставщика | 281 | 632 | $10000 247835,25 |

| 12.08.16 | Отражен зачет задолженностей | 632 | 371 | $10000 247835,25 |

| Импорт товара с предоплатой по частям (вариант 2) | ||||

| 02.08.16 | Перечислена 1-я часть предварительной оплаты за товар нерезиденту | 371 | 312 | $10000 247835,25 |

| 08.08.16 | Перечислена 2-я часть предварительной оплаты за товар нерезиденту | 371 | 312 | $2000 49611,29 |

| 12.08.16 | Получены товары от поставщика: (247835,25 грн. + 49611,29 грн.) | 281 | 632 | $ 12000(1) 247835,25 |

| 12.08.16 | Отражен зачет задолженностей | 632 | 371 | $12000 247835,25 |

| Импорт товара без предоплаты (вариант 3) | ||||

| 28.07.16 | Получены товары от поставщика | 281 | 632 | $10000(1) 248153,50 |

| 31.07.16 | Отражены курсовые разницы от пересчета задолженности перед нерезидентом: (24,815350 грн. - 24,798204 грн.) х $10000 | 632 | 714 | 171,46 |

| 02.08.16 | Перечислена оплата за товар нерезиденту | 371 | 312 | $10000 247835,25 |

| 02.08.16 | Отражены курсовые разницы от пересчета задолженности перед нерезидентом: (24,798204 грн. - 24,783525 грн.) х $10000 | 632 | 714 | 146,79 |

| Импорт товара с частичной предоплатой (вариант 4) | ||||

| 02.08.16 | Перечислена частичная предварительная оплата за товар нерезиденту | 371 | 312 | $10000 247835,25 |

| 12.08.16 | Получены товары от поставщика (247835,25 грн. + 24,850409 грн. х $2000) | 281 | 632 | $12000(1) 297536,07 |

| 12.08.16 | Отражен частичный зачет задолженностей | 632 | 371 | $10000 247835,25 |

| 15.08.16 | Перечислена оставшаяся часть оплаты за товар нерезиденту | 632 | 312 | $2000 50088,39 |

| 15.08.16 | Отражены курсовые разницы от пересчета задолженности перед нерезидентом: (25,044197 грн. - 24,850409 грн.) х $2000 | 945 | 632 | 387,57 |

| (1) Корреспонденции по уплате и списанию импортных платежей аналогичны варианту с предоплатой. | ||||

Итак, мы рассмотрели все возможные варианты отражения в учете импортных товаров. Полагаем, что теперь с учетом этих операций затруднений у вас не возникнет.

Выводы

- Плательщики налога на прибыль отражают операции по приобретению импортного товара по бухгалтерским правилам.

- «Ввозной» НДС включают в состав НК, а для того, чтобы он был учтен в «регистрационной» формуле, в ТД нужно указать налоговый номер импортера.

- Бухгалтерский учет «импортных» приобретений зависит от условий оплаты, курсовые разницы определяют только по монетарной задолженности.

Документы и сокращения статьи

Закон № 185 — Закон Украины «О порядке осуществления расчетов в иностранной валюте» от 23.09.94 г. № 185/94-ВР.

Порядок № 1307 — Порядок заполнения налоговой накладной, утвержденный приказом МФУ от 31.12.15 г. № 1307.

Постановление № 342 — постановление Правления НБУ «Об урегулировании ситуации на денежно-кредитном и валютном рынках Украины» от 07.06.16 г. № 342.

Перечень № 977-р — Перечень государств (территорий), которые соответствуют критериям, установленным подпунктом 39.2.1.2 подпункта 39.2.1 пункта 39.2 статьи 39 Налогового кодекса Украины (приложение к распоряжению КМУ от 16.09.15 г. № 977-р).

Методрекомендации № 2 — Методические рекомендации по бухгалтерскому учету запасов, утвержденные приказом МФУ от 10.01.07 г. № 2.

НК — налоговый кредит.

НО — налоговые обязательства.

СЭА — система электронного администрирования НДС.

ТД — таможенная декларация.