Общие моменты

Проводить годовой перерасчет НДС нужно тем плательщикам НДС, которые в течение 2018 года осуществляли одновременно облагаемые и необлагаемые операции и начисляли «компенсирующие» НО по ст. 199 НКУ.

Отметим, что проводить годовой перерасчет нужно даже в том случае, если:

• в течение 2018 года вы осуществили лишь одну льготную (необъектную) операцию (например, сдавали макулатуру, которая подпадает под освобождение от НДС на основании п. 23 подразд. 2 разд. XX НКУ);

• на конец года перестали осуществлять льготные операции, но при этом проводили их в течение года.

Результаты годового перерасчета должны быть отражены в НДС-декларации за последний отчетный период года (п. 199.5 НКУ), т. е. в декларации за декабрь 2018 года (для квартальщиков — в декларации за IV квартал 2018 года).

Годовой перерасчет-2018 включает:

1) общий годовой перерасчет — по приобретенным с НДС в течение 2018 года товарам/услугам/необоротным активам, предназначенным для одновременного использования в облагаемых и необлагаемых операциях, по которым проводили распределение НДС по ст. 199 НКУ;

2) перерасчет по необоротным активам, приобретенным с НДС до 01.07.15 г., по итогам одного, двух, трех лет, следующих за годом начала их эксплуатации (п. 42 подазд. 2 разд. XX НКУ). Для объектов, введенных в эксплуатацию в 2015 году, такой перерасчет проводится по итогам 2018 года в последний раз — по итогам третьего года, следующего за годом начала их эксплуатации. Если объект был приобретен до 01.07.15 г., а введен в эксплуатацию, к примеру, в 2016 году, то в 2018 году придется провести перерасчет налогового кредита по итогам второго года, следующего за годом начала эксплуатации объекта. В последний раз для такого объекта перерасчет будет проведен по итогам 2019 года — третий год, следующий за годом начала эксплуатации.

Напомним: по необоротным активам «двойного назначения», приобретенным после 01.07.15 г., НДС пересчитывается только один раз — в составе общего годового перерасчета.

Алгоритм общего годового перерасчета

В общем, алгоритм перерасчета такой же, как и в прошлом году, за исключением разве что нового алгоритма заполнения расчетов корректировки (РК) к «самосводным» налоговым накладным (НН), составленным на основании п. 199.1 НКУ по результатам годового перерасчета.

Шаг 1. Определяем годовой коэффициент распределения («анти-ЧВ»). В течение 2018 года при распределении НДС мы использовали коэффициент, рассчитанный в гр. 7 стр. 1 таблицы 1 приложения Д7 за январь 2018 года (или в гр. 7 стр. 2 таблицы 1 за первый месяц, в котором впервые были задекларированы необлагаемые операции).

В конце года его нужно пересчитать — исходя из фактических объемов, проведенных в течение 2018 года облагаемых и необлагаемых операций (п. 199.4 НКУ).

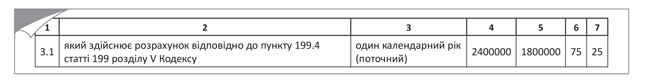

Расчет нового коэффициента проводим по стр. 3.1 табл. 1 приложения Д7 к НДС-декларации за декабрь 2018 года (IV квартал 2018 года).

В графе 4 указываем общий объем поставок за год (сумма значений строк 1.1, 1.2, 2, 3, 5 и 7 колонки А деклараций и всех уточняющих расчетов (УР)). В графе 5 — объем облагаемых поставок (сумма значений строк 1.1, 1.2, 2, 3 и 7 колонки А деклараций и всех уточняющих расчетов (УР)).

При этом освежим в памяти самые важные моменты.

1. При подсчете общих (гр. 4) и облагаемых операций (гр. 5) используем данные НДС-деклараций за январь — декабрь 2018 года и соответствующих УР.

Плательщики, у которых необлагаемые операции впервые появились в середине или в конце года, объемы поставок для расчета коэффициента распределения учитывают за весь год.

Обратите внимание: в отношении УР налоговики считают, что нужно брать все УР, поданные в 2018 году, независимо от того, какой период ими уточняется (письмо ГФСУ от 12.01.17 г. № 599/7/99-99-15-03-02-17). По такому же принципу они рекомендуют учитывать при заполнении граф 4 и 5 все РК, составленные и отраженные в декларации в текущем календарном году, независимо от даты составления НН, к которым эти РК составлены.

2. При подсчете объема облагаемых операций (гр. 5) нужно учитывать, что стр. 7 включает корректировки как к облагаемым поставкам, так и к необлагаемым операциям. Поэтому при подсчете объемов по гр. 5 табл. 1 приложения Д7 корректировки необлагаемых операций нужно исключить.

3. При подсчете общих объемов операций (гр. 4) нужно исключить отражаемые в стр. 5 декларации (1) «льготные» поставки собственного металлолома (льгота согласно п. 23 подразд. 2 разд. XX НКУ); (2) «льготные» операции согласно п.п. 197.1.28 НКУ, пп. 197.11 и 197.24 НКУ и (3) операции по реорганизации предприятия (п.п. 196.1.7 НКУ). Эти операции выведены из-под общих правил НДС-распределения (п. 199.6 НКУ).

В итоге:

• в гр. 6 табл. 1 приложения Д7 — получим коэффициент использования товаров/услуг в облагаемых операциях (кстати, судя по категории 101.23 ЗІР ГФСУ, именно этот показатель нужно проставлять в спецполе «ЧВ» в шапке приложения Д7);

• в гр. 7 — коэффициент «анти-ЧВ» — получим долю использования товаров/услуг/необоротных активов в необлагаемых операциях. Его и будем использовать для проведения «текущего» годового перерасчета по приобретениям 2018 года.

Полученные коэффициенты округляем до двух знаков после запятой (письмо ГНАУ от 25.10.11 г. № 4261/6/15-3415-04).

Пример 1. Предположим, по данным деклараций по НДС за январь — декабрь 2018 года, а также УР, поданных в 2018 году, объем поставок составил:

• облагаемых (∑стр. 1.1, 1.2, 2, 3 и 7) — 1800000 грн.;

• общий объем поставок — 2400000 грн.

Рис. 1. Фрагмент таблицы 1 приложения Д7 за декабрь 2018 года

Шаг 2. Непосредственно проводим перерасчет. Для этого:

Этап 1. Собираем налоговые накладные («самосводные») за январь — декабрь 2018 года, которыми начислялись налоговые обязательства по п. 199.1 НКУ, и пересчитываем наши налоговые обязательства исходя из нового коэффициента распределения (показатель «анти-ЧВ», определенный по гр. 7 стр. 3.1 таблицы 1 приложения Д7).

Этап 2. К каждой «самосводной» НН составляем РК. То есть в общем случае таких расчетов корректировки будет 12 (по одному за каждый месяц).

Расчет корректировки составляют последним днем года, т. е. 31.12.18 г. Каждый из них нужно зарегистрировать в Едином реестре налоговых накладных (ЕРНН) (регистрирует сам плательщик НДС, так как такой РК не подлежит выдаче «покупателю»). Бесштрафной срок регистрации — 15.01.19 г.

Обратите внимание: результаты перерасчета отражаем в декларации за последний отчетный период (т. е. для месячных плательщиков — в декларации за декабрь) независимо от того, своевременно зарегистрирован РК или нет. Иначе говоря, даже если РК будет уменьшать НО и не будет своевременно зарегистрирован — результаты перерасчета все равно отражаем в декларации за декабрь 2018 года (консультация в категории 101.23 ЗІР ГФСУ).

Как составлять РК? Тут есть такие особенности:

1. Ставим отметку «Х» в поле «Підлягає реєстрації в ЄРПН постачальником (продавцем)».

2. В поле «До зведеної податкової накладної» ставим тип признака «2» (п. 11 Порядка заполнения налоговой накладной, утвержденного приказом Минфина от 31.12.15 г. № 1307).

Причем тип признака «2» ставим в РК ко всем «самосводным» НН, в том числе и зарегистрированным до 01.12.18 г

3. В поле «Не підлягає наданню отримувачу…» ставим отметку «Х» и тип причины:

• «08» — если РК составляется к «самосводной» НН, которая была составлена в соответствии с п. 199.1 НКУ на сумму НО по товарам/услугам/необоротным активам, которые одновременно использовались в облагаемых операциях и операциях, не являющихся объектом обложения НДС;

• «09» — если РК составляется к «самосводной» НН, которая была составлена в соответствии с п. 199.1 НКУ на сумму НО по товарам/услугам/необоротным активам, которые одновременно использовались в облагаемых операциях и операциях, освобожденных от обложения НДС.

4. В заглавной части НН указываем:

1) дату составления расчета корректировки «31122018»;

2) реквизиты «компенсирующей» НН, к которой составляется РК;

3) в полях, отведенных для указания данных продавца, приводим свои данные, в том числе заполняем и реквизит «податковий номер платника податку…» (указывая в нем свой налоговый номер);

4) в полях, отведенных для указания данных покупателя, приводим:

• в строке «Отримувач (покупець)…» — свое название;

• в строке «індивідуальний податковий номер» — условный ИНН «600000000000»;

• строку «Податковий номер…» покупателя не заполняем;

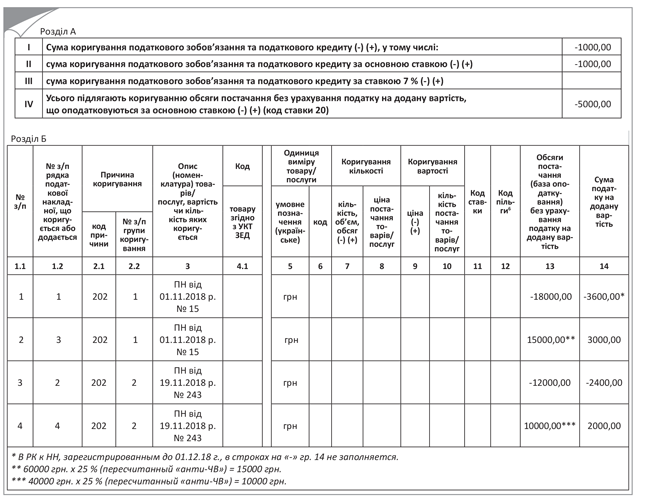

5) а вот заполнение табличной части (раздела Б) РК имеет свои особенности. В прошлом году в РК достаточно было заполнить всего одну строку, в которой следовало указать, на какую сумму в общем увеличивается/уменьшается база для начисления НО и сумма НДС. При этом в нем заполнялись только гр. 1, 2, 11 и 13. Теперь же, учитывая новые правила составления РК, очевидно, придется составить строки на «-»/«+» по каждой «входной» НН, которая была включена в «самосводную» НН, к которой сейчас составляется РК. При этом:

• первой строкой снимаем данные строки, которую корректируем;

• второй добавляем новую строку (под новым порядковым номером строки, которой не было в НН) с откорректированными показателями.

В качестве причины корректировки во всех строках указываем условный код причины «202» — корректировка сводной НН, составленной согласно п. 199.1 НКУ.

При этом, так как в «самосводной» НН, составленной по п. 199.1 НКУ, строки 3.1, 3.2, 3.3, 5, 6, 7, 8, 9 не заполняются, то и в РК не заполняются строки 4.1, 4,2, 4.3, 6, 7, 8, 9, 10, 11, 12.

Внимание! Возможно, фискалами будет предложен «упрощенный» вариант заполнения РК (например, с заполнением в нем всего одной строки с общим итогом корректировки).

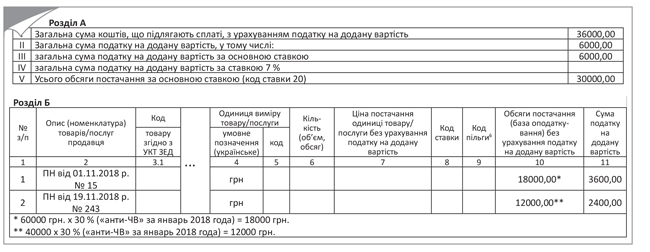

Порядок перерасчета разберем на примере одного месяца — ноября 2018 года.

Пример 2. В ноябре 2018 года объем покупок, по которым необходимо начисление «компенсирующих» НО по п. 199.1 НКУ, составил 120000 грн. (без НДС — 100000 грн., НДС — 20000 грн.). Налоговые обязательства (НО) по п. 199.1 НКУ начисляются по двум «входным» НН:

• от 01.11.18 г. № 15 — объем поставки без НДС — 60000 грн. (НДС — 12000 грн.);

• от 19.11.18 г. № 243 — объем поставки без НДС — 40000 грн. (НДС — 8000 грн.).

В ноябре по этим НН была составлена сводная «компенсирующая» НН от 30.11.18 г. № 255 (см. рис. 2 ниже). Зарегистрирована она 03.12.18 г.

Рис. 2. «Самосводная» НН от 30.11.18 г. № 255

«Компенсирующие» НО начислялись исходя из коэффициента «анти-ЧВ» — 30 % (гр. 7 стр. 1 табл. 1 приложения Д7 за январь 2018 года).

По результатам перерасчета коэффициент «анти-ЧВ» составил 25 % (гр. 7 стр. 3.1 табл. 1 приложения Д7 за декабрь 2018 года).

К «самосводной» НН за ноябрь составлен РК от 31.12.18 г. № 29 (см. рис. 3).

Рис. 3. РК от 31.12.18 г. № 29 к «самосводной» НН за ноябрь

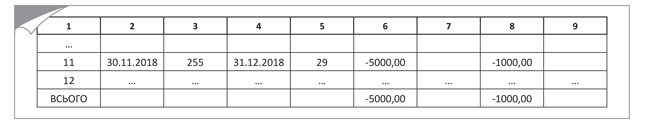

Этап 3. Заполняем таблицу 2 приложения Д7 за декабрь 2018 года. В этой таблице уже показываются результаты перерасчета.

В гр. 2 и 3 указываем данные сводной налоговой накладной, которой начислялись обязательства по п. 199.1 НКУ. В гр. 4 и 5 — даты и номера РК, составленных по результатам годового перерасчета.

Эта таблица заполняется в гривнях с копейками, а итоговый показатель «Всього» отражается в гривнях без копеек с округлением по общеустановленным правилам (категория 101.20 ЗІР ГФСУ) (см. рис. 4).

Рис. 4. Фрагмент таблицы 2 приложения Д7 за декабрь 2018 года

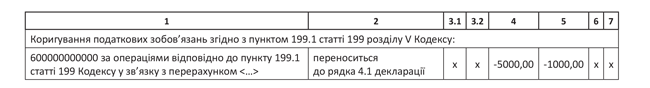

Шаг 3. Отражаем результаты перерасчета в НДС-декларации. Итоговые данные из таблицы 2 приложения Д7 за декабрь/IV квартал 2018 года переносим с соответствующим знаком («+» или «-»):

1) в последнюю строку таблицы 1 приложения Д1 за декабрь/IV квартал 2018 года — строка с ИНН «600000000000»;

2) а затем (!) — в стр. 4.1 (либо 4.2 — в зависимости от ставки) декларации за декабрь/IV квартал 2018 года.

Рис. 5. Фрагмент таблицы 1 приложения Д1 за декабрь 2018 года

Шаг 4. Отражаем результаты перерасчета в бухучете. Как отражать в бухучете результаты перерасчета, устанавливает п. 12 Инструкции по бухгалтерскому учету налога на добавленную стоимость, утвержденной приказом Минфина от 01.07.97 г. № 141.

Результаты перерасчета отражаются в бухучете увеличением доходов или расходов.

Основание — РК к «самосводным» НН, составленным по п. 199.1 НКУ.

Отражение в бухучете результатов годового перерасчета НДС

| № п/п | Содержание хозяйственной операции | Бухучет | |

| дебет | кредит | ||

| 1 | Доначислены налоговые обязательства (коэффициент «анти-ЧВ» увеличился) | 643/1(1) | 641/НДС |

| 949 | 643/1 | ||

| 2 | Уменьшены налоговые обязательства (коэффициент «анти-ЧВ» уменьшен) | 641/НДС | 643/1 |

| 643/1 | 719 | ||

| (1) Субсчет 643/1 «Налоговые обязательства, подлежащие корректировке. | |||