Не создавали резерв: как исправить?

Не создавали резерв отпусков ранее. Можно ли в текущем году включить в налоговые расходы резерв отпусков, который касается дней отпуска прошлых лет?

Просто создать резерв отпусков за прошлые годы в текущем году нельзя. Ведь создание резерва затрагивает счета расходов (начисление резерва осуществляется проводкой Дт 23, 91, 92, 93, 94 — Кт 471). Поэтому если мы будем ежемесячно создавать резерв отпусков текущего года + еще и в текущем году покажем начисление резерва за прошлые годы, то однозначно завысим расходы текущего периода.

Согласно П(С)БУ 26 «Выплаты работникам» (п. 7) выплаты за неотработанное время, которые подлежат накоплению, признают обязательством через создание обеспечения в отчетном периоде. Поскольку резерв отпусков за прошлые годы — это расходы прошлых периодов, то соответственно и действовать нужно в порядке исправления прошлогодних ошибок, т. е. руководствуясь П(С)БУ 6 «Исправление ошибок и изменения в финансовых отчетах» путем корректировки сальдо нераспределенной прибыли на начало отчетного периода.

Бухучет. В бухучете все достаточно просто. Чтобы исправить ситуацию, нам нужно рассчитать правильную сумму резерва (его остаток) на 01.01.19 г. Как это сделать? Для этого нужно:

1. Определить количество неиспользованных дней отпуска, под которые должен создаваться резерв, по каждому работнику на 01.01.19 г. При этом согласно п. 7 П(С)БУ 26 резерв отпусков начисляется по отпускам, которые подлежат накоплению (т. е. которые не «сгорают» и могут быть использованы работниками в следующих периодах и за которые работник может получить компенсацию при увольнении). Это:

(1) ежегодные отпуска: основной и дополнительный (предусмотренный ст. 7 и 8 Закона Украины «Об отпусках» от 15.11.96 г. № 504-96-ВР, далее — Закон об отпусках);

(2) дополнительный отпуск работникам, имеющим детей (ст. 19 Закона об отпусках).

Резерв на оплату творческих, учебных и других отпусков не создают.

2. Определить фактическую среднедневную зарплату работников за весь предыдущий (2018-й) год в порядке, определенном п. 7 Порядка расчета средней заработной платы, утвержденного постановлением КМУ от 08.02.95 г. № 100. Персонифицированно по каждому работнику считать зарплату не нужно. Ведь сумма резерва — это расчетная (плановая) величина.

Но нужно определить ее отдельно в разрезе каждой группы работников (сч. 23, 91, 92, 93, 94).

Причем даже если у нас имеются неиспользованные дни отпуска не только за прошлый (2018-й) год, а, например, и за 2017, 2016 годы, то в расчет берем фактическую среднедневную зарплату за 2018 год (поскольку если бы мы, как это было нужно, начисляли резерв в прошлых годах, то в конце каждого года при инвентаризации неиспользованный остаток резерва мы все равно бы пересчитали исходя из среднедневной зарплаты на конец отчетного года).

3. Перемножаем показатели (1), (2) и коэффициент, увеличивающий резерв отпусков на сумму ЕСВ-начислений (в общем случае он равен 1,22). Так мы определим сальдо резерва на 31.12.18 г. Но это ошибка прошлого года, поэтому доначисление резерва проводим путем корректировки сальдо нераспределенной прибыли (Дт 44 — Кт 471).

Итак, в бухучете резерв отпусков, который должен был быть создан в прошлых годах, «реанимировали».

Налоговоприбыльный учет. А вот в налоговом учете не все так просто. Так, в п. 24 подразд. 4 разд. XX НКУ есть корректировка, которая позволяет и прибыльную декларацию не исправлять, и учесть подлежащие резервированию в прошлых годах расходы. Но касается она лишь отпусков, не использованных до 01.01.15 г.

Напомним: этой корректировкой могут пользоваться не только высокодоходники, но и малодоходники, не применяющие разницы. Показывают соответствующие расходы в строке 4.2.11 приложения РІ к декларации.

«24. В состав расходов включаются расходы на оплату отпусков работникам и другие выплаты, связанные с оплатой труда, которые возмещены после 1 января 2015 года за счет резервов и обеспечений, сформированных до 1 января 2015 года…, в случае, если такие расходы не были учтены при определении объекта налогообложения до 1 января 2015 года».

Что касается более поздних «отпускных» резервов, то если не уточнять прошлые периоды, «доначисленная» в бухучете (проводкой Дт 44 — Кт 471) сумма резерва в налоговые расходы не попадет.

А чтобы исправить прошлые периоды, придется «смоделировать», как сложилась бы ситуация, если бы мы начисляли резерв все эти годы в предусмотренном законодательством порядке. При этом следует учесть, что уточнить можно только декларации, с предельной даты подачи которых не прошло 1095 дней (п. 50.1 НКУ). По сути можно уточнить 2016, 2017 и 2018 годы.

Рассмотрим пример. Для наглядности его максимально упростим.

Допустим, у нас есть всего три сотрудника (административного персонала). Они имеют право только на отпуск продолжительностью 24 к. дн. На 01.01.15 г. остались неиспользованными 50 дней отпуска и среднедневная з/п за 2014 год — 280 грн. (с ЕСВ). Резерв на 01.01.15 г. составляет 14000 грн. (50 к. дн. х 280 грн.).

| № п/п | Показатель | 2015 | 2016 | 2017 | 2018 |

| 1 | Количество «заработанных» дней отпуска работниками (из расчета 24 к. дн.), к. дн. | 72 | 72 | 72 | 72 |

| 2 | Фактически использовано, к. дн. | 60 | 105 | 72 | 60 |

| 3 | Фактически начисленная сумма отпускных, грн. (с ЕСВ) | 17400 | 39900 | 30240 | 28800 |

| 4 | Фактическая сумма отпускных из расчета на 1 день отпуска, грн. (с ЕСВ) | 290 | 380 | 420 | 480 |

| 5 | Среднедневная з/п за год, грн. (с ЕСВ) | 350 | 400 | 450 | 490 |

| 6 | Неиспользованный остаток дней отпуска на конец года | 62 | 29 | 29 | 41 |

| 7 | Переходный резерв на 31.12. каждого года (стр. 5 х стр. 6) | 21700 | 11600 | 13050 | 20090 |

По сути, нам нужно сравнить фактические расходы на оплату отпусков с теми расходами, которые были бы отражены, если бы резерв был начислен.

Понятно, что резерв отпусков рассчитывается исходя из плановых показателей (планового фонда оплаты труда, плановой суммы расходов на оплату отпусков). Поскольку эти периоды уже прошли, то, на наш взгляд, стоит исходить из среднедневной фактической суммы, которая использовалась для расчета отпускных.

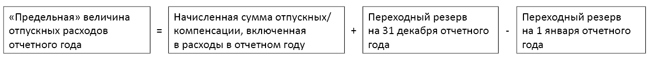

Для расчета «предельной» величины отпускных расходов корректируемого отчетного года можно воспользоваться такой формулой:

2015 год. Если бы мы создавали резерв, то сумма расходов составила бы:

17400 грн. + 21700 грн. - 14000 грн. = 25100 грн.

Фактическая сумма расходов по отпускным выплатам составила 17400 грн. (вместо 25100 грн.). Соответственно расходы за 2015 год оказались заниженными (7700 грн.).

2016 год. Если бы мы создавали резерв, сумма расходов составила бы:

39900 грн. + 11600 грн. - 21700 грн. = 29800 грн.

Фактически сумма расходов по отпускным выплатам в 2016 году составила 39900 грн. Соответственно расходы за 2016 год оказались завышенными (-10100 грн).

2017 год. Если бы мы создавали резерв, сумма расходов составила бы:

30240 грн. + 13050 грн. - 11600 грн. = 31690 грн.

Фактически сумма расходов по отпускным выплатам в 2017 году составила 30240 грн. Соответственно расходы за 2017 год оказались заниженными (1450 грн.).

2018 год. Если бы мы создавали резерв, сумма расходов составила бы:

28800 грн. + 20090 грн. - 13050 грн. = 35840 грн.

Фактически сумма расходов по отпускным выплатам в 2018 году составила 28800 грн. Соответственно расходы за 2018 год оказались заниженными (7040 грн.).

Итого, если бы мы могли исправить все эти периоды, то сумма резерва на 01.01.19 г. (20090 грн.) полностью бы попала в налоговые расходы:

14000 грн. (за счет разницы из п. 24 подразд. 4 разд. XX НКУ) + 7700 грн. - 10100 грн. + 1450 грн. + 7040 грн. = 20090 грн.

Но уточнить (в рамках 1095 дней) мы можем только периоды — 2016, 2017 и 2018. При этом считаем, что квартальным плательщикам уточнять квартальные декларации не нужно. Достаточно уточнить годовые декларации по налогу на прибыль. Ведь в данном случае, поскольку нет плановых показателей, рассчитать точную сумму резерва невозможно, а именно в конце каждого года сумма резерва корректируется.

Для уточнения деклараций по прибыли придется правильно пересоставить финотчетность (исходя из «предположения», что мы начисляли резерв все эти годы в предусмотренном законодательством порядке).

При этом стоит учесть, что придется «пересоставить» финотчетность за ошибочные периоды так, будто ошибки не было (как того требует п. 5 П(С)БУ 6).

Были микро- — стали малым

Предприятие утратило статус микропредприятия, в результате чего теперь обязано создавать резервы отпусков. Как быть с «переходящими» отпускными прошлого года?

Микропредприятия создавать в бухучетных целях обеспечения (резервы) не обязаны (п.п. 2 п. 2 и п. 8 разд. I П(С)БУ 25 «Финансовый отчет субъекта малого предпринимательства»). Это их право (которое закрепляется в учетной политике). Естественно, когда предприятие утрачивает свой микростатус, то у него возникает обязанность начислять резерв отпусков.

При этом обратим внимание на такой момент. Согласно Закону о бухучете, чтобы утратить статус микропредприятия, предприятие должно в течение двух лет подряд не соответствовать критериям для этой группы предприятий (ч. 2 ст. 2). В первый раз мы себя классифицировали (отнесли в ту или иную группу предприятий) в 2018 году по итогам годовой финотчетности за 2017 год. Поэтому если по данным годовой финотчетности за 2017 год мы — микропредприятие, то таковым остаемся и в 2019 году (независимо от показателей финотчетности за 2018 год).

Ну а что делать, если мы все-таки утратили статус микропредприятия? В теории — то, что предприятие теперь будет начислять резерв отпусков, не является ни бухгалтерской ошибкой, ни изменением учетной оценки. Это — изменение учетной политики. А изменение учетной политики требует ретроспективного пересчета показателей с корректировкой сальдо нераспределенной прибыли на начало отчетного периода (Дт 441 (442) — Кт 471).

Для бухучета — вывести сальдо резерва на начало отчетного года не так и сложно. А вот с налоговым учетом не все так просто. Ведь никаких корректировок (налоговых разниц) в налоговом учете на изменение учетной политики нет.

Получается, ни до этой даты, ни сейчас (Дт 471 — Кт 661, 651) такие суммы не сыграют в уменьшение «прибыльного» объекта.

А уточнять отчетные периоды прошлых лет формально у предприятия нет оснований — тогда оно правомерно не начисляло отпускной резерв.

Но если величина переходного резерва значительна, то, на наш взгляд, можно идти по пути исправления прошлогодних ошибок.

Были малым — стали микро-

Предприятие утратило статус малого предприятия, в результате чего перестало быть обязанным создавать резервы. Как поступить с остатками созданных ранее резервов? Можно ли их списать?

Обратим внимание еще раз: утратить статус малого предприятие может, только если оно не соответствует критериям малого предприятия на протяжении двух лет подряд.

Микропредприятия создавать в бухучетных целях обеспечения (резервы) не обязаны (п.п. 2 п. 2 и п. 8 разд. I П(С)БУ 25). И если решили больше не создавать резервов, то свое решение следует сперва закрепить в приказе об учетной политике.

Что же делать с остатками резервов, которые предприятие не использовало? На наш взгляд, в этом случае следует «доиспользовать» кредитовое сальдо по субсчету 471, т. е. за счет кредитового сальдо по субсчету 471 списывать начисления за неиспользованные прошлогодние отпуска.