Глава 71 ГКУ не содержит ограничений по субъектному составу договора займа. Поэтому ситуация, когда физлицо предоставляет заем юрлицу, вполне вписывается в рамки закона. Но, погашая заем, юрлицо обязано «засветить» в форме № 1ДФ информацию по тому физлицу-спасителю, от которого получило заем. Почему? Сейчас расскажем.

Все в № 1ДФ будем

Основная сумма возвратной финансовой помощи, предоставленная физлицом другим лицам, которая возвращается ему, не включается в налогооблагаемый доход такого физлица на основании п.п. 165.1.31 НКУ. Действительно, ей там не место. Ведь заимодатель-физлицо по сути получает назад свои же деньги.

Не будет тут и ВС с ЕСВ. Причина — отсутствие дохода.

Но расслабляться не стоит. ☺

Несмотря на то что возвратную финпомощь не облагают НДФЛ и ВС, предприятие, являясь налоговым агентом, обязано отразить ее в разделе I формы № 1 ДФ с признаком дохода «153». Ведь в Налоговом расчете мы показываем все доходы, выплачиваемые (начисляемые, предоставляемые) физическим лицам, как те, которые включают в базу начисления НДФЛ, так и те, которые не облагают налогом на доходы.

Сумму займа, которая возвращается физлицу-заимодателю, предприятие показывает в графах 3а и 3 разд. I Налогового расчета по форме № 1ДФ за тот отчетный период, в котором она была возвращена физлицу. В графах 4а и 4 оно проставит нули (в бумажном варианте — прочерки). Дата предоставления займа предприятию не важна для Налогового расчета.

Причем,

если финпомощь возвращают частями, то в форме № 1ДФ за соответствующий отчетный квартал указывают фактически возвращенные суммы финпомощи в этом квартале

Заметьте: тот факт, что помощь осталась невозвращенной на конец отчетного года, не влияет на порядок ее отражения в форме № 1ДФ.

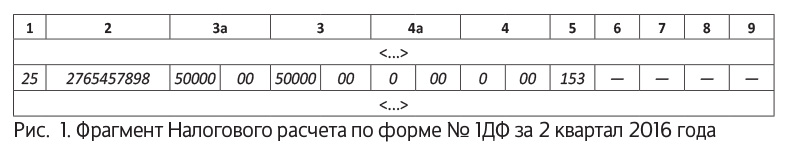

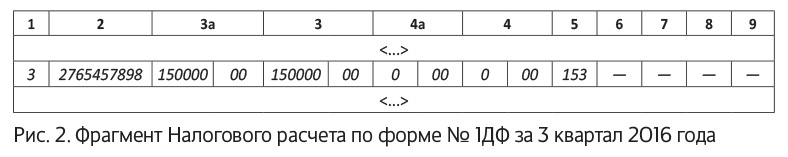

Допустим, что сумма возвратной финпомощи, предоставленной физлицом (налоговый номер — 2765457898) предприятию в 2016 году, равна 200000,00 грн. Согласно условию договора помощь возвращается физлицу двумя частями. Первая часть (50000,00 грн.) — в июне 2016 года, вторая (150000,00) — в сентябре 2016 года.

Суммы возвращаемой финпомощи предприятие отразит в Налоговом расчете по форме № 1ДФ за 2 и 3 кварталы 2016 года следующим образом:

Кроме того, сумма финпомощи, фактически возвращенной в отчетном квартале, должна быть указана в строке с ВС в разд. II Налогового расчета в графах с общей суммой доходов, начисленных/выплаченных физлицам.

А если взять и не показать

Очень часто подписчики нашей газеты задают вопрос: «А что будет, если в форме № 1ДФ не отразить сумму возвращенной финпомощи?». Ну не хотят учредители, директоры и прочие заимодатели «светить» в Налоговом расчете суммы, которые они занимают предприятиям. И если бухгалтер не готов бороться с предрассудками заимодателей, то он сделает, как его попросят. Ведь кто платит, тот и заказывает музыку.

Чего после этого ждать?

Если факт неотражения всплывет при проверке:

— предприятию грозит штраф в размере 510 (1020) грн. за подачу формы № 1ДФ не в полном объеме ( п. 119.2 НКУ);

— должностным лицам предприятия — админштраф в размере от 34 грн. до 51 грн. (от 51 до 85 грн.) за непредоставление сведений о доходах граждан ( ст. 1634 КоАП).

Как видите, размеры штрафов нельзя назвать ужасающими. Но нарушать ли нет — решать вам. ☺

А если исправиться сейчас и подать уточненки к форме № 1ДФ? Все равно от штрафа в 510 (1020) грн. не убежать. Просто в этом случае вы покажете налоговикам, где именно ошиблись.

Прощаю все!

Предположим, что добрый заимодатель решил простить непогашенную сумму возвратной финпомощи. Нужно ли прощенную им сумму повторно отражать в Налоговом расчете по форме № 1ДФ? Нет, не нужно. Ведь предприятие ничего не выплачивает физлицу-заимодателю. Более того, в данной ситуации заимодатель терпит убытки.

А что предприятие, долг которого был удачно прощен? О его доле можно прочитать на с. 3 и 15.

выводы

- Основная сумма возвратной финпомощи, предоставленная физлицом другим лицам, которая возвращается ему, не включается в налогооблагаемый доход такого физлица.

- Сумму займа, которая возвращается физлицу-заимодателю, предприятие — налоговый агент обязано отразить в Налоговом расчете по форме № 1ДФ с признаком дохода «153».

- Предприятию, не отразившему сумму возвращенного займа в Налоговом расчете по форме № 1ДФ, грозит штраф в размере 510 (1020) грн. за подачу такого расчета не в полном объеме.