9.1. Состав ТЗР

Общее представление о ТЗР дает абзац пятый п. 9 П(С)БУ 9. Так, ТЗР включают в себя затраты на:

— заготовку запасов;

— оплату тарифов за погрузочно-разгрузочные работы;

— оплату тарифов (фрахта) за транспортировку запасов всеми видами транспорта к месту их использования;

— страхование рисков транспортировки запасов.

Обратите внимание:

в качестве ТЗР расцениваются лишь те расходы, которые осуществлены покупателем товаров при их доставке от поставщиков на предприятие

Если же по условиям договора доставка товаров входит в обязанности поставщика, то для торгового предприятия расходы на транспортировку войдут в цену приобретенных товаров. Причем даже в том случае, когда стоимость доставки указана в расчетных и сопроводительных документах отдельно. Для покупателя такие транспортные расходы поставщика вместе со стоимостью товаров являются не чем иным, как «суммами, уплачиваемыми согласно договору поставщику (продавцу)...», но никак не ТЗР.

А вот если доставка товаров по договору возложена на самого покупателя, в этом случае можно говорить о наличии у него транспортных расходов, понесенных в связи с приобретением товаров. Причем такие расходы относят к ТЗР вне зависимости от того, осуществлялась доставка товаров сторонними организациями или собственными силами самого предприятия (собственными либо арендованными транспортными средствами). При этом работы, связанные с транспортировкой товаров собственным транспортом, включают в ТЗР по производственной себестоимости услуг вспомогательных (подсобных) производств (хозяйств) предприятия по перевозке таких запасов (см. письмо Минфина от 14.03.2005 г. № 31-04200-30-10/3778).

Чтобы ошибочно не принять тот или иной вид расходов за транспортно-заготовительные, нужно знать, что к ТЗР не относятся:

— затраты на командировки, связанные с оформлением договоров поставки товаров;

— расходы на содержание отделов снабжения (других отделов (служб) предприятия с аналогичными функциями, занимающихся обеспечением предприятия товарами);

— расходы, понесенные в связи с внутренними перевозками товаров по территории предприятия или между его структурными подразделениями;

— расходы, возникшие при возврате товаров поставщику;

— расходы на погрузку, транспортировку, перевалку и страхование, а также транспортно-экспедиционные и другие услуги, связанные с реализацией товаров.

Так, затраты на командировки, связанные с оформлением договоров поставки товаров, являются составляющими административных расходов. Расходы на доставку товаров на склад торгового предприятия включают в их первоначальную стоимость, а уже расходы на транспортировку товаров покупателю или в структурное подразделение предприятия торговли (тот же магазин) относят к расходам на сбыт.

Также не попадают в ТЗР суммы потерь товара в пути, выявленные при оприходовании приобретенных товаров.

9.2. Учет ТЗР

Как мы уже отмечали, ТЗР в соответствии с п. 9 П(С)БУ 9 включаются в первоначальную стоимость товаров, приобретенных за денежные средства. Кроме того, и это немаловажно, при формировании первоначальной стоимости ТЗР присоединяют к справедливой стоимости товаров, внесенных в уставный капитал предприятия или полученных бесплатно ( пп. 11 и 12 П(С)БУ 9), а также товаров, приобретенных (полученных) в результате обмена (см. письмо Минфина от 14.04.2005 г. № 31-04200-30-25/6582). А раз так, то изложенные дальше правила учета и распределения ТЗР применимы в случае поступления товаров любым из указанных способов.

Пункт 9 П(С)БУ 9 предусматривает возможность учета ТЗР одним из двух способов, а именно путем:

— непосредственного (прямого) включения в состав первоначальной стоимости единицы (наименования, группы, вида) приобретенных товаров при их оприходовании;

— обобщения на отдельном субсчете счета учета товаров с дальнейшим распределением по среднему проценту.

Конкретный вариант учета ТЗР предприятие устанавливает по своему усмотрению и закрепляет в приказе об учетной политике

При этом к различным единицам учета товаров (наименованиям или однородным группам, видам) П(С)БУ 9 не запрещает устанавливать свои способы учета ТЗР.

Главное помните: поскольку установление порядка учета и распределения ТЗР является одним из элементов учетной политики, изменить его возможно только в исключительных случаях, прямо установленных в п. 9 П(С)БУ 6.

Рассмотрим порядок применения каждого из приведенных выше методов детально.

Прямое включение ТЗР в первоначальную стоимость товаров

Метод прямого включения в первоначальную стоимость товаров применяют в тех случаях, когда есть возможность достоверно (точно) определить суммы ТЗР, которые могут быть непосредственно отнесены на стоимость приобретенных товаров (п. 5.5 Методрекомендаций № 2). Суть его заключается в том, что

ТЗР распределяют между соответствующими единицами товаров пропорционально их стоимости, количеству или весу

Этот метод более распространен на предприятиях оптовой торговли, в то время как в рознице его применяют достаточно редко. Все дело в том, что использование этого варианта учета ТЗР оправданно лишь при небольшой номенклатуре товаров. Ведь прямое включение ТЗР в первоначальную стоимость приобретенных товаров каждого конкретного наименования с практической точки зрения весьма затруднительно, когда одновременно на предприятие доставляются товары не одного, а нескольких наименований.

При применении этого метода общую сумму ТЗР распределяют между всеми наименованиями поступивших товаров. Понятно, что в зависимости от избранной базы (пропорционально стоимости товаров, их количеству или весу) результат распределения ТЗР на единицу запасов будет различным. В большинстве случаев более рационально распределять ТЗР пропорционально стоимости полученных запасов, а не их количеству. Особенно это касается ситуации, когда в одном сопроводительном документе поставщика указаны запасы с разным количественным измерением.

В бухучете суммы ТЗР, учитываемые прямым методом, включают в первоначальную стоимость единицы (наименования, группы, вида) приобретенных товаров непосредственно при их оприходовании и отражают по дебету субсчета 281.

Для лучшего понимания порядка распределения ТЗР этим методом рассмотрим пример.

Пример 9.1. Предприятие приобрело 900 кг товара А на сумму 9810 грн. (в том числе НДС — 1635 грн.) и 1200 кг товара Б на сумму 15360 грн. (в том числе НДС — 2560 грн.).

Стоимость услуг транспортной организации по доставке товаров составила 2100 грн. (в том числе НДС — 350 грн.).

Согласно приказу об учетной политике предприятия ТЗР прямо включают в первоначальную стоимость товаров при их оприходовании. Базой распределения ТЗР между различными наименованиями полученных товаров является их стоимость.

В этом случае первоначальную стоимость приобретенных товаров с учетом ТЗР определяем следующим образом:

1) рассчитываем общую стоимость приобретенных товаров без учета НДС:

(9810 - 1635) + (15360 - 2560) = 8175 + 12800 = = 20975 (грн.);

2) исчисляем стоимость транспортировки 1 грн. товара:

(2100 - 350) : 20975 = 0,083433 (грн.);

3) определяем стоимость транспортировки:

— товара А: 8175 х 0,083433 = 682,06 (грн.);

— товара Б: 12800 х 0,083433 = 1067,94 (грн.);

4) рассчитываем первоначальную стоимость с учетом ТЗР:

— 1 кг товара А: (8175 + 682,06) : 900 = = 9,84 (грн./кг);

— 1 кг товара Б: (12800 + 1067,94) : 1200 = = 11,56 (грн./кг).

В регистрах бухгалтерского учета приобретение товаров и отнесение в их первоначальную стоимость сумм ТЗР отражаем так (см. табл. 9.1):

Таблица 9.1. Учет ТЗР прямым методом

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| Дт | Кт | |||

| 1 | Оприходован товар А, полученный от поставщика | 281/А | 631/1 | 8175,00 |

| 2 | Оприходован товар Б, полученный от поставщика | 281/Б | 631/1 | 12800,00 |

| 3 | Отражен налоговый кредит по НДС, уплаченному в составе стоимости товаров (при наличии зарегистрированной в ЕРНН налоговой накладной) | 641/НДС | 631/1 | 4195,00 |

| 4 | Включена в первоначальную стоимость товара А сумма расходов на его доставку | 281/А | 631/2 | 682,06 |

| 5 | Включена в первоначальную стоимость товара Б сумма расходов на его доставку | 281/Б | 631/2 | 1067,94 |

| 6 | Отражен налоговый кредит по НДС, уплаченному в составе стоимости услуг по транспортировке товаров (при наличии зарегистрированной в ЕРНН налоговой накладной) | 641/НДС | 631/2 | 350,00 |

| 7 | Перечислена поставщику оплата за товар | 631/1 | 311 | 25170,00 |

| 8 | Оплачены услуги транспортной организации по транспортировке товара | 631/2 | 311 | 2100,00 |

Учет ТЗР на отдельном субсчете

Метод учета ТЗР на отдельном субсчете применяют в основном предприятия, для которых характерно наличие большого ассортимента, вследствие чего невозможно отнести сумму понесенных ТЗР непосредственно на увеличение первоначальной стоимости конкретной единицы товаров.

В основу этого способа учета ТЗР положен принцип усреднения. То есть сумму ТЗР в течение месяца накапливают на субсчете 289 «Транспортно-заготовительные расходы», а затем в конце месяца распределяют между выбывшими (реализованными, безвозмездно переданными, обменянными и т. д.) товарами и остатком товаров на конец отчетного месяца по отдельным однородным группам усредненно.

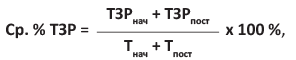

Для этого нужно рассчитать средний процент ТЗР. Как это сделать? Для начала определяем отношение суммы остатка величины ТЗР на начало отчетного месяца и суммы ТЗР, понесенных за месяц, к сумме стоимости остатка товаров на начало месяца и поступивших в течение месяца товаров. Полученное в результате значение, умноженное на 100, и дает средний процент ТЗР. В виде формулы расчет можно изобразить так:

где Ср. % ТЗР — средний процент ТЗР;

ТЗРнач — остаток ТЗР на начало отчетного месяца;

ТЗРпост — сумма ТЗР, понесенных в отчетном месяце;

Тнач — стоимость остатка товаров на начало отчетного месяца;

Тпост — стоимость товаров, поступивших в отчетном месяце.

В свою очередь, сумму ТЗР по выбывшим товарам определяют как произведение среднего процента ТЗР и стоимости выбывших товаров:

ТЗРвыб = Твыб х Ср. % ТЗР : 100 %,

где ТЗРвыб — сумма ТЗР, приходящаяся на выбывшие в отчетном месяце товары;

Твыб — стоимость выбывших товаров.

Обратите внимание:

в общем случае для распределения ТЗР применяют покупную стоимость товаров

Исключение составляют предприятия розничной торговли, которые ведут учет по ценам продажи. Они в процессе распределения ТЗР используют продажную стоимость товаров, т. е. ту, которую учитывают на субсчете 282.

В бухгалтерском учете суммы ТЗР, учитываемые методом распределения по среднему проценту, списывают на те же счета бухгалтерского учета, в корреспонденции с которыми отражено выбытие соответствующих товаров. То есть на торговых предприятиях списание ТЗР осуществляют, как правило, по кредиту субсчета 289 в корреспонденции с дебетом субсчета 902 «Себестоимость реализованных товаров».

Применение этого способа учета ТЗР рассмотрим на примерах.

Пример 9.2. Предприятие оптовой торговли имело на начало сентября 2016 года остаток товаров в сумме 30000 грн. (сальдо по дебету субсчета 281). Сумма ТЗР, приходящаяся на этот остаток, составила 2500 грн. (сальдо по дебету субсчета 289).

В течение отчетного месяца предприятием приобретены товары на сумму 48000 грн. (в том числе НДС — 8000 грн.). Транспортной организации за доставку товаров было уплачено 3720 грн. (в том числе НДС — 620 грн.).

В этом же месяце были реализованы товары на сумму 82800 грн. (в том числе НДС — 13800 грн.). Балансовая стоимость реализованных товаров — 54000 грн.

Данные о стоимости товаров и остатках ТЗР на предприятии оптовой торговли, а также произведенные на их основании расчеты приведены в табл. 9.2 на с. 84.

Таблица 9.2. Расчет ТЗР по среднему проценту предприятием оптовой торговли

| № п/п | Показатель | Субсчет 281, грн. | Субсчет 289, грн. |

| 1 | Остаток товаров на начало месяца | 30000 | 2500 |

| 2 | Поступило товаров в течение месяца | 40000 | 3100 |

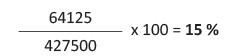

| 3 | Средний процент ТЗР |

| |

| 4 | Реализованы товары в течение месяца | 54000 | 4320* |

| 5 | Остаток товаров на конец месяца (стр. 1 + стр. 2 - стр. 4) | 16000 | 1280** |

| * ТЗР, приходящиеся на реализованные товары: 54000 грн. х 8 % : 100 % = 4320 грн. ** ТЗР, приходящиеся на остаток товаров: 16000 грн. х 8 % : 100 % = 1280 грн. | |||

В результате проведения расчетов ТЗР были распределены между товарами, реализованными в течение месяца (в сумме 4320 грн.), и остатком товаров на конец месяца (в сумме 1280 грн.).

В бухгалтерском учете предприятия приобретение и реализацию товаров, а также списание ТЗР нужно отразить следующим образом (см. табл. 9.3):

Таблица 9.3. Учет ТЗР по среднему проценту предприятием оптовой торговли

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| Дт | Кт | |||

| 1 | Остаток товаров на начало месяца: | |||

| — стоимость товаров на складе | 281 | — | 30000,00 | |

| — ТЗР | 289 | — | 2500,00 | |

| Приобретение товаров | ||||

| 2 | Оприходованы товары, полученные от поставщика | 281 | 631/1 | 40000,00 |

| 3 | Отражена сумма налогового кредита по НДС от стоимости товаров (при наличии зарегистрированной в ЕРНН налоговой накладной) | 641/НДС | 631/1 | 8000,00 |

| 4 | Произведена оплата за полученные товары | 631/1 | 311 | 48000,00 |

| 5 | Отражены ТЗР | 289 | 631/2 | 3100,00 |

| 6 | Отражен налоговый кредит по НДС с суммы ТЗР (при наличии зарегистрированной в ЕРНН налоговой накладной) | 641/НДС | 631/2 | 620,00 |

| 7 | Перечислена оплата транспортной организации | 631/2 | 311 | 3720,00 |

| Реализация товаров | ||||

| 8 | Отражен доход от реализации товаров | 361 | 702 | 82800,00 |

| 9 | Начислены обязательства по НДС | 702 | 641/НДС | 13800,00 |

| 10 | Отражена себестоимость реализованных товаров | 902 | 281 | 54000,00 |

| 11 | Списана сумма ТЗР, приходящаяся на реализованные товары | 902 | 289 | 4320,00 |

| 12 | Отнесены на финансовый результат: | |||

| — доход от реализации товаров | 702 | 791 | 69000,00 | |

| — себестоимость реализованных товаров | 791 | 902 | 58320,00 | |

| 13 | Оплачен товар | 311 | 361 | 82800,00 |

| 14 | Остаток товаров на конец месяца: | |||

| — стоимость товаров на складе | 281 | — | 16000,00 | |

| — ТЗР | 289 | — | 1280,00 | |

Пример 9.3. На основе данных, представленных в табл. 9.4, рассчитаем средний процент торговой наценки, средний процент ТЗР и определим себестоимость реализованных товаров на предприятии розничной торговли.

Таблица 9.4. Данные и расчеты к примеру 9.3

| № п/п | Показатель | Первоначальная (покупная) стоимость товаров, грн. | Субсчет 285, грн. | Субсчет 282 (гр. 3 + гр. 4), грн. | Субсчет 289, грн. |

| 1 | Остаток товаров на начало месяца | 101250 | 67500 | 168750 | 25015 |

| 2 | Поступило товаров в течение месяца | 155250 | 103500 | 258750 | 39110 |

| 3 | Итого (стр. 1 + стр. 2) | 256500 | 171000 | 427500 | 64125 |

| 4 | Средний процент торговой наценки |

| |||

| 5 | Средний процент ТЗР |

| |||

| 6 | Сумма скидки | — | — | 3750 | — |

| 7 | Реализовано товаров в течение месяца | 137250 (225000 + 3750 - 91500) | 91500 [(225000 + 3750) х 40 :: 100] | 225000 (с учетом скидки) | 34312,50 [(225000 + 3750) х 15 : 100] |

| 8 | Стоимость недостачи товаров, выявленной в результате инвентаризации (в пределах норм естественной убыли) | 468 (780 - 312) | 312 (780 х 40 : 100) | 780 | 117 (780 х 15 : 100) |

| 9 | Итого выбыло (стр. 6 + стр. 7 + стр. 8) | 137718 | 91812 | 229530 | 34429,50 |

| 10 | Остаток товаров на конец месяца (стр. 3 - стр. 9) | 118782 | 79188 | 197970 | 29695,50 |

Итак, в процессе расчета вначале были определены средний процент торговой наценки (40 %) и средний процент ТЗР (15 %).

Затем рассчитана сумма торговой наценки, относящаяся к реализованным (91500 грн.) и недостающим (312 грн.) товарам, что дало возможность установить покупную стоимость таких реализованных товаров (137250 грн.) и товаров, оказавшихся в недостаче (468 грн.).

Также в результате проведения расчетов были распределены ТЗР между товарами, реализованными в течение отчетного месяца (34312,50 грн.), недостающими товарами (117 грн.) и остатком товаров на конец отчетного месяца (29695,50 грн.).

В итоге себестоимость реализованных товаров в условиях рассматриваемого примера составила 171562,50 грн. (137250 грн. + 34312,50 грн.), а оказавшихся в недостаче — 585 грн. (468 грн. + 117 грн.).

Воспользовавшись полученными данными, отразим указанные операции в учете (см. табл. 9.5).

Таблица 9.5. Учет ТЗР по среднему проценту предприятием розничной торговли

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| Дт | Кт | |||

| 1 | Остаток товаров на начало месяца: | |||

| — продажная стоимость | 282 | — | 168750,00 | |

| — торговая наценка | — | 285 | 67500,00 | |

| — сумма ТЗР | 289 | — | 25015,00 | |

| Приобретение товаров | ||||

| 2 | Получены товары от поставщика | 281 | 631/1 | 155250,00 |

| 3 | Отражен налоговый кредит по НДС (при наличии зарегистрированной в ЕРНН налоговой накладной) | 641/НДС | 631/1 | 31050,00 |

| 4 | Оплачены полученные товары | 631/1 | 311 | 186300,00 |

| 5 | Признаны расходы по доставке товаров | 289 | 631/2 | 39110,00 |

| 6 | Отражен налоговый кредит по НДС в составе стоимости расходов по доставке товаров (при наличии зарегистрированной в ЕРНН налоговой накладной) | 641/НДС | 631/2 | 7822,00 |

| 7 | Перечислена оплата транспортной организации за услуги по доставке товаров | 631/2 | 311 | 46932,00 |

| 8 | Переданы товары в розницу | 282 | 281 | 155250,00 |

| 9 | Начислена торговая наценка на поступивший товар | 282 | 285 | 103500,00 |

| Выбытие товаров | ||||

| 10 | Отражен доход от реализации товаров (с учетом скидки) | 301/«Операц. касса» | 702 | 225000,00 |

| 11 | Начислены налоговые обязательства по НДС | 702 | 641/НДС | 37500,00 |

| 12 | Отражена себестоимость реализованного товара исходя из покупной стоимости | 902 | 282 | 137250,00 |

| 13 | Списана сумма наценки, приходящейся на реализованный товар | 285 | 282 | 91500,00 |

| 14 | Включена в себестоимость реализованных товаров сумма ТЗР | 902 | 289 | 34312,50 |

| 15 | Выявлена и отражена недостача товаров по покупной стоимости | 947 | 282 | 468,00 |

| 16 | Списана торговая наценка, приходящаяся на недостающие товары | 285 | 282 | 312,00 |

| 17 | Отнесена на расходы сумма ТЗР на недостающие товары | 947 | 289 | 117,00 |

| 18 | Отнесены на финансовый результат: | |||

| — доход от реализации товаров | 702 | 791 | 187500,00 | |

| — себестоимость реализованных товаров | 791 | 902 | 171562,50 | |

| — сумма недостач товаров | 791 | 947 | 585,00 | |

| 19 | Остаток товаров на конец месяца: | |||

| — продажная стоимость | 282 | — | 197970,00 | |

| — торговая наценка | — | 285 | 79188,00 | |

| — сумма ТЗР | 289 | — | 29695,50 | |

выводы

- Расходы являются транспортно-заготовительными только в случае, если они осуществлены покупателем товаров при их доставке от поставщиков на предприятие.

- ТЗР включают в первоначальную стоимость товаров.

- При применении метода прямого включения в первоначальную стоимость товаров ТЗР распределяют между соответствующими единицами товаров пропорционально их стоимости, количеству или весу.

- При учете ТЗР на отдельном субсчете их сумму в конце месяца распределяют между выбывшими товарами и остатком товаров на конец отчетного месяца по отдельным однородным группам усредненно.