Поскольку для учета необходимы документы, начнем с документального оформления операций по разукомплектации.

Документальное оформление

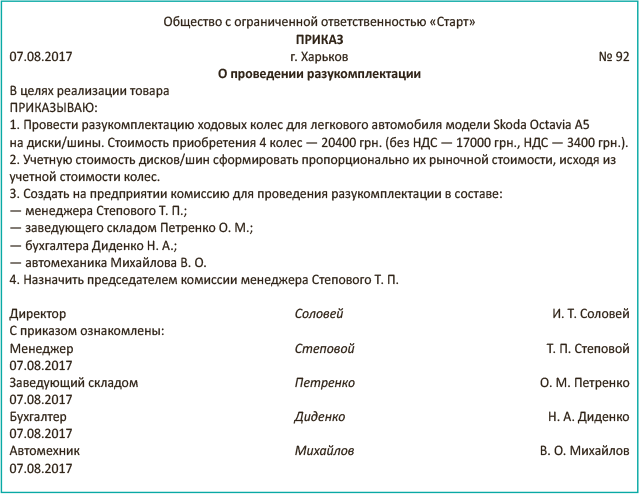

Прежде всего решение о разукомплектации стоит оформить приказом о разукомплектации с назначением комиссии (ответственных за разукомплектацию лиц). Образец приказа.

Саму разукомплектацию оформляют актом. Ну а поскольку утвержденной формы акта нет, то этот документ предприятие разрабатывает самостоя-тельно. Именно он подтвердит разборку объекта (колес) на составляющие части (диски/шины) и станет основанием для оприходования в учете таких частей. Образец акта о разукомплектации.

Впрочем, если разукомплектацию осуществляем регулярно, считаем, что можно обойтись одним общим приказом о создании комиссии и возложением на нее обязанностей по разукомплектации. То есть всякий раз «под» разукомплектацию приказ не издавать, а проводимые разукомплектовочные операции в таком случае достаточно документировать актами о разукомплектации.

Определяем стоимость компонентов

И следом появляются вопросы. Как при разукомплектации разделить стоимость объекта между компонентами? Как определить стоимость разобранных частей? По какой стоимости приходовать диски/шины?

На этот счет каких-то специальных указаний в бухстандартах нет. Правда, в какой-то мере можно взять за ориентир нормы п. 9 П(С)БУ 7 «Основные средства», устанавливающие: первоначальная стоимость объектов основных средств, обязательства по которым определены общей суммой, определяется распределением этой суммы пропорционально справедливой стоимости отдельного объекта основных средств.

Поэтому на практике в таком случае чаще всего ориентируются на справедливую (рыночную) стоимость каждого компонента (в нашем случае — диска/шины). И если, например, рыночная цена диска в 3 раза больше шины, то ценой приобретения диска будет 3/4 (или 75 %) общей стоимости колеса, а ценой приобретения шины — 1/4 (или 25 %) общей стоимости колеса. Тем самым распределяют стоимость объекта (колеса) между компонентами в соответствующих пропорциях.

С учетом этого в нашей ситуации:

— учетная стоимость диска определена как: 17000 грн. х 75 % : 4 шт. = 3187,50 грн.;

— учетная стоимость шины определена как: 17000 грн. х 25 % : 4 шт. = 1062,50 грн.

Такая стоимость зафиксирована в акте о разукомплектации. По ней и будут оприходованы диски/шины, полученные при разборке ходовых колес.

Впрочем, предприятие может использовать и другие методы определения учетной стоимости разобранных частей, если сочтет, что они приведут к более достоверным результатам.

Как отразить в учете?

Запасы (в нашем случае — колеса), приобретенные с целью продажи, являются товаром. Поэтому учитываются на счете 28 «Товары» и при поступлении на склад зачисляются на субсчет 281.

С целью учета комплектующих, получаемых при их разукомплектации, к субсчету 281 стоит открыть отдельные субсчета: 281/«Колеса» (281/к); 281/«Диски» (281/д), 281/«Шины» (281/ш).

Тогда по данным нашего примера в учете разукомплектацию колес покажем так:

Разукомплектация ходовых колес на диски/шины

| № п/п | Содержание хозяйственной операции | Бухгалтерский учет | Сумма, грн. | |

| Дт | Кт | |||

| Приобретение колес | ||||

| 1 | Получены колеса от поставщика | 281/к | 631 | 17000 |

| 644/1 | 631 | 3400 | ||

| 2 | Отражен налоговый кредит по НДС (на основании зарегистрированной поставщиком НН) | 641/НДС | 644/1 | 3400 |

| 3 | Проведены расчеты с поставщиком | 631 | 311 | 20400 |

| Разукомплектация колес на диски/шины | ||||

| 4 | Оприходованы после разукомплектации колес (на основании акта о разукомплектации): | |||

| — диски | 281/д | 281/к | 12750 | |

| — шины | 281/ш | 281/к | 4250 | |

| Продажа автозапчастей (шин) | ||||

| 5 | Реализованы покупателям 4 шины по продажной цене 1500 грн. (в том числе НДС — 250 грн.) за шину: | |||

| — переданы шины покупателю, отражен доход | 361 | 702 | 6000 | |

| — начислены НО по НДС | 702 | 641/НДС | 1000 | |

| — списана себестоимость реализованных шин | 902 | 281/ш | 4250 | |

Коды УКТ ВЭД для компонентов

Теперь о заполнении НН и кодировке в ней реализуемых товаров по УКТ ВЭД. Учтите:

после разукомплектации товара у составляющих могут измениться коды УКТ ВЭД

То есть полученные комплектующие могут иметь уже другой (!) код УКТ ВЭД, чем код товара, который разбирался.

Так, в нашем случае при разукомплектации ходовых колес (код УКТ ВЭД 8708709990) для легкового автомобиля получены:

— диски (код УКТ ВЭД 8708709990 — тот же, что и у колес, поскольку охватывает и металлическую составную часть ходовых колес — диски);

— шины (код УКТ ВЭД 4011100090).

А значит, при продаже шин их закодируем в НН «родным» кодом УКТ ВЭД 4011100090. Причем так как разукомплектовали импортный товар,

полученные при разборке импортные составляющие при продаже «по полной» закодируем в НН 10-значным кодом УКТ ВЭД

При этом в гр. 3.2 раздела Б НН проставим «импортную» отметку «Х» — о том, что они импортные. То есть при продаже шин НН заполним.

А что если НН вдруг начнут блокировать из-за разной кодировки товаров «на входе» и «на выходе» и несоответствия объемов поставок и покупок (конечно, при условии соответствия «рисковым» критериям, подробнее о которых см. «Налоги и бухгалтерский учет», 2017, № 53, с. 2 и с. 5)? Тогда придется пояснить такую ситуацию, подав «разблокировочную» таблицу (т. е. Таблицу данных плательщика налога по форме приложения к Критериям оценки степени рисков, достаточных для приостановления регистрации НН/РК в ЕРНН, утвержденным приказом Минфина от 13.06.2017 г. № 567). Вместе с такой таблицей в обязательном порядке подают пояснения и копии документов согласно Исчерпывающему перечню документов…, утвержденному тем же приказом Минфина. Подробнее об их подаче см. «Налоги и бухгалтерский учет», 2017, № 61, с. 6.

Минбаза (при продаже компонентов)

Ну и еще один момент — по поводу минбазы.

Известно, что НДС при поставках начисляют с оглядкой на минбазу. И в частности, по товарам — исходя из договорной стоимости товаров, но не ниже цены их приобретения (п. 188.1 НКУ). Но что в таком случае считать стоимостью приобретения разукомплектованных частей? Ведь вся пикантность в том, что у компонентов (дисков/шин) не было как таковой стоимости приобретения. Поскольку покупали их соединенными целиком — как колесо.

Однако вместе с тем при разукомплектации стоимость приобретения колес была распределена (!) между такими компонентами в соответствующих пропорциях, что подтверждает акт о разукомплектации. А потому и выход в том, чтобы такую поделенную на части стоимость считать стоимостью приобретения компонентов — дисков/шин. То есть с целью применения минбазы

стоимостью приобретения компонентов следует считать их первоначальную стоимость, по которой такие компоненты при разукомплектации объекта приходовались на баланс

Тогда, реализуя компоненты, полученные при разукомплектакции, НО начислим с оглядкой на минбазу, т. е. исходя из договорной стоимости, однако не ниже первоначальной стоимости дисков/ шин.

выводы

- Разукомплектацию объекта оформляют приказом и актом о разукомплектации.

- Предприятие самостоятельно решает, как разделить стоимость объекта и определить стоимость разобранных частей. Чаще всего их стоимость определяют пропорционально рыночной стоимости компонентов.

- В бухгалтерском учете для учета компонентов, полученных при разукомплектации к счету, на котором учитываются запасы, открывают дополнительные субсчета.

- У компонентов, полученных при разукомплектации, может быть иной код УКТ ВЭД, чем у товара, который разбирался.

- Минбазой для полученных компонентов считают их первоначальную стоимость, по которой такие компоненты приходовались на баланс.