Основные изменения

С 01.01.16 г. в распоряжении сельхозпредприятий остается не вся положительная разница между суммой НО отчетного (налогового) периода и суммой НК отчетного периода, а только определенная ее часть ( п. 209.2 НКУ). Эта часть зависит от вида сельхозопераций, которые проводит предприятие (см. табл. 1).

Таблица 1. Распределение спецрежимного НДС

| Вид операции | Распределение спецрежимного НДС, % | Дополнительный электронный счет | |

| на спецсчет | в бюджет | ||

| Операции с зерновыми (пшеница и смесь пшеницы и ржи (меслин), рожь, ячмень, овес, кукуруза, рис, сорго, гречиха, просо и семена канареечника, а также другие зерновые культуры) и техническими культурами (семена сурепки или рапса и подсолнечника) | 15 | 85 | 3754 |

| Операции с продукцией животноводства (выращивание КРС в живом весе, а также производство молока и сливок, несгущенных и без добавления сахара или других подслащивающих веществ) | 80 | 20 | 3755 |

| Операции со всеми прочими сельскохозяйственными товарами/услугами, которые не перечислены выше | 50 | 50 | 3753 |

В связи с такими изменениями аграриям открыли целых три (!) дополнительных спецрежимных электронных НДС-счета по каждому для вышеуказанных видов сельхозопераций. Их внедрение нужно для того, чтобы средства от осуществления определенных видов операций в автоматическом режиме распределялись между спецсчетом сельхозпредприятия и его общим электронным НДС-счетом ( п. 2001.5 НКУ). Такое распределение проводится на следующий операционный день после поступления денег на эти счета.

Кстати, «старый» спецрежимный электронный НДС-счет тоже продолжает действовать, но только для расчетов по долгам 2015 года.

Обращаем внимание! Средства, попадающие на любой спецрежимный электронный НДС-счет, сразу увеличивают размер РЛ. А вот суммы, которые перечисляют с одного спережимного электронного НДС-счета на общий электронный НДС-счет, не влияют на размер РЛ ( п. 2001.3 НКУ) — чтобы не было задвоения.

Ввод отдельных счетов для определенных видов сельхозопераций требует от сельхозтоваропроизводителей ведения отдельного учета НО и НК, возникающих при реализации и производстве каждого вида сельхозпродукции. На этом настаивают и налоговики в письме № 2533. Как вести такой отдельный учет, рассмотрим далее.

Распределяем НО и НК

Если речь идет об отдельном учете НО по определенным видам сельхозопераций, то это сделать достаточно легко. Просто нужно разложить осуществленные вами операции (составленные НН) на отдельные операции (перечисленные в табл. 1).

А вот с НК дело обстоит сложнее. Дело в том, что одни и те же товары/услуги или основные средства (ОС) могут быть использованы как при производстве одного вида сельхозпродукции, так и двух или всех трех видов сельхозпродукции из приведенных в таблице. Если товары/услуги/ОС, изготовленные и/или приобретенные, используются сельхозпредприятием частично для производства не одного вида продукции, а нескольких, то возникает вопрос с распределением НК между разными операциями.

Решение находим в п.п. 209.15.1 НКУ: если товары/услуги, ОС, изготовленные и/или приобретенные, используются сельхозпредприятием частично для производства зерновых культур и технических культур, и/или частично для производства продукции животноводства, и/или частично для других сельхозтоваров/услуг, сумма уплаченного (начисленного) НК распределяется исходя из удельного веса стоимости таких зерновых и технических культур, продукции животноводства и других сельхозтоваров/услуг в общей стоимости всех сельскохозяйственных товаров/услуг, поставленных за 12 предыдущих последовательных отчетных (налоговых) периодов.

То есть теперь аграриям нужно рассчитывать долю осуществления отдельных сельхозопераций в общем объеме сельхозопераций. И ориентируясь на эту долю, проводить распределение НК.

Внимание! Когда ОС/товар/услуга используются во всех трех видах сельхозопераций, то сложностей с определением доли не возникает. Чтоб ее определить, нужно просто объем отдельного вида сельхозопераций разделить на объем всех сельхозопераций. Исчислять такие показатели сельхозпредприятия будут в приложении ДС9 к новой НДС-декларации.

Но очень часто товары и услуги, а также ОС используются аграриями только в двух из трех видов операций. Например, купили комбайн, который будет задействован в производстве зерновых культур и прочих сельхозоперациях, но не имеет никакого отношения к животноводству. Вот тут и возникает вопрос: как же распределить НК? Использовать доли, указанные в приложении ДС9, нельзя, так как:

• во-первых, доли двух видов операций не могут разбить «входящий» НДС на две части без остатка (третьей доли);

• во-вторых, поскольку «входящий» НДС относится только к двум из трех видов операций, то включать его часть в НК по третьему виду операции нельзя. Ведь эта покупка не связана с этим видом деятельности.

На наш взгляд, кроме общих долей, определенных в приложении ДС9, предприятия, у которых товары/услуги/ОС относятся к двум из трех видов операций, должны самостоятельно определить доли для распределения «входящего» НДС между двумя видами операций. Такую возможность дает п.п. 209.15.1 НКУ, в котором говорится о распределении НК между зерновыми и/или животноводческими и/или прочими операциями. То есть «делить на троих» не обязательно.

Как рассчитать эти доли для «двойных» операций, см. в табл. 2. В ней мы рассчитали доли использования (по «распределительному» обычаю назовем их «ЧВ») для разных случаев использования ОС/товаров/услуг в сельхозоперациях.

К сведению! В ситуации, когда ОС или товар/услуга используются в одном виде операций, то проводить распределение не нужно. Весь «входящий» НДС включаем в НК по этому виду операций.

Таблица 2. Матрица расчета ЧВ

| Общий объем операций (V) | Товары/ОС используются во всех трех видах операций | Товары/ОС используются в двух видах операций | ||

| Вариант 1-2 (зерновые + животноводство) | Вариант 1-3 (зерновые + прочие) | Вариант 2-3 (животноводство + прочие) | ||

| 1. Объем операций с зерновыми и техническими культурами (Vз) | ЧВз = Vз/V | ЧВз 1-2 = Vз/(Vз + Vж) | ЧВз1-3 = Vз/(Vз + Vпр) | Х |

| 2. Объем операций с продукцией животноводства (Vж) | ЧВж = Vж/V | ЧВж 1-2 = Vж/(Vз + Vж) | Х | ЧВж2-3= Vж/(Vж + Vпр) |

| 3. Объем операций с прочими сельхозтоварами и услугами (Vпр) | ЧВпр = Vпр/V | Х | ЧВпр1-3 = Vпр/(Vз + Vпр) | ЧВпр2-3= Vпр/(Vж + Vпр) |

Распределяем декабрьский остаток ОЗ

Кроме распределения НК за отчетный период, скажем несколько слов об ОЗ, которое возникло у аграриев в декларации за декабрь 2015 года (стр. 24). У всех возникает вопрос: куда его девать? Об этом налоговики в письме № 2533 умолчали. По нашему мнению, его нужно также распределять по видам сельхоздеятельности, в которой используются ОС/товар/услуги, при покупке которых был ранее признан НК. При этом действовать нужно по тому же принципу, что и при распределении НК между видами сельхозопераций по текущим операциям. То есть вам нужно определить, какая часть из ОЗ декабря точно относится к определенному виду деятельности. Например, остаток ОЗ возник в результате приобретения в 2015 году здания для животноводческой фермы. Понятно, что такое ОЗ не имеет отношения к зерновым и прочим операциям. Все, что останется (ОЗ, которое вы не можете привязать к конкретному виду деятельности), нужно распределить исходя из долей, сложившихся на 01.01.16 г. (за январь — декабрь 2015 года). Чтобы посчитать этот показатель, можно воспользоваться новой формой приложения ДС9. Если остаток ОЗ относится к двум из трех видов операций, придется рассчитать коэффициенты ЧВ за 2015 год из табл. 2 (с. 16).

Что касается ОЗ за январь 2016 года, то оно будет сформировано по определенному виду операций в 2016 году. И будет учитываться в составе НК следующего периода по тому же виду операций, по которому оно возникло. Такое ОЗ не уменьшает НДС к уплате по другим видам сельхоздеятельности.

Ведение отдельного учета НО и НК по отдельным операциям, как вы понимаете, нужно для того, чтобы аграрий мог верно определить, какую именно сумму НО он должен уплатить в бюджет, а какая останется у него. Эти данные нужны и налоговикам, для того чтобы они могли удостовериться в правильности начисления НО. Поэтому результаты ведения отдельного учета нужно отразить в новой НДС-декларации.

Новая спецрежимная декларация

На удивление, новая форма декларации появилась не за день до предельного срока подачи отчетности. Ее утвердил Минфин своим приказом от 28.01.16 г. № 21 (см. с. 4 номера).

Обратите внимание! Отчитаться за январь 2016 года нужно не позднее 22.02.16 г. (работает перенос с субботы на рабочий день). При этом ГФСУ на своем официальном сайте сообщила, что уже начиная с отчетного периода январь 2016 года подавать нужно новую форму декларации, поскольку именно в ней можно корректно учесть нововведения 2016 года. Оно и к лучшему — не придется «придумывать велосипед» и морочиться с дополнениями и пояснениями.

Итак, сама декларация по своей сути лишь учитывает новшества, которые должны были в нее внести еще год назад. Но об этом читайте на с. 11 этого номера. Мы же здесь поговорим только о спецрежимных декларациях.

Самое главное для сельхозпредприятий — появление нового приложения ДС10, в котором аграрии будут отражать данные отдельного учета каждого из трех видов операций. Для этого в нем есть три таблицы для расчета сумм НДС по каждому отдельному виду операций.

Каждая таблица похожа на мини-декларацию. Правильно и проще заполнять отчетность в таком порядке: сначала три таблицы приложения ДС10, а затем суммировать данные из них и общей суммой перенести в соответствующие строки декларации.

То есть в самой декларации по-прежнему нужно указывать общую сумму по всем видам деятельности, которая подлежит:

• уплате в бюджет (стр. 18.1);

• перечислению на спецсчет / текущий счет (стр. 18.2);

• включению в НК следующего отчетного (налогового) периода (стр. 21).

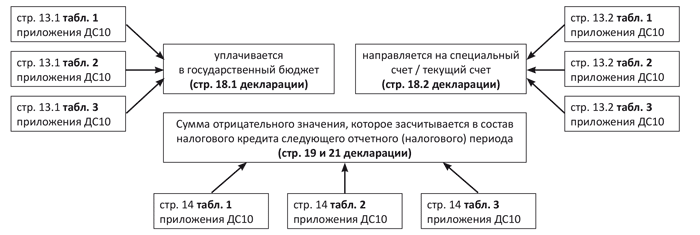

На схеме на с. 18 мы наглядно показали алгоритм заполнения строк сельхоздекларации.

Обратите внимание! В спецрежимной декларации могут оказаться заполненными одновременно и стр. 18, и стр. 19. Это будет в ситуации, когда по одному виду сельхозпродукции у вас возникнет положительная разница между НО и НК, а по другому — отрицательная. Дело в том, что эти показатели по разным видам сельгохдеятельности в НДС-декларации теперь не «сворачиваются».

Нюанс. Вышла небольшая неразбериха в отношении переноса данных об ОЗ из приложения ДС10 текущего период в спецрежимную декларацию. Как следует из названия стр. 14 приложения ДС10, ее показатель нужно перенести в стр. 21, но в декларации это значение должно попасть сначала в стр. 19. По сути, у сельхозпроизводителей стр. 19 и 21 будут идентичными. Потому нет особой разницы, куда перенести суммированные данные из стр. 14 приложения ДС10, но корректнее — в стр. 19.

Алгоритм заполнения «сельскохозяйственных» строк НДС-декларации

Расчеты с бюджетом

Важно помнить! Теперь расчеты с бюджетом по задекларированным в НДС-декларации суммам проводятся отдельно по каждой декларации (обычной и сельскохозяйственной). Кроме того, по «сельхозным» видам деятельности (зерновые, животноводство и прочая деятельность), задекларированным в спецрецрежимной декларации, нужно ориентироваться на данные, рассчитанные в приложении ДС10 (в разрезе таких видов деятельности).

Вы должны перечислить на электронный счет в СЭА разницу между задекларированной суммой НДС в стр. 18 НДС-декларации (стр. 13 таблиц 1 — 3 приложения ДС10) и суммой, перечисленной в течение отчетного месяца на соответствующий электронный счета в СЭА. Если разница положительная — нужно доплатить эту разницу на соответствующий электронный счет не позднее 01.03.16 г. Если отрицательная или вышли в ноль — платить ничего не нужно.

Выводы

Отчитываться за январь 2016 года нужно уже по новой форме НДС-декларации.

Распределение НО и НК проводится по каждому виду сельхозопераций в отдельном приложении ДС10. Далее в стр. 18 (18.1 и 18.2), 19 и 21 переносятся данные из приложения ДС10.

При распределении НК по ОС/товарам/услугам по разным видам сельхозопераций следует рассчитать доли использования в приложении ДС9. По такому же принципу нужно распределить остаток ОЗ из стр. 24 спецрежимной декларации за декабрь.

Документы и сокращения статьи

Письмо № 2533 — письмо ГФСУ «Об особенностях уплаты НДС плательщиками — сельскохозяйственными предприятиями в 2016 году» от 27.01.16 г. № 2533/7/99-99-19-03-01-17.

КРС — крупный рогатый скот.

ОС — основные средства.

НК — налоговый кредит.

НО — налоговые обязательства.

ОЗ — отрицательное значение.