Борьба со скрытыми трудовыми отношениями, к которым контролеры зачастую причисляют и отношения по ГПД, ведется в нашей стране весьма активно.

И хотя на самом деле переквалифицировать ГПД в трудовые договоры не так-то просто, проверяющих это не останавливает. Многие субъекты хозяйствования прочувствовали это на собственной «шкуре».

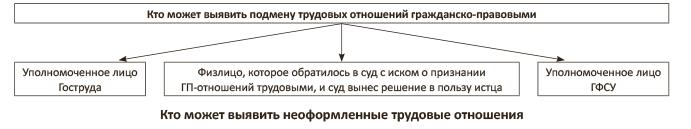

Трудовые, или ГП-отношения*: кто может выявить?

* Здесь и далее — гражданско-правовые отношения.

Выявить факты неоформления трудовых отношений субъектов хозяйствования с физлицами могут органы Гоструда и налоговики. Такое право им дают ст. 259 КЗоТ, п.п. 80.2.7 НКУ, ст. 35 Закона об оплате труда**. А помочь им в этом могут запросто сами физлица, стремящиеся вернуть себе социальные гарантии (см., например, постановление Апелляционного суда Ровенской области от 24.06.16 г. по делу № 556/1116/16) (см. рисунок ниже).

** Закон Украины «Об оплате труда» от 24.03.95 г. № 108/95-ВР.

Если проверяют налоговики

Фискалы вовсю пользуются своим правом на проверки субъектов хозяйствования в части трудового законодательства, предоставленным им абзацем вторым п.п. 14.1.222, пп. 75.1.2, 75.1.3 и 80.2.7 НКУ. Тем более, что мораторий***, установленный Законом № 71****, на проверки, касающиеся полноты начисления НДФЛ и ЕСВ, не распространяется (см. письмо ГФСУ от 09.06.16 г. № 12828/6/99-99-14-03-03-15).

*** Пока предусмотрен до конца 2016 года, а планируется – до конца 2017 года.

Причем в зоне особого внимания у контролеров — отношения с физлицами-предпринимателями. И не важно, сотрудничает предприятие всего с парой ФЛПшников или с целой сотней.

В чем причина такого внимания? Очевидно, в определении самозанятого лица, приведенном в п.п. 14.1.226 НКУ. В соответствии с ним самозанятое лицо — это налогоплательщик, который является физическим лицом — предпринимателем или осуществляет независимую профессиональную деятельность при условии, что такое лицо не является работником в рамках такой предпринимательской или независимой профессиональной деятельности.

Плюс проблема в том, что предприятия, заключая с физлицами-предпринимателями ГПД, часто сами себе «подкладывают свинью». Смотрите!

Предположим, юрлицо заключило ГПД на выполнение работ (предоставление услуг) со своим работником, который к тому же зарегистрирован предпринимателем. При этом ГПД как две капли воды похож на трудовой — в нем предусмотрены те же должностные обязанности физлица, необходимость подчиняться внутреннему трудовому распорядку и указаниям руководителя, систематическая выплата вознаграждения и т. п.

Такой договор для налоговиков — просто находка. В ходе проверки они с радостью могут заподозрить в нем признаки трудового договора, а в осуществляемых по нему выплатах — признаки зарплаты. Говоря языком юриспруденции, совершенную правовую сделку контролеры сочтут мнимой (совершенной сторонами для сокрытия другой правовой сделки, которую они в действительности совершили) ( ч. 1 ст. 235 ГКУ).

В итоге по такой правовой сделке отношения сторон будут регулироваться правилами о правовой сделке, которую стороны в действительности совершили ( ч. 2 ст. 235 ГКУ).

Чего же ждать предприятию от налоговиков из-за их сомнений?

По окончании проверки контролеры могут составить налоговое уведомление-решение, в котором определят налоговые обязательства налогоплательщика. В результате предприятию могут грозить:

1) доначисление НДФЛ и ВС. Ведь при выплате физлицам-предпринимателям дохода с него не удерживают НДФЛ и ВС. Все необходимые налоги/сборы ФЛП платит за себя сам, а предприятие лишь отражает начисленные суммы дохода в Налоговом расчете по форме № 1ДФ;

2) штрафные санкции в размере 25 % от суммы доначисленного налогового обязательства при первом нарушении и 50 % (75 %) — при последующих нарушениях ( п. 127.1 НКУ);

3) штраф в размере 510 (1020) грн. за подачу Налогового расчета по форме № 1ДФ с недостоверными сведениями или ошибками, которые привели к занижению налоговых обязательств плательщика налога ( п. 119.2 НКУ).

Не лучшим образом обстоят дела и с ЕСВ. Так, предприятию, замаскировавшему трудовые отношения под гражданско-правовые, грозят санкции, предусмотренные ч. 11 и 10 ст. 25 Закона о ЕСВ. Это:

1) штраф в размере 10 % суммы доначисленного ЕСВ за каждый полный или неполный отчетный период, за который доначислена такая сумма, но не более 50 % суммы доначисленного ЕСВ;

2) пеня на сумму недоимки из расчета 0,1 % суммы недоплаты за каждый день просрочки платежа.

Неприятно, правда? Однако не стоит падать духом.

Во-первых, если с предпринимателем заключен ГПД, в рамках которого он выполняет функции, схожие с входящими в круг его трудовых обязанностей, не стоит сразу сдаваться на милость контролеров. Определение самозанятого лица, приведенное в п.п. 14.1.226 НКУ (см. выше), вас смущать не должно.

Физлицо вправе самостоятельно выбирать, в какой сфере и на какой должности (работе) оно будет трудиться как наемный работник по трудовому договору.

Знайте: НКУ не может устанавливать физлицам, которые зарегистрированы предпринимателями, запрет работать по трудовым договорам, по которым их трудовые обязанности совпадают с видом предпринимательской деятельности.

Это не сфера его регулирования. Из его положений лишь следует, что если отношения фактически являются трудовыми, то нормы этого Кодекса о налогообложении дохода самозанятого лица к осуществляемым в рамках таких отношений выплатам не применяются. Именно из этого и стоит исходить.

Что касается п.п. 14.1.226 НКУ (см. выше), то его нужно трактовать в комплексе с другими нормами законодательства.

Во-вторых, старайтесь, чтобы ваш договор с физлицом (будь то предприниматель или обычный гражданин) был оформлен идеально и не имел признаков трудового договора. То же самое и с актами выполненных работ (предоставленных услуг).

В-третьих, решение налогового органа вы всегда можете оспорить в суде. К счастью, практика последних лет показывает, что шансов выиграть спор у вас предостаточно (см., к примеру, определение ВАСУ от 22.01.15 г. по делу № К/9991/42286/12).

Да и вообще, стойте на том, что де-юре у налоговиков нет оснований наказывать субъектов хозяйствования за сотрудничество с физлицами-предпринимателями. И точка!

Если проверяет Гоструда

На органы Гоструда Положением о Гоструда, утвержденным постановлением КМУ от 11.02.15 г. № 96, возложены, в частности, такие полномочия:

1) осуществлять госнадзор (контроль) за соблюдением законодательства о труде;

2) беспрепятственно проводить согласно требованиям закона без предварительного уведомления в любое рабочее время суток проверки производственных, служебных, административных помещений и объектов производства юрлиц и физлиц, которые используют наемный труд и труд физлиц, эксплуатируют машины, механизмы, оборудование повышенной опасности, и в случае выявления фиксировать факты нарушений законодательства, надзор и контроль за соблюдением которого возложены на Гоструда;

3) составлять протоколы об административных правонарушениях, рассматривать дела о таких нарушениях и налагать админвзыскания;

4) налагать штрафы за нарушение законодательства, невыполнение распоряжений должностных лиц Гоструда.

Прийти на предприятие «трудовики» могут с плановой и внеплановой проверкой. При этом поводом для внеплановой проверки может послужить обоснованное обращение физлица о нарушении субъектом хозяйствования его законных прав.

Правда, чтобы провести такое внеплановое мероприятие, контролерам потребуется получить на это согласие Гоструда Украины (п. 3 Порядка проведения проверок…, утвержденного приказом Минсоцполитики от 02.07.12 г. № 390).

Впрочем, если договор с физлицом вы оформили по всем гражданско-правовым правилам, можете смело оспаривать решение «трудовиков» в суде, и он, скорее всего, будет на вашей стороне (см., к примеру, определения ВАСУ от 02.10.14 г. по делу № К/800/33718/13 и от 15.09.15 г. по делу № К/800/33578/13).

Хуже, если вы действительно «прокололись» и договор с физлицом все-таки носит признаки трудового. Тогда служители Фемиды могут вас и не поддержать (см., в частности, постановление Черкасского окружного административного суда от 01.06.16 г. по делу № 823/491/16).

Если во время проверки «трудовики» решат, что ваш ГПД имеет признаки трудового договора, вам могут грозить штрафные санкции (см. таблицу).

Ответственность за нарушение трудового законодательства

| Нарушение | Ответственность | |

| финансовая (на работодателя) | административная (на должностных лиц и предпринимателей) | |

| 1. Допуск работника к работе без оформления трудового договора (контракта) | Штраф в размере 30 минзарплат, установленных законом на момент выявления нарушения (сейчас — 43500 грн., а с декабря 2016 года увеличится до 48000 грн.), за каждого работника, в отношении которого оно совершено (абз. 2 ч. 2 ст. 265 КЗоТ) | Штраф в размере от 8500 до 17000 грн., а за повторное в течение года нарушение — от 17000 до 34000 грн. (ч. 3 ст. 41 КоАП) |

| 2. Неуведомление фискального органа о заключении трудового договора | Штраф в размере одной минимальной зарплаты (сейчас 1450 грн., а с декабря 2016 года увеличится до 1600 грн.) (абз. 6 ч. 2 ст. 265 КЗоТ) | Штраф в размере от 510 до 1700 грн., а за повторное нарушение в течение года либо нарушение, совершенное в отношении несовершеннолетнего, беременной женщины, одиноких отца, матери или лица, которое их заменяет и воспитывает ребенка в возрасте до 14 лет или ребенка-инвалида, — штраф в размере от 1700 до 5100 грн. (ч. 1 и 2 ст. 41 КоАП) |

Выводы

- Признать ГПД трудовым договором запросто могут не только суды, но также «трудовики» и налоговики, заглянув на предприятие с проверкой.

- Из-за переквалификации ГП-отношений в трудовые субъекту хозяйствования могут грозить доначисление налогов/взносов и штрафные санкции.

- Чтобы не давать проверяющим шансов переквалифицировать ГПД в трудовой договор, избегайте в нем «трудовых» признаков.