«Особые» нерезиденты

По операциям с нерезидентами в НКУ есть ограничения. Однако сразу успокоим: налоговые ограничения касаются не абсолютно каждой операции с любым нерезидентом, а под прицелом — прежде всего операции с нерезидентами из особых территорий. То есть операции с так называемыми особыми нерезидентами из «низконалоговых» стран (со ставкой налога на прибыль на 5 процентных пунктов и более ниже «украинской», т. е. ниже 13 %).

О таких государствах (территориях) говорится в п.п. 39.2.1.2 НКУ. Их перечень утверждает КМУ. Причем с 01.01.18 г. действует «расширенный» перечень этих территорий.

В настоящее время этот Перечень (далее — Перечень № 1045) утвержден постановлением КМУ от 27.12.17 г. № 1045. До этого, напомним, действовал Перечень, утвержденный распоряжением КМУ от 16.09.15 г. № 977-р. И, кстати, ввиду его отмены НБУ по горячим следам уже уведомил, что по финансовым операциям с участниками из нового Перечня № 1045 финмониторинг не осуществляется (письмо НБУ от 24.01.18 г. № 25-0008/4731).

Первоначально Перечень № 1045 включал аж 85 стран. В частности: Грузию, Эстонию, Латвию, Венгрию, Гваделупу, Гватемалу, Содружество Доминиканы, Доминиканскую Республику, Иран, Кубу, Лаос, Ливан, Маврикий, Мальту, Марокко, Монако, ОАЭ, Сингапур.

Однако Кабмин постановлением от 31.01.18 г. № 108 подкорректировал Перечень № 1045, исключив из него 5 стран: Грузию, Эстонию, Латвию, Венгрию и Мальту. Поэтому, к счастью, представители этих стран перестали быть «особыми» нерезидентами. А значит, при сотрудничестве с ними (импорте) «налоговые» корректировки не грозят (хотя учтите: если осуществляемые с ними операции будут подпадать под контролируемые, то могут «светить» «трансфертные» корректировки согласно «трансфертной» ст. 39 НКУ).

Также заметим, что часто таких нерезидентов «из особых территорий» по привычке называют «офшорными» нерезидентами. Хотя никаких «офшорных» корректировок в НКУ нет*. Наверное, это происходит по старой памяти об «офшорном» п. 161.2 НКУ, который с 01.01.15 г. упразднен. Тогда как Перечень офшорных зон (приведенный в приложении к распоряжению КМУ от 23.02.11 г. № 143-р) до сих пор не отменен. Однако нынче первостепенное значение в «налоговоприбыльном» учете приобрел в чем-то похожий Перечень № 1045. И для операций с «особыми» нерезидентами из этого Перечня в НКУ есть свои корректировки.

* Разве что при выплате дохода «офшорному» нерезиденту отметку об «офшорности» по-прежнему требует проставлять приложение ПН к декларации по налогу на прибыль.

Далее о таких корректировках поподробнее. В целом заметим, что они по своей сути направлены на ограничение расходов по операциям с «особыми» нерезидентами. В числе таких операций — покупки, роялти, проценты.

Покупки у «особых» нерезидентов

Покупки у «особых» нерезидентов в налоговом учете лимитируются. То есть расходы по ним разрешается учесть в «урезанном» размере. Такое ограничение установлено п.п. 140.5.4 НКУ.

Согласно этому подпункту при осуществлении покупок у «особых» нерезидентов финрезультат придется увеличить на 30 % стоимости приобретенных товаров, необоротных активов (НА), работ, услуг. То есть в таком случае возникает «увеличивающая» разница. Для нее отведена стр. 3.1.7 приложения РІ.

Тогда фактически в «налоговых» расходах осядет лишь 70 %, а снятые через корректировку 30 % остаются «за бортом».

И кстати, под такую же 30 % корректировку с 01.01.18 г. стали подпадать покупки товаров, НА, работ, услуг у «других» нерезидентов (определенной организационно-правовой формы) из «другого» Перечня** (новый абзац четвертый п.п. 140.5.4 НКУ).

** См. его в приложении к постановлению КМУ от 04.07.17 г. № 480.

Лимитируется каждая покупка. Учтите: под 30 % корректировку подпадает каждая (!) покупка у «особого» нерезидента. А вот какого-либо «совокупного» лимита для покупок (превышение которого, скажем, требовало бы корректировки) нет.

Корректировка опережает бухрасходы. Когда проводить 30 % корректировку? Об этом НКУ умалчивает. Однако контролеры разъясняют (письма ГФСУ от 17.12.15 г. № 27017/6/99-99-19-02-02-15 и от 04.01.17 г. № 29/6/99-99-15-02-02-15), что 30 % корректировку проводят независимо от отражения в отчетном периоде расходов в бухучете.

То есть даже если покупка еще не повлияла на бухфинрезультат (например, товары куплены и лежат на складе, НА не введены в эксплуатацию и не амортизируются, продукция, для которой покупались материалы, работы и услуги, не реализована и т. п.).

Правда, при этом по товарам и НА налоговики привязываются почему-то к переходу права собственности — велят проводить 30 % корректировку по результатам отчетного периода, в котором на товары/НА передается право собственности или когда составляется акт или другой документ, подтверждающий выполнение работ или предоставление услуг («Вестник. Право знать все о налогах и сборах», 2017, № 30, с. 40; категория 102.08 ЗІР ГФСУ — действовала до 01.01.18 г.).

Однако, думаем, цепляться за право собственности некорректно, а нужно ориентироваться на фактическое получение товаров/НА. То есть проводить 30 % корректировку в периоде приобретения активов (оприходования и зачисления на баланс), когда будет просматриваться стоимость импортных товаров/НА.

Хотя учитывая, что задача 30 % корректировки — лимитировать расходы, то, по-хорошему, ее надлежало бы проводить только после того, как расходы в бухучете уже отражены.

Впрочем, в налоговом учете подобный случай, когда «налоговая» корректировка опережает бухрасходы, не единственный.

Важна договорная стоимость. Какую стоимость брать для корректировки: договорную или первоначальную?

Поскольку п.п. 140.5.4 НКУ говорит о «стоимости» товаров, НА, работ, услуг (а не «размыто» — скажем, о стоимости их приобретения), то ориентироваться нужно на договорную (контрактную) стоимость импортных товаров, НА, работ, услуг.

Согласны с этим и налоговики, отмечая, что для проведения 30 % корректировки нужно использовать договорную (контрактную) стоимость товаров, НА, работ, услуг (письма ГФСУ от 17.12.15 г. № 27017/6/99-99-19-02-02-15 и от 04.01.17 г. № 29/6/99-99-15-02-02-15). То есть исходить из той стоимости, которая указана в договоре с «особым» нерезидентом (а не, скажем, из более «широкой» первоначальной стоимости, включающей «сверху», к примеру, еще и ТЗР). Ну и на всякий случай предостережем: 30 % корректировка проводится исключительно в целях налогового учета. Поэтому в бухучете стоимость товаров, необоротных активов, работ, услуг, купленных у «особых» нерезидентов, на 30 % уменьшать не нужно — покупки отражаем в полной сумме (письмо ГФСУ от 07.06.17 г. № 533/6/99-99-15-02-02-15/ІПК).

Налог с доходов нерезидента. Сразу успокоим: налог с доходов нерезидента (так называемый налог на репатриацию) удерживать не нужно. Ведь выручку нерезидентов (за реализованные товары, выполненные работы, предоставленные услуги) освобождает от налогообложения п.п. «й» п.п. 141.4.1 НКУ.

Роялти «особым» нерезидентам

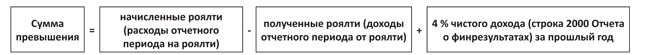

Еще одна операция, которая может привести к корректировке, когда «особым» нерезидентам платим «слишком большие» роялти (если они при этом не подпадают под условия п.п. 140.5.7 НКУ, согласно которому «увеличивающую» разницу нужно признавать на всю сумму роялти). Ограничение установлено п.п. 140.5.6 НКУ. Согласно этому подпункту финрезультат придется увеличить на сумму превышения начисленных роялти над полученными. При этом превышение рассчитывают так:

А вот если доходов от роялти в отчетном периоде не было, то сравнивать роялти-расходы придется только с 4 % от «чистого дохода» за прошлый год.

Тогда на сумму превышения возникает «увеличивающая» разница. Для нее отведена стр. 3.1.8 приложения РІ. Подчеркиваем, что по п.п. 140.5.6 НКУ: «налоговая» разница возникает на сумму превышения (а не на всю сумму роялти «особому» нерезиденту).

Правда, исключение сделано для субъектов в сфере телевидения и радиовещания, работающих по Закону Украины «О телевидении и радиовещании» от 21.12.93 г. № 3759-ХII (ср. ).

Для них такое «расходное» ограничение по роялти не работает, поэтому роялти-разницу им рассчитывать не нужно (п.п. 140.5.6 НКУ).

Налог с дохода нерезидента. Выплачивая роялти юрлицу-нерезиденту, не забудьте удержать налог с доходов нерезидента по ставке 15 % (Дт 685 — Кт 641/налог с доходов нерезидента), если иное не устанавливает международный договор. Ведь роялти является доходом нерезидента с источником происхождения из Украины (п.п. «в» п.п. 141.4.1 НКУ).

Поэтому работают правила п. 141.4 НКУ. Удержанный налог уплачивают в бюджет во время выплаты роялти нерезиденту. Однако если cо страной нерезидента заключен международный договор об избежании двойного налогообложения, то роялти могут облагаться по правилам международного договора. При этом большинство договоров для роялти предусматривает пониженную ставку налога — 10 %. Главное, чтобы нерезидент подтвердил свой нерезидентский статус справкой (или ее нотариально удостоверенной копией) о том, что он является резидентом страны, с которой заключен международный договор (п. 103.4 НКУ). Иначе без такого подтверждающего документа выплачиваемые нерезиденту роялти облагают по украинским правилам (т. е. налогом по ставке 15 %).

Принцип «вытянутой руки»

В пп. 140.5.4 и 140.5.6 НКУ прямо оговорено, что такие разницы не считают:

• по контролируемым операциям (в таком случае проводят «трансфертные» корректировки аж по итогам года, поскольку согласно п.п. 39.4.1 НКУ для целей трансфертного ценообразования отчетным периодом является календарный год);

• по операциям, которые не являются контролируемыми, однако сумму расходов по ним плательщик подтверждает по ценам, определенным по принципу «вытянутой руки» согласно процедуре из ст. 39 НКУ, но без предоставления отчета. Словом, когда по операциям с нерезидентом плательщик может подтвердить безупречность (объективность) расходов — что расходы не завышены.

Однако, несмотря на это, и в первом, и во втором случае налоговики требуют от квартальщиков при составлении промежуточных квартальных деклараций считать такие разницы ежеквартально.

И только по итогам года разницы не считать (письма ГФСУ от 11.12.17 г. № 2924/6/99-99-15-02-02-15/ІПК, от 08.09.17 г. № 1878/6/99-99-15-02-02-15/ІПК, от 04.01.17 г. № 29/6/99-99-15-02-02-15; от 31.03.17 г. № 6611/6/99-99-15-02-02-15; категория 102.13 ЗІР ГФСУ — действовала до 01.01.18 г.).

Поясняют свои требования контролеры просто: поскольку стоимостные критерии контролируемых операций установлены в расчете на год, то и решение о неувеличении финрезультата можно принять только по итогам года в декларации за год.

Не можем с этим согласиться. Считаем, что если плательщик уже «досрочно» (т. е. в течение года) может подтвердить величину расходов по операции с «особым» нерезидентом по правилу «вытянутой руки», то «увеличивающие» разницы ежеквартально не возникают и их показывать не нужно.

Проценты «связанным» нерезидентам

И наконец, частный случай: когда выплачиваем проценты по кредитам, займам и другим долговым обязательствам (величина которых больше собственного капитала в 3,5 раза) «особому» нерезиденту, который к тому же является (!) связанным лицом (критерии «связанности» определены п.п. 14.1.159 НКУ). Тогда может возникать «увеличивающая» разница на сумму превышения (Спрев) процентов, начисленных в бухучете (СП), над 50 % суммы финансового результата до налогообложения (ФР), финансовых расходов (Рфин) и амортизационных отчислений (Ао) по данным финотчетности отчетного налогового периода, в котором происходит начисление процентов, т. е.:

Спрев = СП - (ФР + Рфин + Ао) : 2.

Ограничение установлено п. 140.2 НКУ (и, в общем-то, касается процентов любым связанным нерезидентам: как «особым», так и «не особым»). Для «увеличивающей» разницы отведена стр. 3.1.1 приложения РІ. Правда, «несыгравшая» сумма процентов не пропадает для налогового учета. А ежегодно уменьшенная на 5 % она может учитываться в уменьшение финансового результата (т. е. как «уменьшающая» разница) в стр. 3.2.1 приложения РІ последующих лет до полного погашения (п. 140.3 НКУ).