Все сайты

Читайте новости и статьи в приложении!

Читайте новости и статьи в приложении!

Порядок заполнения и представления налоговой отчетности по налогу на добавленную стоимость

Обращаем ваше внимание на то, что данный документ является устаревшим. Редакция сайта не рекомендует его использовать.

I. Общие положения

1. Представление налоговой декларации по налогу на добавленную стоимость (далее — декларация) предусмотрено пунктом 46.1 статьи 46 раздела II «Администрирование налогов, сборов, платежей» и статьей 203 раздела V «Налог на добавленную стоимость» Налогового кодекса Украины (далее — Кодекс).

2. Представление уточняющего расчета налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно выявленных ошибок (далее — уточняющий расчет) (в случае если в будущих налоговых периодах (с учетом сроков давности, определенных статьей 102 раздела II Кодекса) плательщик налогов самостоятельно (в том числе по результатам электронной проверки) выявляет ошибки, которые содержатся в ранее поданной им налоговой декларации (кроме ограничений, определенных статьей 50 раздела II Кодекса)) предусмотрено пунктом 50.1 статьи 50 раздела II Кодекса.

3. Представление расчета налоговых обязательств, начисленных получателем услуг, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными в качестве плательщиков налога, место поставки которых расположено на таможенной территории Украины, предусмотрено пунктом 208.4 статьи 208 раздела V Кодекса.

4. Все плательщики налога на добавленную стоимость подают налоговую декларацию с пометкой «0110», в которой отражаются расчеты с бюджетом (далее — декларация 0110).

5. Плательщики налога, которые согласно статье 209 раздела V Кодекса применяют специальный режим налогообложения деятельности в сфере сельского и лесного хозяйства, а также рыболовства, кроме декларации 0110, подают налоговую декларацию с пометкой «0121»/«0122»/«0123» (далее — декларация 0121–0123), которая является неотъемлемой частью отчетности за соответствующий отчетный период. В такую налоговую декларацию включаются только те операции, которые касаются специального режима, установленного указанной статьей.

6. Плательщики налога — сельскохозяйственные предприятия всех форм собственности, которые соответствуют требованиям статьи 209 раздела V Кодекса, но не избрали специальный режим налогообложения деятельности в сфере сельского, лесного хозяйства и рыболовства и реализуют молоко, скот, птицу, шерсть собственного производства, а также молочные продукты, молочное сырье и мясопродукты, произведенные в собственных перерабатывающих цехах, кроме декларации 0110, подают налоговую декларацию с пометкой «0130» (далее — декларация 0130), которая является неотъемлемой частью отчетности за соответствующий отчетный период. В такую налоговую декларацию включаются только операции, определенные пунктом 209.18 статьи 209 раздела V Кодекса.

7. Получатели услуг, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными в качестве плательщиков налога, на таможенной территории Украины, которые в соответствии с пунктом 180.2 статьи 180 раздела V Кодекса являются ответственными за начисление и уплату налога в бюджет и не зарегистрированы в качестве плательщиков налога на добавленную стоимость, подают расчет налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными плательщиками налогов, на таможенной территории Украины.

8. К налоговой отчетности по налогу на добавленную стоимость (далее — налоговая отчетность) относятся:

налоговая декларация по налогу на добавленную стоимость с приложениями;

уточняющий расчет налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно выявленных ошибок с приложениями;

расчет налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными плательщиками налогов, на таможенной территории Украины.

9. Налоговая отчетность подается в контролирующий орган лицом, которое зарегистрировано плательщиком налога на добавленную стоимость согласно требованиям раздела V Кодекса, за исключением расчета налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными плательщиками налогов, на таможенной территории Украины, который подается лицом, не зарегистрированным плательщиком налога на добавленную стоимость, и только за тот отчетный (налоговый) период (календарный месяц), в котором такие услуги получены.

10. Плательщики налога, которые ведут учет результатов деятельности по договору о совместной деятельности без образования юридического лица, подают налоговую отчетность по результатам такой деятельности с пометкой «Договор о совместной деятельности от ____________ № ______» и указывают название договора.

11. Плательщики налога, которые ведут отдельный налоговый учет хозяйственных операций, связанных с использованием имущества, полученного в управление по договорам управления имуществом, подают налоговую отчетность по результатам такой деятельности с пометкой «Договор об управлении имуществом от ____________ № ______» и указывают название договора.

12. Плательщики налога — инвесторы (операторы), которые ведут отдельный налоговый учет, связанный с выполнением соглашения о распределении продукции, подают налоговую отчетность по результатам такой деятельности с пометкой «Соглашение о распределении продукции от ____________ № ______» и указывают название соглашения.

II. Отчетные (налоговые) периоды и сроки представления декларации

1. Отчетный (налоговый) период определяется в порядке, установленном статьей 202 раздела V Кодекса, и может быть равен одному календарному месяцу, а в случаях, определенных Кодексом, — календарному кварталу с учетом следующих особенностей:

1) если лицо регистрируется в качестве плательщика налога с другого дня, нежели первый день календарного месяца, первым отчетным (налоговым) периодом является период, который начинается со дня такой регистрации и заканчивается последним днем первого полного календарного месяца;

2) если налоговая регистрация лица аннулируется в другой день, нежели последний день календарного месяца, то последним отчетным (налоговым) периодом является период, который начинается с первого дня такого месяца и заканчивается днем такого аннулирования.

2. Плательщики налога, которые в соответствии с подпунктом «б» пункта 154.6 статьи 154 раздела III Кодекса имеют право на применение ставки 0 процентов налога на прибыль с 01 апреля 2011 года до 01 января 2016 года, а также плательщики налога, которые уплачивают единый налог, могут согласно пункту 202.2 статьи 202 раздела V Кодекса избрать квартальный налоговый период.

3. В случае избрания квартального отчетного (налогового) периода плательщик налога, который соответствует критериям, указанным в пункте 2 настоящего раздела, вместе с декларацией за последний отчетный (налоговый) период календарного года подает в контролирующий орган заявление о выборе квартального отчетного (налогового) периода. Форма заявления приведена в приложении 1 к настоящему Порядку.

Квартальный налоговый период начинает применяться с первого налогового периода следующего календарного года до конца такого года или до:

момента утраты права на применение ставки 0 процентов налога на прибыль;

перехода плательщика налога, который применял упрощенную систему налогообложения, на уплату других налогов и сборов.

Если плательщик налога вместе с декларацией по итогам последнего отчетного (налогового) периода календарного года не подал в контролирующий орган, в котором состоит на учете, указанное выше заявление, такой плательщик налога обязан с первого отчетного (налогового) периода следующего календарного года применять месячный отчетный (налоговый) период.

4. Плательщик налога обязан самостоятельно перейти на месячный отчетный (налоговый) период в случае, если в течение любого периода с начала применения квартального налогового периода такой плательщик:

1) утрачивает право на применение ставки 0 процентов налога на прибыль, предусмотренное подпунктом «б» пункта 154.6 статьи 154 раздела III Кодекса;

2) который применял упрощенную систему налогообложения, переходит на уплату других налогов и сборов, установленных Кодексом.

В таком случае месячный отчетный (налоговый) период применяется, начиная с месяца, в котором утрачивается право на применение ставки 0 процентов налога на прибыль (для подпункта 1 настоящего пункта), или с первого месяца перехода на уплату других налогов и сборов (для подпункта 2 настоящего пункта).

О переходе с квартального на месячный отчетный (налоговый) период плательщик налога обязан указать в соответствующей налоговой декларации по итогам месяца, в котором осуществлен такой переход.

5. В соответствии с пунктом 49.18 статьи 49 раздела II и пунктом 203.1 статьи 203 раздела V Кодекса для представления декларации устанавливаются следующие сроки:

1) если отчетный (налоговый) период равен календарному месяцу, декларация подается в контролирующий орган, в котором состоит на учете плательщик налога, в течение 20 календарных дней, следующих за последним календарным днем отчетного (налогового) месяца;

2) если отчетный (налоговый) период равен календарному кварталу, декларация подается в контролирующий орган, в котором состоит на учете плательщик налогов, в течение 40 календарных дней, следующих за последним календарным днем отчетного (налогового) квартала.

III. Порядок оформления и представления налоговой отчетности

1. Декларация подается плательщиком в определенный в пункте 5 раздела II настоящего Порядка срок в подразделение контролирующего органа, которым осуществляется прием налоговой отчетности, по форме, установленной на дату представления.

В декларацию вносятся данные налогового учета плательщика отдельно за каждый отчетный (налоговый) период без нарастающего итога.

2. Декларация и приложения к ней, а также другая налоговая отчетность по налогу на добавленную стоимость, указанная в пункте 8 раздела I настоящего Порядка, подаются в контролирующий орган, в котором состоит на учете плательщик налога, средствами электронной связи в электронной форме с соблюдением условия относительно регистрации электронной подписи подотчетных лиц в порядке, определенном законодательством.

3. Плательщик налога обязан осуществить отправление налоговой отчетности по адресу соответствующего контролирующего органа не позже окончания последнего часа дня, в котором истекает предельный срок представления налоговой декларации, определенный пунктом 5 раздела II настоящего Порядка.

4. Все показатели в налоговой отчетности проставляются в гривнях без копеек с соответствующим округлением по общеустановленным правилам.

5. В колонке А во всех необходимых случаях проставляются объемы поставки (приобретения) без учета налога на добавленную стоимость, сумма налога указывается в колонке Б.

6. Плательщик налога самостоятельно исчисляет сумму налогового обязательства, которую указывает в налоговой отчетности. Данные, приведенные в налоговой отчетности, должны соответствовать данным бухгалтерского и налогового учета плательщика.

7. Налоговая отчетность должна быть подписана:

1) руководителем плательщика налога или уполномоченным лицом, а также лицом, которое отвечает за ведение бухгалтерского учета и представление налоговой декларации в контролирующий орган. В случае ведения бухгалтерского учета и представления налоговой декларации непосредственно руководителем плательщика налога такая налоговая декларация подписывается таким руководителем;

2) физическим лицом — плательщиком налогов или его законным представителем;

3) лицом, ответственным за ведение бухгалтерского учета и представление налоговой декларации согласно договору о совместной деятельности или договору об управлении имуществом;

4) лицом, ответственным за ведение бухгалтерского учета и представление налоговой декларации инвестора (оператора), который ведет отдельный налоговый учет, связанный с выполнением соглашения о распределении продукции.

8. Представление налоговой отчетности средствами электронной связи в электронной форме осуществляется в соответствии с порядком подготовки и представления налоговых документов в электронном виде средствами телекоммуникационной связи.

9. Декларация 0110 подается плательщиком за отчетный период независимо от того, осуществлял ли такой плательщик налога хозяйственную деятельность в отчетном периоде.

Декларация 0121–0123/0130 подается плательщиком, который применяет специальные режимы налогообложения или особый порядок уплаты налога на добавленную стоимость (статья 209 раздела V Кодекса/пункт 209.18 статьи 209 раздела V Кодекса), за отчетный (налоговый) период независимо от того, осуществлял ли такой плательщик налога такую деятельность в отчетном периоде.

В составе декларации подаются предусмотренные настоящим Порядком приложения (в случае заполнения данных в соответствующих строках декларации).

Уточняющие расчеты налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно выявленных ошибок (к декларациям 0110/0121–0123/0130) подаются плательщиком в определенных Кодексом случаях.

Расчет налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными плательщиками налогов, на таможенной территории Украины, подается получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, в случае наличия таких операций.

Уведомление о делегировании филиалам (структурным подразделениям) права выписки налоговых накладных (приложение 2) подается плательщиками в случае наличия у них филиалов (структурных подразделений) вместе с декларацией за первый отчетный (налоговый) период года и в дальнейшем вместе с декларацией за тот отчетный (налоговый) период, в котором произошли изменения в перечне филиалов (структурных подразделений).

10. Приложениями к декларации являются:

1) расчет корректировки сумм налога на добавленную стоимость (Д1) (приложение 1);

2) расчет суммы остатка отрицательного значения предыдущих налоговых периодов до 01 февраля 2015 года (Д2) (приложение 2);

3) расчет суммы бюджетного возмещения (Д3) (приложение 3);

4) заявление о возврате суммы бюджетного возмещения и/или суммы средств на счете в системе электронного администрирования налога на добавленную стоимость плательщика налога, которая превышает сумму, подлежащую перечислению в бюджет (Д4) (приложение 4);

5) расшифровки налоговых обязательств и налогового кредита в разрезе контрагентов (Д5) (приложение 5);

6) справка (Д6) (приложение 6) подается плательщиками, которые заполняют строки 3, и/или 4, и/или 5 декларации, и предприятиями (организациями) инвалидов;

7) расчет (перерасчет) доли использования товаров/услуг, необоротных активов в налогооблагаемых операциях (Д7) (приложение 7);

8) заявление об отказе поставщика предоставить налоговую накладную (нарушении им порядка заполнения и/или порядка регистрации в Едином реестре налоговых накладных) (Д8) (приложение 8);

9) расчет удельного веса стоимости сельскохозяйственных товаров/услуг в стоимости всех товаров/услуг (ДС9) (приложение 9).

11. Приложения 2, 3, 4 подаются только к декларации 0110.

12. Приложения 1, 6, 7, 8 подаются к декларациям 0110/0121–123/0130 при наличии событий, которые подлежат отражению в таких приложениях.

13. Приложение 9 подается к декларации 0121–0123/0130.

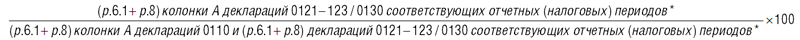

Плательщики, которые зарегистрированы субъектами специального режима налогообложения не менее 12 последовательных отчетных налоговых периодов, рассчитывают удельный вес (приложение 9) по формуле

__________

* Без учета налоговых обязательств, которые начислены в соответствии с пунктом 184.7 статьи 184 и пунктом 198.5 статьи 198 раздела V Кодекса (условная поставка), в случае их наличия.

14. В случае если таможенное оформление товаров, вывезенных за пределы таможенной территории Украины (заполнение строки 2.1 декларации), осуществлялось не с использованием электронной таможенной декларации, к декларации прилагаются оригиналы таможенных деклараций (экземпляры декларанта).

В случае если таможенное оформление товаров, вывезенных за пределы таможенной территории Украины, осуществлялось с использованием электронной таможенной декларации, такая электронная таможенная декларация предоставляется контролирующим органом по месту таможенного оформления контролирующему органу по месту учета такого плательщика налогов в порядке, утвержденном центральным органом исполнительной власти, который обеспечивает формирование и реализует государственную налоговую и таможенную политику, в электронной форме с соблюдением условия относительно регистрации электронной подписи в соответствии с законом.

15. В случае наличия операций по поставке товаров/услуг у предприятий и организаций, основанных общественными организациями инвалидов, к которым применяется льготный режим налогообложения, предусмотренный пунктом 197.6 статьи 197 раздела V или пунктом 8 подраздела 2 раздела XX Кодекса, к декларации прилагается (Д6) (приложение 6).

16. В случае применения плательщиками кассового метода определения налоговых обязательств и налогового кредита в соответствии с пунктом 187.10 статьи 187 раздела V Кодекса такие плательщики осуществляют распределение сумм налога на добавленную стоимость, начисленного (уплаченного) в связи с получением товаров/услуг, при поставке которых применяются одновременно и кассовый метод, и общие правила определения налоговых обязательств и налогового кредита, в порядке и по форме в соответствии с таблицей 4 (Д7) (приложение 7).

17. В случае отказа поставщика предоставить налоговую накладную (нарушения им порядка заполнения и/или порядка регистрации в Едином реестре налоговых накладных) к декларации прилагаются заявление об отказе поставщика предоставить налоговую накладную (нарушении им порядка заполнения и/или порядка регистрации в Едином реестре налоговых накладных) по форме согласно (Д8) (приложение 8) и сканированные копии документов, предусмотренных пунктом 201.10 статьи 201 раздела V Кодекса.

18. В случае заполнения информационного поля в (Д2) (приложение 2) декларации о наличии у плательщика финансовой гарантии от банковского учреждения к декларации прилагается отсканированная копия такой гарантии, а ее оригинал не позже предельного срока представления налоговой декларации, определенного пунктом 5 раздела II настоящего Порядка, подается в контролирующий орган по месту регистрации такого плательщика.

19. Налоговая отчетность, предоставленная плательщиком или его представителем и заполненная с нарушением норм пунктов 48.3 и 48.4 статьи 48 главы 2 раздела II Кодекса, считается неподанной, о чем плательщик уведомляется в порядке, определенном пунктом 49.11 статьи 49 главы 2 раздела II Кодекса.

20. Отказ должностного лица контролирующего органа принять декларацию по любым причинам, не определенным статьей 49 главы 2 раздела II Кодекса, в том числе выдвижение любых не определенных статьей 49 главы 2 раздела II Кодекса предпосылок относительно такого принятия (включая изменение показателей такой декларации, уменьшение или отмену сумм бюджетных возмещений, незаконное увеличение налоговых обязательств и т. п.), запрещается.

21. Налоговое обязательство, самостоятельно определенное плательщиком налога, считается согласованным со дня представления декларации в контролирующий орган, в котором состоит на учете плательщик налога, и не может быть обжаловано плательщиком в административном или судебном порядке.

22. После представления декларации за отчетный (налоговый) период плательщик налога имеет право до истечения предельного срока представления декларации за такой же период подать новую декларацию с исправленными показателями.

IV. Внесение изменений в налоговую отчетность

1. В случае если в будущих налоговых периодах (с учетом сроков давности, определенных статьей 102 главы 9 раздела II Кодекса) плательщик налогов самостоятельно выявляет ошибки, которые содержатся в ранее поданной им декларации, он обязан направить уточняющий расчет к такой декларации по форме, установленной на дату представления уточняющего расчета.

2. Внесение изменений в налоговую отчетность по результатам самостоятельного выявления ошибок осуществляется в порядке, определенном статьей 50 главы 2 раздела II Кодекса.

3. В случае исправления ошибок в строках представленной ранее декларации, к которым должны прилагаться приложения, к уточняющему расчету или декларации, в которую включены уточненные показатели, должны быть поданы соответствующие приложения, которые содержат информацию относительно уточненных показателей.

4. Не может быть уменьшена сумма налоговых обязательств, которая не была уплачена в бюджет в прошлых отчетных (налоговых) периодах, в связи с полным или частичным списанием налогового долга.

V. Порядок заполнения налоговой декларации

1. Декларация состоит из вступительной части, служебных полей, четырех разделов и обязательных приложений.

2. Вступительная часть

В специальном поле для отметок о типе декларации (строки 011, 012) во второй колонке проставляется пометка «х» в строке специального поля, которое соответствует типу декларации. Первая колонка специального поля содержит код типа декларации, третья — название типа декларации.

В специальных полях для отметок строк 0110–0130 проставляется пометка «х»:

в поле 0110 декларации, в которой отражаются расчеты с бюджетом;

в полях 0121–0123 декларации плательщика налога — сельскохозяйственного предприятия, который применяет специальный режим налогообложения деятельности в сфере сельского и лесного хозяйства, а также рыболовства, для тех видов деятельности, которые осуществляет такое сельскохозяйственное предприятие;

в поле 0130 декларации плательщика налога — сельскохозяйственного предприятия, который соответствует требованиям статьи 209 раздела V Кодекса, но не избрал специальный режим налогообложения деятельности в сфере сельского, лесного хозяйства и рыболовства и реализует молоко, скот, птицу, шерсть собственного производства, а также молочные продукты, молочное сырье и мясопродукты, произведенные в собственных перерабатывающих цехах.

В специальном поле для отметок 07 проставляется пометка «х» в случае осуществления операций по поставке товаров/услуг в рамках соглашений о распределении продукции.

В специальном поле для отметок 08 проставляется пометка «х» предприятиями и организациями, которые основаны общественными организациями инвалидов, где количество инвалидов, имеющих в таких организациях основное место работы, составляет в течение предыдущего отчетного периода не менее 50 процентов среднеучетной численности штатных работников учетного состава, и при условии, что фонд оплаты труда таких инвалидов составляет в течение отчетного периода не менее 25 процентов суммы общих расходов по оплате труда, которые относятся к составу расходов производства.

В случае заполнения специального поля для отметок 08 обязательным является представление (Д6) (приложение 6) к декларации с заполнением таблицы 4.

3. Раздел I «Налоговые обязательства»:

1) в строках 1–6 колонки А декларации указываются общие объемы поставки товаров/услуг отчетного периода, которые облагаются по основной ставке, по ставке 7%, по нулевой ставке, освобождены от налогообложения в соответствии со статьей 197 раздела V Кодекса, временно освобождены от налогообложения в соответствии с подразделом 2 раздела XX Кодекса, освобождены от налогообложения в соответствии с международными договорами (соглашениями) и не являются объектом налогообложения в соответствии со статьей 196 раздела V Кодекса, и услуг, которые не облагаются налогом в связи с их местом поставки за пределами таможенной территории Украины.

При определении объема поставки товаров/услуг за отчетный (налоговый) период плательщик обязан учитывать значение термина «поставка товаров» в соответствии с требованиями подпункта 14.1.191 пункта 14.1 статьи 14 раздела I Кодекса и значение термина «поставка услуг» в соответствии с требованиями подпункта 14.1.185 пункта 14.1 статьи 14 раздела I Кодекса;

2) в строке 1.1 декларации указываются данные операции на таможенной территории Украины, которые облагаются налогом по основной ставке, кроме ввоза товаров на таможенную территорию Украины.

В строку 1.1 декларации включаются облагаемые налогом по основной ставке объемы поставки товаров/услуг, осуществленные на таможенной территории Украины, с учетом их места поставки в соответствии со статьей 186 раздела V Кодекса.

В строке 1.1 декларации 0121–0123 указываются исключительно операции по поставке сельскохозяйственным предприятием произведенных/предоставленных сельскохозяйственных товаров/услуг на собственных или арендованных производственных мощностях, а также на давальческих условиях.

В строке 1.1 декларации 0130 указываются исключительно операции сельскохозяйственных предприятий, которые соответствуют критериям, определенным статьей 209 раздела V Кодекса, но не избрали специальный режим налогообложения деятельности, предусмотренный статьей 209 раздела V Кодекса, по поставке молока, скота, птицы, шерсти собственного производства, а также молочных продуктов, молочного сырья и мясопродуктов, произведенных в собственных перерабатывающих цехах.

В строку 1.2 декларации включаются облагаемые налогом по ставке 7% объемы поставок товаров, осуществленные на таможенной территории Украины, с учетом их места поставки в соответствии со статьей 186 раздела V Кодекса.

В декларациях 0121–0123/0130 строка 1.2 не заполняется;

3) в строке 2 указываются объемы поставки товаров/услуг, которые облагаются налогом по нулевой ставке, отдельно операции по вывозу товаров за пределы таможенной территории Украины (строка 2.1) в соответствии с требованиями подпункта 195.1.1 пункта 195.1 статьи 195 раздела V Кодекса, отдельно прочие операции (строка 2.2) в соответствии с требованиями подпунктов 195.1.2, 195.1.3 пункта 195.1 статьи 195, пункта 211.1 статьи 211 раздела V и пункта 8 подраздела 2 раздела XX Кодекса;

4) в строке 3 указываются объемы поставки товаров/услуг, которые в соответствии со статьей 196 раздела V Кодекса относятся к перечню операций, не являющихся объектом налогообложения (строка 3 заполняется плательщиком, если такие операции осуществляются как часть в общем объеме поставок такого плательщика налога);

5) в строке 4 указывается объем операций по поставке услуг за пределами таможенной территории Украины и услуг, которые осуществляются за пределами таможенной территории Украины, с учетом их места поставки в соответствии с пунктами 186.2, 186.3 статьи 186 раздела V Кодекса.

Строка 4 может заполняться только в декларации 0110.

В декларациях 0121–0123/0130 строка 4 не заполняется, поскольку местом поставки сельскохозяйственных услуг, которые являются результатом осуществления деятельности, на которую в соответствии с пунктом 209.17 статьи 209 раздела V Кодекса распространяется действие специального режима налогообложения в сфере сельского и лесного хозяйства, а также рыболовства, и которые предоставляются непосредственно плательщиком налога — субъектом такого специального режима, является таможенная территория Украины;

6) в строке 5 указывается объем операций по поставке товаров/услуг, освобожденных от налогообложения в соответствии со статьей 197 раздела V Кодекса, временно освобожденных от налогообложения в соответствии с подразделом 2 раздела XX Кодекса и освобожденных в соответствии с международными договорами (соглашениями);

7) в строке 6 указывается общий объем облагаемых и не облагаемых налогом операций по поставке товаров/услуг. Значение этой строки равно сумме строк 1.1, 1.2, 2.1, 2.2, 3, 4 и 5 и заполняется только колонка А.

Объем операций, которые являются объектом налогообложения, указывается в строке 6.1 и применяется при расчетах общей суммы от осуществления операций по поставке товаров/услуг, которые подлежат налогообложению;

8) в строке 7 указываются объемы услуг, полученных от нерезидента на таможенной территории Украины.

Строка 7 может заполняться только в декларации 0110.

В декларациях 0121–0123/0130 строка 7 не заполняется, поскольку налоговые обязательства, которые возникают при получении услуг от нерезидента на таможенной территории Украины, не относятся к налоговым обязательствам, которые отражаются в указанных декларациях;

9) корректировка налоговых обязательств отражается в строке 8.

В строках 8.1.1 и 8.2.1 отражается увеличение или уменьшение объемов поставок товаров/услуг и соответственно налоговых обязательств по основной ставке, которые осуществляются в соответствии со статьей 192 раздела V Кодекса по операциям, дата возникновения налоговых обязательств по которым приходится на период до 01 февраля 2015 года и после 01 февраля 2015 года соответственно.

В строках 8.2.1 и 8.2.2 отражается увеличение или уменьшение объемов поставок товаров/услуг и соответственно налоговых обязательств по ставке 7%, которые осуществляются в соответствии со статьей 192 раздела V Кодекса по операциям, дата возникновения налоговых обязательств по которым приходится на период до 01 февраля 2015 года и после 01 февраля 2015 года соответственно.

В строках 8.1.3 и 8.2.3 отражаются увеличение или уменьшение согласно статье 192 раздела V Кодекса объемов поставок товаров/услуг, по которым не начислялся налог на добавленную стоимость, по операциям по поставке таких товаров/услуг, дата возникновения налоговых обязательств по которым приходится на период до 01 февраля 2015 года и после 01 февраля 2015 года соответственно.

В строке 8.3 указываются суммы увеличения налоговых обязательств, которые возникают в связи с нецелевым использованием товаров, ввезенных на таможенную территорию Украины с применением освобождения от уплаты налога на добавленную стоимость в льготном режиме.

Строка 8.3 может заполняться только в декларации 0110.

В декларациях 0121–0123/0130 строка 8.3 не заполняется, поскольку налоговые обязательства, которые возникают при ввозе на таможенную территорию Украины, не относятся к налоговым обязательствам, которые отражаются в указанных декларациях.

В строках 8.4–8.4.2 отражаются корректировки налоговых обязательств согласно статье 39 раздела I Кодекса.

При заполнении строк 8.1–8.2.3, 8.4–8.4.2 обязательным является представление (Д1) (приложение 1), который заполняется в разрезе контрагентов и расчетов корректировки к налоговым накладным.

4. Раздел II «Налоговый кредит»:

1) в раздел II «Налоговый кредит» (строки 10–15 декларации) включаются объемы приобретения (изготовления, строительства, сооружения, создания) с налогом на добавленную стоимость или без налога на добавленную стоимость товаров/услуг, необоротных активов на таможенной территории Украины, ввезенных на таможенную территорию Украины товаров, необоротных активов, полученных на таможенной территории Украины от нерезидента услуг с целью их дальнейшего использования в пределах хозяйственной деятельности плательщика налога, а также тех, которые не предназначаются для использования в хозяйственной деятельности или приобретены с целью использования для поставки услуг за пределами таможенной территории Украины, и услуг, которые осуществляются за пределами таможенной территории Украины с учетом их места поставки в соответствии с пунктами 186.2, 186.3 статьи 186 раздела V Кодекса, отдельно по направлениям использования (осуществление операций, которые подлежат налогообложению, освобождены от налогообложения, не являются объектом налогообложения).

В разделе II «Налоговый кредит» декларации 0121–0123 в соответствии с подпунктом 209.15.1 пункта 209.15 статьи 209 раздела V Кодекса отражаются:

товары/услуги, которые приобретаются сельскохозяйственным предприятием для использования в производстве сельскохозяйственной продукции, а также основные фонды, которые приобретаются (сооружаются) с целью использования в производстве сельскохозяйственной продукции.

В случае если товары/услуги, основные фонды, изготовленные и/или приобретенные, используются сельскохозяйственным предприятием частично для изготовления сельскохозяйственных товаров/услуг, а частично для других товаров/услуг, то сумма уплаченного (начисленного) налогового кредита распределяется исходя из удельного веса стоимости сельскохозяйственных товаров/услуг в общей стоимости всех товаров/услуг, поставленных за 12 предыдущих последовательных отчетных (налоговых) периодов.

Указанное распределение происходит в том периоде, в котором осуществлялось соответствующее изготовление и/или приобретение, а распределенные суммы включаются в значения строк 10, 12, 13 деклараций 0110 и 0121–0123 соответственно;

услуги, сопутствующие поставке сельскохозяйственного товара, который выращивается, откармливается, вылавливается или собирается (заготавливается) непосредственно плательщиком налога.

В разделе II «Налоговый кредит» декларации 0130 в соответствии с пунктом 209.18 статьи 209 раздела V Кодекса отражаются:

товары/услуги, которые приобретаются сельскохозяйственным предприятием для использования в производстве молока, скота, птицы, шерсти собственного производства, а также молочных продуктов, молочного сырья и мясопродуктов, произведенных в собственных перерабатывающих цехах.

В случае если товары/услуги, изготовленные и/или приобретенные, используются сельскохозяйственным предприятием частично для производства молока, скота, птицы, шерсти собственного производства, а также молочных продуктов, молочного сырья и мясопродуктов, произведенных в собственных перерабатывающих цехах, а частично для других товаров/услуг, то сумма уплаченного (начисленного) налогового кредита распределяется исходя из доли использования товаров/услуг в операциях такого производства и соответственно в других операциях.

Распределение происходит в том периоде, в котором осуществлялось соответствующее изготовление и/или приобретение, а распределенные суммы включаются в значения строк 10, 12, 13 деклараций 0110 и 0130 соответственно;

услуги, сопутствующие поставке молока, скота, птицы, шерсти собственного производства, а также молочных продуктов, молочного сырья и мясопродуктов, произведенных в собственных перерабатывающих цехах непосредственно плательщиком налога;

2) в строке 12.2 указывается объем ввоза на таможенную территорию Украины товаров, при таможенном оформлении которых уплата налога на добавленную стоимость была отсрочена путем выдачи налогового векселя в соответствии с подразделом 3 раздела XX Кодекса. Эта строка заполняется в отчетном (налоговом) периоде, в котором налоговые векселя погашены;

3) в строке 14 (колонка А) указывается объем приобретения (изготовления, строительства, сооружения, создания) товаров/услуг и необоротных активов на таможенной территории Украины, объем ввоза на таможенную территорию Украины товаров и необоротных активов и объем получения от нерезидента на таможенной территории Украина услуг, которые не предназначаются для использования в хозяйственной деятельности, с налогом на добавленную стоимость (строка 14.1) и без налога на добавленную стоимость (строка 14.2).

Строка 14 может заполняться только в декларации 0110.

В декларациях 0121–0123/0130 строка 14 не заполняется;

4) в строке 15 (колонка А) указывается объем приобретения (изготовления, строительства, сооружения, создания, ввоза) с налогом на добавленную стоимость товаров/услуг и необоротных активов, которые частично используются в налогооблагаемых операциях, а частично в операциях, которые не являются объектом налогообложения (статья 196 раздела V Кодекса), и/или освобождены от налогообложения (статья 197 раздела V Кодекса, подраздел 2 раздела XX Кодекса (кроме пункта 152), международные договоры (соглашения)), и/или не облагаются налогом (поставка услуг за пределами таможенной территории Украины и услуг, которые осуществляются за пределами таможенной территории Украины с учетом их места поставки в соответствии с пунктами 186.2, 186.3 статьи 186 раздела V Кодекса).

При формировании налогового кредита по приобретенным и/или изготовленным необоротным активам, которые одновременно используются в облагаемых и не облагаемых налогом на добавленную стоимость операциях, указанных в абзацах первом и втором пункта 152 подраздела 2 раздела XX Кодекса, нормы статьи 199 раздела V Кодекса не применяются, уплаченные (начисленные) суммы налога на добавленную стоимость по таким необоротным активам включаются в налоговый кредит.

Расчет доли использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях осуществляется за предыдущий календарный год. Для новосозданного плательщика и/или плательщика, у которого в течение предыдущего календарного года отсутствовали не облагаемые налогом операции, — за первый отчетный (налоговый) период, в котором задекларированы такие операции.

Соответствующее распределение суммы налога на добавленную стоимость для определения части налогового кредита осуществляется в соответствии с определенной в таблице 1 «Расчет доли использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях» (Д7) (приложение 7) доли использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях.

Определенная доля использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях применяется в течение текущего календарного года при определении налогового кредита и заполнении строки 15.1 (колонка Б) декларации;

5) корректировка налогового кредита отражается в строке 16.

В строке 16.1 отражается корректировка согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг и налогового кредита, который был включен в строку 10.1.1.

В строке 16.1.1 отражается корректировка согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг и налогового кредита, который был включен в строку 10.1.2.

В строке 16.1.2 отражается корректировка согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг, которые были включены в строку 10.2.1.

В строке 16.1.3 отражается корректировка согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг, которые были включены в строку 10.2.2.

В строке 16.1.4 отражается увеличение или уменьшение согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг, по которым не начислялся налог на добавленную стоимость.

В строке 16.1.5 отражается корректировка согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг и налогового кредита, который был включен в строку 15.1. Значение этой строки учитывается при корректировке налогового кредита после перечисления доли использования товаров/услуг, необоротных активов в налогооблагаемых операциях исходя из фактических объемов проведенных в течение года операций и перечисления доли использования необоротных активов в налогооблагаемых операциях по итогам одного, двух и трех календарных лет, следующих за годом, в котором они начали использоваться (введены в эксплуатацию).

В строке 16.1.6 отражается корректировка согласно статье 192 раздела V Кодекса объемов приобретения товаров/услуг, по которым налог на добавленную стоимость не включался в налоговый кредит и которые были включены в строку 15.2.

При заполнении этих строк обязательным является представление (Д1) (приложение 1) к декларации, который заполняется в разрезе контрагентов и расчетов корректировки к налоговым накладным.

В строке 16.2 отражается корректировка налогового кредита, связанная с использованием ранее приобретенных товаров/услуг, необоротных активов частично для изготовления сельскохозяйственными предприятиями сельскохозяйственных товаров/услуг, а частично для изготовления других товаров/услуг.

Такая корректировка проводится исходя из балансовой (остаточной) стоимости необоротных активов и стоимости остатков товаров, которые используются или подлежат использованию в сельскохозяйственном производстве, которая сложилась по состоянию на начало отчетного (налогового) периода, в соответствии с долей использования таких товаров/услуг, необоротных активов в операциях сельскохозяйственного производства и в других операциях (для сельскохозяйственных предприятий, исходя из удельного веса стоимости сельскохозяйственных товаров/услуг, рассчитанной в соответствии с требованиями пункта 209.15.1 статьи 209 раздела V Кодекса):

в случае изменения направления использования товаров/услуг, необоротных активов;

при регистрации сельскохозяйственного предприятия в качестве субъекта специального режима налогообложения.

В строке 16.3 отражаются суммы налога на добавленную стоимость, включенные в налоговый кредит по операциям сельскохозяйственных предприятий по вывозу сельскохозяйственной продукции в таможенном режиме экспорта. Значение этой строки переносится из строки 16.3 декларации 0121–0123 в строку 16.3 декларации 0110.

Сумма налога на добавленную стоимость в строке 16.3 деклараций 0121–0123 отражается согласно бухгалтерской справке, в которой такая сумма рассчитывается исходя из фактически уплаченной (начисленной) поставщикам товаров/услуг, стоимость которых была включена в состав производственных факторов, за счет которых сформирован налоговый кредит по сельскохозяйственным товарам (сопутствующим услугам), вывезенным за пределы таможенной территории Украины в таможенном режиме экспорта (декларации 0121–0123);

Бухгалтерская справка должна быть составлена согласно налоговым накладным, таможенным декларациям, другим документам, предусмотренным пунктом 201.11 статьи 201 раздела V Кодекса, которые являются основанием для начисления сумм налога, которые относятся к налоговому кредиту, и содержать исчерпывающий их перечень.

В строке 16.4 отражается корректировка налогового кредита в связи с перерасчетом доли использования товаров/услуг, необоротных активов в налогооблагаемых операциях, исходя из фактических объемов проведенных в течение года облагаемых и не облагаемых налогом операций.

Такой перерасчет осуществляется плательщиком налога по итогам календарного года. В случае снятия с учета плательщика налога, в том числе по решению суда, перерасчет доли осуществляется исходя из фактических объемов облагаемых и не облагаемых налогом операций, проведенных с начала текущего года до даты снятия с учета.

Перерасчет доли использования товаров/услуг в налогооблагаемых операциях исходя из фактических объемов проведенных в течение года облагаемых и не облагаемых налогом операций осуществляется в порядке и по форме согласно таблице 2 «Перерасчет доли использования товаров/услуг и необоротных активов в налогооблагаемых операциях» (Д7) (Приложение 7).

Результаты перерасчета сумм налогового кредита отражаются в налоговой декларации за последний отчетный (налоговый) период года. В случае снятия с учета плательщика налога, в том числе по решению суда, корректировка отражается плательщиком налога в налоговой декларации последнего налогового периода, когда произошло снятие с учета.

Перерасчет доли использования необоротных активов в налогооблагаемых операциях осуществляется по итогам одного, двух и трех календарных лет, следующих за годом, в котором они начали использоваться (введены в эксплуатацию), в порядке и по форме согласно таблице 3 «Перерасчет доли использования необоротных активов в налогооблагаемых операциях »(Д7) (приложение 7).

Результаты перерасчета сумм налогового кредита отражаются в налоговой декларации за последний отчетный (налоговый) период года. В случае снятия с учета плательщика налога, в том числе по решению суда, корректировка отражается плательщиком налога в налоговой декларации последнего налогового периода, когда произошло снятие с учета.

Суммы налога, уплаченные (начисленные) в стоимости товаров/услуг, необоротных активов, которые не были включены в состав налогового кредита, и/или с которых были определены налоговые обязательства в соответствии с пунктом 198.5 статьи 198 раздела V Кодекса, в случае если такие товары/услуги, необоротные активы начинают использоваться в налогооблагаемых операциях в пределах хозяйственной деятельности, в том числе перевода непроизводственных необоротных активов в состав производственных необоротных активов, могут быть включены в налоговый кредит на основании бухгалтерской справки.

Такая справка должна быть составлена в соответствии с налоговыми накладными, таможенными декларациями, другими документами, предусмотренными пунктом 201.11 статьи 201 раздела V Кодекса, которые являются основанием для начисления сумм налога, которые относятся к налоговому кредиту, и содержать исчерпывающий их перечень.

В строке 16.5 отражается корректировка, связанная с началом использования указанных в абзаце двадцать третьем настоящего подпункта товаров/услуг, необоротных активов полностью в налогооблагаемых операциях в пределах хозяйственной деятельности, в том числе перевода непроизводственных необоротных активов в состав производственных основных средств.

В строке 16.6 отражается корректировка, связанная с началом использования указанных в абзаце двадцать третьем настоящего подпункта товаров/услуг, необоротных активов, частично в налогооблагаемых операциях в пределах хозяйственной деятельности, в том числе перевода непроизводственных необоротных активов в состав производственных необоротных активов, а частично в операциях, которые не являются объектом налогообложения (статья 196 раздела V Кодекса), и/или освобождены от налогообложения (статья 197 раздела V Кодекса, подраздел 2 раздела XX Кодекса (кроме пункта 152), международные договоры (соглашения)), и/или не облагаются налогом (поставка услуг за пределами таможенной территории Украины и услуг, которые осуществляются за пределами таможенной территории Украины с учетом их места поставки в соответствии с пунктами 186.2, 186.3 статьи 186 раздела V Кодекса).

Расчет доли использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях осуществляется за предыдущий календарный год. Для новосозданного плательщика и/или плательщика, у которого в течение предыдущего календарного года отсутствовали необлагаемые операции, — за первый отчетный (налоговый) период, в котором задекларированы такие операции.

Соответствующее распределение суммы налога на добавленную стоимость для определения части налогового кредита осуществляется в соответствии с определенной в таблице 1 «Расчет доли использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях» (Д7) (приложение 7) доли использования товаров/услуг и/или необоротных активов в налогооблагаемых операциях.

Определенная доля использования товаров/услуг и/или необоротных активов, суммы налога, уплаченные при приобретении и/или изготовлении которых не были включены в состав налогового кредита и/или из которых были определены налоговые обязательства, в налогооблагаемых операциях применяется в течение текущего календарного года при определении налогового кредита и заполнении строки 16.6.1 (колонка Б) декларации.

В строке 16.7 отражается корректировка налогового кредита согласно статье 39 раздела I Кодекса.

5. Раздел III «Расчеты за отчетный период»

1) если в результате расчета разницы между суммой налоговых обязательств и налогового кредита получено положительное значение, то заполняется строка 18;

2) если в результате расчета значение разницы между суммой налоговых обязательств и налогового кредита получено отрицательное значение, то заполняется строка 19.

При отрицательном значении суммы налога на добавленную стоимость, рассчитанной инвестором (оператором) по соглашению о распределении продукции, такая сумма подлежит возмещению инвестору (оператору) в порядке и сроки, предусмотренные соглашением о распределении продукции, утвержденным Кабинетом Министров Украины. При этом инвестор (оператор) имеет право на автоматическое бюджетное возмещение такой суммы в полном объеме;

3) если имеется в наличии сумма отрицательного значения, которая подлежит включению в состав налогового кредита текущего отчетного (налогового) периода, отражается в строке 20, то:

в случае превышения такого отрицательного значения (строка 20) над значением строки 18 значение строки 20 уменьшается на значение строки 18 и отражается в строке 21;

в случае если сумма такого отрицательного значения (строка 20) меньше значения строки 18, значение строки 18 уменьшается на значение строки 20 и отражается в строке 25;

4) сумма отрицательного значения текущего отчетного (налогового) периода и отрицательного значения, которое подлежит включению в состав налогового кредита текущего отчетного (налогового) периода (строка 19 + строка 21), отражается в строке 22.

Из строки 22 определяется сумма превышения отрицательного значения над суммой, исчисленной в соответствии с пунктом 2001.3 статьи 2001 раздела V Кодекса на момент представления налоговой декларации. Определенная сумма указывается в строке 22.1 и зачисляется в состав налогового кредита следующего отчетного (налогового) периода (строка 24).

В случае если сумма отрицательного значения (строка 22) меньше или равна сумме, исчисленной в соответствии с пунктом 2001.3 статьи 2001 раздела V Кодекса на момент представления налоговой декларации, строка 22.1 не заполняется.

Сумма, исчисленная в соответствии с пунктом 2001.3 статьи 2001 раздела V Кодекса на момент представления налоговой декларации, указывается в соответствующем служебном поле в строке 22.1;

5) сумма отрицательного значения, которая не превышает сумму, исчисленную в соответствии с пунктом 2001.3 статьи 2001 раздела V Кодекса на момент представления налоговой декларации (строка 22 — строка 22.1), указывается в строке 23.

Строка 23 в декларациях 0121–0123/0130 не заполняется;

6) сумма отрицательного значения (строка 23 в декларации 0110):

зачисляется в уменьшение суммы налогового долга, который возник за предыдущие отчетные (налоговые) периоды (в том числе рассроченного или отсроченного в соответствии с Кодексом), в части, которая не превышает сумму, исчисленную в соответствии с пунктом 2001.3 статьи 2001 раздела V Кодекса на момент представления налоговой декларации (отражается в строке 23.1);

подлежит бюджетному возмещению на счет плательщика в банке. Плательщики налога, которые в соответствии со статьей 200 раздела V Кодекса имеют право на бюджетное возмещение налога на добавленную стоимость, осуществляют расчет бюджетного возмещения и подают декларации 0110 (Д3) (приложение 3) и (Д4) (приложение 4).

Расчет суммы бюджетного возмещения осуществляется в пределах суммы, исчисленной в соответствии с пунктом 2001.3 статьи 2001 раздела V Кодекса на момент представления налоговой декларации за вычетом отрицательного значения текущего отчетного (налогового) периода, зачисленного в уменьшение суммы налогового долга по налогу на добавленную стоимость.

Значение строки 3 (Д3) (приложение 3) переносится в строку 23.2 декларации 0110;

зачисляется в состав налогового кредита следующего отчетного (налогового) периода.

Остаток отрицательного значения после вычета суммы налогового долга и суммы бюджетного возмещения (строка 23 — строка 23.1 — строка 23.2) отражается в строке 23.3;

7) сумма отрицательного значения, которая зачисляется в состав налогового кредита следующего отчетного (налогового) периода (строка 22.1 + строка 23.3), отражается в строке 24 и переносится в строку 20.1 следующего отчетного (налогового) периода.

В декларациях 0121–0123/0130 в строку 24 переносится значение строки 22.

В декларациях 0121–0123/0130 за первый отчетный (налоговый) период 2015 года в строку 20.1 переносится значение строки 24 декларации за январь 2015 года / IV квартал 2014 года;

8) строка 20.2 предусмотрена для отражения суммы остатка отрицательного значения предыдущих отчетных (налоговых) периодов, на которую увеличен размер суммы налога, определенной пунктом 2001.3 статьи 2001 раздела V Кодекса, на которую плательщик имеет право зарегистрировать налоговые накладные/расчеты корректировки к налоговым накладным в Едином реестре налоговых накладных. Строка 20.2 заполняется в отчетном (налоговом) периоде, в котором было осуществлено такое увеличение.

Значение строки 20.2 соответствует значению строки 27;

9) строка 20.3 предусмотрена для отражения увеличения или уменьшения остатка отрицательного значения, который (для декларации 0110 — после бюджетного возмещения) включается в состав налогового кредита текущего отчетного (налогового) периода по результатам камеральной или документальной проверки, проведенной контролирующим органом;

10) в строке 25 указывается сумма налога на добавленную стоимость, которая подлежит начислению по итогам текущего отчетного (налогового) периода и:

уплачивается в общий фонд государственного бюджета — строка 25.1 декларации 0110;

направляется на специальный счет сельскохозяйственного предприятия, — строка 25.2 декларации 0121–0123;

остается в распоряжении сельскохозяйственного предприятия — строка 25.2 декларации 0130.

При заполнении строки 25.2 обязательным является указание в декларации реквизитов специального счета сельскохозяйственного предприятия.

6. Раздел IV «Погашение остатков сумм отрицательного значения отчетных (налоговых) периодов до 01 февраля 2015 года»:

1) учет сумм остатков отрицательного значения, которые возникли в отчетных (налоговых) периодах до 01 февраля 2015 года, осуществляется в (Д2) (приложение 2), результаты которого отражаются в разделе IV декларации;

2) раздел IV заполняется только в декларации 0110;

3) в строке 26 декларации за февраль 2015 года (I квартал 2015 года) указываются суммы:

отрицательного значения, которое подлежит зачислению в налоговый кредит следующего отчетного (налогового) периода (строка 20.2 декларации за январь 2015 года / IV квартал 2014 года);

остатка отрицательного значения, который после бюджетного возмещения включается в состав отчетного (налогового) кредита следующего налогового периода (строка 24 декларации за январь 2015 года / IV квартал 2014 года);

задекларированные к бюджетному возмещению в счет уменьшения налоговых обязательств по налогу следующих отчетных (налоговых) периодов, которые остались непогашенными по состоянию на 01 февраля 2015 года;

остатки сумм налога, которые были заявлены плательщиками налога к бюджетному возмещению и остались непогашенными по состоянию на 01 февраля 2015 года.

В строке 26 декларации следующих отчетных (налоговых) периодов указываются суммы значения строки 31 декларации за предыдущий отчетный (налоговый) период;

4) в строке 27 указывается сумма отрицательного значения предыдущих отчетных (налоговых) периодов, на которую в текущем отчетном (налоговом) периоде увеличена сумма налога, на которую плательщик имеет право зарегистрировать налоговые накладные / расчеты корректировки к налоговым накладным в Едином реестре налоговых накладных, определенная пунктом 2001.3 статьи 2001 раздела V Кодекса (строка «Всего, в т.ч.:» графы 7 таблицы 1 (Д2) (приложение 2)).

Значение строки 20.2 соответствует значению строки 27;

5) в строке 28 указывается увеличение/уменьшение остатка отрицательного значения по результатам проверки контролирующего органа;

6) в строке 29 указывается сумма увеличения/уменьшения остатка отрицательного значения на основании уточняющих расчетов налоговых обязательств по налогу на добавленную стоимость в связи с исправлением самостоятельно выявленных ошибок;

7) в строке 30 указывается сумма остатка отрицательного значения предыдущих отчетных (налоговых) периодов, которая подлежит бюджетному возмещению на счет плательщика в банке (строка 4 таблицы 2 (Д2) (приложение 2));

8) в строке 31 указывается сумма непогашенного отрицательного значения предыдущих отчетных (налоговых) периодов на конец текущего отчетного (налогового) периода (строка 26 - строка 27 + строка 28(+ или -) + строка 29(+ или -) - строка 30).

Значение строки 31 декларации переносится в строку 26 следующего отчетного (налогового) периода;

9) при заполнении строк 26–31 обязательным является представление (Д2) (приложение 2).

VI. Порядок заполнения уточняющего расчета

1. Уточняющий расчет может быть подан способом, определенным в абзаце четвертом или пятом пункта 50.1 статьи 50 раздела II Кодекса.

2. В графе 4 отражаются соответствующие показатели декларации отчетного периода, который исправляется. В случае если в декларацию за этот отчетный период ранее вносились изменения, в графе 4 отражаются соответствующие показатели графы 5 последнего уточняющего расчета, который подавался к декларации отчетного (налогового) периода, который исправляется.

3. В графе 5 уточняющего расчета отражаются соответствующие показатели с учетом исправления.

4. В графе 6 отражается сумма ошибки (абсолютное значение).

5. В случае исправления значения строки 24 декларации, которое в будущих отчетных периодах не повлияло на значение строки 25 или строки 23, уточняющий расчет подается за один отчетный период, в котором вносятся соответствующие изменения. Такой уточняющий расчет может быть подан способом, определенным в абзаце четвертом или пятом пункта 50.1 статьи 50 раздела II Кодекса. Значение графы 6 строки 24 уточняющего расчета (как увеличение, так и уменьшение) учитывается при определении значений строк 21.1 и 24 декларации за отчетный период, в котором подан такой уточняющий расчет.

6. В случае исправления значения строки 24 декларации, которое в будущих отчетных периодах влияло на значение строки 25 или строки 23, уточняющий расчет подается за каждый отчетный период, в котором значение строки 24 декларации влияло на значение строки 25 или строки 23. Такие уточняющие расчеты могут быть поданы способом, установленным в абзаце четвертом пункта 50.1 статьи 50 раздела II Кодекса, поскольку форма декларации предусматривает возможность представления уточняющего расчета как приложения к ней только за один отчетный период, ошибки которого исправляются.

7. В случае исправления значение строки 24 декларации за отчетные (налоговые) периоды до 01 февраля 2015 года значение графы 6 строки 24 уточняющего расчета (как увеличение, так и уменьшение) учитывается в строке 29 декларации за отчетный период, в котором подан такой уточняющий расчет.

В случае если исправление значения строки 24 в будущих отчетных периодах не повлияло на значение строки 25 или строки 23, уточняющий расчет подается за один отчетный период, в котором вносятся соответствующие изменения. Такой уточняющий расчет может быть подан способом, определенным в абзаце четвертом или пятом пункта 50.1 статьи 50 раздела II Кодекса.

В случае если исправление значения строки 24 в будущих отчетных периодах влияло на значение строки 25 или строки 23, уточняющий расчет подается за каждый отчетный период, в котором значение строки 24 декларации влияло на значение строки 25 или строки 23. Такие уточняющие расчеты могут быть поданы только способом, определенным в абзаце четвертом пункта 50.1 статьи 50 раздела II Кодекса.

8. Плательщик налогов, который самостоятельно выявляет факт занижения налогового обязательства прошлых налоговых периодов, обязан уплатить штраф, начисленный в соответствии с пунктом 50.1 статьи 50 раздела II Кодекса. Сумма начисленного штрафа отражается в графе 6 строки 25.3.

9. В случае исправления ошибок в строках поданной ранее декларации, к которым должны прилагаться приложения, к уточняющему расчету должны быть поданы соответствующие приложения, которые содержат информацию об уточненных показателях.

10. Во время действия налогового компромисса плательщик налога подает уточняющие расчеты за соответствующие налоговые периоды. Такие уточняющие расчеты могут быть поданы только к декларации 0110 и как самостоятельный документ. При этом плательщиком налога в специальном поле для отметок «подраздел 92 раздела ХХ Кодекса» проставляется пометка (Х).

VII. Порядок заполнения расчета налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными плательщиками налогов, на таможенной территории Украины

1. Расчет налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными плательщиками налогов, на таможенной территории Украины, заполняется лицами, не зарегистрированными в качестве плательщиков налога на добавленную стоимость, которые являются в соответствии с пунктом 180.2 статьи 180 раздела V Кодекса ответственными за начисление и уплату налога в бюджет при получении услуг, которые поставляются нерезидентами, в том числе их постоянными представительствами, не зарегистрированными в качестве плательщиков налога, на таможенной территории Украины.

2. Значение строки 8 расчета отражается в учете по данному налогу контролирующим органом.

VІІІ. Изменение форм налоговой отчетности

1. В случае изменения форм налоговой отчетности Государственная фискальная служба Украины предоставляет соответствующие предложения Министерству финансов Украины, которое обязано обнародовать новые формы отчетности.

2. До определения новых форм деклараций (расчетов), которые вступают в силу, для составления отчетности за налоговый период, следующий за налоговым периодом, в котором произошло их обнародование, являются действующими предыдущие формы деклараций (расчетов).

3. После внесения изменений в нормативно-правовые акты по вопросам налогообложения Государственная фискальная служба Украины и Министерство финансов Украины должны осуществить мероприятия, связанные с обнародованием и введением таких изменений.

IX. Учет непогашенных остатков сумм налога, которые были заявлены плательщиками налога к бюджетному возмещению за отчетные (налоговые) периоды до 01 февраля 2015 года; задекларированных к бюджетному возмещению за отчетные (налоговые) периоды до 01 февраля 2015 года в счет уменьшения налоговых обязательств по налогу следующих отчетных (налоговых) периодов; отрицательного значения суммы, рассчитанной согласно пункту 200.1 статьи 200 раздела V Кодекса; остатка отрицательного значения предыдущих отчетных (налоговых) периодов после бюджетного возмещения, задекларированного плательщиками налога за отчетные (налоговые) периоды до 01 февраля 2015 года

1. Такой учет осуществляется плательщиками налога на добавленную стоимость, которые имеют: суммы отрицательного значения, подлежащие зачислению в налоговый кредит следующего отчетного периода (строка 20.2 декларации за январь 2015 года / IV квартал 2014 года); суммы остатка отрицательного значения, который после бюджетного возмещения включается в состав налогового кредита следующего налогового периода (строка 24 декларации за январь 2015 года / IV квартал 2014 года); суммы, задекларированные к бюджетному возмещению в счет уменьшения налоговых обязательств по налогу следующих отчетных (налоговых) периодов, которые остались непогашенными по состоянию на 01 февраля 2015 года; остатки сумм налога, которые были заявлены плательщиками налога к бюджетному возмещению и остались непогашенными по состоянию на 01 февраля 2015 года (далее — суммы остатков отрицательного значения налога предыдущих налоговых периодов).

В соответствии с пунктом 33 подраздела 2 раздела ХХ Кодекса по решению плательщика такие суммы отрицательного значения налога предыдущих налоговых периодов могут:

или увеличить размер суммы налога, на которую такой плательщик имеет право зарегистрировать налоговые накладные / расчеты корректировки к налоговым накладным в Едином реестре налоговых накладных, определенную пунктом 2001.3 статьи 2001 раздела V Кодекса, с одновременным увеличением суммы налогового кредита отчетного (налогового) периода, в котором было осуществлено такое увеличение;

или быть возвращены такому плательщику на счет в банке (в размере значения строки 3 таблицы 2 (Д2) (приложение 2)).

Соответствующее решение плательщик налога отражает в заявлении в (Д2) (приложение 2).

2. Суммы остатка отрицательного значения налога предыдущих налоговых периодов учитываются в таблице 1 (Д2) (приложение 2) в разрезе отчетных (налоговых) периодов, в которых такие суммы возникли.

3. Суммы отрицательного значения налога предыдущих налоговых периодов, которые учитываются в (Д2) (приложение 2), в раздел III деклараций 0110 за отчетные (налоговые) периоды начиная с февраля 2015 года / I квартала 2015 года не переносятся, а отражаются в разделе IV таких деклараций.

Раздел IV заполняется только в декларации 0110.

4. Суммы остатка отрицательного значения налога предыдущих налоговых периодов, задекларированные в декларациях 0121–0123/0130 за январь 2015 года (IV квартал 2014 года), переносятся в строку 21.1 декларации 0121–0123/0130 за февраль 2015 года (I квартал 2015 года).

5. В таблице 1 (Д2) (приложение 2) указываются:

в графе 1 — отчетный (налоговый) период, в котором возникла сумма отрицательного значения;

в графах 2–6 — суммы остатка отрицательного значения налога предыдущих налоговых периодов по состоянию на начало текущего отчетного периода в разрезе вида такого отрицательного значения.

В графах 2–6 (Д2) (приложение 2) за февраль 2015 года (I квартал 2015 года) указываются суммы отрицательного значения, которые подлежат зачислению в отчетный (налоговый) кредит следующего отчетного периода (строка 20.2 декларации за январь 2015 года / IV квартал 2014 года); суммы остатка отрицательного значения, который после бюджетного возмещения включается в состав налогового кредита следующего отчетного (налогового) периода (строка 24 декларации за январь 2015 года / IV квартал 2014 года); суммы, задекларированные к бюджетному возмещению в счет уменьшения налоговых обязательств по налогу следующих отчетных (налоговых) периодов, которые остались непогашенными по состоянию на 01 февраля 2015 года; остатки сумм налога, которые были заявлены плательщиками налога к бюджетному возмещению и остались непогашенными по состоянию на 01 февраля 2015 года.

В графе 6 (Д2) (приложение 2) следующих отчетных (налоговых) периодов указываются данные графы 14 (Д2) (приложение 2) за предыдущий отчетный (налоговый) период.

Значение строки «Всего, в т.ч.:» графы 6 переносится в строку 26 декларации за текущий отчетный (налоговый) период;

в графе 7 — сумма остатка отрицательного значения предыдущих отчетных (налоговых) периодов, на которую в текущем отчетном (налоговом) периоде увеличена сумма налога, на которую плательщик имеет право зарегистрировать налоговые накладные / расчеты корректировки к налоговым накладным в Едином реестре налоговых накладных.

Значение строки «Всего, в т.ч.:» переносится в строки 20.2 и 27 декларации текущего отчетного (налогового) периода;

в графах 8–10 — показатели налоговых уведомлений-решений, на основании которых увеличивается/уменьшается остаток отрицательного значения по результатам проверки контролирующего органа;

в графе 11 — сумма увеличения/уменьшения на основании уточняющих расчетов, поданных к декларациям за отчетные (налоговые) периоды до 01 февраля 2015 года;

в графе 12 — сумма части остатка отрицательного значения налога предыдущих отчетных (налоговых) периодов, фактически уплаченная поставщикам товаров/услуг или в Государственный бюджет Украины;

в графе 13 — сумма, которая подлежит бюджетному возмещению на счет плательщика в банке (строка 3 таблицы 2 (Д2) (приложение 2));

в графе 14 — сумма остатка непогашенного отрицательного значения предыдущих отчетных (налоговых) периодов на конец текущего отчетного (налогового) периода.

Значение строки «Всего, в т.ч.:» графы 14 переносится в строку 31 декларации.

6. Расчет суммы бюджетного возмещения за отчетные (налоговые) периоды до 01 февраля 2015 года, которая подлежит возмещению в соответствии с подпунктом «б» пункта 33 подраздела 2 раздела ХХ Кодекса, проводится в таблице 2 (Д2) (приложение 2).

Плательщики, которые в соответствии с пунктом 200.5 статьи 200 раздела V Кодекса не имеют права на получение бюджетного возмещения, таблицу 2 (Д2) (приложение 2) не заполняют.

В таблице 2 (Д2) (приложение 2) начиная с февраля 2015 года (I квартала 2015 года) указываются:

в строке 1 — сумма части остатка отрицательного значения предыдущих отчетных (налоговых) периодов, фактически уплаченная поставщикам товаров/услуг или в Государственный бюджет Украины (графа 12 таблицы 1 (Д2) (приложение 2));

в строке 1.1 — сумма уплаченного отрицательного значения предыдущих отчетных (налоговых) периодов, которая сформирована за счет приобретения или сооружения (строительства) основных фондов, определенная из строки 1;

в строке 2 — объем налогооблагаемых операций за последние 12 календарных месяцев за вычетом суммы налога, которая подлежит бюджетному возмещению на счет плательщика в банке за текущий отчетный (налоговый) период и отражена в строке 23 декларации за текущий отчетный (налоговый) период;

в строке 3 — сумма, которая подлежит бюджетному возмещению (указывается сумма из строки 1, которая меньше или равна значению строки 2, или сумма строки 1.1) (значение этой строки переносится в строку 30 декларации за текущий отчетный (налоговый) период).

7. Сумма, которая подлежит бюджетному возмещению за отчетные (налоговые) периоды до 01 февраля 2015 года, задекларированная в строке 30 декларации (строке 3 таблицы 2 (Д2) (приложение 2)), отражается в информационной системе органов Государственной фискальной службы аналогично показателю строки 23.2.

Плательщики налога, которые приняли решение о возврате такой суммы бюджетного возмещения на счет в банке, подают в контролирующий орган (Д4) (приложение 4).