В комментируемом письме налоговики разъяснили порядок обложения НДС операций по бесплатной поставке товаров/услуг своим работникам и другим лицам (например, профсоюзу).

Когда «входного» НДС не было. То есть, когда бесплатно передаваемые товары/услуги изначально приобретались без НДС (у неплательщиков НДС).

В таком случае начислять НДС-обязательства не нужно!

Дело в том, что под поставкой товаров подразумевается:

• любая передача права на распоряжение товарами в качестве собственника, в том числе продажа, обмен или дарение такого товара ( часть первая п.п. 14.1.191 НКУ);

• а также использование материальных активов в необлагаемых или нехозяйственных операциях, в частности бесплатная передача имущества другим лицам, если плательщик НДС имел право на отнесение сумм «входного» НДС в состав НК ( п.п. «в» части третьей п.п. 14.1.191 НКУ).

Напомним: объектом обложения НДС являются операции по поставке товаров/услуг, местом поставки которых является территория Украины ( п. 185.1 НКУ).

Исходя из приведенных норм фискалы делают вывод: если даритель изначально приобрел товары без НДС и соответственно не смог сформировать НК по таким покупкам, то операция дарения не обязывает его начислять НО в соответствии с п. 198.5 НКУ (ср. ).

Это совершенно справедливый вывод. Ведь основное предназначение п. 198.5 НКУ заключается в том, чтобы компенсировать НК, сформированный по тем покупкам, которые не участвуют ни в хоздеятельности плательщика НДС, ни в облагаемых операциях. Ну а если «входного» НДС не было вовсе, то в таком случае начислять НО не потребуется!

Осторожно! Ранее контролеры придерживались другой позиции в этом вопросе. Например, в письме ГФСУ от 02.02.16 г. № 2080/6/99-99-19-03-02-15 они заявили, что «компенсирующие» НО нужно начислить по всем товарам/услугам, приобретенным после 01.07.15 г., если они используются в необлагаемых или нехозяйственных операциях.

Однако недавно появилось разъяснение в категории 101.14 ЗІР ГФСУ, в котором налоговики увязывают начисление «компенсирующих» НО в соответствии с п. 198.5 НКУ с фактом регистрации поставщиком НН в ЕРНН (см. с. 48).

В комментируемом письме налоговики опять поддержали такую точку зрения, заявив: НДС-обязательства в соответствии с п. 198.5 НКУ не начисляются, если при приобретении товаров/услуг сумма НДС не начислялась (не уплачивалась) и соответственно не включалась в состав НК.

В данном случае нет оснований говорить и о начислении НО в соответствии с п. 188.1 НКУ (с минимальной базы налогообложения — цены приобретения). И с этим соглашаются контролеры. Ведь далее в комментируемом письме они говорят о применении п. 188.1 НКУ к товарам/услугам, по которым даритель имел право на НК.

Объяснить такой либеральный подход можно тем, что нехозяйственное использование «безНДСных» подарков нельзя считать поставкой.

То есть такая операция подпадает под действие специальной нормы ( п.п. «в» части третьей п.п. 14.1.191 НКУ). Следовательно, если был «входной» НДС, то начисляем «компенсирующие» НО. А если нет «входного» НДС, то нет и НО. При этом возвращаться к общей норме ( часть первая п.п. 14.1.191 НКУ) и признавать эту операцию поставкой не нужно.

Именно такой «НЕпоставочный» подход используют контролеры в комментируемом письме, хотя прямо об этом не говорят.

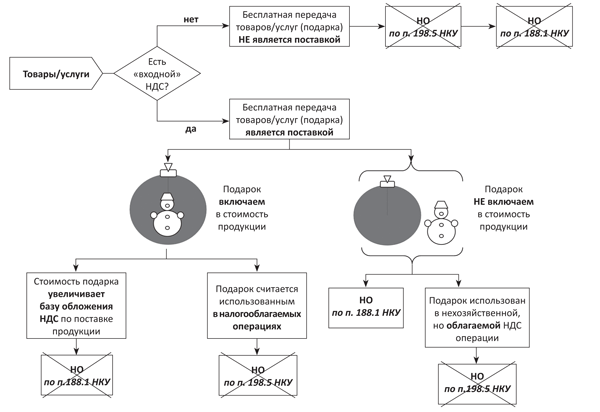

Подытожим: выходит, что при бесплатной передаче товаров, при приобретении которых не было «входного» НДС, даритель полностью уходит от НДС-обложения (см. рисунок).

Порядок обложения бесплатно поставленных товаров/услуг

А если НДС все-таки был? Бесспорно, в данном случае операция по безвозмездной передаче товаров/услуг плательщиком НДС подпадает под обложение НДС. Ведь если «входной» НДС был начислен, то операция по их дарению является поставкой.

Соответственно, поставка товаров/услуг на таможенной территории Украины является объектом обложения НДС ( ст. 185 НКУ). При этом база обложения НДС будет определяться по правилам, установленным п. 188.1 либо п. 189.1 НКУ.

Предупреждаем! В данном правиле есть исключение.

Контролеры предлагают такой подход:

1. Стоимость бесплатно переданных товаров (подарков к праздникам) работникам и предоставленных услуг (перевозки, водоснабжения и т. д.) другим лицам включается в стоимость налогооблагаемых операций по поставке собственной продукции и компенсируется их потребителями. Тогда стоимость таких «условно бесплатных» товаров/услуг увеличит базу обложения НДС собственной продукции. Соответственно дополнительно начислять НО по ст. 188 НКУ исходя из минбазы не нужно.

Кстати, не потребуется и компенсировать НК, сформированный по таким товарам/услугам согласно п. 198.5 НКУ.

Учитывая то, что бесплатно переданные/предоставленные товары/ услуги участвуют в налогооблагаемой операции (в составе стоимости изготовленной продукции), они также автоматически получают статус товаров/услуг, использованных в налогооблагаемых операциях.

2. Если стоимость бесплатно переданных товаров/услуг, при приобретении которых «входной» НДС был включен в НК, не попала в стоимость собственной продукции, тогда нужно действовать по-другому.

В таком случае операцию по бесплатной передаче товаров/услуг следует рассматривать как отдельную операцию по бесплатной поставке таких товаров/услуг.

Соответственно, она подпадет под обложение НДС в общем порядке ( ст. 185 НКУ). А НО необходимо будет начислить уже исходя из базы обложения НДС, определенной в соответствии с п. 188.1 НКУ.

Учитывая то, что поставка таких товаров/услуг бесплатная, при начислении НО плательщику НДС придется дотягивать до минимальной границы, установленной п. 188.1 НКУ.

Но есть и хорошая новость. Налоговики согласились, что в таком случае не нужно начислять «компенсирующие» НО согласно п. 198.5 НКУ.