* В статьях «ЕСВ-отчет по форме № Д5: ошибся — исправься» (журнал «Бухгалтер 911», 2019, № 8) и «Форма № Д5: на что обратить внимание предпринимателям?» (журнал «Бухгалтер 911», 2018, № 40).

Сложность исправления ошибок, допущенных в форме № Д5, заключается в том, что в самом бланке этого отчета не предусмотрена возможность исправления ошибок ![]() . В итоге, чтобы исправиться, придется изрядно постараться. Но нет ничего невозможного

. В итоге, чтобы исправиться, придется изрядно постараться. Но нет ничего невозможного ![]() .

.

Ошибка 1: излишне или недозаполненные строки

На практике бывает, что по невнимательности или в спешке предприниматель заполняет форму № Д5 за весь год, в то время как должен был ее заполнить лишь за часть года (т. е. некоторые месяцы должны были быть прочеркнуты). Как тут исправиться?

Ситуация 1: предприниматель-пенсионер. Если в прошлом году предприниматель вышел на пенсию «внутри» года (стало быть, получил право не уплачивать ЕСВ), но заполнил форму № Д5 за весь год, пиши пропало ![]() . Тут уже исправиться, увы, не получится. Дело в том, что такое заполнение формы № Д5 налоговики трактуют как желание добровольно уплатить ЕСВ.

. Тут уже исправиться, увы, не получится. Дело в том, что такое заполнение формы № Д5 налоговики трактуют как желание добровольно уплатить ЕСВ.

ЕСВ не уплачивается с месяца, следующего за месяцем выхода на пенсию.

При этом предприниматели, желающие уплачивать ЕСВ добровольно после выхода на пенсию, не обязаны заключать договор — достаточно лишь указать сумму ЕСВ в форме № Д5 (п. 5 разд. III Инструкции № 449**).

** Инструкция о порядке начисления и уплаты единого взноса на общеобязательное государственное социальное страхование, утвержденная приказом Минфина от 20.04.2015 г. № 449.

В связи с этим налоговики не допускают возможности исправить такой отчет и более того, грозятся даже штрафовать за неуплату ЕСВ, указанного в форме № Д5 по «пенсионным» месяцам ![]() (категория 301.09 ЗІР).

(категория 301.09 ЗІР).

Если бы вы обнаружили ошибку сразу, до истечения предельного срока подачи формы № Д5 (за 2018 год — до 11.02.2019 г.), можно было бы до 11.02.2019 г. заново подать форму № Д5 с типом «отчетная новая» (и с прочерками по «пенсионным» месяцам) — в этом случае действительным считался бы последний поданный отчет. Но поскольку ошибка обнаружена уже после истечения предельного срока подачи формы № Д5, исправить ее, увы, невозможно ![]() .

.

Ситуация 2: заполнил лишнее. Если предприниматель зарегистрировался, к примеру, в марте 2018 года (и стал единоналожником группы 3), а форму № Д5 заполнил за весь 2018 год (т. е. даже за те январь и февраль, когда он предпринимателем вообще не был), эта ошибка приведет к тому, что у него будет числиться недоплата по ЕСВ, хотя на самом деле никакой недоплаты нет ![]() .

.

Конечно, при проверке налоговики разберутся с тем, что недоплаты нет. Но… программа будет автоматически начислять штрафы, пеню и тянуть недоплату из квартала в квартал. И «снять» их потом будет совсем непросто ![]() . Поэтому с такой ошибкой лучше разобраться сразу, не откладывая ее в долгий ящик.

. Поэтому с такой ошибкой лучше разобраться сразу, не откладывая ее в долгий ящик.

Для единоналожников наличие ЕСВ-недоплаты не влечет автоматический «сброс» с упрощенки, так как это — не налоговый долг ![]() .

.

Как это сделать? Поскольку 11.02.2019 г. уже прошло (т. е. мы уже не можем подать правильную форму № Д5 с типом «отчетная новая»), исправляемся через проверку и подачу формы № Д6 ![]() ! Так советуют поступать и налоговики (категория 301.06.02 ЗІР).

! Так советуют поступать и налоговики (категория 301.06.02 ЗІР).

То есть сначала предприниматель пишет налоговикам заявление с просьбой провести проверку и указывает причину проверки ориентировочно так: «ошибка при заполнении формы № Д5 за 2018 год; ошибочно заполнены данные за январь и февраль 2018 года: физлицо зарегистрировано предпринимателем в марте 2018 года, поэтому по строкам «январь» и «февраль» должны стоять прочерки».

Затем налоговики проводят проверку и обязательно выдают акт проверки (в котором указывают, что ЕСВ за январь и февраль 2018 года не подлежал уплате, т. е. уменьшают ЕСВ-обязательство). Проверьте, чтобы фискалы сняли и штрафы с пеней (если они были начислены).

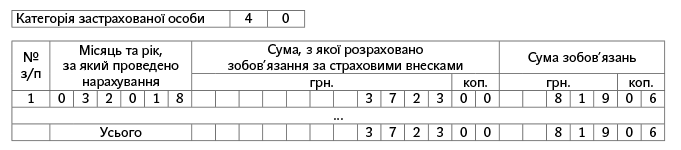

На основании акта проверки предприниматель заполняет и подает форму № Д6 (обязательно указываем дату и номер акта). В форме № Д6 заполняем только таблицу 3, в данном случае — со знаком «-»***(так как нужно убрать ЕСВ-начисления за январь и февраль 2018 года). Это будет выглядеть так:

*** О том, что допускается отрицательное значение в таблице 3, прямо сказано в п. 14 разд. IV Порядка формирования и подачи страхователями отчета относительно сумм начисленного единого взноса на общеобязательное государственное социальное страхование от 14.04.2015 г. № 435.

При этом платить предприниматель ничего не обязан, так как ошибочно начисленные ЕСВ-обязательства уменьшились.

Однако админштраф по ст. 1651 КУоАП за ошибки в форме № Д5 к нему применить теоретически могут (510 — 680 грн.) ![]() . Но к этому еще вернемся.

. Но к этому еще вернемся.

Ситуация 3: не заполнил нужное. А теперь — диаметрально противоположная ситуация.

Предприниматель в марте 2018 года зарегистрировался и стал единоналожником группы 2 (с 01.04.2018 г). По ошибке форму № Д5 он заполнил за апрель — декабрь 2018 года, хотя ЕСВ за март он уплатил. В итоге у него вылезла «переплата». Как исправиться в этом случае?

Напоминаем, что на общей системе ЕСВ уплачивается, даже если дохода нет (за месяц уплачиваем минимальный ЕСВ — 819,06 грн. в 2018 году). Поэтому за март ЕСВ тоже нужно было уплатить, что предприниматель и сделал. Однако в ф. № Д5 эту оплату не показал.

В таком случае можно :

1) либо оставить все как есть до тех пор, пока предприниматель не решит прекратить деятельность.

В случае прекращения налоговики будут проводить проверку и тогда на основании акта проверки можно будет подать форму № Д6, в которой — показать уплату ЕСВ за март 2018 года и включить этот месяц в свой стаж.

При этом налоговики могут оштрафовать вас по п. 3 ч. 11 ст. 25 Закона о ЕСВ за доначисление ЕСВ: 10 % доначисленного ЕСВ за каждый год, прошедший после 2018 года, но не более 50 % доначисленного ЕСВ.

Тот факт, что у вас есть переплата по ЕСВ, роли не играет — сам факт доначисления ЕСВ за март 2018 года, увы, будет, а значит и штрафу — быть ![]() .

.

В нашем случае максимальный штраф — 409,53 грн. (каждый год капает по 81,91 грн. штрафа, пока через 5 лет он не достигнет максимума — 409,53 грн, поэтому в пределах 5 лет есть куда спешить: чем быстрее исправитесь, тем меньшим будет штраф);

2) либо сразу исправляться:

— подать налоговикам заявление с просьбой провести проверку (аналогично предыдущему случаю).;

— на основании акта проверки — подать форму № Д6, в таблице 3 которой указать ЕСВ за март 2018 года (положительное значение).

Выглядеть это будет так:

Обратите внимание: подавая форму № Д6, код категории застрахованного лица указываем «40» (предприниматели: как общесистемщики, так и единоналожники, — которые увеличивают или уменьшают ЕСВ-обязательства по результатам проверки).

Подавая форму № Д6 в данном случае, предприниматель не должен ничего платить. Ведь долг по форме № Д6 зачтется с переплатой, которая образовалась у него в результате ошибочно заполненной формы № Д5 за 2018 год.

При этом налоговики в категории 301.09 ЗІР говорят о том, что даже если предприниматель исправляется самостоятельно, они все равно намерены его штрафовать ![]() :

:

1) 10 % доначисленного ЕСВ (каждый год), но не больше 50 % доначисленной суммы (п. 3 ч. 11 ст. 25 Закона о ЕСВ);

2) 510 — 680 грн. — админштраф по ст. 1651 КУоАП за неверные данные в форме № Д5. Правда, по этому штрафу есть ряд интересных нюансов ![]() , о которых мы еще поговорим в конце статьи.

, о которых мы еще поговорим в конце статьи.

Ошибка 2: не та таблица

К счастью, с отчета за 2018 год таблица в форме № Д5 уже одна-единственная для всех, но до 2018 года их было три:

1 — для общесистемщиков;

2 — для единоналожников;

3 — для независимых профессионалов.

Соответственно нередко были ситуации, когда предприниматели по ошибке заполняли не ту таблицу в форме № Д5 ![]() .

.

К примеру, единоналожник за 2017 год подал таблицу 1 вместо таблицы 2, в результате ему доначислили ЕСВ исходя из дохода. Как исправить ситуацию?

На практике налоговики советовали поступать следующим образом:

— написать в свою налоговую письмо с просьбой признать отчет недействительным и подробно изложить проблему (ошибку);

— налоговики рассматривают письмо и, если они согласны с объяснениями предпринимателя, они обращаются в ПФУ с просьбой снять актуальность с ранее поданной формы № Д5;

— далее ПФУ снимает актуальность с ошибочного отчета (это может занять длительное время: месяц или более) и информирует об этом налоговую, а налоговики — предпринимателя;

— только после этого предприниматель может подать новый правильный отчет с правильной таблицей.

Однако в категории 301.06.02 ЗІР ГФСУ сейчас рекомендует исправлять такую ошибку все тем же способом:

Точно так же они рекомендуют исправлять и ошибку в графе 2 новой формы № Д5 (код категории застрахованного лица).

1) «заказать» проверку;

2) получить акт поверки;

3) на основании акта заполнить и подать форму № Д6 (таблицу 3).

Правда, в этом случае непонятно, как заполнять форму № Д6: то ли просто подать верные данные; то ли внести сначала со знаком «-» все данные по неправильной таблице, а затем со знаком «+» все данные по правильной таблице…![]()

Этот момент лучше уточнить у своего инспектора. Равно как и способ самоисправления:

— либо мы подаем форму № Д6 с правильными данными после проверки,

— либо без проверки просто подаем верную форму № Д5 (предварительно сняв актуальность с ошибочной формы). При таком раскладе есть риск «заиметь» еще и 170-гривневый штраф за опоздание при подаче формы № Д5 ![]() (п. 7 ч. 11 ст. 25 Закона о ЕСВ).

(п. 7 ч. 11 ст. 25 Закона о ЕСВ).

Кстати, налоговики могут вспомнить и об админштрафе по ст. 1651 КУоАП за:

— неверные данные в форме № Д5 (если будете исправляться через форму № Д6);

— просрочку при подаче формы № Д5.

Если будете исправляться не через форму № Д6, а через снятие актуальности с ошибочной формы № Д5, то правильная форма № Д5 наверняка будет подана с опозданием.Срок давности админштрафа по ст. 1651 КУоАП

В случае если предприниматель допустил суммовые ошибки в форме № Д5: заполнил ЕСВ в лишних строках, не заполнил его в нужных строках или заполнил неправильную таблицу в данном отчете, — ему может грозить админштраф по ст. 1651 КУоАП в размере 510 — 680 грн.

И здесь есть ряд интересных нюансов:

1) в ст. 1651 КУоАП сказано, что штраф налагается за представление недостоверных сведений, используемых в Государственном реестре общеобязательного государственного социального страхования. Этот Реестр, напомним, состоит из двух реестров:

— реестра страхователей (его ведут налоговики);

— и реестра застрахованных лиц (его ведет ПФУ).

При этом суммовые ошибки в форме № Д5 — это ошибки, повлиявшие на реестр застрахованных лиц, т. е. за них штрафовать имеет право только ПФУ (ст. 2442 КУоАП). Но налоговикам это, скорее всего, придется доказывать ![]() ;

;

2) по админштрафам есть срок давности (ст. 38 КУоАП):

— при разовом нарушении — 2 месяца со дня нарушения (поскольку решение выносит не суд) ;

— при длящемся правонарушении — 2 месяца со дня его обнаружения.

Так вот, ошибочные данные в форме № Д5 — это разовое нарушение, поэтому если 2 месяца со дня подачи ошибочной формы № Д5 уже прошли, этот штраф применять не могут ![]() .

.

А вот неподача формы № Д5 — это длящееся нарушение, поэтому если вы исправляетесь не через форму № Д6, а через снятие актуальности с ошибочной формы № Д5 и повторную подачу правильного отчета (формы № Д5), то админштраф могут применить в течение двух месяцев со дня пересдачи правильной формы № Д5 ![]() .

.

Кроме того, «паровозиком» к нему может идти и 170-гривневый штраф за опоздание при подаче формы № Д5 по п. 7 ч. 11 ст. 25 Закона о ЕСВ (у которого срока давности нет вообще ![]() — ч. 16 ст. 25 Закона о ЕСВ);

— ч. 16 ст. 25 Закона о ЕСВ);

3) были рекомендации ГФСУ не штрафовать предпринимателей, у которых сумма недоимки (долга) по ЕСВ меньше 10 грн. (письмо ГФСУ от 11.09.2015 г. № 33814/7/99-99-17-03-01-17, ст. 22 КУоАП).

Выходит, если недоимки нет, то админштраф могут и не применить ![]() . Но это всего лишь рекомендация, на месте могут принять решение и не в вашу пользу

. Но это всего лишь рекомендация, на месте могут принять решение и не в вашу пользу ![]() .

.