* У статтях «ЄСВ-звіт за формою № Д5: помилився — виправся» (журнал «Бухгалтер 911», 2019, № 8) і «Форма № Д5: на що звернути увагу підприємцям?» (журнал «Бухгалтер 911», 2018, № 40)

Складність виправлення помилок, допущених у формі № Д5, полягає в тому, що в самому бланку цього звіту не передбачено можливості виправлення помилок ![]() . У результаті, щоб виправитися, доведеться неабияк постаратися. Але немає нічого неможливого

. У результаті, щоб виправитися, доведеться неабияк постаратися. Але немає нічого неможливого ![]() .

.

Помилка 1: надміру або недозаповнені рядки

На практиці буває, що через неуважність або в поспіху підприємець заповнює форму № Д5 за весь рік, у той час як повинен був її заповнити лише за частину року (тобто деякі місяці мали бути прокреслені).

Як тут виправитися?

Ситуація 1: підприємець-пенсіонер. Якщо минулого року підприємець вийшов на пенсію «всередині» року (отже, отримав право не сплачувати ЄСВ), але заповнив форму № Д5 за весь рік, пиши пропало ![]() . Тут уже виправитися, на жаль, не вийде. Річ у тому, що таке заповнення форми № Д5 податківці трактують як бажання добровільно сплатити ЄСВ.

. Тут уже виправитися, на жаль, не вийде. Річ у тому, що таке заповнення форми № Д5 податківці трактують як бажання добровільно сплатити ЄСВ.

ЄСВ не сплачується з місяця, що йде за місяцем виходу на пенсію.

При цьому підприємці, які бажають сплачувати ЄСВ добровільно після виходу на пенсію, не зобов’язані укладати договір — достатньо лише зазначити суму ЄСВ у формі № Д5 (п. 5 розд. III Інструкції № 449**).

У зв’язку з цим податківці не допускають можливості виправити такий звіт і більше того, погрожують навіть штрафувати за несплату ЄСВ, зазначеного у формі № Д5 за «пенсійними» місяцями ![]() (категорія 301.09 ЗІР).

(категорія 301.09 ЗІР).

Якби ви виявили помилку відразу, до закінчення граничного строку подання форми № Д5 (за 2018 рік — до 11.02.2019 р.), можна було б до 11.02.2019 р. наново подати форму № Д5 з типом «звітна нова» (і з прочерками по «пенсійних» місяцях) — у цьому випадку дійсним вважався б останній поданий звіт.

Але оскільки помилку знайдено вже після спливу граничного строку подання форми № Д5, виправити її, на жаль, неможливо ![]() .

.

Ситуація 2: заповнив зайве.

Якщо підприємець зареєструвався, наприклад, у березні 2018 року (і став єдиноподатником групи 3), а форму № Д5 заповнив за весь 2018 рік (тобто навіть за ті січень і лютий, коли він підприємцем узагалі не був), ця помилка призведе до того, що в нього значитиметься недоплата з ЄСВ, хоча насправді жодної недоплати немає ![]() .

.

Звичайно, при перевірці податківці розберуться з тим, що недоплати немає. Але… програма автоматично нараховуватиме штрафи, пеню і тягнутиме недоплату з кварталу у квартал. І «зняти» їх потім буде зовсім не просто ![]() . Тому з такою помилкою краще розібратися відразу, не відкладаючи її на безрік.

. Тому з такою помилкою краще розібратися відразу, не відкладаючи її на безрік.

Для єдиноподатників наявність ЄСВ-недоплати не спричиняє автоматичного «скидання» зі спрощенки, оскільки це — не податковий борг ![]() .

.

Як це зробити?

Оскільки 11.02.2019 р. уже минуло (тобто ми вже не можемо подати правильну форму № Д5 з типом «звітна нова»), виправляємося через перевірку і подання форми № Д6 ![]() ! Так радять чинити й податківці (категорія 301.06.02 ЗІР).

! Так радять чинити й податківці (категорія 301.06.02 ЗІР).

Тобто спочатку підприємець пише податківцям заяву з проханням провести перевірку і зазначає причину перевірки орієнтовно так:

«помилка при заповненні форми № Д5 за 2018 рік; помилково заповнені дані за січень і лютий 2018 року: фізособа зареєстрована підприємцем у березні 2018 року, тому за рядками «січень» і «лютий» повинні стояти прочерки».

Потім податківці проводять перевірку й обов’язково видають акт перевірки (у якому зазначають, що ЄСВ за січень і лютий 2018 року не підлягав сплаті, тобто зменшують ЄСВ-зобов’язання).

Перевірте, щоб фіскали зняли і штрафи з пенею (якщо вони були нараховані).

На підставі акта перевірки підприємець заповнює і подає форму № Д6 (обов’язково зазначаємо дату і номер акта).

У формі № Д6 заповнюємо тільки таблицю 3, у нашому випадку — зі знаком «-»*** (оскільки потрібно прибрати ЄСВ-нарахування за січень і лютий 2018 року).

*** Про те, що допускається від’ємне значення в таблиці 3, прямо сказано в п. 14 розд. IV Порядку формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов’язкове державне соціальне страхування від 14.04.2015 р. № 435.

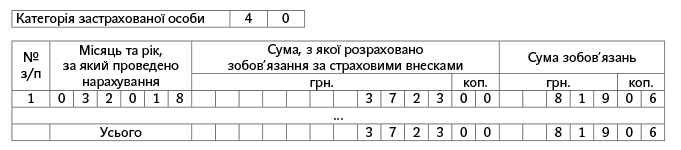

Це виглядатиме так:

При цьому платити підприємець нічого не зобов’язаний, оскільки помилково нараховані ЄСВ-зобов’язання зменшилися.

Проте адмінштраф за ст. 1651 КУпАП за помилки у формі № Д5 до нього застосувати теоретично можуть (510 — 680 грн.) ![]() . Але до цього ще повернемося.

. Але до цього ще повернемося.

Ситуація 3: не заповнив потрібного.

А тепер — діаметрально протилежна ситуація. Підприємець у березні 2018 року зареєструвався і став єдиноподатником групи 2 (з 01.04.2018 р.). Помилково форму № Д5 він заповнив за квітень — грудень 2018 року, хоча ЄСВ за березень він сплатив. У результаті в нього вилізла «переплата». Як виправитися в цьому випадку?

Нагадуємо, що на загальній системі ЄСВ сплачується, навіть якщо доходу немає (за місяць сплачуємо мінімальний ЄСВ — 819,06 грн. у 2018 році). Тому за березень ЄСВ теж потрібно було сплатити, що підприємець і зробив. Проте у формі № Д5 цю оплату не показав.

У такому разі можна:

1) або залишити все як є до тих пір, поки підприємець не вирішить припинити діяльність.

У разі припинення податківці проводитимуть перевірку і тоді на підставі акта перевірки можна буде подати форму № Д6, у якій показати сплату ЄСВ за березень 2018 року і включити цей місяць до свого стажу.

При цьому податківці можуть оштрафувати вас за п. 3 ч. 11 ст. 25 Закону про ЄСВ за донарахування ЄСВ: 10 % донарахованого ЄСВ за кожен рік, що минув після 2018 року, але не більше 50 % донарахованого ЄСВ.

Той факт, що у вас є переплата з ЄСВ, ролі не відіграє — сам факт донарахування ЄСВ за березень 2018 року, на жаль, буде, а отже, і штрафу — бути ![]() .

.

У нашому випадку максимальний штраф — 409,53 грн. (щороку крапає по 81,91 грн. штрафу, поки через 5 років він не досягне максимуму — 409,53 грн., тому в межах 5 років є куди поспішати: чим швидше виправитеся, тим меншим буде штраф);

2) або відразу виправлятися:

— подати податківцям заяву з проханням провести перевірку (аналогічно попередньому випадку);

— на підставі акта перевірки — подати форму № Д6, у таблиці 3 якої зазначити ЄСВ за березень 2018 року (додатне значення).

Виглядати це буде так:

Зверніть увагу: подаючи форму № Д6, зазначаємо код категорії застрахованої особи «40» (підприємці: як загальносистемники, так і єдиноподатники, — які збільшують або зменшують ЄСВ-зобов’язання за результатами перевірки).

Подаючи форму № Д6 у цьому випадку, підприємець не повинен нічого платити. Адже борг за формою № Д6 зарахується з переплатою, яка утворилася в нього в результаті помилково заповненої форми № Д5 за 2018 рік.

При цьому податківці в категорії 301.09 ЗІР говорять про те, що навіть якщо підприємець виправляється самостійно, вони мають намір його штрафувати ![]() :

:

1) 10 % донарахованого ЄСВ (щороку), але не більше 50 % донарахованої суми (п. 3 ч. 11 ст. 25 Закону про ЄСВ);

2) 510 — 680 грн. — адмінштраф за ст. 1651 КУпАП за неправильні дані у формі № Д5. Щоправда, стосовно цього штрафу існує декілька цікавих нюансів ![]() , про які ми ще розкажемо наприкінці статті.

, про які ми ще розкажемо наприкінці статті.

Помилка 2: не та таблиця

На щастя, зі звіту за 2018 рік таблиця у формі № Д5 уже одна-єдина для всіх, але до 2018 року їх було три:

1 — для загальносистемників;

2 — для єдиноподатників;

3 — для незалежних професіоналів.

Відповідно нерідко були ситуації, коли підприємці помилково заповнювали не ту таблицю у формі № Д5 ![]() .

.

Наприклад, єдиноподатник за 2017 рік подав таблицю 1 замість таблиці 2, у результаті йому донарахували ЄСВ виходячи з доходу. Як виправити ситуацію?

На практиці податківці радили діяти таким чином:

— написати у свою податкову лист з проханням визнати звіт недійсним і детально викласти проблему (помилку);

— податківці розглядають лист і, якщо вони згодні з поясненнями підприємця, вони звертаються в ПФУ з проханням зняти актуальність з раніше поданої форми № Д5;

— далі ПФУ знімає актуальність з помилкового звіту (це може забрати тривалий час: місяць або більше) та інформує про це податкову, а податківці — підприємця;

— тільки після цього підприємець може подати новий правильний звіт з правильною таблицею.

Проте в категорії 301.06.02 ЗІР ДФСУ зараз рекомендує виправляти таку помилку все тим же способом:

Так само вони рекомендують виправляти і помилку в графі 2 нової форми № Д5 (код категорії застрахованої особи).

1) «замовити» перевірку;

2) отримати акт перевірки;

3) на підставі акта заповнити і подати форму № Д6 (таблицю 3).

Щоправда, в цьому випадку незрозуміло, як заповнювати форму № Д6: чи то просто подати правильні дані, чи то внести спочатку зі знаком «-» усі дані за неправильною таблицею, а потім зі знаком «+» усі дані за правильною таблицею.![]()

Цей момент краще уточнити у свого інспектора. Так само як і спосіб самовиправлення:

— або ми подаємо форму № Д6 з правильними даними після перевірки,

— або без перевірки просто подаємо правильну форму № Д5 (попередньо знявши актуальність з помилкової форми). При такому розкладі є ризик «отримати» ще й 170-гривневий штраф за запізнення при поданні форми № Д5 ![]() (п. 7 ч. 11 ст. 25 Закону про ЄСВ).

(п. 7 ч. 11 ст. 25 Закону про ЄСВ).

До речі, податківці можуть згадати й про адмінштраф за ст. 1651 КУпАП за:

— неправильні дані у формі № Д5 (якщо виправлятиметеся через форму № Д6);

— прострочення при поданні форми № Д5 .

Якщо виправлятиметеся не через форму № Д6, а через зняття актуальності з помилкової форми № Д5, то правильна форма № Д5 напевно буде подана із запізненням.Строк давності адмінштрафу за ст. 1651 КУпАП

У разі, якщо підприємець допустив сумові помилки у формі № Д5: заповнив ЄСВ у зайвих рядках, не заповнив його в потрібних рядках або заповнив неправильну таблицю в цьому звіті, — йому може загрожувати адмінштраф за ст. 1651 КУпАП у розмірі 510 — 680 грн.

І тут є ряд цікавих нюансів:

1) у ст. 1651 КУпАП сказано, що штраф накладається за подання недостовірних відомостей, які використовуються в Державному реєстрі загальнообов’язкового державного соціального страхування.

Цей Реєстр, нагадаємо, складається з двох реєстрів:

— реєстру страхувальників (його ведуть податківці);

— та реєстру застрахованих осіб (його веде ПФУ).

При цьому сумові помилки у формі Д5 — це помилки, що вплинули на реєстр застрахованих осіб, тобто за них штрафувати має право тільки ПФУ (ст. 2442 КУпАП). Але податківцям це, швидше за все, доведеться доводити ![]() ;

;

2) за адмінштрафами є строк давності (ст. 38 КУпАП):

— при разовому правопорушенні — 2 місяці з дня порушення (оскільки рішення виносить не суд);

— при триваючому правопорушенні — 2 місяці з дня його виявлення.

Так ось, помилкові дані у формі № Д5 — це разове порушення, тому якщо 2 місяці з дня подання помилкової форми № Д5 вже минули, цей штраф застосовувати не можуть ![]() .

.

А ось неподання форми № Д5 — це триваюче порушення, тому якщо ви виправляєтеся не через форму № Д6, а через зняття актуальності з помилкової форми № Д5 і повторне подання правильного звіту (форми № Д5), то адмінштраф можуть застосувати протягом 2 місяців з дня переподання правильної форми № Д5 ![]() .

.

Крім того, «паровозиком» до нього може йти і 170-гривневий штраф за запізнення при поданні форми № Д5 за п. 7 ч. 11 ст. 25 Закону про ЄСВ (у якого строку давності немає взагалі ![]() — ч. 16 ст. 25 Закону про ЄСВ);

— ч. 16 ст. 25 Закону про ЄСВ);

3) були рекомендації ДФСУ не штрафувати підприємців, у яких сума недоїмки (боргу) з ЄСВ менше 10 грн. (лист ДФСУ від 11.09.2015 р. № 33814/7/99-99-17-03-01-17, ст. 22 КУпАП).

Виходить, якщо недоїмки немає, то адмінштраф можуть узагалі не застосувати ![]() .

.

Але це всього лише право податківців, а не їх обов’язок, тому на місці можуть прийняти рішення і не на вашу користь ![]() .

.