Для начала напомним общее правило. В соответствии с ним операции по поставке услуг по международным перевозкам пассажиров, багажа и грузов железнодорожным, автомобильным, морским, речным и авиационным транспортом являются объектом обложения НДС (п.п. «е» п. 185.1 Налогового кодекса Украины от 02.12.2010 г. № 2755-VI; далее — НКУ).

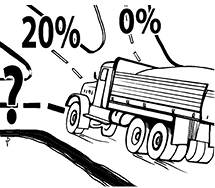

Услуги по международным перевозкам* в течение всего маршрута должны облагаться НДС по нулевой ставке (см. п.п. «а» п.п. 195.1.3 НКУ, а также вопрос 6 Обобщающей налоговой консультации о порядке обложения налогом на добавленную стоимость транспортно-экспедиторской деятельности, утвержденной приказом ГНСУ от 06.07.2012 г. № 610, далее — ОНК № 610 // «Налоги и бухгалтерский учет», 2012, № 59, с. 34).

Услуги по международным перевозкам* в течение всего маршрута должны облагаться НДС по нулевой ставке (см. п.п. «а» п.п. 195.1.3 НКУ, а также вопрос 6 Обобщающей налоговой консультации о порядке обложения налогом на добавленную стоимость транспортно-экспедиторской деятельности, утвержденной приказом ГНСУ от 06.07.2012 г. № 610, далее — ОНК № 610 // «Налоги и бухгалтерский учет», 2012, № 59, с. 34).

* Для того, чтобы перевозка считалась международной, ее следует оформить единым международным перевозочным документом. В случае с автомобильной перевозкой это международная товарно-транспортная накладная (CMR).

Поэтому нет никакой необходимости делить маршрут перевозки на «украинскую» и «неукраинскую» части — операция рассматривается целостно, и льгота применяется ко всей операции. Подробнее об этом читайте в «Налоги и бухгалтерский учет», 2014, № 71, с. 20.

Однако вышеуказанное касается только тех случаев, когда перевозчиком является резидент. В отношении случаев, когда перевозчиком является нерезидент — имеем в той же ОНК № 610 вопросы 9 и 10. Налоговики однозначно заявляют: если перевозчиком является нерезидент — операция по перевозке не является объектом обложения НДС. Это значит, что у получателя услуг — резидента налоговые обязательства по НДС не возникают! Ему не нужно даже выписывать налоговую накладную в порядке, определенном ст. 208 НКУ! Ишь ты, как здорово!

Но! Такое правило работает только в том случае, когда идет речь о поставке услуг по перевозкам. Если же имеем дело с экспедиторскими услугами от нерезидента — здесь ситуация иная. Ведь если резидент Украины получает такие услуги, то для них местом поставки является таможенная территория Украины (п.п. «ж» п. 186.3 НКУ). И не играет роли, кто предоставлял эти экспедиторские услуги — резидент или нерезидент! Предоставлены они резиденту, а следовательно, место поставки — на таможенной территории Украины, поэтому получите объект обложения НДС!

И здесь уже не приходится говорить ни о какой нулевой ставке — будьте добры, начислите себе НДС по основной ставке и по базе, установленной п. 190.2 НКУ. Дату возникновения налоговых обязательств определяйте в порядке, прописанном в абзаце третьем п. 187.8 НКУ. И не забудьте выписать налоговую накладную в одном экземпляре (п. 208.2 НКУ). Она вам понадобится также, чтобы отразить налоговый кредит.

Заодно напомним, что по услугам от нерезидентов налоговый кредит пока отражается на дату уплаты (начисления) налога по налоговым обязательствам, которые были включены получателем таких услуг в налоговую декларацию предыдущего периода (см. абзац четвертый п. 198.2 НКУ). С нового года налоговый кредит по таким операциям можно будет отразить на дату составления налоговой накладной, т. е. одновременно с обязательствами. Конечно, при условии, что вы зарегистрируете такую накладную в ЕРНН.