Суть ошибки в ИНН

Индивидуальный налоговый номер (ИНН) — это один из важнейших реквизитов налоговой накладной (НН). Неудивительно, что даже при недавней «зачистке» обязательных реквизитов НН не было даже мысли о том, чтобы убрать ИНН из налоговой накладной. ИНН продавца и покупателя и сегодня являются обязательными реквизитами НН ( п.п. «г» п. 201.1 НКУ). Правильно указанный ИНН — залог идентификации сторон, являющихся контрагентами по поставке, по которой составлена эта НН.

При заполнении НН плательщики НДС обычно допускают ошибки в ИНН контрагента, т. е. в реквизите «Індивідуальний податковий номер покупця». Ошибиться в собственном ИНН будет сложно, ведь ИНН привязан к конкретному плательщику — предприятию, имеющему право составлять НН. Ошибка в ИНН — одна из наиболее нестандартных ошибок, ведь она при определенных условиях задевает не только интересы собственно того плательщика, который ошибся, но и того плательщика, ИНН которого ошибочно указан в НН. Следовательно, и порядок исправления ошибки в ИНН будет отличаться от исправления других ошибок.

Правила исправления ошибки

Из предыдущих статей сегодняшнего номера вы уже знаете, что основным инструментом исправления ошибок в НН является расчет корректировки (РК). ИНН — это реквизит заглавной части НН. Следовательно, ошибка в нем при условии правильного заполнения других реквизитов не меняет сумму налоговых обязательств продавца и налогового кредита покупателя. Сразу отметим:

исправление ошибок в ИНН осуществляется с помощью общего «исправляющего» инструмента — РК

По общему правилу, для исправления ошибок, допущенных при составлении НН, не связанных с изменением суммы компенсации стоимости товаров/услуг, в РК указываются исправленные данные ( п. 21 Порядка № 1307). То есть можно подумать, что для исправления любой ошибки в заглавной части НН достаточно в РК указать правильно тот реквизит, который в НН указан неправильно, и зарегистрировать такой РК в ЕРНН.

Но в случае, когда вы ошиблись в ИНН, исправить ошибку таким образом не выйдет. Ведь если вы составите РК с правильным ИНН к НН, в которой указан неправильный ИНН, такой РК просто не получится зарегистрировать. Чтобы решить эту проблему, налоговики в консультации из БЗ, подкатегория 101.17, предложили специальный механизм исправления ошибки в ИНН. Этот механизм состоит из двух последовательных шагов.

Шаг первый. Продавец на дату выявления ошибки составляет РК, в котором в заглавной части дублируется ошибочный ИНН, а в табличной части — обнуляется информация о поставке на ошибочный ИНН (количество и объем поставки указываются со знаком «минус»). При этом в графе 2 табличной части РК причиной корректировки указываем: «Виправлення помилки в індивідуальному податковому номері покупця» (см. консультацию в БЗ, подкатегория 101.07).

Шаг второй. Продавец составляет новую НН (с правильным ИНН), с новым номером, но на дату возникновения налоговых обязательств (согласно п. 187.1 НКУ).

Такой принцип исправления ошибок применяется независимо от того, какой неправильный ИНН указан в НН — реального плательщика или условный. Последнее обстоятельство влияет только на порядок регистрации исправляющего РК в ЕРНН. Ведь исправляющий РК в любом случае «уменьшит» объемы поставки в НН. А уменьшающие РК у нас регистрируются: (1) или покупателем (если исправляемая НН составлена на реального плательщика НДС); (2) или продавцом (если исправляемая НН составлена с условным ИНН). Для того, чтобы наглядно продемонстрировать действия сторон для исправления ошибки в ИНН, приведем их в таблице.

Порядок исправления ошибки в ИНН

| Ошибочный ИНН | Правильный ИНН | Действия для исправления ошибки | Кто регистрирует в ЕРНН |

| Реальный | Реальный | РК с ошибочным ИНН плательщика НДС | Покупатель с ошибочным ИНН |

| НН с правильным ИНН плательщика НДС | Продавец | ||

| Реальный | Условный | РК с ошибочным ИНН плательщика НДС | Покупатель с ошибочным ИНН |

| НН с условным ИНН | Продавец | ||

| Условный | Реальный | РК с условным ИНН | Продавец |

| НН с правильным ИНН плательщика НДС | Продавец | ||

| Условный | Условный | РК с ошибочным условным ИНН | Продавец |

| НН с правильным условным ИНН | Продавец |

Обратите внимание:

исправить ошибку, допущенную в ИНН, можно только в течение 365 дней со дня составления НН с ошибочным ИНН

Причина этого очевидна: чтобы исправить ошибку в ИНН, нужно вместе с уменьшающим РК составить новую НН, но на первоначальную дату возникновения налоговых обязательств. И если от даты составления НН с ошибочным ИНН (даты возникновения НДС-обязательств) прошло более 365 дней, то зарегистрировать новую НН с правильным ИНН уже не выйдет ( п. 201.10 НКУ). Поэтому помните о таком ограничении сроков на исправление ошибки в ИНН.

И еще один нюанс. Предположим, что в период между составлением НН с ошибочным ИНН и исправлением этой ошибки сумма компенсации поставки по этой операции изменилась. Можно ли в новой НН с правильным ИНН сразу указать уже новую сумму компенсации? Налоговики категорически против такого подхода: они настаивают, что новая НН должна быть составлена с той же суммой компенсации, что и первоначальная (так, как НН должна бы быть составлена изначально, если бы не было ошибки в ИНН). А уже потом к этой правильной НН составляем РК — не на исправление ошибки, а на изменение суммы компенсации. Так делать налоговики предлагают в уже указанной выше консультации из БЗ, подкатегория 101.17.

Думаем, что принцип исправления ошибки в ИНН вам понятен. Давайте посмотрим, чем грозит продавцу и покупателю ошибка в этом реквизите.

Ответственность за ошибку

Повторим еще раз: ИНН является обязательным реквизитом НН ( п.п. «г» п. 201.1 НКУ). Неправильное указание этого реквизита в НН влечет за собой негативные последствия как для продавца, так и для покупателя.

Последствия для продавца. Для продавца ошибка в ИНН может повлечь сразу два вида штрафов.

Во-первых, если продавец не исправляет ошибку по просьбе покупателя и налоговики выявляют такую ошибку при проверке по заявлению покупателя — на продавца наложат штраф в сумме 170 грн. и обяжут его исправить такую ошибку. Если продавец не исправит ошибку в течение 10 календарных дней после того, как получит НУР с предупреждением — к нему будут применены более мощные штрафные санкции, предусмотренные п. 1201.3 НКУ, — от 10 до 100 % суммы НДС, указанной в НН, которую следует исправить.

Во-вторых, если продавец исправляет ошибку в ИНН, ему придется составлять новую НН (с правильным ИНН), но первоначальной датой первого НДС-события. А это значит, что если ошибка выявлена уже после того, как истекли предельные сроки регистрации для первоначальной НН, при регистрации новой НН продавца ждут штрафы за несвоевременную регистрацию НН согласно пп. 1201.1, 1201.2 НКУ.

Последствия для надлежащего покупателя. Для настоящего покупателя (того, чей ИНН в НН не был правильно указан) ошибка в ИНН тоже не пройдет незамеченной. Прежде всего, он просто не сможет отразить налоговый кредит, пока не будет новой НН, где продавец правильно укажет ИНН покупателя. Не имеет значения, что последний абзац п. 201.10 НКУ разрешает включать в налоговый кредит суммы НДС по НН, содержащим ошибки в обязательных реквизитах, за исключением кода УКТ ВЭД. Ведь ошибка в ИНН покупателя — это ошибка, которая мешает идентифицировать операцию. Поэтому НН с ошибочным ИНН фактически не дает надлежащему покупателю права на налоговый кредит. Поскольку ИНН надлежащего покупателя в такой НН не указан, считается, что он вообще не имеет отношения к этой НН. Ему нужно ждать составления и регистрации НН с правильным ИНН.

Следовательно,

налоговый кредит надлежащего покупателя в силу того, что продавец ошибся в ИНН, отсрочивается

А если продавец не исправит эту ошибку в течение 365 дней — налоговый кредит вообще «сгорит» ☹.

Последствия для ненадлежащего покупателя. Затрагивает ошибка в ИНН и ненадлежащего покупателя — того, который вообще не имеет никакого отношения к операции, на которую составляется НН. Ему придется брать на себя хлопоты по регистрации РК к этой абсолютно «левой» для него НН. А если продавец по каким-либо причинам передаст РК на регистрацию поздно и такой РК будет зарегистрирован с нарушением сроков — ненадлежащий покупатель ни с того ни с сего еще и «попадает» на штрафные санкции, предусмотренные п. 1201.1 НКУ. По крайней мере, так утверждают налоговики в своей консультации из БЗ, подкатегория 101.30. По их мнению, штрафы за нарушение сроков ЕРНН-регистрации применяются к плательщику, который обязан регистрировать НН/РК, независимо от причин, которые привели к нарушению. Однако в ситуации, когда продавец несвоевременно передал РК на регистрацию, по нашему мнению, можно поспорить. Ведь прямой вины ненадлежащего покупателя в нарушении сроков ЕРНН-регистрации нет. Подробнее об этом читайте в «Налоги и бухгалтерский учет», 2017, № 28, с. 3, 17.

Исправления в НДС-отчетности

В случае, когда ошибка в ИНН — единственная ошибка в НН, такая ошибка не влияет на суммовые показатели НДС-отчетности. Давайте посмотрим, как исправление этой ошибки отразится в НДС-отчетности плательщиков — участников ситуации.

Продавец. Если продавец составил НН с ошибочным ИНН на правильную дату, т. е. на дату возникновения налоговых обязательств согласно п. 187.1 НКУ, налоговые обязательства в декларации по НДС все равно отражаются за тот период, когда была составлена именно НН с неправильным ИНН.

Именно такую позицию выражают налоговики в консультации из БЗ, подкатегория 101.20. Кроме того, в этой же консультации налоговики отмечают:

РК и вторая НН не влияют на определенное налоговое обязательство. Поэтому операция, связанная с исправлением ошибки в ИНН покупателя, отражению в налоговой отчетности по НДС не подлежит

Такой подход не вызывает вопросов в том случае, когда ошибка в ИНН была выявлена и исправлена вовремя — до предельных сроков подачи декларации по НДС. Тогда действительно нет смысла отражать в декларации ни НН с ошибочным ИНН, ни РК на аннулирование этой НН. Отражаем только НН с правильным ИНН — и все красиво.

Но что делать в том случае, когда ошибка в ИНН обнаружена уже после того, как подана декларация по НДС, в которую включена НН с ошибочным ИНН? В этом случае не обойтись без УР. Ведь даже не учитывая того, что сумма НДС-обязательств в декларации указана правильно, в НДС-отчетности допущены ошибки. Ведь ошибка в ИНН «повлечет» за собой ошибку в приложении Д5 к декларации по НДС.

Каким образом продавцу исправить эту ошибку? Налоговики отвечают на этот вопрос в письме ГФСУ от 27.12.2016 г. № 28193/6/99-95-42-03-15 (ср. ). В этом письме налоговики отмечают, что исправить ошибки в приложении Д5 можно только с помощью УР. По мнению фискалов, в самом УР показатели графы 4 во всех строках будут соответствовать показателям графы 5, а графа 6 не будет заполняться. То есть они предлагают «свернуть» исправление ошибки, а сумму уточнения показать исключительно в приложении Д5 (запись с ошибочным ИНН осуществить со знаком «минус», а запись с правильным ИНН — со знаком «плюс»).

Впрочем, есть также другой вариант — его мы вам предлагали в «Налоги и бухгалтерский учет», 2016, № 48, с. 13. Этот вариант предусматривает развернутое отражение ошибки. А именно: в графе 5 строки 1.1 УР отразить сумму с учетом налоговых обязательств, начисленных по новой НН с правильным ИНН, а в графе 5 строки 7 УР — сумму уменьшения налоговых обязательств по РК к НН с неправильным ИНН. В таком случае по декларации мы выйдем на «нуль», а к декларации нужно будет также подать уточняющее приложение Д1 (ведь заполнена строка 7), в котором отразится исправляющий РК. Кроме того, не забывайте, об уточняющем приложении Д5, в котором отразится НН с правильным ИНН.

Какой вариант выбирать — свернутый или развернутый — решать вам.

Надлежащий покупатель. Для надлежащего покупателя в учете все значительно проще. Он отражает в декларации по НДС и в приложении Д5 только НН, в которой указан правильный (его) ИНН. В декларацию по НДС и к приложению Д5 объемы поставки и суммы НДС, указанные в правильной НН, попадают в зависимости от того, когда зарегистрирована правильная НН. Если при регистрации такой НН соблюдены сроки — налоговый кредит можно отражать уже в периоде составления НН. А вот если правильная НН зарегистрирована с нарушением сроков — с налоговым кредитом придется подождать и отразить его только в том периоде, в котором продавец зарегистрирует в ЕРНН правильную НН. Поэтому если продавец составил НН с ошибочным ИНН — надлежащий покупатель ничего не делает, а просто ждет, пока получит зарегистрированную НН с правильным ИНН.

Ненадлежащий покупатель. Ненадлежащий покупатель, как мы уже знаем, имеет к ситуации только одно отношение: он должен зарегистрировать РК к НН, ошибочно составленной с его ИНН. Но в НДС-отчетности ненадлежащего покупателя это никак не отразится: он не имеет оснований ни отражать налоговый кредит по «левой» для него НН, ни РК, который регистрирует, чтобы покупатель мог «обнулить» эту левую НН.

В заключение закрепим наши знания об исправлении ошибки в ИНН на практическом примере.

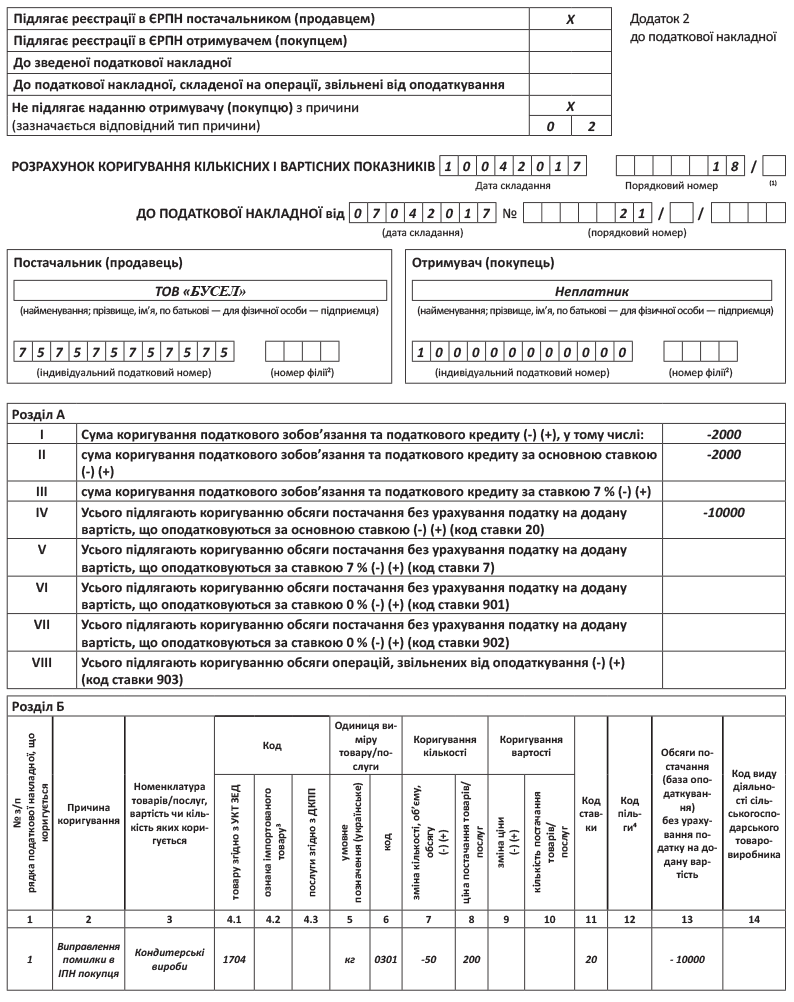

Пример. ООО «Бусел» при поставке кондитерских изделий отечественного производства для ООО «Диво» ошибочно была составлена НН как на неплательщика НДС.

Отразим исправление ошибки через РК и составление правильной НН на рисунке (см. с. 24).

«Полностью левая» НН

До сих пор мы рассматривали ситуацию, когда у продавца имела место реальная операция. То есть имело место первое событие, определенное п. 187.1 НКУ, была реальная поставка, НН должна быть составлена, однако продавец составил ее не с тем ИНН. А что делать в ситуации, когда вообще не было оснований составлять ИНН, а она составлена?

Ответ очевиден: продавец должен составить «уменьшающий» РК и передать его на регистрацию покупателю, на которого была составлена такая «левая» НН. При этом ни продавец, ни покупатель не отражают в НДС-отчетности ни собственно «левую» НН, ни РК к ней. Ведь в НДС-отчетности отражают данные, соответствующие бухучетным данным ( п. 6 разд. ІІІ Порядка № 21). Поскольку согласно данным бухучета операции по операции нет — нет и оснований отражать ни «левую» НН, ни РК, исправляющий ее в НДС-отчетности.

Однако такой подход, опять же, работает только в том случае, если «левая» НН выявлена быстро и не включена в декларацию. Если же «левая» НН уже попала в декларацию, избавиться от излишне начисленных налоговых обязательств можно только с помощью УР. То есть нужно подать УР к периоду, в котором в декларацию попала «левая» НН.

На этом можно поставить точку. Как видите, ошибка в ИНН создает проблемы для всех плательщиков, которых она задевает. Исправить эту ошибку не так просто, как ошибки в других реквизитах заглавной части. Именно по этой причине ошибки в этом реквизите являются весьма нежелательными.

выводы

- Для того, чтобы исправить ошибку в ИНН, продавец должен составить уменьшающий РК на того плательщика, чей ИНН указан в ошибочной НН, и новую НН с правильным ИНН.

- Исправляющий РК регистрируется в ЕРНН тем покупателем, чей ИНН ошибочно указан в НН.

- Если ошибка выявлена до подачи декларации, ни ошибочную НН, ни исправляющий РК в декларации не показываем. Если же ошибочная НН попала в налоговую отчетность — исправляемся с помощью УР.