Наслідки для постачальника

В описаній ситуації постачальник не буде замислюватися над тим, що ж йому робити. Тут усе зрозуміло.

На дату «першої» події (відвантаження товарів відбулося 10.10.17 р.) у нього виникли податкові зобов’язання (ПЗ) (п. 187.1 ПКУ). У зв’язку з цим згідно з вимогами п. 201.1 ПКУ постачальник склав ПН.

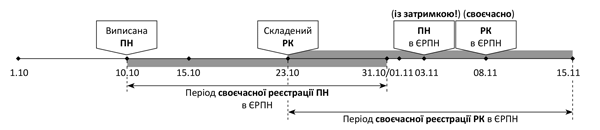

Звичайно, після цього продавець зобов’язаний був зареєструвати таку ПН в ЄРПН. Причому у строки, встановлені п. 201.10 ПКУ. Нагадаємо:

• якщо дата складання ПН припадає на період з 1 по 15 календарний день (включно) календарного місяця, то граничним терміном реєстрації в ЄРПН для неї буде останній день (включно) календарного місяця, в якому вона складена;

• якщо дата складання ПН припадає на період з 16 по останній календарний день (включно) календарного місяця, то вона повинна потрапити в ЄРПН до 15 календарного дня (включно) календарного місяця, що йде за місяцем, в якому ПН складена.

У ситуації, яку ми розглядаємо, ПН було виписано 10.10.17 р. Тобто для неї граничним терміном реєстрації в ЄРПН є 31.10.17 р. (останній день жовтня). На жаль, така ПН потрапила в ЄРПН тільки 03.11.17 р. (із запізненням) (рис. 1).

Рис. 1. Схема дій постачальника і покупця в описаній ситуації

З цієї причини постачальникові доведеться сплатити штраф за затримку реєстрації ПН в ЄРПН, передбачений п. 1201.1 ПКУ. У нашому випадку розмір штрафу складе 10 % від суми ПДВ, указаної в ПН.

Незважаючи на те, що ПН потрапила в ЄРПН із затримкою (у листопаді), постачальник все одно повинен включити її у жовтневу ПДВ-звітність. А все тому, що ПЗ відображаються в ПДВ-декларації «період у період» (п. 1 розд. III Порядку № 21).

Тепер переходимо до РК.

При поверненні частини товару покупцем п. 192.1 ПКУ зобов’язує продавця скласти «зменшуючий» РК, який дозволить йому відкоригувати суму нарахованих раніше ПЗ. Такий РК реєструє в ЄРПН покупець (п. 192.1 ПКУ).

Важливо! Тільки після того, як «зменшуючий» РК потрапить в ЄРПН, постачальник отримає право зменшити суму ПЗ (п.п. 192.1.1 ПКУ).

При цьому тут треба враховувати своєчасність реєстрації такого РК в ЄРПН. Так, якщо РК буде зареєстрований в ЄРПН (лист ДФСУ від 22.01.16 р. № 2052/7/99-99-19-03-02-17):

• своєчасно — його можна буде включити у ПДВ-декларацію того періоду, в якому такий РК був складений;

• із запізненням — продавець зможе зменшити ПЗ тільки в тому місяці, в якому такий РК буде зареєстрований в ЄРПН.

З урахуванням наведеного постачальник формує й показники ПДВ-звітності.

Отже, оскільки наш РК потрапив в ЄРПН 8 листопада 2017 року, але при цьому у рамках установленого терміну (до 15 календарного дня), він вважається зареєстрованим вчасно. Тобто постачальник зможе його відобразити в ПДВ-звітності за жовтень.

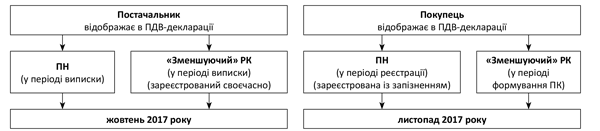

Ось і виходить, що в цій ситуації (рис. 2):

Рис. 2. Період відображення ПН і РК у ПДВ-звітності

• у продавця нарахування і коригування ПЗ пройдуть в одному звітному періоді (у жовтні 2017 року). Тобто і ПН, і РК він відобразить у жовтневій ПДВ-декларації;

• йому доведеться заплатити 10 %-й штраф за затримку реєстрації ПН в ЄРПН.

Наслідки для покупця

У покупця ж ситуація набагато «цікавіша».

Почнемо з ПН. Нагадаємо: в ситуації, що розглядається нами, постачальник склав ПН на дату «першої» події (10.10.17 р.), але зареєстрував її в ЄРПН тільки в наступному місяці, коли терміни для реєстрації, встановлені п. 201.10 ПКУ, вже пройшли (рис. 1). У такому разі ПН вважатиметься зареєстрованою в ЄРПН із запізненням.

Згідно з вимогами п. 198.6 ПКУ суму ПДВ, указану в таких ПН, покупець може включити в податковий кредит (ПК), починаючи з того звітного періоду, в якому така ПН потрапила-таки в ЄРПН.

Оскільки в нашому прикладі ПН була зареєстрована в ЄРПН у листопаді, значить, і включити її в ПК покупець зможе, тільки починаючи з ПДВ-декларації за листопад.

Тепер щодо РК. Ураховуючи те, що покупець повернув частину поставленого товару, постачальник виписав «зменшуючий» РК. Такий РК реєструє в ЄРПН покупець (п. 192.1 ПКУ).

При цьому факт реєстрації «зменшуючого» РК в ЄРПН (тобто своєчасно він потрапив в ЄРПН або із запізненням, та чи потрапив взагалі) не впливає на обов’язок покупця зменшити сформований ПК за операцією.

Підпункт 192.1.1 ПКУ вимагає від покупця зменшити суму ПК вже в періоді проведення перерахунку (у нашому випадку — періоді повернення товарів, тобто у жовтні 2017 року). Тому навіть якщо постачальник не складе РК до ПН, покупець все одно повинен буде відкоригувати ПК. Наприклад, на підставі бухдовідки.

Що ж тоді виходить? ПН, виписану при відвантаженні товарів і зареєстровану із запізненням, покупець може включити в ПК не раніше листопада 2017 року. А «зменшуючий» РК до такої ПН він повинен відобразити на місяць раніше, тобто у жовтні того ж року?

Звичайно ж, ні. Розгадка — в самому п.п. «б» п.п. 192.1.1 ПКУ.

Річ у тому, що якщо уважно прочитати вказану норму, то можна побачити, що вона містить дві додаткові умови. Покупець зобов’язаний зменшити ПК у періоді проведення перерахунку, якщо такий покупець:

• на дату проведення коригування все ще є платником ПДВ;

• збільшив ПК у зв’язку з отриманням товарів/послуг, дані про постачання яких коригуються.

В описаному нами випадку покупець сформує ПК за операцією тільки в листопаді 2017 року (оскільки ПН потрапила в ЄРПН із затримкою). Відповідно тільки після цього він повинен буде зменшити такий ПК на суму коригування.

Що у результаті вийде? Покупець (рис. 2):

• сформує ПК не в жовтні 2017 року (періоді «першої» події за операцією), а в листопаді 2017 року (через затримку реєстрації ПН в ЄРПН);

• відкоригує ПК у тому ж місяці (коли у нього з’явиться можливість включити запізнілу ПН у ПК).