Відразу зазначимо: «блокувальний» Порядок № 117* суттєвих нововведень щодо подання/заповнення Таблиці даних платника ПДВ (далі — Таблиця) не передбачає. Будь-яких нових роз’яснень від фіскалів теж немає. Тому підхід до подання і заповнення Таблиці поки що залишається таким же, як і діяв раніше.

Кому може допомогти Таблиця? Допомогти вона може в тому випадку, якщо:

1) ви не ризиковий платник ПДВ (не відповідаєте критеріям ризиковості самого платника ПДВ);

2) але ось ваші операції підпадають під основний критерій ризиковості операцій (названий у п. 2.1 Критеріїв ризиковості операцій) — невідповідність обсягів товарів/послуг на «вході» та «виході» — і при цьому ви не відповідаєте хоча б одному Критерію позитивної податкової історії.

Так ось, якщо ваша ПН за даними моніторингу є ризиковою, але в ній зазначені коди товарів/послуг, які значаться в Таблиці даних платника податків як товари/послуги, які на постійній основі постачаються (виготовляються) платником, таку ПН блокувати не будуть. Інакше кажучи, Таблиця слугує для запобігання можливих блокувань ПН/РК.

При цьому подавати її можна:

1) як уже за фактом блокування ПН/РК. Причому зверніть увагу: сама собою Таблиця не «розблоковує» ПН/РК (для цього потрібно подавати «розблокувальні» документи, перелік яких названий у п. 14 Порядку № 117). Але вона дозволить відвернути подальші блокування ідентичних операцій («аналогічних» ПН, які подаватимуться на реєстрацію надалі);

2) ще до блокування ПН/РК (без наявності факту зупинення реєстрації ПН/РК).

Таблицю мають право подати всі платники без винятків: будь-яких обмежень за видами діяльності тут немає.

Увага! Якщо Таблиця вже була врахована ДФСУ в період починаючи з 01.07.2017 р., то подавати її ще раз не потрібно. Вона продовжує діяти (п. 38 Порядку № 117). Звісно, якщо за нею Комісією згодом не прийнято рішення про її неврахування.

За якою формою подається Таблиця? Сама форма Таблиці наведена в додатку 3 до «блокувального» Порядку № 117 (ср. ). При цьому в п. 39 цього Порядку зазначено, що вона може подаватися тільки в електронній формі.

Електронна форма самої Таблиці має код — J(F)1312302, а для «прикріплення» до Таблиці документів-пояснень використовується форма J(F)1360102.

Сформувати і направити Таблицю можна через:

— Електронний кабінет платника;

— Єдине вікно подання е-звітності.

Разом із цим платник має право подати Таблицю за допомогою будь-якої іншої програми, яку він використовує для відправлення електронних документів.

Які пояснення потрібно подавати до Таблиці? У п. 31. Порядку № 117 сказано, що Таблиця подається разом з поясненням, у якому зазначається інформація про діяльність платника з можливим посиланням на податкову або іншу звітність. Що це можуть бути за пояснення? Наприклад, в офіційному виданні податківців «Вісник. Право знаті все про податки і збори», 2017, № 47, с. 21-22 сказано, що вищеназвані пояснення можна подати у вигляді бухдовідки, в якій міститься інформація про наявність у платника достатніх матеріальних і трудових ресурсів для певного виду діяльності.

Ще раніше фіскали вимагали подавати разом з Таблицею:

1) інформацію про наявність: приміщень (власних, орендованих); виробничих потужностей (власних, орендованих); земельних ділянок (власних, орендованих); найманого персоналу (власного, за сумісництвом); доходу від здійснення діяльності за попередній період; залишків готової продукції (найменування); залишків сировини (найменування);

2) скановані копії документів, що підтверджують наведені вище дані.

Порядок № 117 не містить жодних конкретних вимог щодо того, які це мають бути пояснення. Проте, подаючи Таблицю, важливо в поясненнях зазначити не лише ті види діяльності, які ви здійснюєте, але й навести інформацію, яка дала б податківцям можливість оцінити, наскільки «реальна» у вас діяльність, — чи достатньо у вас персоналу, основних засобів тощо.

Тоді «шансів» на те, що фіскали врахують дані Таблиці, буде значно більше.

Як заповнити Таблицю? Таблицю заповнюємо на ті коди товарів/послуг, які для нас є «ризиковими» (тобто на які блокують ПН/РК).

| Найменування графи | Пояснення |

| Порядковий номер | Зазначають порядковий номер запису |

| Код згідно з КВЕД ДК 009:2010 | Зазначають вид економічної діяльності відповідно до Класифікатора видів економічної діяльності (КВЕД ДК 009:2010), за операціями з яким блокують ПН/РК або є ризик блокування |

| Код згідно з УКТ ЗЕД/ДК 016-2010 (придбання (отримання) товарів/послуг) | Наводять коди товарів за УКТ ЗЕД або коди послуг згідно з ДКПП (ДК 016:2010), які платник на постійній основі придбаває (отримує). Раніше фіскали говорили, що цю графу можна взагалі не заповнювати. І практика свідчить, що і без цієї заповненої графи Таблицю приймають. Проте радимо її заповнювати навіть у тому випадку, якщо на перший погляд здається, що відображати в «покупках» нічого. Наприклад, якщо платник постачає послуги оренди, то в кодах придбання можна зазначити коди комунальних послуг із «вхідних» ПН |

| Код згідно з УКТ ЗЕД/ДК 016-2010 (постачання (виготовлення) товарів/послуг) | Вносять коди товарів за УКТ ЗЕД або коди послуг згідно з ДКПП (ДК 016: 2010), які платник на постійній основі постачає (виготовляє). Сюди ми і вписуємо наші коди товарів/послуг, з яких є ризик блокування. Радимо не зазначати багато кодів в одній Таблиці (за потреби можна буде подати декілька Таблиць). Інакше — якщо податківцям «не сподобається» якийсь один код — відхилять усю Таблицю. І ще один момент. Якщо ви вже зазначали в Таблиці певний код товарів/послуг на постачання і фіскали прийняли Таблицю, то в наступних Таблицях його вже не дублюйте — інакше може прийти відмова в прийнятті такої наступної Таблиці з обґрунтуванням того, що такий код уже врахований фіскалами |

І ще важливі правила:

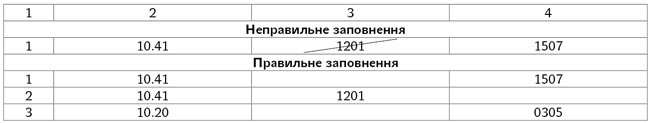

1. Не можна в одному рядку показувати коди товарів/послуг, що і постачаються, і придбаваються. Тобто одночасне заповнення в одному рядку граф 3 і 4 не допускається.

Таблицю заповнюємо в «шаховому» порядку.

2. При подальшому складанні ПН у ній слід зазначати коди в тому вигляді, в якому вони зазначені в Таблиці, прийнятій податківцями.

Рішення за Таблицею. Таблиці розглядаються Комісіями ДФС регіонального рівня протягом 5 робочих днів після дня їх отримання (п. 32 Порядку № 117). Комісія може прийняти рішення про врахування Таблиці або її неврахування.

Рішення буде доступне в Електронному кабінеті.

Автоматично (без розгляду її Комісією) зараховують Таблицю:

1) сільгоспникам, якщо вони вписуються в такі умови (повинні одночасно виконуватися всі умови): внесені до Реєстру одержувачів бюджетної дотації або були на 31.12.2016 р. на спецрежимі ПДВ, установленому ст. 209 ПКУ; мають у власності/користуванні або орендують земельні ділянки загальною площею більше 200 га станом на 01.01.2018 р.; у Таблиці зазначені «пільгові» групи товарів, що постачаються (виготовляються), перелік яких названий у п. 35 Порядку № 117;

2) інших платників, у яких одночасно (!): (1) показник податкового навантаження більше 2 %; (2) показник приросту нарахованого ПДВ за місяць порівняно з максимальною місячною сумою за останні 12 місяців менше 40 % і (3) обсяг постачань товарів/послуг, зазначених у поданій ними Таблиці, за останні 12 місяців становить більше 25 % загального обсягу постачань.

Увага! Податківці можуть відмовити в урахуванні вже прийнятої Таблиці (навіть прийнятої «автоматом»), якщо отримають інформацію про те, що відомості в Таблиці недостовірні. У такому разі Таблицю доведеться подавати наново. При цьому якщо Таблиця була врахована автоматично, а потім податківці отримують інформацію про те, що дані в ній недостовірні, то надалі Таблиця розглядаються Комісією ДФС у «загальному» порядку.