Что изменилось?

Указанный в п.п. 14.1.138 НКУ стоимостный критерий разграничения основных средств и МНМА с 01.09.15 г. увеличивается с 2500 грн. до 6000 грн. ( п.п. 2 ч. 1 разд. I Закона № 655).

В частности, п.п. 14.1.138 НКУ с 01.09.15 г. будет выглядеть так: «основные средства — материальные активы, в том числе запасы полезных ископаемых предоставленных в пользование участков недр (кроме стоимости земли, незавершенных капитальных инвестиций, автомобильных дорог общего пользования, библиотечных и архивных фондов, материальных активов, стоимость которых не превышает 6000 гривень, непроизводственных основных средств и нематериальных активов), которые назначаются плательщиком налога для использования в хозяйственной деятельности плательщика налога, стоимость которых превышает 6000 гривень и постепенно уменьшается в связи с физическим или моральным износом и ожидаемый срок полезного использования (эксплуатации) которых с даты ввода в эксплуатацию составляет более одного года (или операционного цикла, если он продолжительнее года)».

Эти изменения непосредственно коснутся только налогового учета и проявятся в следующем.

Налог на прибыль. Новшества затрагивают тех плательщиков налога на прибыль, которые согласно п.п. 134.1.1 НКУ проводят корректировки финансового результата до налогообложения, определенного в финансовой отчетности предприятия, на сумму всех разниц, предусмотренных разд. III НКУ. Напомним, что к ним относятся лица, у которых годовой доход от любой деятельности (за вычетом непрямых налогов), определенный по правилам бухгалтерского учета, за последний годовой отчетный (налоговый) период превышает 20 миллионов гривень.

Эти лица обязаны с 01.09.15 г. для целей учета по налогу на прибыль разграничивать основные средства и МНМА исходя из нового стоимостного критерия (6000 грн.). То есть корректировки финансового результата согласно ст. 138 НКУ они проводят в предположении, что с 01.09.15 г. к основным средствам относятся активы стоимостью свыше 6000 грн.

Лица, которые не проводят корректировки финрезультата на разницы из разд. III НКУ, по-прежнему ориентируются при исчислении налога на прибыль исключительно на данные бухгалтерского учета.

НДС. Согласно п. 189.9 НКУ если основные производственные или непроизводственные средства ликвидируются по самостоятельному решению плательщика налога, такая ликвидация для целей налогообложения рассматривается как их поставка по обычным ценам, но не ниже балансовой стоимости на момент ликвидации.

Повышение стоимостного критерия приведет к тому, что под указанную норму будет теперь попадать меньшее количество активов.

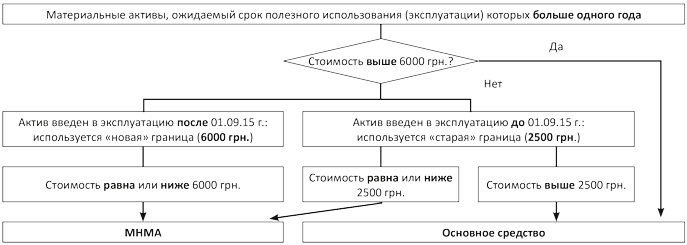

Важная деталь: есть все основания считать, что «старые» основные средства (введенные в эксплуатацию до 01.09.15 г.) не переклассифицируются и продолжают учитываться исходя из действующего ранее критерия (2500 грн.). Связано это с тем, что законы и другие нормативно-правовые акты не имеют обратного действия во времени, кроме случаев, когда они смягчают или отменяют ответственность лица ( ст. 58 Конституции Украины). То есть те необоротные активы, которые были правомерно классифицированы как основные средства по правилам, действовавшим до 01.09.15 г., продолжают считаться ими.

Заметим, что в бухгалтерском учете ничего не изменилось: по-прежнему согласно п. 5.2 П(С)БУ 7 «Основные средства» предприятия могут самостоятельно устанавливать стоимостные признаки предметов, которые входят в состав МНМА. То есть все без исключения лица для целей бухгалтерского учета могут использовать любой стоимостный критерий.

Рекомендуем: с позиции унификации данных налогового и бухгалтерского учета имеет смысл установить новый критерий разграничения и в бухгалтерском учете. Это позволит избежать лишних недоразумений с налоговыми органами. В частности, при ликвидации основных средств для целей начисления налоговых обязательств по НДС, очевидно, нужно ориентироваться на налоговое определение основных средств. В то же время неясно, как контролеры отнесутся к неначислению НДС в ситуации, когда в бухгалтерском учете актив числится как основное средство, а в налоговом учете квалифицируется как МНМА. Весьма вероятно, что и в этом случае налоговики предпишут начислить налоговые обязательства по условной поставке согласно п. 189.9 НКУ.

Поэтому исходя из этих соображений лучше изменить «бухучетный» порог отнесения к МНМА.

В то же время плательщикам единого налога, которые планируют в будущем продавать основные средства, как раз выгоднее применять меньшую стоимостную границу МНМА. Связано это с тем, что согласно п. 292.2 НКУ если основные средства проданы после их использования в течение 12 календарных месяцев со дня ввода в эксплуатацию, доход определяется как разница между суммой средств, полученной от продажи таких основных средств, и их остаточной балансовой стоимостью, которая сложилась на день продажи. Получается, что чем больше необоротных активов попадут к основным средствам, тем меньше при их продаже будет единый налог.

Но! Здесь есть один скользкий момент. Хотя финансовый результат от продажи основных средств плательщики единого налога рассчитывают по данным бухучета (консультация в категории 108.01.02 ЗІР ГФСУ), само определение основных средств для расчета дохода от продажи они должны брать из п.п. 14.1.138 НКУ. В результате получается нестыковка: активы определяются по налоговым правилам, а доход — по данным бухучета, в котором активы с порогом ниже 6000 грн. могут к основным средствам не относиться (используется старая граница 2500 грн.).

Поэтому, с учетом изложенного, и единоналожникам имеет смысл в бухучете поднять «планку» МНМА до 6000 грн.

Преимущества учета активов как МНМА

Учет активов как МНМА имеет ряд преимуществ. Рассмотрим их.

Начисление амортизации. Амортизация МНМА может начисляться по «ускоренным» методам ( п. 27 П(С)БУ 7):

• в первом месяце использования объекта в размере 50 % амортизируемой стоимости и остальных 50 % амортизируемой стоимости в месяце их исключения из активов (списания с баланса) в результате несоответствия критериям признания активом или

• в первом месяце использования объекта в размере 100 % его стоимости.

Амортизация на МНМА может также начисляться прямолинейным и производственным методами, но на практике они используются редко.

Итак, в сравнении с другими необоротными активами стоимость МНМА фактически сразу (при вводе в эксплуатацию) включается в расходы и, соответственно, быстрее уменьшает прибыль.

Переоценка. Если амортизация на МНМА начисляется названными «ускоренными» методами (50 % х 50 % или 100 %), то такие МНМА не подлежат переоценке ( п. 16 П(С)БУ 7 ). Соответственно, по ним не нужно анализировать, насколько их остаточная стоимость отличается от справедливой, и проводить хлопотную процедуру переоценки.

Ремонты и улучшения. Здесь у МНМА отдельных преимуществ нет, операции по ремонту (улучшению) МНМА отражаются в учете по тем же правилам, что и ремонт любых основных средств. А именно:

• расходы, связанные с улучшением МНМА (модернизация, модификация, достройка, дооборудование, реконструкция и т. п.), которые приводят к увеличению будущих экономических выгод, первоначально ожидаемых от использования объекта, увеличивают первоначальную стоимость МНМА ( п. 14 П(С)БУ 7);

• расходы, которые осуществляются для поддержания объекта МНМА в рабочем состоянии (проведение технического осмотра, наблюдения, обслуживания, ремонта и т. п.) и получения первоначально определенной суммы будущих экономических выгод от его использования, включаются в состав расходов ( п. 15 П(С)БУ 7).

Как определить стоимостную границу МНМА

Новый стоимостный порог отнесения активов к МНМА известен — 6000 грн. Как же узнать, какие активы в него вписываются? Ответ на этот вопрос зависит он нескольких факторов.

НДС. Если лицо не является плательщиком НДС, то все просто — для сопоставления с порогом «6000 грн.» берут стоимость МНМА с учетом НДС. К примеру, если ноутбук неплательщик НДС приобрел за 6000 грн. (в том числе НДС — 1000 грн.), то такой актив вписывается в новый порог МНМА.

В ситуации, когда покупатель является плательщиком НДС, стоимость актива для целей сопоставления следует брать без учета сумм НДС*. Связано это с тем, что активы квалифицируются как МНМА в момент их ввода в эксплуатацию (корреспонденция Дт субсч. 112 «Малоценные необоротные материальные активы» — Кт субсч. 153 «Приобретение (изготовление) прочих необоротных материальных активов»). А на субсчете 153 активы уже учитываются без НДС. Поэтому в общем случае у плательщиков НДС в категорию МНМА могут быть зачислены активы стоимостью 7200 грн. с НДС (в том числе НДС — 1200 грн.).

* Раньше применительно к налоговому учету это подтверждали и налоговики (см. письмо ГНАУ от 05.11.04 г. № 21546/7/11-1117).

Расходы, связанные с приобретением. Следует учесть, что в первоначальную стоимость основных средств** (в том числе и МНМА), включаются такие расходы ( п. 8 П(С)БУ 7):

** МНМА вписываются в широкое определение основных средств. Это видно из п. 5 П(С)БУ 7, согласно которому в состав основных средств включаются и МНМА ( п.п. 5.2.2 П(С)БУ 7).

• суммы, которые уплачиваются поставщикам активов и подрядчикам за выполнение строительно-монтажных работ (без непрямых налогов);

• регистрационные сборы, государственная пошлина и аналогичные платежи, которые осуществляются в связи с приобретением (получением) прав на объект основных средств;

• суммы ввозной пошлины;

• суммы непрямых налогов в связи с приобретением (созданием) основных средств (если они не возмещаются предприятию);

• расходы по страхованию рисков доставки основных средств;

• расходы на транспортировку, установку, монтаж, наладку основных средств;

• другие расходы, непосредственно связанные с доведением основных средств до состояния, в котором они пригодны для использования с запланированной целью.

Поэтому при сопоставлении с пределом «6000 грн.» нужно анализировать стоимость актива с учетом всех указанных составляющих.

Пример. Предприятие — плательщик ННП приобрело ноутбук стоимостью 7100 грн. с НДС (в том числе НДС — 1183,33 грн.). При этом расходы на доставку ноутбука на предприятие составили:

1) 100 грн. с НДС (НДС — 16,67 грн.);

2) 100 грн. без НДС.

В первом варианте ноутбук вписывается в категорию МНМА: (7100 + 100) : 1,2 = 6000 (грн.). Во втором варианте стоимость актива выше 6000 грн.: 7100 : 1,2 + 100 = 6016,67 (грн.), и, соответственно, он не попадает в МНМА.

Учтите: нужно проявлять внимательность при сопоставлении стоимости актива с порогом в 6000 грн. и включать в нее все составляющие из п. 8 П(С)БУ 7.

Что делать в бухучете?

Допустим, вы решили установить в бухгалтерском учете новый стоимостный критерий разграничения МНМА. Сделать это будет очень просто.

Такое изменение относится к учетной оценке, что в свое время подтвердил и Минфин в письме от 14.05.12 г. № 31-08410-07-25/12004. Из этого следует важный вывод: проводить переклассификацию «старых» МНМА не нужно. То есть все старые активы продолжают учитываться по той же процедуре, что и раньше.

Исходя из пп. 7, 8 П(С)БУ 6 «Исправление ошибок и изменения в финансовых отчетах» последствия изменения в учетных оценках следует включать в ту же статью Отчета о финансовых результатах, которая ранее применялась для отражения доходов или расходов, связанных с объектом такой оценки, за тот период, когда произошло изменение, а также за последующие периоды, если изменение оказывает на них влияние.

При этом в примечаниях к финансовой отчетности следует раскрывать содержание и сумму изменений в учетных оценках, которые имеют существенное влияние на текущий период или, как ожидается, существенно будут влиять на будущие периоды ( п. 21 П(С)БУ 6). То есть такие изменения отражают перспективно.

В связи с изложенным предприятие должно в случае принятия решения об изменении стоимостной границы МНМА:

• внести изменения в приказ об учетной политике, в котором установить, что с 01.09.15 г. стоимостный признак предметов, которые входят в состав МНМА, составляет 6000 грн.;

• указать в приказе об учетной политике, как именно такое изменение интерпретируется для составления финансовой отчетности: как имеющее существенное влияние на текущий и будущие периоды или же нет. Если оно не имеет существенного влияния, то в примечаниях к финансовой отчетности содержание этого изменения не приводят, в обратной ситуации соответствующую информацию следует указать в примечаниях.

Тогда все активы будут разграничиваться на основе нового критерия так:

Как видим, ничего сложного в процедуре изменения учетной оценки в связи с увеличением стоимостной границы МНМА нет, а выгоды ощутимы. Поэтому мы советуем воспользоваться этим «подарком» законодателей и увеличить стоимостный порог.

Выводы

Стоимостный критерий разграничения основных средств и МНМА с 01.09.15 г. увеличивается с 2500 грн. до 6000 грн.

Изменения затрагивают тех плательщиков налога на прибыль, которые проводят корректировки финансового результата до налогообложения. Они обязаны проводить корректировки финрезультата на сумму разниц из ст. 138 НКУ, предполагая, что к МНМА относятся активы, введенные в эксплуатацию с 01.09.15 г., исходя из нового стоимостного критерия.

При начислении налоговых обязательств по НДС в части операций ликвидации основных средств согласно п. 189.9 НКУ используется также новый стоимостный критерий.

В бухгалтерском учете по-прежнему предприятия могут самостоятельно устанавливать стоимостные признаки предметов, которые входят в состав МНМА.

С позиции унификации данных налогового и бухгалтерского учета имеет смысл установить новый критерий разграничения и в бухгалтерском учете. Исключение составляют плательщики единого налога, планирующие продавать основные средства после 12 месяцев их использования. Им с позиции оптимизации налогообложения по операциям продажи основного средства имеет смысл применять меньший стоимостный порог.

Лицам, которые собираются применять новую стоимостную границу, нужно внести изменения в приказ об учетной политике, при этом такие коррективы будут считаться изменением учетной оценки и отражаться перспективно.

«Старые» основные средства (введенные в эксплуатацию до 01.09.15 г.) не переклассифицируются и продолжают учитываться исходя из действующего ранее критерия 2500 грн. в налоговом и бухгалтерском учете.

Документы и сокращения статьи

Закон № 655 — Закон Украины «О внесении изменений в Налоговый кодекс Украины относительно уменьшения налогового давления на налогоплательщиков» от 17.07.15 г. № 655-VIII.

МНМА — малоценные необоротные материальные активы.