Что такое пеня?

Определение пени приведено в п.п. 14.1.162 НКУ: «пеня — сумма средств в виде процентов, начисленных на суммы денежных обязательств, не уплаченных в установленные законодательством сроки».

Проще говоря, пеня — это неустойка, которую плательщик должен заплатить государству за несвоевременную уплату налогов (сборов), а также штрафов за нарушение налогового (и в некоторых случаях неналогового) законодательства.

Пеня: когда ее начисляют, а когда — нет?

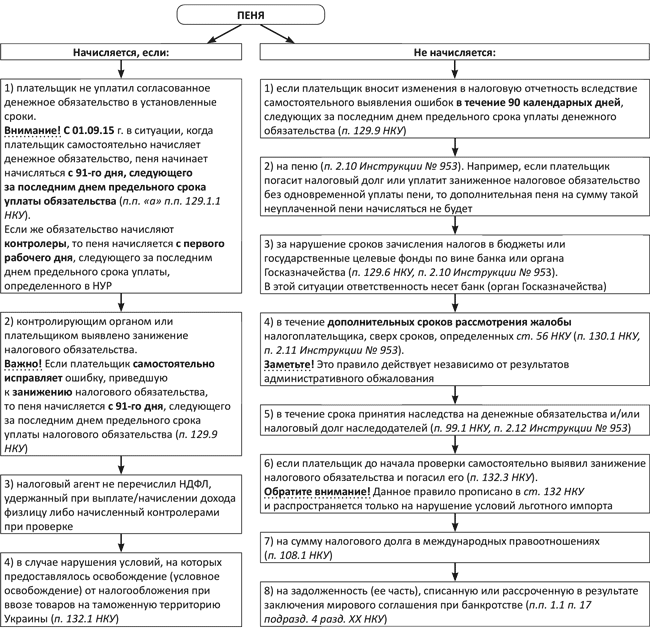

Правила начисления налоговой пени устанавливает гл. 12 разд. II НКУ, а разъяснения о практической реализации ее положений дает Инструкция № 953. Основные случаи начисления/неначисления пени в соответствии с нормами указанных документов представим на рисунке (с. 32).

Ситуации, в которых пеня начисляется или не начисляется

Сроки начисления пени

Правила начисления пени установлены ст. 129 НКУ. С 01.09.15 г. они были немного подкорректированы Законом Украины от 17.07.15 г. № 655-VIII, который ввел 90-дневную отсрочку для начисления пени (см. «БН», 2015, № 33, с. 29).

В какой момент начинается начисление пени и когда заканчивается, рассмотрим в таблице.

Период начисления пени

Кто начисляет денежное обязательство | Начисление пени | |

начинается | заканчивается | |

Неуплата начисленного денежного обязательства | • в день зачисления средств на счет в Госказначействе и/или в других случаях погашения налогового долга и/или денежных обязательств; • в день проведения взаимозачета непогашенных встречных денежных обязательств соответствующего бюджета перед налогоплательщиком; • в день введения моратория на удовлетворение требований кредиторов (при банкротстве); • в день принятия решения об отмене или списании суммы налогового долга (его части)(2) | |

Налогоплательщик в декларации | После истечения 90 дней, следующих за последним днем предельного срока уплаты денежного обязательства | |

Налогоплательщик в уточняющем расчете (исправляет ошибку) | После истечения 90 дней, следующих за последним днем предельного срока уплаты денежного обязательства(1) | |

Контролирующий орган (физлицам земельный налог и налог на недвижимость) | С первого рабочего дня, следующего за последним днем предельного срока уплаты денежного обязательства, определенного в НУР(2) | |

Контролирующий орган в ходе проверки | В день наступления срока погашения заниженного налогового обязательства по согласованному НУР | |

Налоговый агент при удержании НДФЛ или контролирующий орган при проверке налогового агента | В день наступления срока погашения заниженного налогового обязательства при выплате (начислении) доходов в пользу физлиц — плательщиков налогов | |

(1) Налоговики считают, что 90-дневная отсрочка касается только налоговых обязательств, срок уплаты которых приходится на дату начиная с 01.09.15 г. ( письмо ГФСУ от 09.10.15 г. № 21492/6/99-99-15-04-02-15). (2) В таком случае ранее начисленная пеня списывается ( п. 129.2 НКУ). | ||

Когда и как платить пеню?

Четких сроков уплаты пени ни НКУ, ни Инструкция № 953 не устанавливают. Как правило, такие суммы рекомендуется уплачивать одновременно с уплатой налогового долга и/или налогового обязательства по налогам (сборам) и штрафных санкций (при их наличии).

При погашении налогового долга (его части) средства, которые уплачивает плательщик, в первую очередь зачисляются в счет налогового обязательства, во вторую очередь — в счет погашения штрафов и в последнюю очередь — в счет пени ( п. 131.2 НКУ, п. 3.2 Инструкции № 953).

Если плательщик не выполняет установленной очередности платежей или не определяет ее в платежном документе (или определяет ее с нарушениями указанного порядка), то налоговики самостоятельно распределяют уплаченные суммы в порядке очередности платежей.

Как рассчитать пеню в разных ситуациях, рассмотрим далее на примерах.

Неуплата согласованного денежного обязательства

Пеня по п.п. 129.1.1 НКУ начисляется в случае, если плательщик:

• отразил в налоговой декларации сумму налогового обязательства, но не уплатил ее в установленный срок;

• не уплатил сумму денежного обязательства, указанную в НУР, в 10-дневный срок со дня получения НУР, а в случае обжалования решения контролеров — в 10-дневный срок со дня согласования денежного обязательства.

В обоих указанных случаях пеня начисляется из расчета 120 % годовых учетной ставки НБУ, действующей на день возникновения налогового долга или на день его (его части) погашения, в зависимости от того, какая из величин этих ставок является большей, за каждый календарный день просрочки в его уплате ( п. 129.4 НКУ).

Даты начала и окончания начисления пени указаны в таблице выше.

Формула расчета пени приведена в приложении 1 к Инструкции № 953 и имеет следующий вид:

Y = ∑пог. долг х Кдней : 100 % х UНБУ х 1,2 : R,

где: Y — сумма пени, начисленная на фактически погашенную сумму налогового долга (всегда округляется до двух знаков после запятой);

∑пог. долг — фактически погашенная сумма налогового долга;

Кдней — количество дней задержки уплаты налогового обязательства;

UНБУ — большая из учетных ставок НБУ, которые действовали на день возникновения налогового долга или на день его (его части) погашения;

1,2 — коэффициент, который позволяет рассчитать 120 % годовых от ставки НБУ;

R — количество дней в календарном году.

Пример 1. Предельный срок уплаты налогового обязательства по розничному акцизу в сумме 65000,00 грн., самостоятельно определенного плательщиком в декларации за август 2015 года — 30.09.15 г. Предположим, что предприятие уплатит указанную сумму 12.01.16 г. и ставка НБУ на эту дату останется на нынешнем уровне (22 % годовых).

В данном случае предельный срок уплаты денежного обязательства приходится на дату после 01.09.15 г. Поэтому смело можем применять 90-дневную отсрочку для начисления пени из п.п. «а» п.п. 129.1.1 НКУ (с 01.10.15 г. по 29.12.15 г. включительно).

Пеня рассчитывается за период с 30.12.15 г. по 11.01.16 г. (включительно). Количество дней, за которые начисляется пеня, — 13. Размер учетной ставки НБУ — 22,0 %.

Размер пени составит:

65000,00 грн. х 13 дн. : 100 % х 22,0 % х 1,2 : 365 дн. = 611,18 грн.

Обратите внимание! За несвоевременную уплату согласованных обязательств налоговики начислят штраф согласно п. 126.1 НКУ. Поскольку задержка больше 30 календарных дней, то размер штрафа составит 20 % от несвоевременно погашенной суммы 13000 грн. (65000 грн. х 20 %).

Занижение налогового обязательства

Если плательщик или контролеры выявили занижение налогового обязательства, то на сумму такого занижения и за весь период занижения начисляется пеня из расчета 120 % годовых учетной ставки НБУ, действующей на день занижения ( п.п. 129.1.2, п. 129.4 НКУ, п.п. 2.1.2 Инструкции № 953).

Обратите внимание! Если налоговое обязательство доначислено контролерами, то пеня начисляется в том числе и за период административного и/или судебного обжалования (если, конечно, обжалование завершилось для плательщика неудачно).

Исходя из приложения 2 к Инструкции № 953, пеню следует начислять начиная с последнего дня срока уплаты налогового обязательства по декларации и заканчивая днем, предшествующим наступлению предельного срока уплаты обязательства, определенного в НУР.

В дальнейшем при неуплате в 10-дневный срок суммы обязательства и штрафа, указанной в НУР, эта сумма становится налоговым долгом и с 11-го календарного дня на нее начисляется пеня уже на основании п.п. 129.1.1 НКУ.

Для расчета пени в случае выявления занижения налогового обязательства используют формулу из приложения 2 к Инструкции № 953:

Y = ∑заниж. х Кдней : : 100 % х UНБУ х 1,2 : R,

где Y — сумма пени, начисленная на сумму занижения налогового обязательства;

∑заниж. — фактически заниженная сумма налогового обязательства;

Кдней — количество календарных дней, в течение которых существовало занижение;

UНБУ — учетная ставка НБУ, действовавшая на день занижения налогового обязательства;

1,2 — коэффициент, позволяющий рассчитать 120 % годовых учетной ставки НБУ;

R — количество календарных дней в году.

Учтите! Пеня начисляется независимо от того, была переплата на лицевом счете плательщика на момент занижения налогового обязательства или нет.

Пример 2. Предприятие в декларации по ЕН за полугодие 2015 года занизило налоговые обязательства на сумму 1500,00 грн. Ошибка обнаружена и исправлена путем подачи уточняющей декларации 16.10.15 г. Доначисленная сумма ЕН и самоштраф уплачены накануне — 15.10.15 г.

Учетная ставка НБУ на день занижения — 30,0 %.

Важный нюанс! Налоговики считают, что 90-дневную отсрочку для начисления пени можно применять только в том случае, если предельный срок уплаты денежного обязательства приходится на дату начиная с 01.09.15 г.

В рассматриваемой ситуации предельный срок уплаты налогового обязательства приходился на 19.08.15 г. Поэтому пеню следует начислять по старым правилам: с первого рабочего дня, следующего за последним днем предельного срока уплаты денежного обязательства.

Таким образом, пеня рассчитывается за период с 20.08.15 г. по 15.10.15 г. (включительно), т. е. за 57 дней.

Получается, что сумма пени составит:

1500,00 грн. х 57 дн. : 100 % х 30,0 % х 1,2 : 365 дн. = 84,33 грн.

Неуплата НДФЛ налоговым агентом

Основание для начисления пени из п.п. 129.1.3 НКУ применяется в тех случаях, когда налоговый агент выплачивает (начисляет) доходы физлицам без уплаты в бюджет НДФЛ.

Пеню начисляют из расчета 120 % годовых учетной ставки НБУ, действовавшей на день выплаты (начисления) доходов в пользу физлиц.

Период, за который начисляют пеню:

• начинается со дня наступления срока погашения налогового обязательства, определенного налоговым агентом при выплате (начислении) доходов в пользу физлиц, и/или контролерами во время проверки налогового агента;

• заканчивается в день уплаты НДФЛ-обязательства.

К сожалению, в Инструкции № 953 нет примера расчета пени для данной ситуации. Поэтому рассмотрим его самостоятельно.

Пример 3. При выплате физлицу арендной платы за предоставленный в аренду автомобиль 18.09.15 г. предприятие не перечислило в бюджет НДФЛ в сумме 420,00 грн. Это нарушение выявлено предприятием самостоятельно 28.10.15 г. В этот же день недоплата по НДФЛ погашена. Учетная ставка НБУ на день выплаты дохода физлицу составляла 27,0 %.

В рассматриваемой ситуации пеня рассчитывается за период с 18.09.15 г. по 28.10.15 г. (включительно). Количество дней существования недоплаты — 41.

Таким образом, сумма пени составит:

420,00 грн. х 41 дн. : 100 % х 27,0 % х 1,2 : 365 дн. = 15,29 грн.

Выводы

С 01.09.15 г. введена 90-дневная отсрочка для начисления пени в случаях, когда:

Если занижение налогового обязательства обнаружат фискалы, то они начислят пеню в обычном порядке: со дня наступления срока погашения заниженного налогового обязательства.

На штраф пеню начисляют только тогда, когда сумма штрафа указана в НУР и плательщик не уплатил ее в 10-дневный срок со дня получения НУР.

• плательщик не уплачивает вовремя самостоятельно начисленное денежное обязательство;

• плательщик самостоятельно исправляет в налоговой отчетности ошибку, которая привела к занижению налогового обязательства.

Документы и сокращения статьи

Инструкция № 953 — Инструкция о порядке начисления и погашения пени по платежам, которые контролируются органами государственной налоговой службы, утвержденная приказом ГНАУ от 17.12.10 г. № 953.

НУР — налоговое уведомление-решение.