Хотя форма декларации о доходах одна на всех, но предельные сроки ее подачи для разных категорий плательщиков разные. А зависят они от причины подачи и от вида декларируемых доходов. Чтобы не пропустить время «Ч», загляните в табл. 1 и отметьте свою контрольную дату.

Таблица 1. Предельные сроки подачи декларации о доходах за 2015 год

| Налогоплательщики | Предельный срок подачи декларации о доходах | Основание (норма НКУ) |

| Обязательная подача декларации о доходах | ||

| Физические лица — предприниматели на общей системе налогообложения | Должны были сделать это не позднее 09.02.2016 г. | |

| Лица, осуществлявшие независимую профессиональную деятельность | 04.05.2016 г.* | |

| Физические лица, выезжающие за границу на постоянное место жительства | Не позднее 60 календарных дней, предшествующих отъезду | |

| Лица, декларирующие иностранные доходы | 04.05.2016 г.** | |

| Обычные физические лица | 04.05.2016 г. | |

| Иностранец, который получил статус резидента Украины | 04.05.2016 г. | |

| * В общем случае декларацию о доходах обычные физлица и независимые профессионалы подают до 1 мая года, следующего за отчетным. Однако поскольку предельный срок подачи декларации за 2015 год — 30.04.2016 г. — приходится на субботу, он переносится на 04.05.2016 г. ( п. 49.20 НКУ). ** Налогоплательщик может уменьшить сумму годового налогового обязательства на сумму налогов, уплаченных за границей, если между страной получения доходов и Украиной заключен договор об избежании двойного налогообложения ( п.п. 170.11.2 НКУ). Для этого понадобятся документы, подтверждающие сумму полученного за границей дохода и сумму уплаченного с него налога, оформленные в соответствии со ст. 13 НКУ. Если таких документов у физлица нет, оно обязано подать налоговикам заявление о переносе срока подачи декларации о доходах до 31 декабря 2016 года. Перечень стран, с которыми на сегодняшний день заключены международные договоры об избежании двойного налогообложения, вы можете найти в письме ГФСУ от 28.01.2016 г. № 2815/7/99-99-12-01-03-17. | ||

| Добровольная подача декларации о доходах | ||

| Физические лица с целью получения налоговой скидки | 31.12.2016 г.* | |

| Физические лица с целью вернуть излишне уплаченный в 2015 году налог | 30.04.2016 г. | |

| * Такой срок указан для физлиц, которые подают декларацию добровольно. Если воспользоваться правом на налоговую скидку желает физлицо, которое согласно НКУ обязано подавать декларацию о доходах, то для него действуют общие предельные сроки. | ||

Чтобы предоставить декларацию налоговикам, вы можете использовать один из способов, которые предлагает п. 49.3 НКУ:

а) подать ее лично или через уполномоченное на это лицо. Причем контролеры хотят, чтобы уполномоченное лицо, которое подает декларацию вместо физлица, имело при себе нотариально удостоверенную доверенность (см. консультацию в подкатегории 135.02 БЗ);

б) отослать по почте с уведомлением о вручении и описью вложения. Только помните:

отправить декларацию по почте необходимо не позднее чем за 5 дней до истечения предельного срока ее подачи ( п. 49.5 НКУ)

При выборе этого способа руководствуйтесь Порядком оформления почтовых отправлений с вложением материалов отчетности, расчетных документов и деклараций, утвержденным постановлением КМУ от 28.07.97 г. № 799;

в) направить в электронной форме с соблюдением условий о регистрации электронной подписи подотчетных лиц в порядке, установленном законодательством. Сделайте это не позднее окончания последнего часа дня, в котором истекает предельный срок подачи. При этом распечатанные оригиналы декларации на бумажных носителях подавать не нужно.

Напомним, что подают декларацию в налоговую инспекцию по месту регистрации согласно паспортным данным (см. консультацию контролеров в подкатегории 103.24 БЗ).

Какие документы предоставлять вместе с декларацией?

Обычно физлица-плательщики подают контролерам только декларацию о доходах (с приложениями, если их заполнили). Но в отдельных случаях налоговики могут потребовать от плательщика ( п.п. «в» п. 176.1 НКУ) предъявить документы и сведения, которые:

1) связаны с возникновением дохода или права на получение налоговой скидки, исчислением и уплатой налога;

2) подтверждают достоверность сведений, указанных в декларации о доходах.

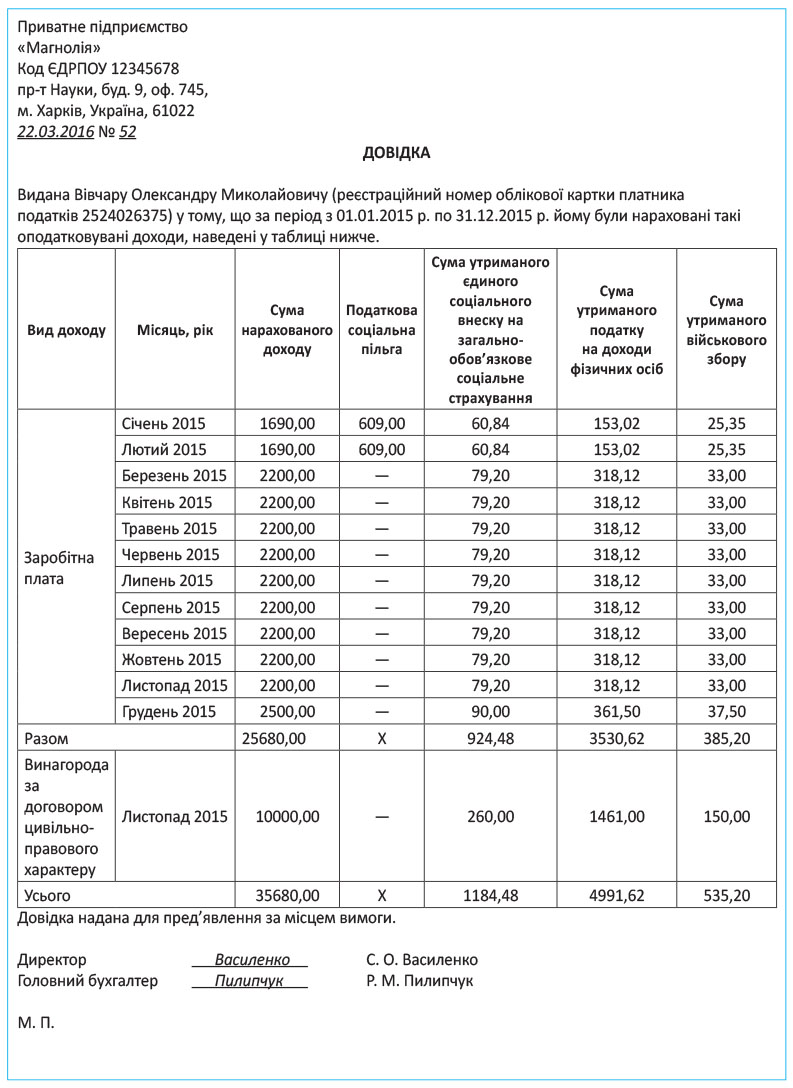

Если декларируемые доходы физлицо получило от налогового агента, то оно вправе обратиться к нему за справкой, которая подтверждает размер начисленного (выданного, предоставленного) в течение отчетного года дохода и удержанного налога. Утвержденной формы такой справки нет, поэтому предприятие — налоговый агент может оформить ее в произвольной форме. В справке, кроме удержанных НДФЛ и ЕСВ, а также НСЛ (если она предоставлялась), должен фигурировать и ВС. Ведь теперь его суммы отдельно отражаются в декларации о доходах за 2015 год.

Образец заполнения справки о доходах перед вами (см. с. 10).

Вы подаете декларацию, чтобы реализовать свое право на налоговую скидку? Тогда, чтобы ускорить расчет налоговиками сумм, которые подлежат возврату из бюджета, и обеспечить правильность их определения, имеет смысл к декларации приложить копии соответствующих «скидочных» документов. Их перечень вы найдете в статье на с. 39 этого номера.

Оригиналы подтверждающих документов контролерам не подавайте. Храните их у себя в течение срока давности, установленного НКУ, т. е. в течение 1095 дней, следующих за последним днем предельного срока предоставления декларации о доходах (п. 102.1, п.п. 166.2.2 НКУ).

Кроме того, п.п. «а» п. 176.1 НКУ обязывает всех налогоплательщиков, декларирующих доходы, вести учет доходов и расходов в объемах, необходимых для определения суммы общего годового налогооблагаемого дохода. Ведут такой учет в Книге учета доходов и расходов для определения суммы общего годового налогооблагаемого дохода (далее — Книга). В 2015 году эту Книгу нужно было вести по форме, утвержденной приказом Миндоходов от 11.12.2013 г. № 794 (см. с. 39).

Книгу вы должны были завести самостоятельно. Она может иметь вид тетради или блокнота. Регистрировать Книгу в органах Миндоходов не нужно.

Как видите, даже если вы не знали о такой обязанности, ничего не мешает вам «вернуть время назад», разлиновать тетрадку или блокнотик и, вспомнив все, вписать суммы полученных в 2015 году доходов, понесенных расходов (если вы подаете декларацию с целью реализовать свое право на налоговую скидку) и уплаченных сумм налога.

Еще один важный момент. Если вы хотите получить налоговую скидку, то наряду с Книгой можете, но не обязаны, отдельно вести в произвольной форме реестр документов и сведений, подтверждающих понесенные расходы, которые будут включены в состав налоговой скидки.

И Книга, и реестр (если он существует) хранятся у вас и должны быть предоставлены органам Миндоходов по их требованию в пределах компетенции. Учтите: отсутствие Книги чревато для вас привлечением к админответственности по ст. 1641 КУоАП (см. табл. 2 на с. 12).

В какие сроки уплачивать налоги с задекларированных доходов?

Предельный срок уплаты задекларированных обязательств по НДФЛ и ВС по итогам 2015 года — 31.07.2016 г. ( абзац первый п. 179.7 НКУ). Однако эта дата приходится на воскресенье, поэтому

уплатите суммы НДФЛ и ВС не позднее 29.07.2016 г.

А что, если сумму налоговых обязательств доначислили налоговики после проверки достоверности данных, указанных физлицом в декларации о доходах? В этом случае дожидаться предельного срока уплаты не нужно. Уплатите НДФЛ и ВС на основании уведомления-решения, которое получили от налоговиков, в течение 10 календарных дней после его получения ( п. 57.3, абзац второй п. 179.7 НКУ).

И самостоятельно определенные суммы, и доначисленные контролерами вы можете уплатить через:

— учреждение банка;

— почтовое отделение;

— кассу сельского (поселкового) совета по квитанции о приеме налогов и сборов — если проживаете в сельской (поселковой) местности.

Считаете, что контролеры неправильно определили сумму денежного обязательства по поданной вами декларации? Эту проблему можно легко уладить. Для этого лишь стоит обратиться в контролирующий орган высшего уровня с письменной жалобой о пересмотре такого решения ( п. 56.2 НКУ). Сделайте это в течение 10 календарных дней, следующих за днем получения налогового уведомления-решения. К жалобе при необходимости приложите надлежащим образом заверенные копии документов, расчеты и доказательства, которые считаете нужным предоставить.

А как насчет возврата из бюджета сумм НДФЛ и ВС, излишне уплаченных в 2015 году? Эти суммы вам должны вернуть в течение 60 календарных дней после получения от вас декларации о доходах. Об этом предупреждает п. 179.8 НКУ.

Такие суммы по вашему выбору:

— либо зачислят на ваш банковский счет, открытый в любом коммерческом банке,

— либо вышлют почтовым переводом по адресу, который вы укажете в декларации.

Чем грозит неподача/несвоевременная подача декларации?

По головке за недекларирование/несвоевременное декларирование доходов, да и за неуплату/несвоевременную уплату налогов вас не погладят. Имейте это в виду.

О том, как и за что могут наказать физлицо, которое декларирует свои доходы, вам поможет узнать табл. 2.

Таблица 2. Ответственность за нарушения, связанные с декларированием доходов

| № п/п | Вид нарушения | Санкция за нарушение |

| Финансовые санкции | ||

| 1 | Несвоевременная уплата налогового обязательства (в том числе доначисленного налоговиками) | Штраф в размере: — 10 % погашенной суммы налогового долга — при просрочке уплаты до 30 календарных дней включительно, следующих за последним днем срока уплаты суммы денежного обязательства; — 20 % погашенной суммы налогового долга — при задержке уплаты более 30 календарных дней ( п. 126.1 НКУ) |

| 2 | Занижение налогового обязательства прошлых налоговых периодов, самостоятельно выявленное налогоплательщиком после истечения предельного срока подачи декларации: | |

| — ошибка исправляется через уточняющую декларацию о доходах | Штраф в размере 3 % от суммы недоплаты (уплачивается до подачи уточняющей декларации) ( п. 50.1 НКУ) | |

| — ошибка исправляется в составе текущей декларации о доходах | Штраф в размере 5 % от суммы недоплаты ( п. 50.1 НКУ) | |

| 3 | Налоговое обязательство определено налоговым органом самостоятельно в связи с тем, что декларация о доходах не была подана, либо выявлено занижение налогового обязательства, указанного в декларации | Штраф в размере 25 % определенного налогового обязательства (выявленной суммы занижения) ( п. 123.1 НКУ) |

| Административная ответственность | ||

| 1 | Непредоставление или несвоевременное предоставление декларации о доходах | Предупреждение или штраф в размере от 3 до 8 не облагаемых налогом минимумов доходов граждан (от 51 до 136 грн.) ( ст. 1641 КУоАП) |

| 2 | Включение в декларацию искаженных данных | |

| 3 | Неведение учета доходов и расходов или его ненадлежащее ведение | |

Также учтите, что после окончания установленных НКУ сроков погашения согласованного денежного обязательства на сумму налогового долга начисляется пеня ( п.п. 129.1.1 НКУ). Ее сумму исчисляют из расчета 120 % годовых учетной ставки НБУ ( п. 129.4 НКУ). Причем при начислении (доначислении) суммы денежного обязательства:

— контролирующими органами начисление пени начинается от первого рабочего дня, следующего за последним днем предельного срока уплаты денежного обязательства, определенного в налоговом уведомлении-решении по НКУ;

— самостоятельно плательщиком налога — только по истечении 90 календарных дней, следующих за последним днем предельного срока уплаты денежного обязательства ( п.п. «а» п.п. 129.1.1 НКУ).

Не волнуйтесь, если вдруг обнаружите ошибку в уже поданной декларации, но до окончания предельного срока ее предоставления. Просто подайте новую декларацию с исправленными показателями за этот же отчетный период со статусом «Звітна нова». Никакие штрафные санкции вам в этом случае не грозят. ☺

Что же, в какие сроки подавать декларацию о доходах и уплачивать налоговое обязательство по ней, вы теперь знаете. Самое время перейти к особенностям ее заполнения. Об этом как раз наша следующая статья.

выводы

Подать декларацию о доходах за 2015 год обычные физлица и независимые профессионалы должны не позднее 04.05.2016 г.

Физлица-добровольцы, претендующие на налоговую скидку, могут подать декларацию о доходах за 2015 год не позднее 31.12.2016 г.

Излишне уплаченные в 2015 году сумм НДФЛ и ВС вам должны вернуть из бюджета в течение 60 календарных дней после получения от вас декларации о доходах.