Известно, что непроизводственные ОС (т. е. не предназначенные для использования в хоздеятельности) в налоговом учете у высокодоходников амортизации не подлежат. Также нельзя в налоговом учете учесть расходы на их ремонты/улучшения (п.п. 138.3.2 НКУ), ну разве что лишь при их продаже (п. 138.2 НКУ). Хотя заметим, что таких проблем нет у малодоходников, которые не считают разницы и у которых объект налогообложения — бухфинрезультат.

В общем, высокодоходникам расходов по непроизводственным ОС в налоговом учете не видать.

Поэтому, когда сами для себя приобретаем непроизводственные ОС, в налоговом учете их амортизировать не сможем, т. е. в налоговые расходы путь закрыт. Другое дело, если взять непроизводственные ОС в аренду!

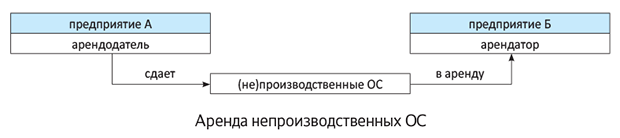

Представим следующую ситуацию. Допустим, есть два дружественных предприятия А и Б. Последнему (Б) нужны непроизводственные ОС. У предприятия А уже есть такие ОС (либо, как вариант, такие ОС предприятие А, располагающее для этого необходимыми финансами, по просьбе своего партнера Б даже покупает, и, может, даже у самого предприятия Б). Ну а потом такие ОС предприятие Б берет у дружественного предприятия А в аренду (см. рис.):

Тогда операции переходят в плоскость арендных отношений: предприятие А становится арендодателем, а предприятие Б — арендатором.

Посмотрим, как это повлияет на налоговый учет.

У предприятия А (арендодателя). Объект предоставляется в аренду, т. е. используется арендодателем в хоздеятельности (поскольку хозяйственная деятельность — это деятельность, направленная на получение дохода (п.п. 14.1.36 НКУ), а таковым в данном случае является доход в виде арендной платы (ст. 759 ГКУ)).

Поэтому арендодатель в налоговом учете амортизирует такие ОС на общих основаниях (как используемые в хоздеятельности). То есть в налоговом учете признает расходы (в виде налоговой амортизации) и одновременно доходы от аренды (в виде арендной платы).

У предприятия Б (арендатора). В свою очередь, арендатор, взявший непроизводственные ОС в аренду, в расходы сможет относить (!) сумму арендной платы. Ведь

никаких ограничений (корректировок) в налоговом учете для арендной платы нет,

они предусмотрены только для амортизации, ремонтов, улучшений непроизводственных объектов (п.п. 138.3.2 НКУ). Тем самым, оказавшись арендатором, использование арендованных непроизводственных ОС принесет арендатору расходы в налоговом учете.

Сравните. Если бы предприятие Б просто купило для себя непроизводственные ОС, расходов бы в налоговом учете у него не возникало. Однако, взяв такие ОС в аренду, ситуация меняется: у арендатора появляются расходы. Так что аренда непроизводственных ОС «полезна» для налогового учета арендатора.