Кто считает отсроченные налоги?

Для того чтобы правильно начислить налог на прибыль в бухгалтерском учете, просто взять сумму из прибыльной декларации недостаточно. Ведь при расчете налога на прибыль применяют правила НКУ. В то же время бухналог определяется согласно стандартам бухучета. А следовательно, предприятию нужно рассчитать и отсроченные налоги.

Порядок расчета отсроченных налогов и признания расходов (дохода) по налогу на прибыль определяет НП(С)БУ 17 «Налог на прибыль». Руководствоваться им обязаны предприятия — плательщики налога на прибыль. Исключение, в частности, представляют те из них, кто применяет НП(С)БУ 25 «Упрощенная финансовая отчетность». А вот

единоналожники отсроченные налоги вообще не считают. Поскольку налог на прибыль они не уплачивают

Итак, расходы (доход) по налогу на прибыль с учетом всех ОНА/ОНО рассчитывают:

— высокодоходники, которые не применяют НП(С)БУ 25 по той причине, что не отвечают критериям микро-/малых предприятий или, будучи микро-/малыми, решили составлять полный комплект финотчетности по п. 2 разд. ІІ НП(С)БУ 1 «Общие требования к финансовой отчетности»;

— малодоходники, которые не применяют НП(С)БУ 25, но самостоятельно решили определять объект налогообложения с учетом прибыльных НКУ-разниц.

Но у малодоходников-отказников, которые не применяют НП(С)БУ 25, тоже могут возникнуть ОНА, например, из-за наличия убытков прошлых лет (п. 8 НП(С)БУ 17).

Когда считают отсроченные налоги?

При составлении промежуточной финансовой отчетности п. 15 НП(С)БУ 17 позволяет:

— ОНО (стр. 1500) и ОНА (стр. 1045) показывать в Балансе (Отчете о финансовом состоянии) в сумме, рассчитанной на 31 декабря предыдущего года;

— в строке «Расходы (доход) по налогу на прибыль» (стр. 2300) Отчета о финансовых результатах (Отчета о совокупном доходе) приводить сумму налога на прибыль из декларации.

А вот при составлении годовой финотчетности такой упрощенный вариант уже не работает. За год придется рассчитывать ОНО/ОНА и определять расходы (доход) по налогу с учетом их изменения.

Как определять расходы (доход) по налогу на прибыль?

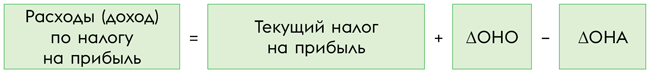

По правилам п. 3 НП(С)БУ 17 бухгалтерские расходы (доход) по налогу на прибыль рассчитывают по формуле:

То есть к текущему налогу на прибыль добавляем изменение суммы ОНО за отчетный период (∆ОНО) и вычитаем изменение суммы ОНА за отчетный период (∆ОНА).

Текущий налог на прибыль — это налог на прибыль, рассчитанную за отчетный период по налоговым правилам (п. 3 НП(С)БУ 17). Поэтому прежде чем считать бухгалтерские расходы (доход) по налогу на прибыль, следует определить налоговое обязательство по этому налогу по НКУ. В декларации за 2022 год текущий налог на прибыль в общем случае отражен в строке 06 «Налог на прибыль ((положительное значение) (строка 04 - строка 05 НО) х 5 : 100)».

Изменение суммы ОНО за отчетный год (∆ОНО) — сальдо по Кт 54 на 31.12.2022 минус сальдо по Кт 54 на 01.01.2022. Впрочем, заметьте: ОНО не всегда учитывают при расчете расходов (дохода) по налогу на прибыль. Яркий пример — ОНО, начисленные при дооценке необоротных активов. Их относят на уменьшение капитала в дооценках проводкой: Дт 41 — Кт 54 (п.п. 4.1 НП(С)БУ 17). Расходы (доход) по налогу на прибыль при этом не затрагивают.

Изменение суммы ОНА за отчетный год (∆ОНА) — сальдо по Дт 17 на 31.12.2022 минус сальдо по Дт 17 на 01.01.2022.

Если в результате осуществленного расчета был получен положительный результат, имеют место расходы по налогу на прибыль (Дт 98), если отрицательный — доход (Кт 98).

Как рассчитывать ОНА/ОНО?

Процедуру расчета ОНА и ОНО можно представить такими последовательными шагами.

Шаг 1. Определяем, есть ли в Балансе разница между оценкой актива или обязательства по данным финансовой отчетности и налоговой базой этого актива или обязательства соответственно (п. 3 НП(С)БУ 17). Но заметьте:

во внимание принимают только те расхождения, которые носят временный характер

Например, по объекту основных средств (ОС) непроизводственного назначения в бухучете балансовая стоимость этого актива в результате начисления амортизации попадет в состав расходов. А вот в налоговом учете расходы на сумму амортизации такого объекта не увеличатся никогда. Следовательно, полученная разница между остаточными стоимостями объекта — постоянная, а не временная. Ее не принимают во внимание при расчете ОНО и ОНА.

А вот если бы шла речь о производственных ОС, то разница между налоговой и бухгалтерской стоимостями (которая возникла, например, из-за применения разных методов амортизации в налоговом и бухгалтерском учете) была бы временной.

Чаще всего временные налоговые разницы возникают по резерву сомнительных долгов, обеспечениям будущих расходов и платежей, производственным ОС и нематериальным активам.

Шаг 2. Определяем вид временной налоговой разницы. Они бывают двух видов:

— временные налоговые разницы, которые подлежат вычету, — приводят к уменьшению налоговой прибыли (увеличению налогового убытка) в будущих периодах и являются базой для расчета ОНА;

— временные налоговые разницы, которые подлежат налогообложению, — подлежат включению в налоговую прибыль (уменьшают убыток) в будущих периодах и являются базой для расчета ОНО.

Шаг 3. После расчета временных налоговых разниц (ВНР), которые подлежат вычету и налогообложению, определяем собственно ОНА и ОНО. Для этого к рассчитанным величинам ВНР применяем действующую в будущем году ставку налога на прибыль (п. 12 НП(С)БУ 17). В 2023 году ставка налога на прибыль будет составлять 18 %.

Полученные суммы ОНО отражаем как сальдо по кредиту счета 54, а суммы ОНА — как сальдо по дебету счета 17 на конец отчетного периода.

Дальше необходимо сравнить полученные суммы ОНА и ОНО и:

— если ОНА > ОНО, то разницу между их значениями отражаем в стр. 1045 «Отсроченные налоговые активы» гр. 4 формы № 1;

— если ОНО > ОНА, разницу показываем в стр. 1500 «Отсроченные налоговые обязательства» гр. 4 формы № 1.

Заметьте: такой порядок отражения отсроченных налогов в Балансе предусмотрен п. 17 НП(С)БУ 17, если уплата налога на прибыль контролируется одним налоговым органом (то есть в общем случае). А вот в консолидированной отчетности ОНА и ОНО показывают развернуто.

Шаг 4. Дальше, собственно, рассчитываем расходы (доход) по налогу на прибыль, используя вышеприведенную формулу.

Еще раз отметим: предприятия-прибыльщики, которые составляют финотчетность по НП(С)БУ 25, учет отсроченных налогов не ведут. Поэтому в финотчетности они показывают расходы по налогу на прибыль в сумме налога на прибыль из прибыльной декларации (без учета изменений ОНА/ОНО).

Предприятия-прибыльщики, прибыль которых освобождена от налогообложения, текущим налогом признают налог, который не подлежит перечислению в бюджет в связи с предоставлением льгот.

Записи, которые необходимо сделать в бухгалтерском учете в отношении отсроченных налогов и текущего налога на прибыль, приведем в таблице.

Начисление налога на прибыль и отсроченных налогов

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | |

| дебет | кредит | ||

| 1 | Начислен текущий налог на прибыль предприятием-прибыльщиком, которое составляет финансовую отчетность по полной форме: | ||

| — в сумме, не связанной с отсроченными налогами | 98 «Налог на прибыль» | 641/«Расчеты по налогу на прибыль» | |

| — в сумме доначисления отсроченных налоговых активов (ОНА) | 17 «Отсроченные налоговые активы» | ||

| — в сумме списания ранее начисленных отсроченных налоговых обязательств (ОНО) | 54 «Отсроченные налоговые обязательства» | ||

| 2 | Списаны ОНА (в случае их уменьшения в течение года) | 98 «Налог на прибыль» | 17 «Отсроченные налоговые активы» |

| 3 | Доначислены ОНО (в случае их увеличения в течение года) | 54 «Отсроченные налоговые обязательства» | |

| 4 | Отражен зачет суммы уплаченного дивидендного авансового взноса по налогу на прибыль в уменьшение налогового обязательства по этому налогу | Дт 641/«Расчеты по налогу на прибыль» | Кт 641/«Авансовый взнос при выплате дивидендов» |

| Специальный механизм зачета суммы уплаченных дивидендных авансов в уменьшение налогового обязательства по налогу на прибыль установлен п.п. 57.11.2 НКУ. | |||

| 5 | Начислен налог на прибыль предприятием, которое применяет НП(С)БУ 25 | 98 «Налог на прибыль» | 641/«Расчеты по налогу на прибыль» |

| 6 | Начислен текущий налог на прибыль предприятием, освобожденным от его уплаты | 98 «Налог на прибыль» | 481 «Средства, высвобожденные от налогообложения» |

Выводы

- При составлении годовой финотчетности плательщики налога на прибыль должны обязательно определить бухналог с учетом отсроченных налогов.

- Чтобы рассчитать расходы (доход) по налогу на прибыль, к текущему налогу на прибыль добавляем изменение суммы отсроченных налоговых обязательств за отчетный период и вычитаем изменение суммы отсроченных налоговых активов за отчетный период.

- Если в результате осуществленного расчета был получен положительный результат, имеют место расходы по налогу на прибыль (Дт 98), если отрицательный — доход (Кт 98).