Правила применения

Изменилось ли что-то в правилах применения НСЛ в 2022 году?

В 2022 году изменились только размеры НСЛ и предельный размер зарплаты для применения НСЛ (см. таблицу 8 в «Налоги & бухучет», 2021, № 103, с. 26)*.

* Перечень документов, необходимых для применения НСЛ, вы найдете в спецвыпуске «Налоги & бухучет», 2020, № 77, с. 49.

Сами же правила применения НСЛ остались прежние. Напомним их.

1. НСЛ применяют исключительно к зарплатному доходу (признак «101» в 4ДФ). В деле только работники со статусом резидента Украины.

2. Если работнику начислялась зарплата за период ее сохранения, в том числе отпускные или больничные, то суммы таких выплат (их части) относят к соответствующим месяцам, ЗА которые они были начислены. То есть «переходящие» отпускные и больничные для целей применения НСЛ нужно относить к зарплате того месяца, за который они начислены.

Все другие зарплатные выплаты, в том числе и премии, доплаты, надбавки, начисленные (доначисленные/отсторнированные) за предыдущие месяцы, с целью их налогообложения и применения НСЛ учитываем в том месяце, в котором они были фактически начислены (доначислены/отсторнированы) в бухучете.

3. При выплате зарплаты за первую половину месяца (так называемого аванса) НСЛ не применяем.

4. НСЛ применяют только по одному месту работы. Работник имеет право самостоятельно решать, у какого работодателя к его зарплате будет применяться НСЛ. Как именно? Подав ему заявление на НСЛ и документы, подтверждающие его право на НСЛ (при необходимости).

5. Размер НСЛ — фиксированная величина. Его не нужно пересчитывать пропорционально отработанному времени в конкретном месяце. Важна только сумма дохода и основания для применения НСЛ.

6. При применении НСЛ сумму НДФЛ рассчитываем так:

НДФЛ = (Зарплата - НСЛ) х 18 : 100.

НСЛ для «солдата предприятия», студента

Имеет ли право на НСЛ работник, который проходит военную службу и за которым сохраняется средний заработок, и работник, который учится в вузе?

Право на НСЛ сгорит, если работник одновременно с зарплатными доходами получает из бюджета стипендию, денежное или имущественное (вещевое) обеспечение учащихся, студентов, аспирантов, ординаторов, адъюнктов, военнослужащих (п.п. 169.2.3 НКУ).

А вот другие, не перечисленные выше выплаты из бюджета, на НСЛ не влияют. Поэтому, например, работник-пенсионер имеет право на НСЛ на общих основаниях. Подтверждают это и налоговики (103.08.01 БЗ).

Таким образом, НСЛ к среднему заработку «солдата предприятия» применять нельзя.

А вот работающий студент может рассчитывать на НСЛ. Причем даже не на обычную НСЛ, а в повышенном размере (п.п. «г» п.п. 169.1.3 НКУ), т. е. 150 % обычной НСЛ (в 2022 году — 1860,75 грн), если его зарплата не превышает 3470 грн.

Но есть нюанс: воспользоваться таким правом можно лишь в том случае, если студент не получает стипендию из бюджета. Подтверждением этому будет соответствующая справка из учебного заведения, в которой указано, что он действительно обучается в этом заведении и не получает стипендию из бюджета.

Даешь бумажки!

Можно ли применять НСЛ к зарплате в месяце приема на работу? Или только со следующего месяца?

У вновь принятого работника право на НСЛ появляется уже в месяце приема на работу, независимо от того, сколько дней в этом месяце он отработал. Исключение — если предыдущий работодатель уже применил к зарплате такого работника НСЛ в месяце увольнения. Ведь в одном месяце НСЛ не может быть применена двумя работодателями.

Узнать об этом на новом предприятии можно только из уст самого работника. Расспросите его об этом подробнее, поскольку, как вы понимаете, работник просто мог не придать этому факту какое-то значение.

При этом никаких подтверждающих документов от него требовать не нужно. Это ничем не предусмотрено. Если работник нарушил порядок применения НСЛ, ответственность за это несет он сам, а не его работодатель.

Надо ли ежегодно обновлять заявление о применении НСЛ и подтверждающие документы? Как составить заявление на НСЛ?

Ежегодной подачи заявления о применении НСЛ, если основание для ее применения остается неизменным, НКУ не предусматривает. Что касается подтверждающих документов, то здесь все зависит от срока их действия.

Например, если ранее работник имел право на обычную НСЛ на двоих детей, а в феврале 2022 года возникло право на применение НСЛ на троих детей, то нужно обновить заявление и донести подтверждающие документы.

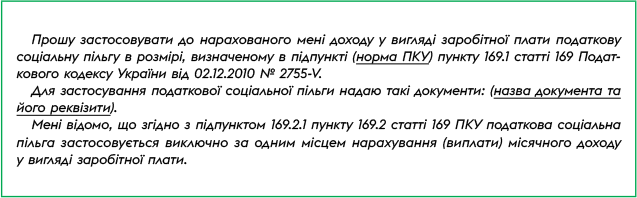

Текст заявление на НСЛ составляется в произвольной форме и может быть таким:

Обычная НСЛ на детей

Могут ли воспользоваться правом на НСЛ на двоих детей оба родителя — отец и мать, каждый — по своему месту роботы?

Работник, содержащий двоих или более детей в возрасте до 18 лет, имеет право на НСЛ на детей (в расчете на каждого такого ребенка) в обычном размере (п.п. 169.1.2 НКУ). В 2022 году размер НСЛ по этому основанию равен произведению 1240,50 грн на количество детей в возрасте до 18 лет, на которых предоставляется льгота.

Этой льготой могут воспользоваться оба родителя. Но есть нюанс. Предельный размер зарплаты, дающий право на применение НСЛ на детей, для каждого из двоих родителей будет свой. Его величина составляет в 2022 году:

— для одного из родителей — 3470 грн x количество детей в возрасте до 18 лет. То есть, например, если такой родитель хочет воспользоваться НСЛ на двоих детей, то его зарплата не должна превышать 6940 грн, на троих — 10410 грн, на четверых — 13880 грн;

— для второго — 3470 грн.

Решение о том, кто из родителей воспользуется правом на определение предельного размера зарплаты кратно количеству детей, родители ребенка (детей) принимают самостоятельно исходя из уровня зарплат обоих родителей.

Причем тот из родителей, который воспользовался правом на увеличение предельного размера зарплаты кратно количеству детей, должен указать в заявлении о применении НСЛ, что муж (жена) при получении НСЛ по месту своей работы не пользуется таким правом. Никаких справок с места работы мужа (жены) предоставлять не нужно.

У работника есть двое детей до 18 лет. Но с их матерью он в разводе. Имеет ли он право на НСЛ на этих детей?

Как указывалось выше, НСЛ на детей на основании п.п. 169.1.2 НКУ имеют право оба родителя, которые содержат двоих или более детей в возрасте до 18 лет.

Если родители находятся в браке, то никаких документов для подтверждения факта содержания детей им предоставлять не нужно.

А вот если отец проживает отдельно от детей, то налоговики в своих разъяснениях (103.08.02 БЗ) рекомендуют просить у работника предоставить документы, подтверждающие факт содержания им детей.

Такими документами, по их мнению, могут быть: справка органа опеки, решение суда или нотариально заверенный договор между бывшими мужем и женой об осуществлении родительских прав и выполнении обязанностей тем из них, кто проживает отдельно от ребенка, решение суда об алиментах.

Именно поэтому, если, например, работник содержит, помимо родных детей до 18 лет, еще и ребенка жены, который не усыновлен им, то он не будет иметь права на НСЛ на неусыновленного ребенка, поскольку у него не возникает обязанность по его содержанию. Но на своих детей он будет иметь право на НСЛ (103.08.02 БЗ).

Право на НСЛ по двум основаниям

Может ли работник воспользоваться НСЛ по нескольким основаниям?

По общему правилу, если работник имеет право на НСЛ по двум и более основаниям, то к его заработной плате может применяться одна НСЛ по основанию, которое предусматривает ее наибольший размер.

Исключение из этого правила — ситуация, когда работник содержит двоих или более детей в возрасте до 18 лет, в том числе ребенка (детей) c инвалидностью. В этом случае (п.п. 169.3.1 НКУ):

— на ребенка (детей) с инвалидностью предоставляют НСЛ в повышенном размере (в 2022 году — 1860,75 грн в расчете на каждого ребенка с инвалидностью);

— на остальных детей — НСЛ в обычном размере (1240,50 грн в расчете на каждого ребенка).

Совместители и НСЛ

Имеет ли право на НСЛ работник-совместитель?

Совместители имеют право на НСЛ. Но для них есть определенные особенности.

Внешний совместитель. Он может воспользоваться НСЛ по месту работы по совместительству, если не пользуется НСЛ по основному месту работы. Дело в том, что НСЛ применяют только по одному месту начисления (выплаты) зарплаты (п.п. 169.2.1 НКУ). Ну и, конечно, зарплата совместителя не должна превышать предельный размер дохода для применения НСЛ.

Внутренний совместитель. НСЛ применяют к начисленному зарплатному доходу по одному месту его начисления/выплаты (п.п. 169.2.1 НКУ). Следовательно, если один работодатель начисляет работнику зарплату по двум трудовым договорам (работник — внутренний совместитель), то с предельным размером дохода, дающим право на НСЛ, он должен сравнивать общий (совокупный) зарплатный доход, начисленный такому работнику. То есть складываем зарплату по основной должности и зарплату по внутреннему совместительству. Далее полученный результат сравниваем с предельным, дающим право на НСЛ. Общая сумма зарплаты выше предельного дохода — НСЛ нет. Ниже — применяем НСЛ.

НСЛ для одиноких матери/отца

Имеет ли право на НСЛ как одинокая мать работница, у которой есть двое детей до 18 лет, но они ее новым мужем не усыновлены?

Для целей п.п. «а» п.п. 169.1.3 НКУ одинокой матерью (отцом) или опекуном, попечителем считаются лица, которые на момент применения НСЛ имеют ребенка (детей) в возрасте до 18 лет и при этом не состоят в браке, зарегистрированном в соответствии с законом (п. 5 Порядка № 1227**).

Так как в ситуации, описанной в вопросе, женщина состоит в браке, то воспользоваться НСЛ как одинокая мать она уже не может. Даже несмотря на то, что ее новый муж не усыновил детей.

Вместе с тем работница может пользоваться правом на НСЛ на двоих детей в обычном размере (см. выше).

У работника есть двое детей в возрасте до 18 лет, которые проживают с матерью. Мужчина разведен и уплачивает алименты на детей. Имеет ли он право на повышенную НСЛ на детей как одинокий отец?

Нет, не имеет. Поясним почему. Действительно, п. 5 Порядка № 1227 относит к одиноким отцам лиц, которые на момент применения льготы имеют ребенка (детей) в возрасте до 18 лет и не состоят в браке.

Вместе с тем при определении статуса «одинокий отец» нужно учитывать еще и нормы СКУ. Так, с учетом абзаца второго ч. 2 ст. 143 СКУ, можно сделать вывод, что отец может считаться одиноким, если его отцовство определено в свидетельстве о рождении ребенка или признано по решению суда, при этом он не состоит в браке с матерью ребенка и содержит и воспитывает такого ребенка без матери.

То есть тот факт, что отец двоих детей не состоит в браке и исправно платит алименты (участвует в их содержании), еще не делает его одиноким отцом. Для этого работник должен проживать вместе с ребенком (детьми) отдельно от матери ребенка (детей).

Поскольку дети работника с ним вместе не проживают, он может рассчитывать только на обычную НСЛ на детей, как отец, который содержит двух детей в возрасте до 18 лет (п.п. 169.1.2 НКУ). Конечно, при условии, что его месячная зарплата не превысит предельный размер дохода для применения НСЛ на детей.

Основания для прекращения НСЛ

Какие существуют основания для прекращения применения НСЛ, кроме превышения суммы предельного дохода? С какой даты прекращать применение НСЛ?

Начнем с льготы на детей. Такая льгота предоставляется до конца года, в котором ребенок достигает 18 лет, а в случае его смерти до достижения указанного возраста — до конца года, на который приходится смерть.

То есть если, например, ребенку исполнилось в январе 2022 года 18 лет, то право на НСЛ у его родителя сохранится весь 2022 год (конечно, при соблюдении всех условий применения «детской» льготы).

Но! Если в году, в котором ребенок уже достиг 18 лет, его родитель уволится, то на новом месте работы он право на НСЛ не получит. Ведь на момент приема на новую работу ребенку работника уже исполнилось 18 лет.

Кроме того, право на НСЛ на детей утрачивается начиная с налогового месяца, в котором произошло одно из следующих событий: работника лишают родительских прав или он отказывается от ребенка или передает ребенка на госсодержание, в том числе в учреждениях для детей-сирот и детей, лишенных родительской опеки, независимо от того, берется ли плата за такое содержание или нет, а также если ребенок становится курсантом на условиях его полного содержания.

НСЛ по основаниям, предусмотренным пп. «в» — «е» п.п. 169.1.3 НКУ, прекращают предоставлять с месяца, следующего за месяцем, в котором работник теряет соответствующий статус.

А еще право на НСЛ утрачивается с месяца, в котором работник отказывается от применения НСЛ; нарушен порядок применения НСЛ.

Если работник:

— умер;

— объявляется судом умершим;

— признается судом безвестно отсутствующим;

— утрачивает статус резидента;

— уволен с места работы, то

НСЛ предоставляют с учетом последнего месячного налогового периода, в котором произошло такое событие (п.п. 169.3.4 НКУ).

То есть, например, в месяце увольнения право на НСЛ еще сохраняется.

Конечно, при условии, что зарплата работника не превысит предельного размера дохода.

С какого момента теряется право на НСЛ, если работница утратила статус одинокой матери в связи со вступлением в брак?

Ни в НКУ, ни в Порядке № 1227 не указано, с какого момента утрачивается право на применение НСЛ на детей для одинокой матери (отца), опекуна, попечителя, вдовы (вдовца), если они теряют такой статус.

По нашему мнению, это происходит с месяца, в котором такие налогоплательщики утратили соответствующий статус (т. е. когда, например, указанные лица вступили в брак).

выводы

- НСЛ применяют исключительно к зарплатному доходу (признак «101» в 4ДФ).

- Размер НСЛ — фиксированная величина. Его не нужно пересчитывать пропорционально отработанному времени в конкретном месяце.

- Льгота на детей предоставляется до конца года, в котором ребенок достигает 18 лет.