ФЛП: два в одном

Когда физлицо регистрируется предпринимателем, оно не прекращает быть физлицом. Оно лишь приобретает дополнительный статус — ФЛП. Этот статус дает ему право заниматься предпринимательской деятельностью. Но это — только право, а никак не обязанность.

ФЛП-статус никак не ограничивает права физлица

Такие выводы были сделаны ВС в постановлениях от 25.02.2020 по делу № 916/385/19, от 30.06.2020 по делу № 235/445/18, от 03.11.2020 по делу № 916/617/17.

Поэтому физлицо со статусом «ФЛП» может заключать соглашения купли-продажи недвижимости:

— или как физлицо (гражданин) без упоминания о своем предпринимательском статусе, если недвижимость продается для удовлетворения личных нужд физлица;

— или как субъект хозяйствования (ФЛП), если недвижимость продается с целью получения прибыли в рамках хозяйственной деятельности ФЛП.

«А какая разница?» — спросите вы. А разница в том, что доходы от продажи недвижимости гражданином и ФЛП облагаются налогом по-разному. Так что выгоднее?

Что более выгодно?

Базовые правила налогообложения доходов, полученных от продажи недвижимости (без нюансов, связанных с незавершенным строительством) вы найдете в табл. 1 и 2.

Таблица 1. Налогообложение доходов гражданина от продажи недвижимости

| Что продает гражданин / сколько раз в году? | НДФЛ | ВС | ЕСВ |

| 1. Жилой дом, квартиру или их часть, комнату, дачу, земельный участок (объекты из п. 172.1 НКУ), при условии, что продавец является собственником этой недвижимости более 3 лет или это недвижимое имущество было им унаследовано — первый раз в году | 0,00 | 0,00 | 0,00 |

| 2. Объекты недвижимости, указанные в п. 1 этой таблицы: — второй раз в году; — третий (или более) раз в году, при условии, что эти объекты получены продавцом в наследство | 5 % | 1,5 % | 0,00 |

| 3. Другую недвижимость (не указанную в п. 1 этой таблицы), например: нежилую; жилую, которая находится в собственности менее 3 лет, и т. п.: — первый раз в году; — второй (или более) раз в году, при условии, что эти объекты получены продавцом в наследство | |||

| 4. Объекты недвижимости, указанные в п. 1 этой таблицы, которые не получены продавцом в наследство, — третий (или более) раз в году | 18 %* | 1,5 %* | 0,00 |

| 5. Другую недвижимость (не указанную в п. 1 этой таблицы), которая не получена продавцом в наследство, — второй (или более) раз в году | |||

| * Доход от продажи может быть уменьшен на документально подтвержденные расходы на приобретение таких объектов, расположенных на территории Украины. Исчерпывающий перечень расходов, разрешенных «к вычету», приведен в п. 172.2 НКУ. | |||

Что касается ФЛП-единоналожников, то в их предпринимательский доход не включаются суммы, полученные от продажи недвижимости. Даже если ФЛП использовал эту недвижимость в бизнесе, а впоследствии продал ее как ФЛП (п. 292.1 НКУ).

К тому же упрощенную систему никак нельзя сочетать с общей системой (используем только одну из них). Поэтому доход, полученный от продажи недвижимости, ФЛП-упрощенец должен включить в свой гражданский доход (потому что все, что не идет в его предпринимательский доход, считается гражданским доходом). А значит, из полученных сумм придется уплатить НДФЛ и ВС по правилам, которые действуют для граждан (табл. 1).

А вот ФЛП-общесистемщик теоретически может продать недвижимость как предприниматель. В этом случае торговля недвижимостью — это его хозяйственная деятельность, а чистый доход от нее — его предпринимательский доход, с которого надо уплатить НДФЛ, ВС и ЕСВ (табл. 2).

Что касается НДС. Напомним, что для поставки жилья или земельных участков в пп. 197.1.14, 197.1.21 НКУ предусмотрено освобождение от НДС. Но если ФЛП сам строит жилье и продает его (первая поставка жилья) или продает нежилые помещения, то НДС придется начислять (см. также статью «Первая поставка будущего жилья: налог на прибыль и НДС» // «Налоги & бухучет», 2022, № 77).

Таблица 2. Налогообложение доходов ФЛП-общесистемщика от продажи недвижимости

| Что продаем? | НДФЛ | ВС | ЕСВ «за себя» |

| Любой объект недвижимости | 18 %* | 1,5 %* | 22 %* ** |

| * От чистого дохода (разницы между доходом и документально подтвержденными расходами). ** В отношении ЕСВ «за себя» работают общие правила: — максимальная база, то есть сумма чистого дохода за месяц, с которой уплачивается ЕСВ, для месяцев 2023 года составляет 100500 грн (15 размеров МЗП). То есть за месяц ЕСВ уплачивается максимум в размере 22110 грн; — ФЛП освобождены от уплаты ЕСВ «за себя», если они получают пенсию по возрасту или за выслугу лет, или являются лицами с инвалидностью, или достигли возраста, установленного ст. 26 Закона Украины «Об общеобязательном государственном пенсионном страховании» от 09.07.2003 № 1058-IV (ср. ), и получают в соответствии с законом пенсию или социальную помощь; — ФЛП, которые одновременно имеют основное место работы или заключили гиг-контракт с резидентом Дія Сіті, освобождаются от уплаты ЕСВ «за себя» за месяцы, за которые работодателем (резидентом Дія Сіті) уплачен ЕСВ за такие лица в размере не меньше минимального страхового взноса; — все ФЛП начиная с 01.03.2022 и до прекращения военного положения и 12 месяцев после его окончания имеют право не уплачивать ЕСВ «за себя». Даже если есть чистый доход | |||

Итак,

если это эпизодическая продажа недвижимости, то продавать недвижимость от имени гражданина однозначно выгоднее

А если не эпизодическая? Здесь уже надо считать. Но тоже может быть так, что продавать от имени гражданина выгоднее.

И вот тут-то есть подводный камень. Одно дело, если ФЛП заключит одно-два соглашения за год на продажу недвижимости, выступая при этом как гражданин. Никто ему и слова не скажет. Но совсем другое дело, когда ФЛП продает десятки объектов недвижимости за год, выступая именно как гражданин. Не возникнут ли здесь проблемы с фискалами?

Может, лучше торговать недвижимостью вообще без госрегистрации предпринимателем, то есть просто как гражданин?

И так, и так есть нюансы. Сейчас с ними и разберемся.

Недвижимость продает гражданин с ФЛП-статусом

На практике часто встречаются договоры купли-продажи недвижимости, в которых ФЛП-продавец выступает именно как гражданин. Если это разовые продажи — все законно, нет проблем.

А вот когда ФЛП продает десятки объектов недвижимости, выступая как гражданин, то и налоговики, и суды (постановление ВС от 01.11.2021 по делу № 520/5138/2020, решение Киевского окружного админсуда от 17.01.2022 № 320/1375/19, постановление Шестого апелляционного админсуда от 02.11.2022 по делу № 320/1375/19) часто сходятся на том, что

систематическая продажа недвижимости — это предпринимательская деятельность, даже если ФЛП заключает договоры купли-продажи как гражданин и не имеет в ЕГР видов деятельности 41.20 (строительство) и 68.10 (покупка и продажа недвижимости)!

Поэтому и доход, полученный по таким договорам, они «плюсуют» к предпринимательскому доходу ФЛП и доначисляют налоги и ЕСВ по правилам, установленным для предпринимателей.

Почему же так? Потому что ФЛП не может заключать договоры от имени гражданина, когда заблагорассудится, выгоднее и т. п. Заключая любой договор, следует «четко разграничить, в каких отношениях физическое лицо выступает как предприниматель, а в каких — как физическое лицо». Если недвижимость продается для собственных нужд — тогда в договоре продавцом указывается гражданин.

Если же лицо строит и продает недвижимость самостоятельно, на собственный риск, систематически с целью получения прибыли, то «указанные действия по продаже нельзя квалифицировать как такие, которые имели целью удовлетворения собственных (личных) нужд истца, а следовательно… соответствующая деятельность для целей налогообложения должна квалифицироваться как предпринимательская» (постановление Шестого апелляционного админсуда от 02.11.2022 по делу № 320/1375/19).

Сам по себе факт подписания договоров от имени гражданина без указания его ФЛП-статуса не свидетельствует о том, что эти договоры не связаны с предпринимательской деятельностью ФЛП

И здесь обратите внимание, что для судов ключевым моментом является именно наличие или отсутствие у продавца недвижимости статуса ФЛП:

— если у продавца ФЛП-статус есть, то доходы от систематической продажи недвижимости облагаются налогом как предпринимательские;

— если ФЛП-статуса нет, то такие доходы облагаются налогом как гражданские! Так, может, ну ее, эту госрегистрацию? К сожалению, здесь тоже не все гладко.

Недвижимость продает гражданин без ФЛП-статуса

Может ли гражданин продать недвижимость? Конечно, может. Если речь идет об эпизодических продажах собственной недвижимости — никаких проблем.

Но если гражданин (не ФЛП) надумает поставить продажу недвижимости «на поток», то это уже вызывает вопросы. Потому что самостоятельная, инициативная, систематическая, на собственный риск деятельность, которая осуществляется с целью получения прибыли, — это предпринимательство (ст. 42 ХКУ)*.

* Суды часто трактуют это так, что предпринимательство предусматривает систематическое принятие лицом самостоятельных решений в отношении осуществления операций, направленных на получение прибыли, что сопровождается принятием взятых на себя рисков.

А предпринимательская деятельность может осуществляться только при условии госрегистрации, то есть когда физлицо получит статус ФЛП (ст. 50 ГКУ). Поэтому если продажа недвижимости приобретет именно такие признаки, гражданин должен стать ФЛП и облагать налогом соответствующие доходы по предпринимательским правилам. Таковы требования действующего законодательства.

Кстати, что касается признаков систематичности:

суд считает систематической деятельность, которую гражданин осуществляет три или более раз в году (постановление Пленума ВСУ от 25.04.2003 № 3)

Впрочем, на практике «цепляются» в основном к тем, кто подает квартиры десятками за год, а не трижды. Потому что еще же надо доказать другие признаки предпринимательской деятельности (см. выше). Да и правила НДФЛ/ВС-обложения оптимизировали так, что есть «гражданские» правила налогообложения и для третьей (и следующих) продаж. Это тоже подтверждает тезис, что даже третья и следующие продажи недвижимости за год — это не обязательно предпринимательство.

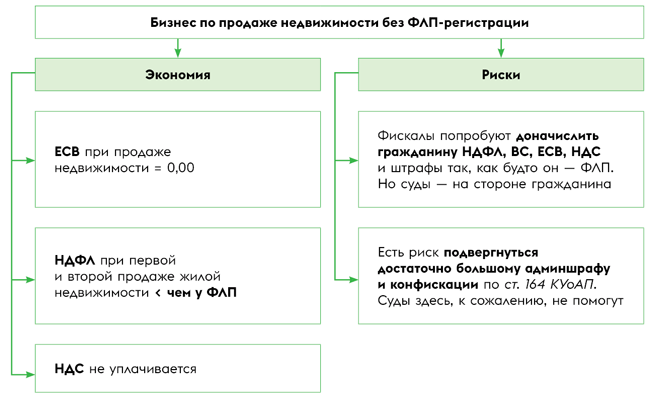

А чем же рискует тот, кто осуществляет деятельность по продаже недвижимости, которая имеет признаки предпринимательской, без ФЛП-регистрации? См. рис. 1.

Рис. 1. Бизнес по продаже недвижимости без ФЛП-регистрации

Риск 1: доначисление налогов как предпринимателю. Налоговики обязательно будут пытаться доначислить НДФЛ, ВС, ЕСВ и, возможно, даже НДС так, как будто бы гражданин-продавец является ФЛП-общесистемщиком (то есть по правилам, которые приведены в табл. 2).

Но от этого можно отбиться в суде. Сейчас суды уже не поддерживают фискалов и становятся на сторону граждан (постановление ВС от 25.05.2020 по делу № 810/1963/18, постановление ВС от 25.01.2023 по делу № 1.380.2019.004064). Они считают, что

даже если физлицо систематически продает недвижимость, то его доходы облагаются налогом как доходы гражданина (табл. 1), а не как доходы предпринимателя (табл. 2). Но это правило работает только в том случае, если физлицо НЕ зарегистрировано как ФЛП!

Суды указывают следующее:

— согласно действующему законодательству никакой госорган не может принудительно присвоить физлицу статус ФЛП в обход госрегистрации;

— буквальное толкование заглавия п. 177.1 НКУ свидетельствует, что предпринимательские правила налогообложения применяются, только если одновременно выполняются два условия: 1) доход получил ФЛП (зарегистрированный); 2) доход получен от хозяйственной деятельности. Поэтому если доходы от систематической продажи недвижимости получает физлицо (у которого вообще нет ФЛП-статуса), они облагаются налогом как гражданские доходы, а не как предпринимательские;

— уплачивать налоги в размере, установленном для ФЛП, должны только зарегистрированные ФЛП. Поэтому налоговики не имеют оснований доначислять физлицу — продавцу недвижимости НДФЛ, ВС, ЕСВ и НДС как предпринимателю.

Риск 2: административная ответственность по ст. 164 КУоАП. Она достаточно суровая:

— штраф 17 — 34 тыс. грн с конфискацией изготовленной продукции, орудий производства, сырья и денег, полученных вследствие совершения этого административного правонарушения, или без таковой;

— за повторное в течение года нарушение или если нарушение связано с получением дохода в сумме больше 1342000 грн — штраф 34 — 85 тыс. грн с конфискацией изготовленной продукции, орудий производства, сырья и денег, полученных вследствие совершения этого административного правонарушения;

— судебный сбор в размере 536,80 грн.

Как отчитаться продавцу недвижимости

Если же недвижимость продает обычный гражданин, то он может не подавать декларацию об имущественном состоянии и доходах, при условии, что он (п. 179.2 НКУ):

— за год продал только один объект недвижимости, что не облагается НДФЛ/ВС (жилой дом, квартиру, комнату, дачу или земельный участок, которые указаны п. 172.1 НКУ, см. выше табл. 1); или

— уплатил НДФЛ и ВС во время удостоверения договоров с недвижимостью нотариусом.

В иных случаях придется подать декларацию об имущественном состоянии и доходах с приложением Ф4 к ней (до 1 мая года, следующего за отчетным). Причем налоговики советуют:

— доход от продажи первой за год жилой недвижимости, которая не облагается налогом, ставить в строку 11.2 декларации;

— доход от продажи других объектов недвижимости — в строку 10.5 декларации;

— в приложении Ф4 показывать доходы от всех операций по продаже недвижимости в течение отчетного года;

— подавать вместе с декларацией копии документов, которые подтверждают расходы (если речь о ставке НДФЛ 18 %).

Если недвижимость продает ФЛП на общей системе как обычный гражданин, то ему тоже нужно заполнить в своей предпринимательской декларации строки 11.2, 10.5, приложение Ф4 так, как было сказано выше.

Если недвижимость продает ФЛП на общей системе именно как ФЛП, то он отражает соответствующий предпринимательский доход в декларации о доходах в строке 10.11 и в приложении Ф2.

Если недвижимость продает ФЛП на едином налоге (в том числе как ФЛП), то для него действуют те же правила, что и для обычного гражданина (см. выше начало этого раздела). То есть если продается налогооблагаемая недвижимость и налог не был уплачен во время удостоверения договоров с недвижимостью нотариусом, после окончания года (до 1 мая) придется подать декларацию об имущественном состоянии и доходах с приложением Ф4.

Проблемы единоналожников — продавцов недвижимости

Если недвижимость продается ФЛП как гражданином, ему следует быть осторожным.

Помните, мы говорили, что когда гражданин с ФЛП-статусом систематически продает недвижимость, то в зависимости от конкретных обстоятельств суды уже могут считать эту торговлю его предпринимательской деятельностью? Так вот, налоговики говорят: поскольку упрощенец осуществлял предпринимательскую деятельности, не указанную в Реестре плательщиков единого налога (коды 68.10 купля-продажа недвижимости или 41.20 строительство), то его надо сбросить с упрощенки задним числом и доначислить НДФЛ, ВС, ЕСВ и НДС по правилам, которые действуют для ФЛП-общесистемщиков!

И если ФЛП действительно не имел этих видов деятельности в Реестре плательщиков единого налога, то суды с большой вероятностью станут на сторону фискалов. Поэтому

осторожному упрощенцу рекомендуем продавать не больше двух объектов недвижимости за год, чтобы не дать фискалам никакого шанса

Потому что если их будет больше, уже следует быть готовым доказывать, что отсутствуют другие признаки предпринимательской деятельности.

Кстати, систематическая продажа недвижимости ФЛП на едином налоге тоже может привести к непредсказуемым последствиям. Потому что деятельность — предпринимательская, налогообложение — гражданское (п. 292.1 НКУ). Но налоговикам может не понравиться, что ФЛП не обложил эти доходы единым налогом. А если обложит единым налогом, то не понравится, что не уплатил НДФЛ и ВС по гражданским правилам. Такая странная история.

Выводы

- В плане налогообложения часто более выгодно, когда продавец — гражданин (налоги меньше и не надо уплачивать ЕСВ).

- Впрочем, если гражданин (с ФЛП-статусом) будет систематически продавать недвижимость, суды будут считать его недвиж-доходы предпринимательскими, а налоговики начислят на них предпринимательские налоги и ЕСВ. Поэтому экономии не получится.

- Если же гражданин (без ФЛП-статуса) будет систематически продавать недвижимость, то он сможет уплачивать налоги как гражданин, но есть риск подвергнуться огромному админштрафу за предпринимательскую деятельность без госрегистрации с конфискацией.

- ФЛП-единоналожникам лучше не продавать больше двух объектов недвижимости за год, чтобы не потерять упрощенку.