Прежде всего, акцентируем ваше внимание на том, что любой арендный доход — это налогооблагаемый доход.

Так, доход от предоставления недвижимости в лизинг, аренду или субаренду, срочное владение и/или пользование (далее — аренда) включается в налогооблагаемый доход физлица согласно п.п. 164.2.5 НКУ. Что касается дохода от предоставления в аренду движимого имущества, то он облагается налогом в составе прочих налогооблагаемых доходов на основании п.п. 164.2.20 НКУ.

Облагают доход от предоставления в аренду собственного имущества НДФЛ по ставке 18 % и ВС по ставке 1,5 % (см. п. 167.1 и п. 161 подразд. 10 разд. XX НКУ).

И здесь сразу возникает вопрос. Какая из сторон договора аренды обязана исчислять и уплачивать НДФЛ и ВС — арендодатель или арендатор?

Ответ на этот вопрос зависит от того, кто именно был арендатором вашего имущества — субъект хозяйствования (юрлицо или ФЛП) или обычное физлицо. Рассмотрим оба варианта.

Если сдавали имущество в аренду юрлицу или ФЛП

В случае, когда ваш арендатор — субъект хозяйствования (юридическое лицо или ФЛП или независимый профессионал), он является вашим налоговым агентом по НДФЛ и ВС и соответственно обязан выполнить все функции налогового агента. Какие именно?

1. Определить базу обложения НДФЛ и ВС. При этом в случае предоставления в аренду недвижимости объект налогообложения определяют по особым правилам, установленным в п. 170.1 НКУ. А именно исходя из размера арендной платы, указанной в договоре аренды, но не меньше чем минимальная сумма арендного платежа (пп. 170.1.1, 170.1.2 НКУ).

2. Начислить, удержать и уплатить НДФЛ и ВС в бюджет с выплачиваемого вам дохода.

3. Отразить сумму арендного дохода и суммы удержанных с нее НДФЛ и ВС в своей отчетности — в приложении 4ДФ в составе Налогового расчета.

То есть если в качестве арендатора выступал субъект хозяйствования, то вся морока с правильностью, полнотой и своевременностью обложения и уплаты НДФЛ/ВС с суммы арендной платы, которая была вам начислена, — это его, а не ваши проблемы.

Допустим, что арендатор — налоговый агент при исчислении НДФЛ/ВС не принимал во внимание минимальную сумму арендного платежа или даже не знал о ее существовании. В таком случае ответственность за погашение суммы налогового обязательства или налогового долга, который возникает вследствие совершения таких действий, в том числе пени, возлагается на налогового агента. А вот физлицо — получатель доходов освобождается от обязанности погашения такой суммы налоговых обязательств или налогового долга (см. п. 1251.4 НКУ).

Ну а теперь о главном —

факт получения арендных доходов от субъектов хозяйствования — налоговых агентов не обязывает подавать годовую налоговую декларацию (см. п. 179.2 НКУ)

Безусловно, если у вас нет других оснований для ее подачи, например из-за того, что вы получали в течение 2023 года прочие доходы, которые подлежат декларированию, или хотите воспользоваться налоговой скидкой.

Заметьте! Если вы будете подавать декларацию по другим основаниям, то в ней нужно отразить все доходы, полученные в течение 2023 года, в том числе и арендные доходы от налоговых агентов.

Совет! Если вы будете декларировать свои доходы, обратитесь к налоговым агентам, которым сдавали недвижимость в аренду, за справкой о начисленных арендных доходах и суммах уплаченных с них НДФЛ и ВС. Эта информация понадобится вам для заполнения декларации. Или же можете запросить в налоговой за 2023 год Ведомости из Государственного реестра физических лиц — налогоплательщиков об источниках/суммах начисленного дохода, удержанного и уплаченного налога и военного сбора (далее — справка о доходах). Как это сделать онлайн через информационно-коммуникационную систему «Електронний кабінет» или через веб-портал ГНС, узнавайте из статьи «Заполняем декларацию о доходах за 2023 год» // «Налоги & бухучет», 2024, № 25. Также эту справку можно получить на портале Дія в разделе «Послуги» в вашем кабинете гражданина. Однако имейте в виду, что справка о доходах, полученная через портал Дія, теперь не содержит информацию об удержанном военном сборе.

В справке о доходах, предоставленной налоговиками, будут приведены все доходы, которые были вам начислены конкретными налоговыми агентами, указанными в графе 6, в том числе и арендные доходы со следующими кодами и названиями признака дохода:

— «106» — доходы от предоставления в аренду земельной доли (пая);

— «195» — доходы от предоставления в аренду земельного участка сельскохозяйственного назначения или имущественного пая;

— «196» — доходы от предоставления в аренду другой недвижимости.

А вот доход от предоставления в аренду движимого имущества будет указан как прочий доход с кодом признака — «127».

Поэтому для правильного заполнения декларации и отражения в ней арендных доходов обращайте внимание на источник получения дохода (графа 6).

Идем дальше и разберем ситуацию, когда арендатором вашего имущества было другое физическое лицо, которое не является предпринимателем.

Арендатор — обычное физлицо

Если вы сдавали в аренду имущество обычному физлицу, которое не зарегистрировано самозанятым лицом (не ФЛП, не независимый профессионал), то исчислить и уплатить НДФЛ и ВС с полученного арендного дохода — это ваша обязанность (см. п.п. 170.1.5 НКУ).

В таком случае

надо подать декларацию об имущественном положении и доходах, в которой отразить, в частности, суммы арендного дохода и суммы НДФЛ и ВС с такого дохода

Базой налогообложения (то есть суммой, от которой надо считать НДФЛ и ВС) будет фактически полученная вами сумма арендной платы.

Нужно ли заморачиваться с определением минимальной суммы арендного платежа, если недвижимость сдавалась в аренду не налоговому агенту, а обычному физлицу? На наш взгляд, нет. Объясним.

Нормы пп. 170.1.1 и 170.1.2 НКУ в отношении минимальной суммы арендного платежа прописаны для налоговых агентов, которые арендуют недвижимость у обычных физлиц. Ситуация же, когда сторонами договора аренды являются два физлица, не подпадает под действие этих норм.

Заметьте, что правильность такой позиции также подтверждается положениями п. 1 Методики определения минимальной суммы арендного платежа за недвижимое имущество физических лиц, утвержденной постановлением КМУ от 29.12.2010 № 1253. В нем указано, что арендаторы (кроме арендаторов —физических лиц, не являющихся субъектами хозяйствования), которые согласно п.п. 170.1.2 НКУ являются налоговыми агентами физлиц-арендодателей, определяют минимальную сумму арендного платежа во время начисления дохода от предоставления в аренду недвижимого имущества, кроме земельного участка сельхозназначения, земдоли (пая), имущественного пая.

Следовательно, если вам надо подать годовую декларацию, в частности, из-за получения арендных доходов, узнавайте дальше о том, как показать такие доходы в налоговой декларации за 2023 год.

Как показать арендный доход в декларации

В 2024 году налоговую декларацию об имущественном положении и доходах за 2023 год подаем по форме и с учетом предписаний Инструкции по ее заполнению, утвержденным приказом Минфина от 02.10.2015 № 859.

Об оформлении и заполнении декларации в целом и ее структуре — см. в статье «Заполняем декларацию о доходах за 2023 год» // «Налоги & бухучет», 2024, № 25.

Что касается доходов от предоставления движимого и/или недвижимого имущества в лизинг, аренду (субаренду, эмфитевзис), жилищный наем (поднаем), то для их отражения в налоговой декларации предназначена строка 10.6 разд. ІІ.

Кроме того, если в течение 2023 года вы предоставляли обычному физлицу в аренду (субаренду, эмфитевзис) земельные участки, земельные доли (паи), выделенные или не выделенные в натуре, и получали доходы от такой аренды, то укажите их сумму отдельно еще и в строке 10.6.1 декларации.

Заполняйте графы этих строк следующим образом:

— в графе 3 указывайте общую сумму арендного дохода за 2023 год. Для его исчисления к сумме дохода, начисленного арендаторами — налоговыми агентами (при наличии), добавляйте сумму арендного дохода, который был фактически получен от арендаторов-физлиц;

— в графах 4 и 5 указывайте суммы НДФЛ и ВС соответственно, которые были начислены/удержаны налоговыми агентами (юрлицами и ФЛП);

— в графах 6 и 7 проставляйте суммы НДФЛ и ВС соответственно, которые подлежат самостоятельной уплате по результатам декларирования. Эти суммы будут участвовать в расчете общих сумм налоговых обязательств по НДФЛ и ВС в разд. V налоговой декларации.

Обращаем внимание тех, кто предоставлял обычным физлицам в аренду (субаренду, эмфитевзис) земельные участки, земельные доли (паи). Если такие объекты расположены по местонахождению, отличающемуся от вашего налогового адреса, то сумму НДФЛ, который подлежит самостоятельной уплате с таких доходов, указываете как в строке 13 в общей сумме налоговых обязательств по НДФЛ, так и в строке 19 разд. V налоговой декларации. Не провороньте этот момент. Это связано с особенностями уплаты НДФЛ (см. ниже).

Важно!

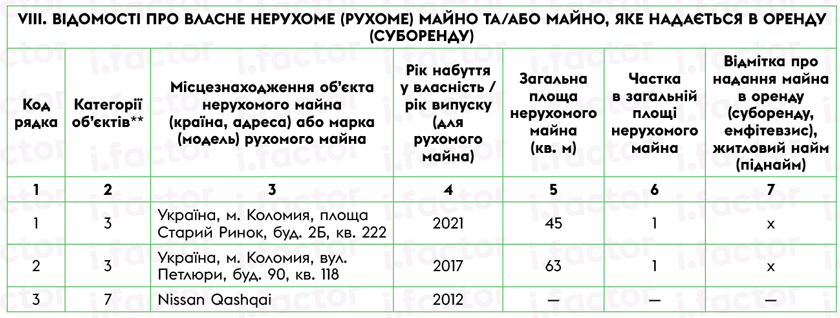

В случае получения арендных доходов обязательно надо заполнить разд. VIII налоговой декларации

На это обращают внимание налоговики в разъяснении из БЗ 103.24 (ср. ).

В разд. VIII «Відомості про власне нерухоме (рухоме) майно та/або майно, яке надається в оренду (суборенду)» указывайте сведения обо всем недвижимом (движимом) имуществе, которое находится в вашей собственности по состоянию на 31.12.2023, как на территории Украины, так и за ее пределами. При этом если объект имущества предоставляете в лизинг, аренду (субаренду, эмфитевзис), жилищный наем (поднаем), то в графе 7 проставляете отметку «х».

Пример. Гражданин имеет в собственности в городе Коломыя Ивано-Франковской области одну квартиру площадью 45 кв. м, вторую квартиру площадью 63 кв. м и легковой автомобиль Nissan Qashqai.

В 2023 году он сдавал квартиру площадью 45 кв. м в аренду другому физлицу. Сумма арендной платы, которая была фактически получена от физлица-арендатора в течение года, — 110000 грн.

Квартиру площадью 63 кв. м гражданин сдавал юрлицу (юрлицо арендовало квартиру для своего работника). По договору аренды сумма арендной платы за месяц — 12000 грн. Общая сумма арендного дохода, начисленного юрлицом — налоговым агентом гражданину-арендодателю в течение 2023 года, — 144000 грн (НДФЛ — 25920 грн, ВС — 2160 грн).

Рассчитаем налоговые обязательства с арендного дохода, фактически полученного от физлица-арендатора в течение 2023 года.

Сумма НДФЛ равна: 110000 грн х 18 % : 100 % = 19800 грн.

Сумма ВС составляет: 110000 грн х 1,5 % : 100 % = 1650 грн.

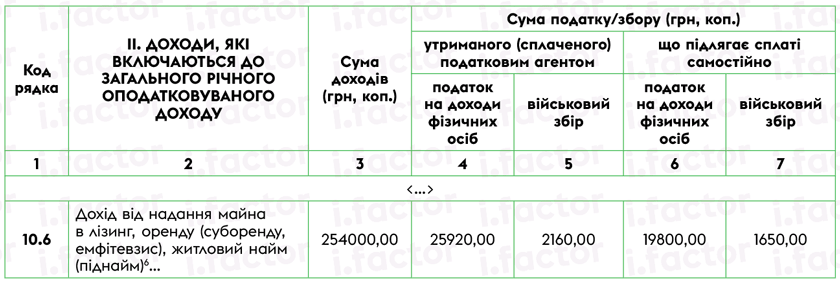

Сумму общего арендного дохода, полученного в течение 2023 года, и суммы НДФЛ и ВС, рассчитанные из этого дохода, физлицо укажет в строке 10.6 разд. II налоговой декларации так, как показано на рис. 1.

Рис. 1. Фрагмент заполнения налоговой декларации за 2023 год. Строка 10.6 разд. ІІ

Приведем объяснение о заполнении строки 10.6. По этой строке указано:

— в графе 3 — общую сумму арендного дохода — 254000 (110000 + 144000) грн;

— в графе 4 — сумму НДФЛ, фактически удержанного налоговым агентом с арендного дохода, — 25920 грн;

— в графе 5 — сумму ВС, фактически удержанного налоговым агентом с арендного дохода, — 2160 грн;

— в графе 6 — сумму НДФЛ, которую следует самостоятельно уплатить с суммы арендной платы, фактически полученной от арендатора-физлица в течение 2023 года. Сумма НДФЛ равна: 110000 грн х 18 % : 100 % = 19800 грн;

— в графе 7 — сумму ВС, которую следует самостоятельно уплатить с суммы арендной платы, фактически полученной от арендатора-физлица в течение 2023 года. Сумма ВС составляет: 110000 грн х 1,5 % : 100 % = 1650 грн.

Не забываем, что сведения об имуществе, которое находилось в вашей собственности и сдавалось в аренду в течение 2023 года, надо отразить в разд. VIII налоговой декларации (см. рис. 2).

Рис. 2. Фрагмент заполнения налоговой декларации за 2023 год. Раздел VIII

Кроме заполнения налоговой декларации надо разбираться еще и в уплате согласованных обязательств по НДФЛ и ВС.

Нюансы уплаты НДФЛ и ВС

По общему правилу физлицо уплачивает суммы обязательств по НДФЛ и ВС с арендных доходов, которые рассчитаны им в годовой декларации, по своему налоговому адресу.

Однако из этого правила есть исключение. А именно суммы НДФЛ с дохода за сдачу в аренду (субаренду, эмфитевзис) земельных участков, земельных долей (паев), выделенных или не выделенных в натуре (на местности) уплачивают в соответствующий бюджет по местонахождению таких объектов аренды (субаренды, эмфитевзиса). Это прямо определено в п.п. 168.4.9 НКУ. Такие суммы, которые подлежат самостоятельной уплате физлицом, в налоговой декларации указывают отдельно в строке 19 разд. V (см. выше).

Если вы предоставляете недвижимость в аренду физлицу, то уплачивать НДФЛ и ВС с полученного от него арендного дохода нужно в течение 40 календарных дней после последнего дня отчетного (налогового) квартала (п.п. «а» п.п. 170.1.5 НКУ). Однако указывать в налоговой декларации такие уплаченные суммы не нужно.

В то же время если в течение 2023 года вы не уплачивали налоги с недвижимого дохода в сроки, определенные п.п. «а» п.п. 170.1.5 НКУ, то ответственность за это нарушение вам не грозит. Дело в том, что согласованной сумма НДФЛ станет только после подачи годовой декларации (см. разъяснение БЗ 103.28).

Выводы

- Доход физлица от предоставления любого имущества в аренду облагается НДФЛ по ставке 18 % и ВС по ставке 1,5 %.

- Если арендатор имущества — юрлицо или ФЛП, то исчисляет и уплачивает НДФЛ с арендных доходов такой арендатор. В таком случае арендодатель — обычное физлицо не обязано декларировать арендные доходы.

- Если арендатор имущества — обычное физлицо, то исчислить и уплатить НДФЛ/ВС с арендных доходов и показать их суммы в годовой декларации должен арендодатель — обычное физлицо.

- В случае подачи годовой декларации обязательно указывайте в ней сведения обо всем имуществе, которым владеете по состоянию на 31.12.2023 и которое сдавалось в аренду.