Чтобы не удерживать НДФЛ и ВС…

Чтобы не удерживать НДФЛ и ВС с вашего ФЛП-поставщика, он

должен подтвердить свой статус предпринимателя

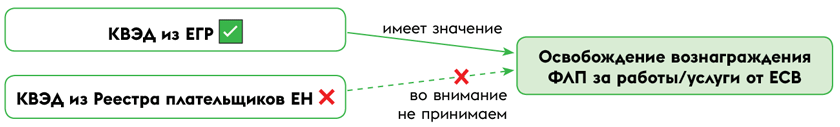

НКУ прямо освобождает от НДФЛ и ВС выплаты в пользу ФЛП от осуществления им предпринимательской деятельности, если такой ФЛП предоставит копию документа о его госрегистрации в качестве предпринимателя (п. 177.8 НКУ). Это в отношении ФЛП на общей системе. В отношении ФЛП на едином налоге (ЕН) в п.п. 165.1.36 НКУ установлено, что не облагается НДФЛ и ВС доход, с которого уплачивается ЕН.

То есть если ваш контрагент — зарегистрированный ФЛП (в т. ч. плательщик ЕН) и это подтверждено документально (о составе подтверждающих документов еще скажем дальше), вы как налоговый агент не удерживаете с него 18 % НДФЛ и 5 % ВС. Это касается всех договоров с ФЛП (кроме случая, когда трудовой договор с физлицом неудачно замаскировали под договор работ/услуг с ФЛП, а налоговики это разоблачили).

Чтобы не уплачивать ЕСВ…

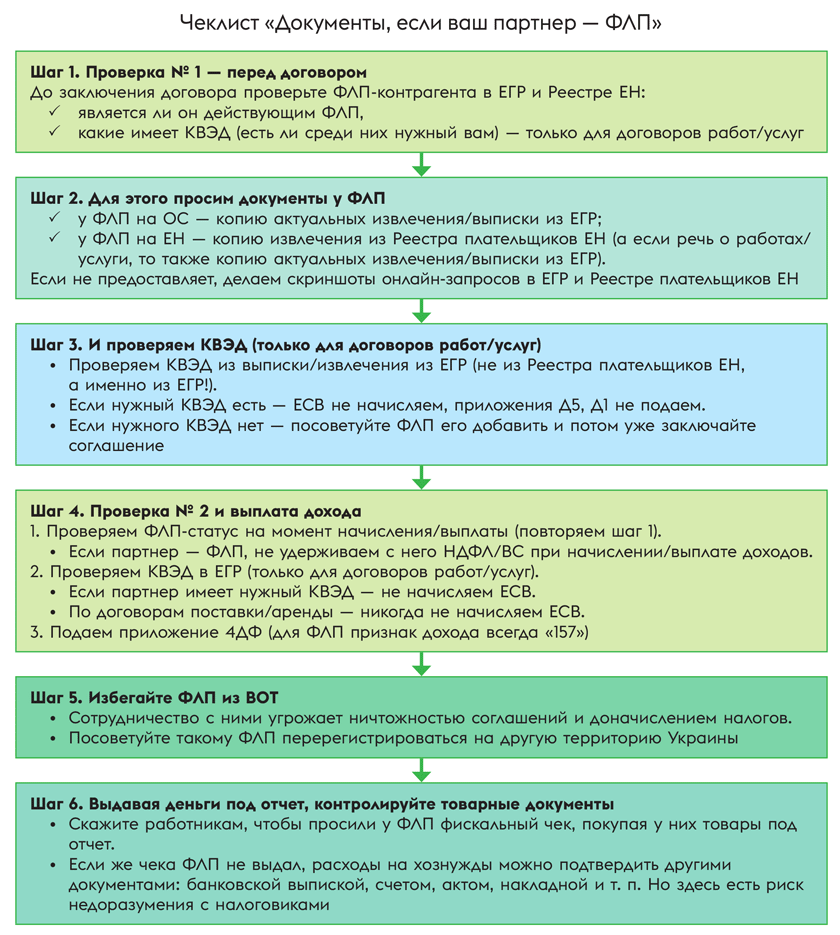

Здесь все зависит от того, какой договор вы заключили с ФЛП (рис. 1):

Рис. 1. Как уплачивать ЕСВ, если договор заключен с ФЛП

1) договор поставки товаров или аренды — на такие договоры ЕСВ не начисляется в принципе, потому что они не являются базой для начисления ЕСВ (п. 1 ч. 1 ст. 7 Закона о ЕСВ*).

ЕСВ не начисляется на договоры поставки товаров или аренды, даже если вы заключаете их с ФЛП

Интересно, что для целей НКУ аренду рассматривают как услуги. А вот для целей ЕСВ — нет! Налоговики соглашаются, что на арендную плату ЕСВ не начисляется (категория 201.03 БЗ).

Пример. Юрлицо решило взять в аренду офис у ФЛП. Надо ли переживать об уплате ЕСВ с арендной платы в пользу ФЛП?

Нет! ЕСВ в любом случае здесь не уплачивается;

2) договоры работ/услуг. А вот здесь риск есть! Заказывая работы/услуги у ФЛП, сначала убедитесь, что он действует в рамках своей предпринимательской деятельности, то есть что вы заказываете именно те услуги, которые отвечают видам деятельности (КВЭД) вашего ФЛП-партнера, указанным в ЕГР (абз. 2 п. 1 ч. 1 ст. 4 Закона о ЕСВ). Потому что

если заказать у ФЛП работы/услуги, которые не вписываются в его КВЭД из ЕГР, вам придется уплатить ЕСВ с вознаграждения ФЛП, причем из своего кармана (а это + 22 % к цене договора)!

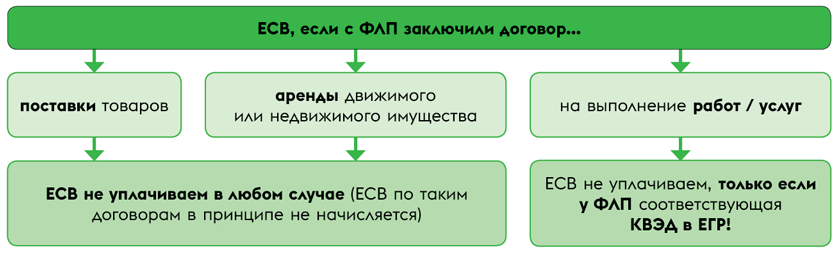

На рис. 2 — пример, как это действует на практике.

* Если ваш ФЛП-партнер не против, он может добавить новый КВЭД в ЕГР — в этом ему поможет статья «Как при регистрации ФЛП выбрать коды КВЭД» // «Налоги & бухучет», 2025, № 68.

Рис. 2. Как заключить из ФЛП договор работ / услуг без необходимости уплаты ЕСВ

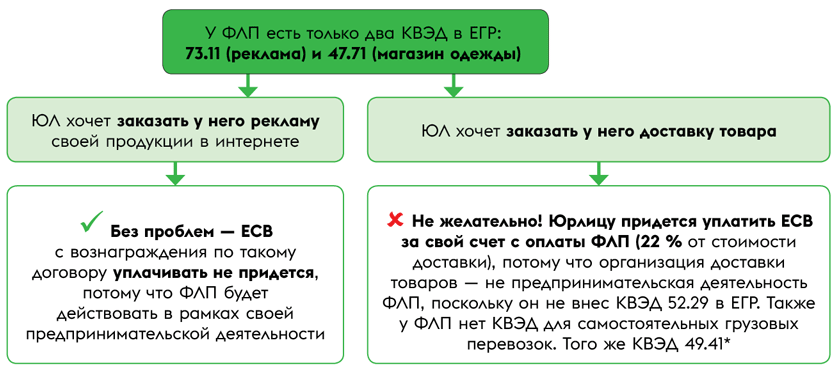

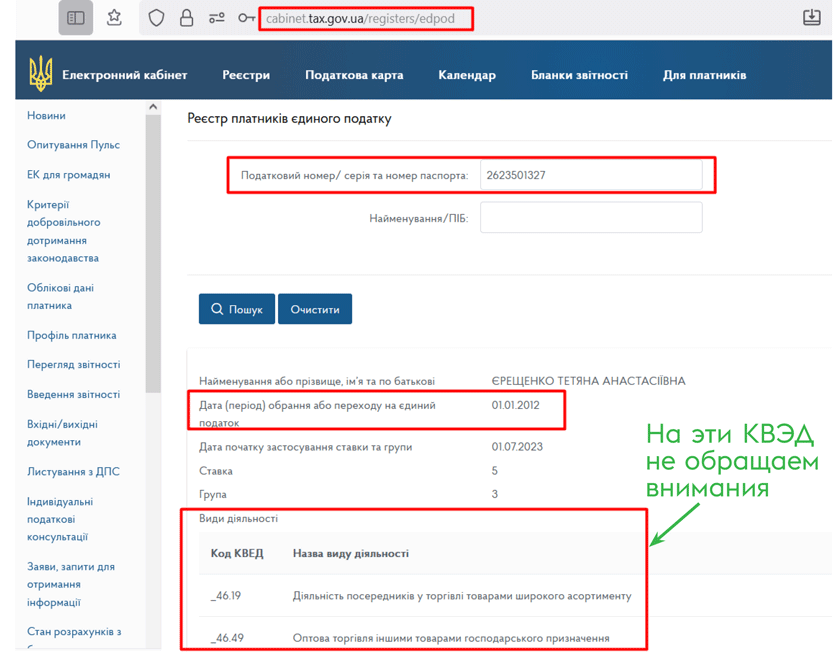

Обратите внимание! В ст. 4 Закона о ЕСВ речь идет о видах деятельности именно из ЕГР, а не из Реестра единоналожников (далее — Реестр плательщиков ЕН). Поэтому если ваш исполнитель — ФЛП на ЕН, его виды деятельности из Реестра плательщиков ЕН во внимание не принимайте — ориентируйтесь только на перечень КВЭД из ЕГР (рис. 3).

Рис. 3. Главное для ЕСВ-освобождения — наличие нужного КВЭД в ЕГР

Да и перечень КВЭД в ЕГР обычно шире, чем в Реестре плательщиков ЕН, куда попадают далеко не все виды деятельности ФЛП. Поэтому вполне реальна ситуация, когда

определенный вид деятельности не внесен в Реестр плательщиков ЕН, но указан в ЕГР, — ЕСВ уплачивать не надо!

Но осторожно: сам ФЛП, выполняя работы/услуги, не указанные в Реестре плательщиков ЕН, рискует потерять упрощенку (п.п. 7 п.п. 298.2.3 НКУ), не говоря уже о повышенном ЕН по ставке 15 % (п.п. 2 п. 293.4 НКУ).

Документы от ФЛП-контрагента

Какие же документы подтверждают госрегистрацию ФЛП и его виды деятельности, указанные в ЕГР? Ответ — в табл. 1.

Таблица 1. Документы от ФЛП, чтобы не уплачивать НДФЛ, ВС и ЕСВ

| Что покупаем? | Какие документы просить у… | Комментарий бухгалтера | |

| ФЛП на ОС | ФЛП на ЕН | ||

| Товары или аренда | Копию выписки или извлечения из ЕГР с видами деятельности ФЛП (п. 177.8 НКУ, категория 104.12 БЗ) | Копию извлечения из Реестра ЕН (п.п. 165.1.36, п. 297.1 НКУ, категория 107.05 БЗ) | Этими документами доказываем, что продавец является ФЛП — не удерживаем с него НДФЛ и ВС |

| А вот ЕСВ на вознаграждение по таким договорам вообще не начисляется, поэтому нет нужды что-то доказывать или проверять КВЭД | |||

| Работы/услуги | Копию выписки или извлечения из ЕГР с видами деятельности ФЛП (п. 177.8 НКУ, категории 104.12 БЗ и 201.10 БЗ) | 1. Копию извлечения из Реестра плательщиков ЕН — для неудержания НДФЛ и ВС; 2. Копию выписки или извлечения из ЕГР с видами деятельности ФЛП — для неуплаты ЕСВ (категория 201.10 БЗ) | Извлечением из Реестра плательщиков ЕН доказываем, что продавец является ФЛП — не удерживаем с него НДФЛ и ВС |

| Чтобы не уплачивать ЕСВ, проверяем КВЭД ФЛП-исполнителя из выписки или извлечения из ЕГР и убеждаемся, что там есть нужный нам КВЭД* | |||

| * Совет: если в ЕГР нет нужного КВЭД, попросите вашего ФЛП внести его. Это можно сделать онлайн и бесплатно. А после этого — заключайте с ним договор работ/услуг. | |||

Но согласится ли сам ФЛП предоставить такие документы, если его об этом попросить?

Может ли ФЛП сказать «нет»

Идеальной будет ситуация, когда ФЛП-партнер предоставит вам то ли ксерокопию, то ли сканкопию и выписки/извлечения из ЕГР и извлечения из Реестра плательщиков ЕН (или пошлет электронные извлечение/выписку с нужными КВЭД вам на e-mail)

И это, кстати, в интересах как контрагента, так и самого ФЛП. Ведь вряд ли ФЛП понравится, что контрагент уплатит ему вознаграждение за минусом 23 % (18 % НДФЛ и 5 % ВС). Поэтому в общем случае с этим никаких проблем нет.

Но на практике бывают разные ситуации. Иногда о необходимости документального подтверждения банально не знают / забывают. Конечно, может случиться и так, что сам ФЛП откажет в предоставлении документов. Ведь формально в законодательстве нет соответствующей прямой обязанности/ответственности за его невыполнение.

Что делать в таком случае, читайте дальше.

Если ФЛП документы не предоставил

Сейчас почти всю информацию о регистрации ФЛП можно узнать онлайн.

ЕГР. Этот реестр открыт для бесплатных запросов на сайте Минюста по ссылке. Вам надо только:

— иметь электронную подпись, чтобы подать запрос;

— знать налоговый номер, паспортные данные или Ф. И. О. предпринимателя, —

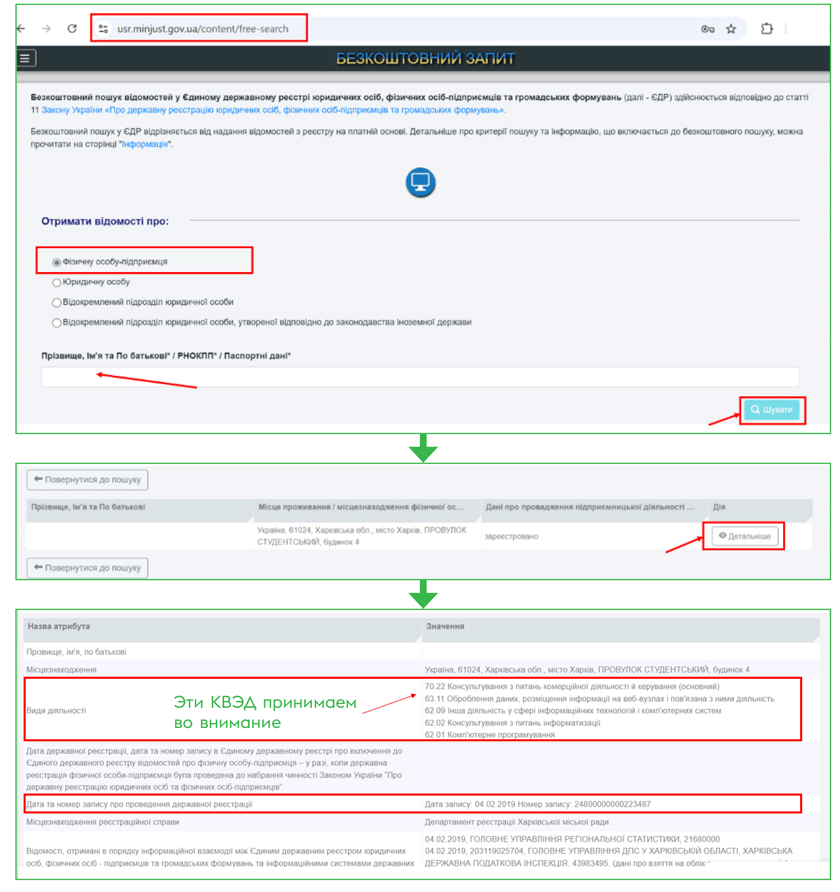

и вы получите актуальную информацию из ЕГР о регистрации ФЛП со всеми его КВЭД абсолютно бесплатно за несколько секунд (рис. 4)!

Рис. 4. Как самому проверить регистрацию ФЛП-партнера и его КВЭД

Реестр плательщиков ЕН. Этот реестр также открыт для бесплатных запросов по ссылке (рис. 5).

И опять же:

— для доступа к Реестру плательщиков ЕН нужна авторизация через Электронный кабинет с помощью электронной подписи;

— для того, чтобы найти информацию о конкретном ФЛП, надо знать только его РНОКПП (Ф. И. О. лучше не вводить, потому что тогда поиск работает с ошибками).

Рис. 5. Как самому проверить, что ваш партнер — ФЛП на ЕН

Следовательно, за несколько секунд вы получите актуальные данные о том, является ли ваш партнер ФЛП на ЕН и какими видами деятельности он занимается на упрощенке (рис. 5). Хотя, как мы сегодня уже выяснили, для вас как для заказчика работ/услуг «единоналожные» КВЭД не важны — важны только те, которые указаны в ЕГР (и обычно их там больше — рис. 4).

В целом, на наш взгляд, требование получать документы непосредственно от ФЛП-контрагента давно устарело. Поэтому если по определенным причинам получить их от самого ФЛП не удается,

можно самостоятельно проверить информацию о ФЛП в соответствующих реестрах и при необходимости сделать скриншот или распечатку страницы. Впрочем неизвестно, согласятся ли с этим налоговики. Поэтому такой вариант лучше рассматривать как последний (если стандартный вариант не сработал)

На какой момент контролировать ФЛП-статус и КВЭД

Мы уже разобрались с тем, какие документы нужны. А теперь давайте посмотрим, на какую дату они нужны.

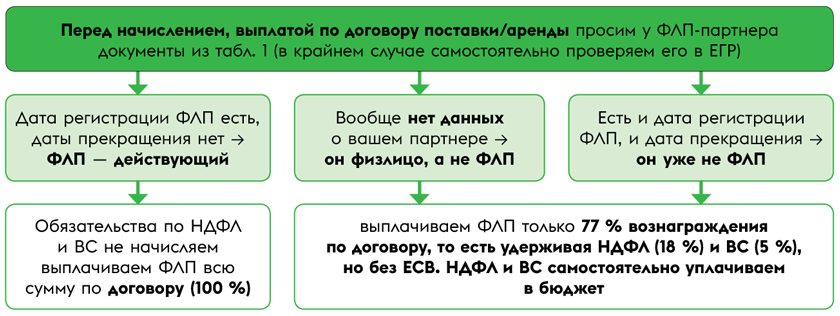

Договор поставки или аренды. В таких операциях ЕСВ не начисляется вообще, потому КВЭД партнера нас не волнует. Единственное, что нам надо проверить, — факт госрегистрации ФЛП / ЕН-статус ФЛП (рис. 6). При этом

позаботьтесь о подтверждении ФЛП-статуса как на момент начисления дохода, так и на момент его выплаты. Важно, чтобы в этот промежуток времени не было регистрации прекращения предпринимательской деятельности ФЛП

Рис. 6. Проверяем ФЛП-поставщика/арендодателя

Пример. ЮЛ приобрело у ФЛП на ЕН товары на сумму 10000 грн. И на момент получения товаров от ФЛП, и на момент следующей оплаты ЮЛ убедилось в актуальности ФЛП/ЕН-статуса ФЛП — регистрация ФЛП не отменена, он действующий плательщик ЕН. Следовательно, ему можно выплатить 10 тыс. грн, не удерживая НДФЛ и ВС (и не начисляя ЕСВ).

При этом, если не хотите спорить с налоговиками, как после начисления, так и после выплаты дохода ФЛП подавайте приложение 4ДФ в составе Объединенного отчета (признак дохода — «157»).

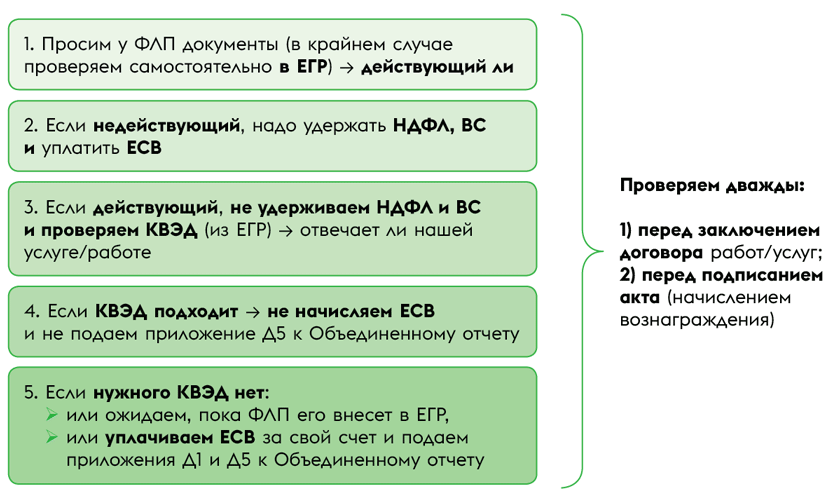

Договор работ/услуг по ФЛП. Для таких договоров

также проводим проверку (соответствия КВЭД) несколько раз: перед заключением договора и перед начислением дохода («закрытием» акта)

Почему это важно? Если после подписания договора окажется, что исполнитель — не ФЛП или не имеет нужного КВЭД, дороги назад уже не будет, и вам придется:

— уплатить ЕСВ за свой счет;

— подать приложение Д5 в составе Объединенной отчетности по НДФЛ, ВС и ЕСВ, где указать дату начала работ/услуг и реквизиты договора. А это нужно сделать сразу после заключения договора, а не ожидать завершения работ и оплаты*.

* Больше деталей найдете в статье «С физлицом заключен ГПД: формируем Д1, 4ДФ и Д5» // «Налоги & бухучет», 2024, № 3.

При этом на дату подписания акта и оплаты надо опять проверить, не изменились ли ФЛП-статус и КВЭД партнера (рис. 7).

Рис. 7. Проверяем ФЛП-исполнителя работ/услуг

После проверки — действуем по ситуации (табл. 2).

Таблица 2. Как действовать после проверки ФЛП-исполнителя работ/услуг

| Ситуация | Удерживать НДФЛ и ВС? | Уплачивать ЕСВ? | Подавать приложения 1, 5 и 4ДФ к Объединенному отчету? |

| ФЛП зарегистрирован и имеет нужный КВЭД: и на дату договора, и на дату подписания акта | Нет | Нет | Только приложение 4ДФ с признаком дохода «157» |

| На дату договора ФЛП имел нужный КВЭД, но на дату акта: потерял КВЭД, хотя имеет статус ФЛП | Нет | Да | Приложения Д1, Д5 и 4ДФ с признаком дохода «157» |

| потерял статус ФЛП (закрылся) | Да | Да | Приложения Д1, Д5 и 4ДФ с признаком дохода «102» |

| На дату договора ФЛП не имел нужного КВЭД, а на дату акта имеет | Нет | Нет (но лучше запросить ИНК) | Только приложение 4ДФ с признаком дохода «157», а если подавали приложение Д5 — исправить через уточняющий отчет |

Если командированный ночевал в гостинице ФЛП

А теперь отойдем от стандартных товаров/работ/услуг и представим, что ваш менеджер возвращается из командировки, кладет на стол чеки за гостиницу, а вы видите, что эта гостиница зарегистрирована на ФЛП. И сразу возникает вопрос: можно ли принять такие документы без выписки/извлечения из ЕГР и извлечения из Реестра плательщиков ЕН? Налоговики «воротят нос».

Работник платил сам. Если ваш работник оплатил за гостиницу наличностью или личной картой, то не должно быть и сомнений:

Никакого НДФЛ, ВС, ЕСВ или приложения 4ДФ — ведь вы не выплачиваете доходы ФЛП, а компенсируете расходы работнику. И налоговики с этим согласны (категория 103.25 ЗІР), но с какого-то перепугу все равно требуют выписку/извлечение!

Каким она боком, если предприятие не выплачивает доходы ФЛП и не является его налоговым агентом? Ерунда какая-то.

Оплатило предприятие. Другое дело — когда предприятие оплачивает гостиницу напрямую предпринимателю, например с корпоративной карты или со счета. Здесь уже очевидный факт выплаты дохода от ЮЛ — ФЛП. Поэтому и приложение 4ДФ, и извлечение/выписку из ЕГР (или извлечение из Реестра ЕН) стоит иметь.

Если работник не привез выписку/извлечение от ФЛП, проверьте информацию о ФЛП в ЕГР или Реестре ЕН самостоятельно, сделайте скрин и сохраните его

А если ФЛП из оккупации?

Сотрудничество с ФЛП, зарегистрированным (местонахождение согласно ЕГР) на временно оккупированной территории, — табу. Закон № 1207* прямо запрещает таким ФЛП вести деятельность, пока они не изменят свой налоговый адрес на подконтрольную территорию. Все договоры с ними автоматически считаются ничтожными, то есть недействительными с момента подписания.

Больше деталей найдете в статье «Если ФЛП-контрагент зарегистрирован на временно оккупированной территории или на территории АБД» // «Налоги & бухучет», 2025, № 92.

Расходы на хознужды без фискального чека: все ли в порядке?

Итак, как подтвердить статус ФЛП и не удерживать НДФЛ/ВС, разобрались.

А теперь зайдем с другой стороны. Чтобы учесть в учете расходы, их надо подтвердить документально — расчетными документами и накладными/актами.

Обычно с этим проблем нет, потому что компания платит безналично, а ФЛП выдает накладные или подписывает акты работ/услуг.

Но случается, что работник компании берет деньги под отчет и покупает что-то у ФЛП без чека РРО/ПРРО. Например, ваш водитель купил запчасть или менеджер — канцтовары, а ФЛП выдал им только накладную. Можно ли эти средства, израсходованные под отчет, учесть в расходах?

Скорее всего, налоговики будут против. Но давайте разберемся, почему учесть такие расходы не запрещено.

Например, предприятие дало менеджеру средства на закупку электротоваров. ФЛП-продавец выдал накладную с подписью и печатью «Оплачено», но не выдал чек.

В такой ситуации за отсутствие РРО/ПРРО должны штрафовать ФЛП-продавца, а не покупателя. А вот для компании такая накладная вполне пригодна для подтверждения подотчетных расходов на хозяйственные нужды: она содержит все обязательные реквизиты — дату, сумму платежа, содержание операции, подписи сторон. Это и есть документальное подтверждение расходов.

Если оплата состоялась корпоративной картой, еще лучше — прилагайте к отчету банковскую выписку — она подтвердит факт платежа, а накладная — его содержание.

В НКУ нигде не сказано, что подтверждением подотчетных расходов должен быть именно фискальный чек. В конечном итоге, товар может быть оплачен напрямую со счета — и тогда выписка банка и накладная — достаточные документы

Но, опять-таки, здесь есть риск недоразумения с налоговиками.

Вам будут полезными статьи «ФЛП не выдал фискальный чек на проданный им товар: чего остерегаться юрлицу-покупателю?»// «Налоги & бухучет», 2023, № 77, «ФЛП выписал вручную товарный чек: будет ли основание для авансового отчета?» // «Налоги & бухучет», 2023, № 89.