Когда декларацию не подаем

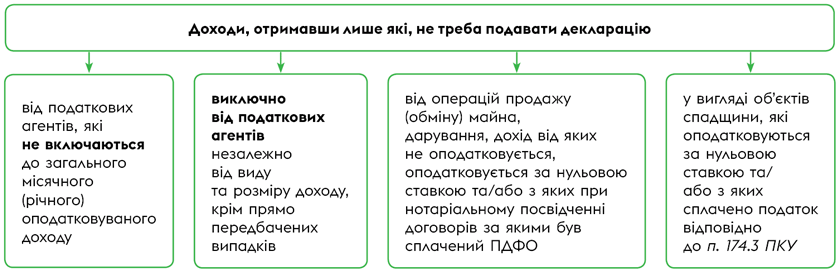

Для начала приведем перечень случаев, когда декларацию об имущественном состоянии и доходах (далее — декларация) подавать не нужно. Предписанием п. 179.2 НКУ указано, что декларация считается поданной, если налогоплательщик получил только доходы, приведенные на рис. 1 ниже.

Рис. 1. Доходы, которые не приводят к декларированию

Уже совсем скоро ожидаем законодательных изменений.

Уже на финишной прямой имеем законопроект от 03.08.2022 № 7632 (далее — законопроект № 7632), который немного расширяет п. 179.2 НКУ. Поэтому вскоре (надеемся) обязанность декларирования будет выполнена также и в следующих случаях:

— при получении иностранных доходов, не включаемых в налогооблагаемый доход;

— в иных случаях, прямо предусмотренных НКУ.

Сюда подпадает освобождение от налогообложения помощи беженцами в соответствии с п. 27 подразд. 1 разд. ХХ НКУ (подробно об этом далее).

В то же время если налогоплательщик должен подать декларацию по другим основаниям (например, хочет получить налоговую скидку или сдавал в аренду имущество, получил нецелевую благотворительную помощь от резидентов — юридических и физических лиц общей суммой за 2022 год более 3470 грн), то задекларировать нужно все доходы, в том числе те, которые перечислены в п. 179.2 ПКУ.

Помощь беженцам от страны-защитницы

Украинка в марте 2022 вынужденно переехала в Польшу, получила там временную защиту и денежную помощь: 600 злотых единовременно (на себя и ребенка) и 500 злотых ежемесячно на несовершеннолетнего ребенка в течение марта — декабря 2022 года. Нужно ли декларировать такие выплаты?

Когда не декларируем помощь. Последние пару месяцев Интернет запестрел сообщениями о том, что украинские беженцы должны задекларировать помощь от страны, предоставившей им временную защиту. При этом НДФЛ и ВС из этих выплат уплачивать не нужно. Потому что имеем прямую норму в п. 27 подразд. 1 разд. ХХ НКУ. Это подтвердили налоговики в консультациях из подкатегорий 103.02 и 103.24 ЗІР ГНСУ и на официальном сайте ГНС.

Но упомянутый выше законопроект № 7632 должен решить этот вопрос. Со вступлением в силу соответствующего закона подавать декларацию будет не нужно, если украинские беженцы получили только помощь от страны-защитницы и/или другие доходы, которые не нуждаются в декларировании. Подробнее об этом читайте в материале «Охрана, отмена!»: загранпомощь беженцам декларировать не надо» этого номера.

Итак, возвращаемся к вопросу.

Если украинка получила только упомянутую помощь от правительства Польши, то декларировать ничего не нужно (забегая вперед с учетом уже почти действующих законодательных изменений)

Если она дистанционно работала на украинского работодателя, также в декларировании нет нужды. Ведь работодатель уже все задекларировал, как налоговый агент.

Когда придется задекларировать помощь. Если у беженки были еще украинские и/или иностранные доходы, которые нужно задекларировать, то это уже другое дело. Например, получала зарплату от иностранного работодателя. Если она осталась резидентом Украины*, то имеет дело с декларированием имущества и доходов. И при этом в декларации должна показать все доходы, в том числе и загранпомощь беженца.

* Подробнее об этом читайте в статье «Резидентский статус физлица» // «Налоги & бухучет», 2023, № 19.

Как подать декларацию. Сделать это можно через Электронный кабинет (он же ЭК), пройдя идентификацию с помощью электронной подписи (ключа). Получить ее можно многими способами, в частности через банк, сервис ДІЯ или налоговую.

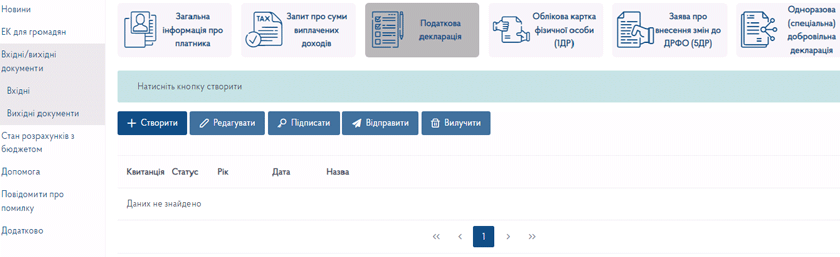

В ЭК следует выбрать Налоговую декларацию (рис. 2).

Рис. 2. Создание налоговой декларации об имуществе и доходах гражданина Украины

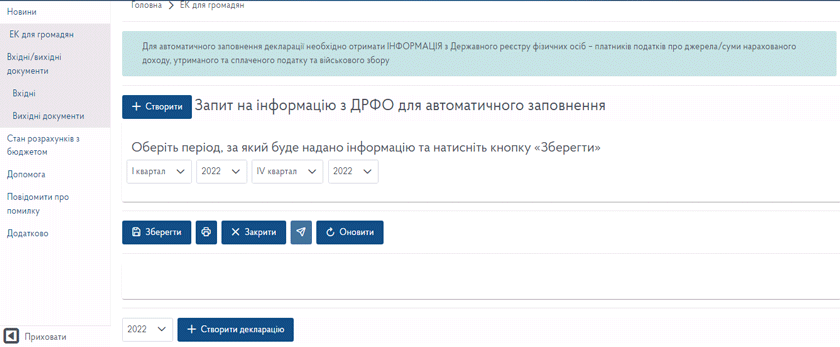

Кстати, для удобного и автоматического заполнения декларации ЭК предлагает оформить Запрос о суммах выплаченных доходов (если его еще не получали). Создать его достаточно просто: нажмите « + Створити» и далее в окошке с вопросом, желаете ли подписать документ, нажмите «✔ Так». Подпишите Запрос своим ключом и ждите результата (рис. 3).

Рис. 3. Создание Запроса о суммах выплаченных доходов

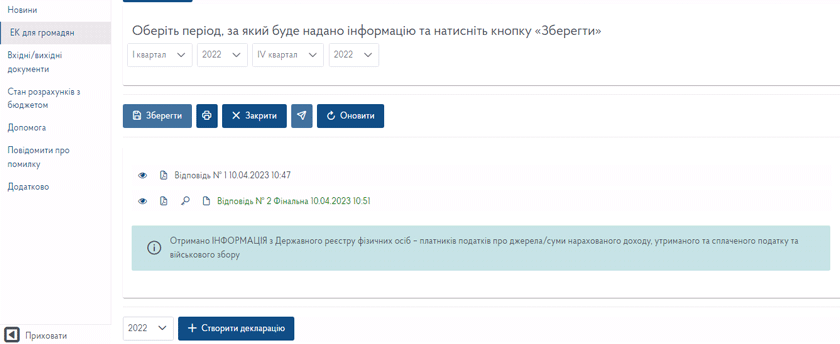

Через некоторое время достаточно обновить страницу браузера и, если уже есть информация о доходах, то кликаем на «+ Створити декларацію» (рис. 4).

Рис. 4. Создание декларации о доходах гражданина Украины

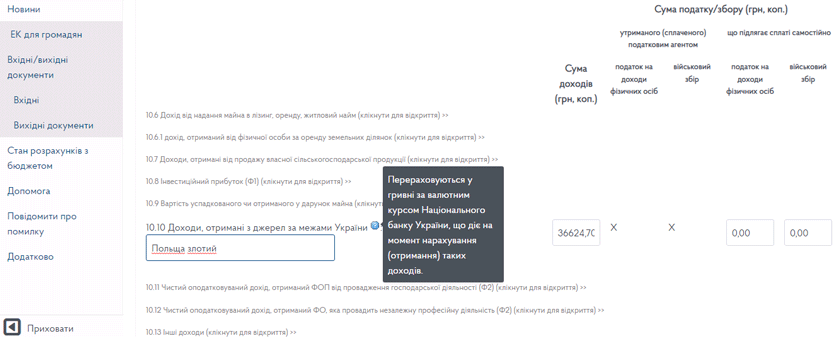

Далее следует ответить на несложные вопросы анкеты и перейти к самой декларации. Заполнение декларации состоит из девяти шагов (8 разделов и сохранения). Иностранные доходы указывают в строке 10.10. А не облагаемым налогом доходам посвящен отдельный раздел ІІІ со строками 11 — 11.3.

Куда же «всунуть» помощь от страны-защитницы? Формально на 100 % ни одна из строк декларации для этого не подходит. Ведь строка 10.10 предназначена для отражения налогооблагаемого иностранного дохода. Может, подойдет строка 11.3 «Інші доходи, що не підлягають оподаткуванню»? Но предписание п.п. 3 п. 3 разд. III Инструкции № 859* говорит, что в ней следует приводить другие доходы, не облагаемые налогом на основании ст. 165 НКУ. В свою очередь, льгота для загранпомощи установлена не ст. 165, а п. 27 подразд. І разд. ХХ НКУ.

В упомянутой выше консультации из подкатегории 103.24 ЗІР ГНС налоговики отметили о необходимости задекларировать не облагаемую налогом загранпомощь именно как иностранный доход. При этом в декларации надо отразить только сумму полученного дохода (без НДФЛ и ВС). Возможно, этим они хотели сказать, что лучше отразить не облагаемую налогом иностранную помощь в строке 10.10 декларации? Не исключено, поэтому можно сделать так (см. рис. 5).

Рис. 5. Заполнение раздела ІІ декларации о доходах

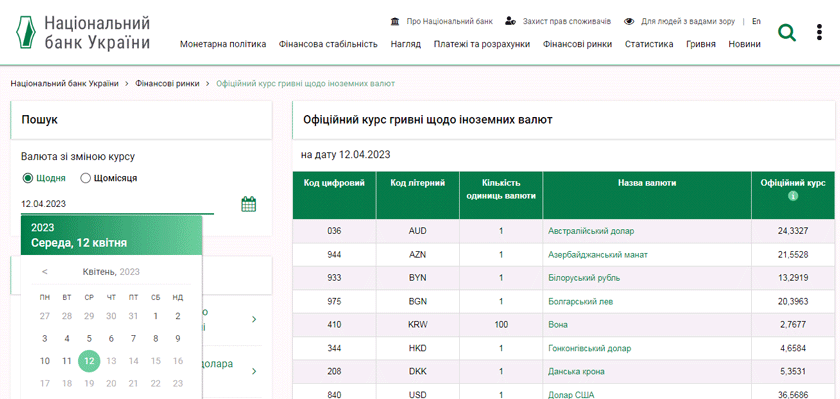

При этом в самой форме декларации есть важная подсказка: пересчитать сумму из инвалюты в гривни надо по официальному курсу НБУ на дату (начисления) получения дохода. Сделать это несложно, конечно, если знаете дату поступления денег. А ее можно узнать через личный кабинет в интернет-банкинге или приложение соответствующего банка.

А где взять курс НБУ? На сайте Нацбанка в разделе «Офіційний курс гривні щодо іноземних валют». Здесь следует выбрать нужную дату и валюту (рис. 6).

Рис. 6. Официальный курс гривни к инвалютам на сайте НБУ

Помните: при декларировании иностранного дохода налоговики могут попросить документы, в частности, подтверждающие, что указанная сумма помощи является именно не облагаемой налогом на основании п. 27 подразд. І разд. ХХ НКУ. Поэтому если придется связаться с декларированием, следует хорошо подготовиться.

Помощь украинцам от ООН

Украинцы в разных странах мира получали помощь от международных фондов и организаций, в частности ООН, Юнисеф, Красного креста и т. п. Следует ли задекларировать такие доходы?

Помощь за границей. Многие международные организации активно поддерживали и продолжают поддерживать украинцев. Например, в Польше от Управления Верховного комиссара ООН по делам беженцев украинцы получили по 700 злотых на себя и еще по 610 злотых на каждого члена семьи.

Надо ли декларировать такую помощь? Давайте посмотрим в НКУ.

Подпункты 165.1.56 и п.п. 170.7.2 НКУ упоминают о целевой и нецелевой денежной помощи от международных организаций, выплаченной налогоплательщикам, пострадавшим от вооруженной агрессии Российской Федерации в период действия правового режима военного, чрезвычайного положения. Такая помощь не облагается НДФЛ (а соответственно и ВС) независимо от суммы.

Кроме этого, абз. 2 п. 27 подразд. 1 разд. ХХ НКУ указано, от налогообложения также освобождены все формы помощи от иностранных компаний, организаций, которые в соответствии с законодательством соответствующей иностранной юрисдикции осуществляют благотворительную деятельность. Здесь речь идет именно о таких международных организациях, как ООН, Юнисеф, Красный крест и т. п. Но помните: этот пункт действует только на украинцев, которые выехали за границу и воспользовались там временной защитой.

Поэтому немного опережаем события и радуемся: подавать декларацию при получении такой помощи не нужно. Основание — законопроект № 7632, который стремительно набирает нужные подписи и, очень надеемся, скоро станет полноправным законом. Тогда украинским беженцам, получившим временную защиту в другой стране, не надо будет декларировать выплаты ни от правительства государства-защитника, ни от международных организаций.

Помните! Если есть обязанность подать декларацию по другим основаниям, то задекларировать придется все доходы.

В этом случае возникает вопрос, как именно показать помощь от международной организации: как иностранный доход в строке 10.10 или как прочие не облагаемые налогом доходы в строке 11.3? На наш взгляд, здесь можно воспользоваться рекомендациями налоговиков по декларированию загранпомощи (см. выше) и показать такие суммы в гр. 3 строки 10.10 декларации. Конечно, НДФЛ и ВС с этих сумм указывать не нужно, поэтому гр. 6 и 7 оставляем пустыми.

Помощь в Украине. Украинцы, которые остались на Родине, также имели возможность получить помощь от международных организаций. Например, ВПЛ получали денежную помощь по Всемирной продовольственной программе ООН (World Food Programme, WFP) через Western Union. Сумма помощи — 2220 грн на лицо и до 6660 грн на семью.

Для неналогообложения этих выплат подходят подпункты 165.1.56 и п.п. 170.7.2 НКУ. Но такую выплату нельзя «прикрыть» от декларирования предписанием абз. 2 п. 27 подразд. 1 разд. ХХ НКУ, ведь эта норма действует только для беженцев, получивших временную защиту в другой стране.

В любом случае не призываем к налоговому преступлению, но... ответственность за неподачу декларации с не облагаемыми налогом доходами не такая большая, как морока с декларированием и документальным подтверждением (об ответственности — в конце).

Поэтому если нет других оснований подавать декларацию, то следует принять взвешенное решение.

Если декларацию все же подаете (по соображениям совести или по другим основаниям для подачи), то такие доходы придется задекларировать. Где? Поскольку имеем дело с освобождением от налогообложения по п.п. 165.1.56 НКУ (то есть ст. 165 НКУ), то указать такие доходы можно в строке 11.3 «Інші доходи, що не підлягають оподаткуванню» (п.п. 3 п. 3 разд. III Инструкции № 859).

Помощь ВПЛ на проживание

Внутренне перемещенное лицо (ВПЛ) с июня по декабрь 2022 года получало помощь на проживание в размере 2000 грн в месяц. Являются ли такие выплаты доходом и надо ли их декларировать?

Зарегистрированные ВПЛ имеют право на помощь на проживание. Все детали прописаны в Порядке, утвержденном постановлением № 332*. Мы же только отметим, что помощь предоставляется ежемесячно на каждое ВПЛ, в следующих размерах:

— для лиц с инвалидностью и детей — 3000 грн;

— для других лиц — 2000 грн.

Пунктом 2 постановления № 332 предусмотрены источники финансирования. Главный из них — резервный фонд государственного бюджета Украины. Также это могут быть средства предприятий, учреждений и организаций независимо от формы собственности, иностранных государств и международных организаций в виде благотворительной, гуманитарной и материальной помощи, а также добровольные пожертвования физических и юридических лиц, благотворительных организаций и общественных объединений, прочих, не запрещенных законодательством источников.

Теперь перейдем к налогообложению. Согласно п.п. 165.1.1 НКУ суммы государственной и социальной материальной помощи, государственной помощи, компенсаций не включаются в общий налогооблагаемый доход. Но это не является основанием для неподачи декларации.

Спасательным кругом были бы доходы от налоговых агентов. Получив их, налогоплательщик освобождается от декларирования. Проверим справку о доходах: она не показывает такие выплаты. Следовательно, налоговая о них не знает.

Если вы все равно подаете декларацию по другим основаниям, то нужно указать и выплату ВПЛ на проживание. Если нет, то должны взвесить все «за и против» и решить: бояться придирчивости налоговиков и штрафа (о нем далее) или быть ответственным декларантом и запастись всеми необходимыми подтверждающими документами о необлагаемости полученной выплаты.

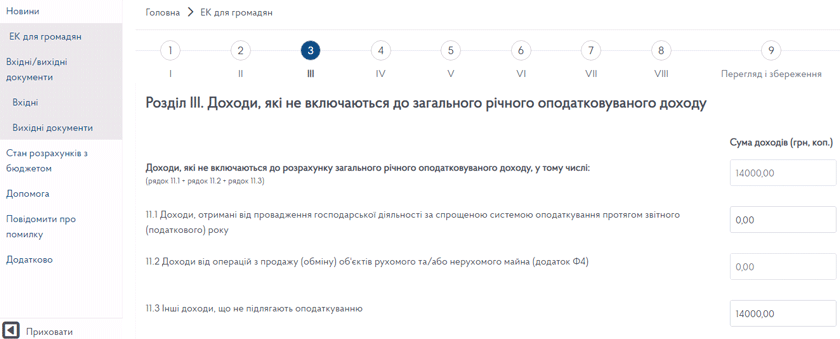

Декларируете? Тогда вам будет интересно, где показать выплату ВПЛ. Поскольку освобождение от налогообложения имеем по п.п. 165.1.1 НКУ (то есть по ст. 165 НКУ), то можно показать такой доход в строке 11.3 «Інші доходи, що не підлягають оподаткуванню». На это указывает уже известный п.п. 3 п. 3 разд. III Инструкции № 859 (ср. ).

Для рассматриваемого нами примера это выглядит так (рис. 7). В строке 11.3 следует указать сумму помощи на проживание ВПЛ в сумме 14000 грн (по 2000 грн за каждый месяц с июня по декабрь, то есть 2000 х 7).

Рис. 7. Заполнение раздела ІІІ декларации о доходах гражданина

Ответственность

Неподача или несвоевременная подача гражданами деклараций о доходах влечет за собой предупреждение или наложение штрафа в размере от 51 до 136 грн (ст. 1641 КУоАП).

Кроме того, есть еще налоговый штраф в размере 340 грн согласно п. 120.1 НКУ.

Это подтверждают налоговики в консультации из подкатегории 103.28.