Не облагаемая налогом помощь от работодателя + прощенный кредит

Физлицо получило нецелевую благотворительную помощь от работодателя в сумме 2000 грн. В то же время такое физлицо декларирует прощенный банком кредит. Нужно ли декларировать благотворительную помощь?

Да, нужно. Если вы уже подаете декларацию об имущественном состоянии и доходах (далее — декларация), то в ней нужно указать все полученные доходы: и налогооблагаемые, и не облагаемые налогом.

Напомним: прощенный банком кредит — основание для подачи декларации и уплаты НДФЛ и ВС. Подробнее об этом читайте в статье «Банк простил долг: задекларируйте доход!» этого номера.

Допустим, что физлицо не имеет прощенного банком кредита или других оснований декларировать доходы и имущество. В таком случае благотворительная помощь останется за кадром. А точнее, она появится лишь в отчетности 4ДФ налогового агента (юрлица, предоставившего такую помощь). Аргумент такой: при отсутствии других оснований подавать декларацию при получении нецелевой благотворительной помощи нужно только тогда, когда ее сумма превышает 3470 грн на 2022 год (п.п. 170.7.3 и 169.4.1 ПКУ). По условиям вопроса сумма благотворительной помощи — 2000 грн. Поэтому если больше ничего декларировать не нужно, то сама только благотворительная помощь от работодателя в такой сумме не приводит к подаче декларации.

Кстати, еще одно основание не облагать налогом и не декларировать нецелевую благотворительную помощь, причем без ограничения суммы, — п.п. 170.7.2 НКУ. В соответствии с этой нормой не включается в налогооблагаемый доход целевая или нецелевая благотворительная помощь, предоставляемая налогоплательщику, пострадавшему, в частности, в результате вооруженной агрессии РФ в период действия правового режима военного, чрезвычайного положения. Но есть важное условие: такая благотворительная помощь должна распределяться через государственный или местный бюджет или через банковские счета благотворительных организаций, Общества Красного Креста Украины, внесенных в Реестр неприбыльных организаций и учреждений. Порядок подтверждения «пострадавшего» статуса лиц должен утвердить КМУ. Но до его появления благотворители сами определяют статус получателей помощи (п. 26 подразд. 1 разд. ХХ НКУ).

Вернемся к нашей ситуации: нецелевая благотворительная помощь от работодателя лицу (без отношения к пострадавшим от агрессии РФ и благотворительным организациям). Более того, физлицо имеет еще и прощенный банком долг, который нужно декларировать.

Итак, при декларировании следует указать все доходы, в частности:

— прощенную сумму долга (плюс НДФЛ и ВС, которые нужно из них уплатить);

— зарплату от работодателя (с удержанными и уплаченными им НДФЛ и ВС);

— не облагаемую налогом нецелевую благотворительную помощь от работодателя (без НДФЛ и ВС).

Где именно найти место такой благотворительной помощи? Конкретных разъяснений, к сожалению, не имеем. Но исходя из принципа заполнения декларации, не облагаемая налогом благотворительная помощь попадет в строку 11.3 «Інші неоподатковувані доходи».

Не облагаемая налогом помощь от работодателя и благотворителя

Физлицо в 2022 году получило от своего работодателя нецелевую благотворительную помощь в сумме 3000 грн. Позже оно также получило помощь от благотворительного фонда, как лицо, пострадавшее от агрессии РФ, в сумме 2000 грн. Нужно ли что-то декларировать?

Нет, если нет других оснований для декларирования.

Здесь руководствуемся двумя подпунктами: 170.7.2 и 170.7.3 НКУ.

Во-первых, нецелевая благотворительная помощь от работодателя вписалась в не облагаемую налогом сумму для 2022 года в размере 3470 грн (пп. 170.7.3 и 169.4.1 НКУ).

Во-вторых, помощь от благотворительной организации, внесенной в Реестр неприбыльных организаций и учреждений, предоставленная лицам, пострадавшим от агрессии РФ, не облагается налогом в любой сумме (п.п. 170.7.2 НКУ).

Следовательно, оснований для налогообложения и декларирования помощи нет. Конечно, если нет других причин подавать декларацию (иностранных доходов, доходов от аренды, прощенного долга и т. п.).

Налогооблагаемая помощь

Физлицо имеет двух работодателей (по основному месту и по совместительству). В 2022 году оно получило от обоих из них нецелевую благотворительную помощь: в сумме 5000 грн от основного и 1000 грн от работодателя по совместительству. Нужно ли что-то декларировать?

Да, нужно.

Предписание п.п. 170.7.3 НКУ освобождает от налогообложения сумму нецелевой благотворительной помощи в размере, который в течение 2022 года не превышает 3470 грн.

В то же время, получив нецелевую благотворительную помощь от благотворителя — физического или юридического лица, налогоплательщик обязан подать годовую налоговую декларацию с указанием ее суммы. Эта норма работает при условии, что общая сумма полученной нецелевой благотворительной помощи в течение отчетного налогового года превышает указанный выше предельный не облагаемый налогом размер.

Что имеем в нашей ситуации? Физлицо — получатель благотворительной помощи имеет дело с декларированием.

Судите сами. Работодатель № 1 выплатил работнику нецелевую благотворительную помощь в размере 5000 грн. Он отразил такую сумму в приложении 4ДФ к Объединенному отчету:

— признак дохода «169»;

— сумма помощи 5000,00 грн (графы 3а и 3);

— налогооблагаемая часть дохода 1530 грн (5000 — 3470). Поэтому сумма НДФЛ составляла 275,40 грн (1530 х 18 %), ее вписываем в графы 4а и 4;

— сумма ВС из той же налогооблагаемой части дохода 22,95 грн (1530 х 1,5 %) (графы 5а и 5).

Позже в этом же году Работодатель № 2 также предоставил нецелевую благотворительную помощь в сумме 1000 грн. При этом он ни сном, ни духом о том, что ранее его работник уже получил налогооблагаемую нецелевую благотворительную помощь, исчерпав не облагаемый налогом минимум. Поэтому Работодатель № 2 указал 1000 грн с признаком «169» без налогообложения (графы 4а — 5 пустые).

Получается, что сам работник должен разобраться со своими доходами, задекларировать их и уплатить НДФЛ и ВС.

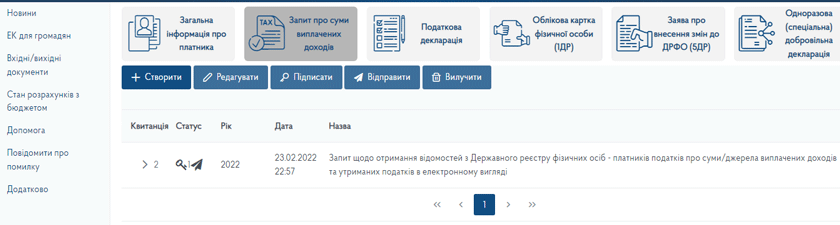

Откуда взять суммы? Из справки о полученных доходах (она же Сведения о суммах выплаченных доходов и удержанных налогов). Получить этот документ можно через Электронный кабинет налогоплательщика, направив соответствующий запрос (см. рис. 1).

Рис. 1. Запрос о суммах выплаченных доходов через ЭК

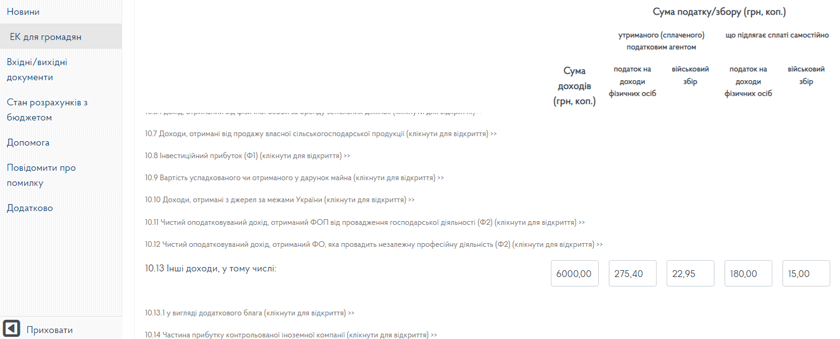

В нашей ситуации получается так:

— из помощи от Работодателя № 1 уже уплачены налоги. Это и нужно показать в графах 4 и 5 декларации;

— из помощи от Работодателя № 2 следует уплатить НДФЛ и ВС. Поэтому им место в графах 6 (180,00 грн) и 7 (15,00 грн).

Где именно указать такую помощь в декларации? Отдельная строка для нее не предусмотрена, поэтому считаем, что подойдет строка 10.13 «Інші доходи» в составе налогооблагаемых доходов (раздел ІІ). Причем в описанной ситуации все «всунем» в одну строку: общую сумму помощи от обоих работодателей, уже уплаченные из налогооблагаемой части НДФЛ и ВС Работодателем № 1, а также налоги, которые еще следует самостоятельно уплатить из помощи от Работодателя № 2 (см. рис. 2).

Рис. 2. Нецелевая благотворительная помощь от двух работодателей в декларации

Выводы

- Нецелевая благотворительная помощь до 3470 грн за 2022 год не облагается налогом и не приводит к декларированию.

- Если есть основания для декларирования (например, прощенный банком кредит), то не облагаемую налогом нецелевую благотворительную помощь до 3470 грн следует отразить в строке 11.3.

- Благотворительная помощь лицам, пострадавшим от агрессии РФ, не облагается налогом и не приводит к декларированию независимо от суммы.

- Нецелевая благотворительная помощь от двух работодателей, которая совокупно превысит 3470 грн за 2022 год, приводит к уплате НДФЛ и ВС, а также к декларированию.