Матпомощь квалифицирована неправильно

Иногда бывает, что работодатель неправильно квалифицировал матпомощь и допустил ошибку. Например, матпомощь имеет систематический характер, но проведена в бухучете, обложена налогом и отражена в Объединенном отчете как разовая (нецелевая благотворительная помощь)*. Как исправиться? Рассмотрим на примере.

* Нюансы в отношении квалифицирования материальной помощи, оформления, налогообложения и отражения в Объединенном отчете вы найдете в «Периодическая матпомощь работникам: к отпуску и не только...», «Разовая поддержка работника: нецелевая благотворительная матпомощь» // «Оплата труда», 2023, № 12.

Пример. Работнику (основной, без инвалидности) в апреле 2023 года начислена зарплата в сумме 10000 грн (ЕСВ — 2200 грн, НДФЛ — 1800 грн, ВС — 150 грн). Кроме этого, еще была предоставлена матпомощь в сумме 6000 грн и ошибочно квалифицирована работодателем как нецелевая благотворительная. ЕСВ с матпомощи не взимался. НДФЛ и ВС удержаны только с 2240 грн (6000 - 3760), то есть с суммы, которая превышает необлагаемый налогом размер. НДФЛ — 403,20 грн (2240 х 18 %), ВС — 33,60 грн (2240 х 1,5 %). Выплаты проведены своевременно. В июле 2023 года выяснилось, что предоставленная работнику помощь является помощью на решение социально-бытовых вопросов (так и было указано в приказе), предоставляется согласно предложению об оплате труда большинству работников и относится к систематической.

Исправляем ошибку в бухучете в июле 2023 года. Начисляем и уплачиваем ЕСВ в сумме 1320 грн (6000 х 22 %), доначисляем ВС в сумме 56,40 грн (3760 х 1,5 %) и уплачиваем в бюджет.

А вот что касается НДФЛ, то на законных основаниях можем сделать безболезненно его перерасчет в июле 2023 года. Ведь это правило закреплено п.п. 169.4.3 НКУ. В нем речь идет о добровольном перерасчете сумм начисленных доходов, удержанного налога, который может проводиться за любой период и в любых случаях для определения правильности налогообложения. Но сделать его можно в пределах текущего календарного года.

Принципы его проведения такие же, как и при годовом перерасчете*.

* О правилах и нюансах перерасчета НДФЛ вы можете прочитать в статье «Перерасчет НДФЛ в 2022 году» // «Налоги & бухучет», 2022, № 94.

Таким образом, в июле 2023 года спокойно себе делаем перерасчет НДФЛ и своевременно уплачиваем налог при выплате июльской заработной платы.

И если с НДФЛ все планомерно решается, то с ЕСВ и ВС не все так гладко. Ведь если у работодателя нет переплаты по ЕСВ и ВС, то фактически получим ситуацию с неуплатой ВС во время выплаты дохода физлицу и ЕСВ. Что по этому поводу нам говорит НКУ?

Несвоевременная уплата ВС. Ответственность за нарушение правил начисления, удержания и уплаты (перечисления) налогов установлено ст. 1251 НКУ.

Так, неначисление и/или неудержание, и/или неуплата (неперечисление), и/или начисление, уплата (перечисление) не в полном объеме НДФЛ/ВС налоговым агентом до или во время выплаты дохода физлицу грозит штрафом в размере 10 % суммы налога/сбора, который подлежит начислению и/или уплате в бюджет.

При умышленном или повторном нарушении действуют повышенные размеры штрафов. Об этом вы можете почитать в статье «Нарушили правила удержания и уплаты НДФЛ/ВС: будет ли штраф?» // «Налоги & бухучет», 2022, № 82.

Военное положение теперь не приостанавливает и не отменяет применения этих штрафов.

Несвоевременная уплата ЕСВ. Также в приведенной ситуации может возникнуть несвоевременная уплата ЕСВ. В общем случае за неуплату (неперечисление) или несвоевременную уплату (несвоевременное перечисление) ЕСВ налагается штраф в размере 20 % своевременно не уплаченных сумм (п. 6 ч. 11 ст. 25 Закона о ЕСВ*).

Однако временно, на период действия правового режима военного, чрезвычайного положения и в течение трех месяцев после прекращения или отмены военного, чрезвычайного положения:

— штрафные санкции, определенные ч. 11 ст. 25 Закона о ЕСВ, в том числе и за несвоевременную уплату ЕСВ, не применяются (п. 921 разд. VIII Закона о ЕСВ);

— не начисляется пеня, а начисленная пеня за эти периоды подлежит списанию (п. 922 разд. VIII Закона № 2464).

А вот от админштрафов освобождения нет.

Еще интереснее ситуация с исправлением этой ошибки в Объединенном отчете. И от того, когда исправлена ошибка, зависит вариант, по которому такое исправление будет показано в Налоговом расчете и его приложениях. Обо всем по порядку.

Отчетность еще не подана

Отталкиваясь от условий примера, допустим, что ошибку выявили до истечения срока подачи Налогового расчета и за Звітний квартал он еще не был подан. По условиям примера, ошибка была допущена в апреле 2023 года, а выявили ее в июле 2023 года.

Как будем исправляться? Давайте поразмышляем.

Приложение Д1. При его заполнении вносим сразу правильные данные, так, будто ошибки не было.

В Налоговый расчет при этом данные из Д1 подтягиваются по общим правилам.

Значительным минусом отражения в отчетности доначисления ЕСВ таким способом является то, что данные Налогового расчета за квартал в разрезе месяцев не будут отвечать данным оборотно-сальдовой ведомости по счетам бухучета за эти месяцы.

Приложение 4ДФ. В разделе І этого приложения за апрель 2023 года показываем:

— в графах 3а и 3 (начисленный и выплаченный доход) — общую сумму зарплаты + сумму матпомощи. По условиям примера это 16000 грн (10000 + 6000);

— в графах 4а и 4 (начисленный и уплаченный НДФЛ) — фактическую сумму начисленного и уплаченного НДФЛ. То есть показываем сумму налога 2203,20 грн (1800 + 403,20);

— в графе 5а (начисленный ВС) — уже исправленную сумму ВС. То есть 240 грн (16000 х 1,5 %);

— в графе 5 показываем фактически уплаченный ВС (если нет переплаты) в сумме 183,60 грн (150 + 33,60). Если все же переплата по ВС есть, то можно показать равенство граф 5а и 5;

— в графе 6 (признак дохода) — «101».

Теперь рассмотрим ситуацию, когда отчетность уже подана, но предельный срок подачи отчетности еще не истек.

До окончания срока подачи отчетности

Допустим, что подан Налоговый расчет с типом «Звітний» за соответствующий квартал. Потом, до завершения периода подачи отчетности за этот квартал, в нем выявлена ошибка. И если подать корректирующие данные до завершения срока подачи отчета, то формируем Налоговый расчет, Д1 и 4ДФ с типом «Звітний новий». Он будет содержать только корректирующую информацию.

Для того, чтобы на цифрах показать исправление, воспользуемся условиями вышеприведенного примера и допустим, что Налоговый расчет за II квартал уже подан, но срок подачи еще не истек.

Приложение Д1. В «Звітном новом» в Д1 и суммовую, и несуммовую ошибку можно исправить с помощью показателей «1» и «0» в графе 25. Для этого полностью повторяем строку из ошибки и в графе 25 «Ознака (0, 1)» указываем «1» — строка на удаление. Дальше формируем строку с правильной информацией и в графе 25 указываем «0» — строка на введение.

Допустим, что в «Звітному» Д1 за II квартал в апреле была показана только сумма начисленной зарплаты и ЕСВ с нее. По условиям ситуации должны удалить строку с ранее поданными неправильными данными (указываем «1» в графе 25) и добавить строку с исправленной информацией (указываем «0» в графе 25).

В строке на добавление покажем сумму начисленной зарплаты вместе с матпомощью 16000 грн (10000 + 6000). ЕСВ взимаем и показываем со всей суммы, которая вошла в базу начисления взноса. В графе 20 этой строки указываем сумму ЕСВ в размере 3520 грн (16000 х 22 %). В графе 25 указываем «0».

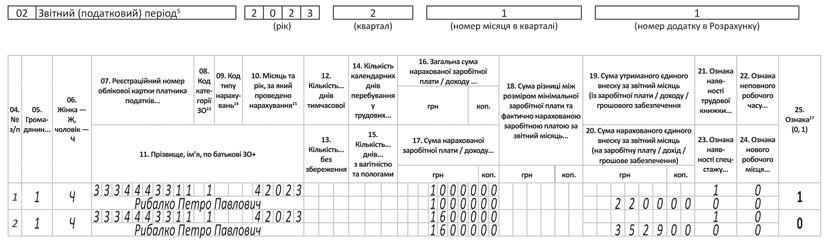

Покажем на рис. 1 исправление ошибки через применение показателей «1», «0» в «Звітном новом» приложении Д1.

Рис. 1. Д1 с типом «Звітний новий»

Приложение 4ДФ. В «шапке» корректирующего 4ДФ количественные реквизиты 04 «Працювало за трудовими договорами (контрактами) (ознака 101)» и 05 «Працювало за цивільно-правовими договорами (ознака 102)» должны отвечать тем, которые были указаны в ранее поданном 4ДФ, который сейчас корректируем. Исключение — ситуация, когда эти реквизиты также следует откорректировать.

При корректировке разд. I приложения 4ДФ указываем в нем информацию только по тем строкам, которые уточняются/добавляются/исключаются. Корректировку проводим с помощью графы 10 с признаком:

— «1» — строка на исключение. Вносим строку, где повторяем все данные ошибочной строки и в графе 10 указываем «1». Таким образом удаляем неправильные данные;

— «0» — строка на введение. Добавляем строку, в которой заполняем полностью все ее графы правильной информацией и в графе 10 указываем «0». Так добавляем правильную информацию.

Допустим, что в «Звітном» приложении 4ДФ за апрель II квартала 2023 года на работника были сформированы 2 строки:

— зарплатная. Где была указана сумма дохода, начисленного и выплаченного, — 10000 грн, НДФЛ — 1800 грн, ВС — 150 грн, также начисленные и выплаченные. Признак дохода — «101»;

— для нецелевой благотворительной помощи. Начислены и выплачены сумма — 6000 грн, НДФЛ — 403,20 грн, ВС — 33,60 грн. Признак дохода — «169».

Следовательно, для исправления данных в «Звітном новом» 4ДФ за апрель 2023 года:

— повторяем эти две строки, которые были сформированы в «Звітном» 4ДФ, а в графе 10 каждой из них указываем «1». То есть изымаем их;

— вместо них вводим одну строку, в которой общей суммой указываем сумму зарплаты и матпомощи 16000 грн, которая была начислена и выплачена (графы 3а и 3 соответственно). В графе 4а и 4 указываем фактическую сумму НДФЛ 2203,20 грн. В графе 5а показываем исправленную сумму — 240 грн (16000 х 1,5 %), в графе 5 — уплаченный ВС — 183,60 грн (150 + 33,60). Признак дохода — «101». В графе 10 проставляем «0» — вводим информацию.

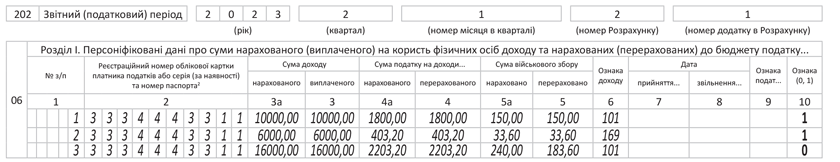

На рис. 2 изображена корректировка 4ДФ за апрель 2023 года.

Рис. 2. 4ДФ с типом «Звітний новий»

Обратите внимание: на рис. 2 в строке с правильной информацией на введение в графах 4 и 5 отражены фактически уплаченные НДФЛ и ВС за апрель 2023 года.

Допустим, что сумма задолженности по ВС была погашена предприятием в июле 2023 года. Тогда уплату задолженности по ВС отразим в 4ДФ в графе 5 соответственно за июль 2023 года (в общей сумме уплаченного ВС с июльской зарплаты).

Также в июле проведем перерасчет НДФЛ за апрель. Сумму недоплаты по результатам перерасчета отразим в июле. То есть в июле НДФЛ будет больше на сумму перерасчета.

Налоговый расчет. Для проведения корректировок до окончания срока подачи отчетности необходимо сформировать и подать Налоговый расчет с типом «Звітний новий», в заглавной части которого следует заполнить строки 01 — 06.

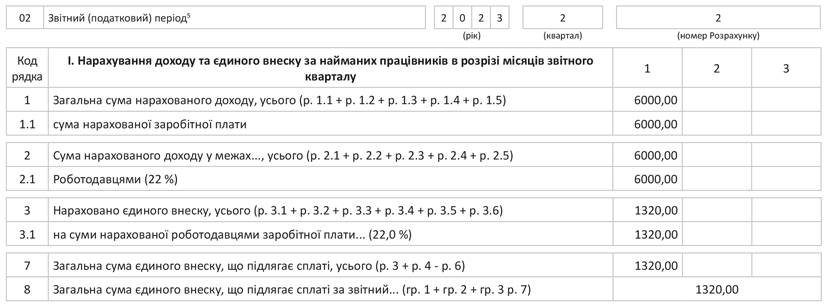

При исправлении через «Звітний новий» данные из Д1 (доначисление и/или сторнирование) сядут в табличную часть Налогового расчета в строки 1, 2 (если корректируется база ЕСВ), в строки 3, 7 и 8. Обратите внимание, если бы корректировка происходила в сторону уменьшения, то показатели в соответствующих строках были бы отражены со знаком «-».

По условиям приведенного примера при корректировке база начисления ЕСВ увеличится на 6000 грн (16000 - 10000), также увеличится и размер ЕСВ на 1320 грн (3520 - 2200).

Исправление через подачу Налогового расчета с типом «Звітний новий» изображено на рис. 3.

Рис. 3. Налоговый расчет с типом «Звітний новий»

Срок подачи отчетности истек

Когда такую ошибку исправляем после истечения срока подачи отчетности, то должны исправиться через подачу Налогового расчета с типом «Уточнюючий».

Порядок исправления в приложении 4ДФ будет аналогичен к исправлению с помощью «Звітного нового».

А вот в уточняющем Д1 через признаки «1» и «0» в графе 25 суммовую ошибку исправить не получится. Будем исправляться в таком случае через применение КТН «2» в графе 09. То есть добавим сумму матпомощи с КТН «2»: базу начисления — 6000 грн и ЕСВ — 1320 грн (6000 х 22 %).

При этом в Налоговом расчете добавленная сумма ЕСВ (1320 грн) сядет в строки 4, 4.1, 7 и 8.

Подробнее об исправлении суммовых ошибок в Налоговом расчете после истечения срока подачи отчета мы расскажем в одном из следующих выпусков.

Выводы

- Исправить ошибку после подачи «Звітного» Налогового расчета и до истечения срока его подачи можно путем подачи «Звітного нового» Налогового расчета.

- В Д1 с типом «Звітний новий» и суммовую, и несуммовую ошибки можно исправить через применение отметок в графе 25 «1» — строка на удаление, «0» — строка на введение.

- В 4ДФ исправление суммовой ошибки осуществляем через удаление строки с неправильной (в графе 10 отметка «1») информацией и введение строки с правильными данными (в графе 10 отметка «0»).