Коли фізособа отримує дохід від продажу своєї нерухомості, вона в деяких випадках зобов’язана поділитися отриманим з державою. Цього вимагає п.п. 164.2.4 ПКУ. Він установлює, що частина доходів від операцій з нерухомим майном у розмірі, визначеному ст. 172 цього Кодексу, уключається до загального оподатковуваного доходу фізособи. А отже, такі доходи обкладаються ПДФО і ВЗ (пп. 1.2 і 1.7 п. 161 підрозд. 10 розд. ХХ ПКУ).

Виняток — «пільгові» об’єкти нерухомості з п. 172.1 ПКУ. Суми, отримані від їх продажу, за певних умов під обкладення ПДФО і ВЗ не підпадають. Проте зараз неоподатковувані об’єкти нас не цікавлять. Поговоримо про оподатковувані.

Важливе запитання в цій розмові: чи завжди продавець повинен сам перераховувати податки до бюджету зі свого «нерухомого» доходу? Як бути, якщо він з виконанням такого обов’язку поквапився?

Сплата «нерухомих» ПДФО і ВЗ: чий обов’язок?

Якщо фізособа продає нерухомість іншій фізособі, то обчислити та сплатити ПДФО і ВЗ до бюджету зобов’язаний сам продавець. Зробити це він повинен до посвідчення договору купівлі-продажу нотаріусом (п.п. «а» п. 172.5 ПКУ). А все тому, що операція може бути нотаріально посвідчена тільки за наявності:

1) квитанції про сплату ПДФО і ВЗ, а також

2) документа про визначення оціночної вартості об’єкта нерухомості.

Перевірити факт сплати ПДФО і ВЗ продавцем — обов’язок нотаріуса.

Якщо ж нерухомість у фізособи купує підприємство, то воно стає податковим агентом цієї фізособи-продавця (п. 172.7 ПКУ).

Тому воно зобов’язане:

1) нарахувати, утримати та сплатити (у день виплати такого доходу) ПДФО і ВЗ із доходу, отриманого фізособою від такого продажу, до бюджету за своїм місцезнаходженням (п.п. 168.4.4 ПКУ);

2) відобразити інформацію про «продажний» дохід фізособи та утриманий із нього ПДФО в розділі I Податкового розрахунку за формою № 1ДФ з ознакою доходу «104», а про ВЗ — у розділі II цієї форми.

Зазвичай для підприємства утримати та сплатити податки з купівлі у фізособи — не проблема. Але як бути, якщо раптом з’ясується, що ще до нотаріального посвідчення договору купівлі-продажу продавець самостійно перерахував необхідні суми ПДФО і ВЗ до бюджету, оскільки мав намір продати об’єкт іншій фізособі, а не підприємству? Що в такому разі робити підприємству? Чи потрібно йому ще раз сплачувати ПДФО і ВЗ за цим об’єктом?

На жаль, потрібно. Той факт, що фізособа сама сплатила податки з нерухомості, не дає права підприємству-покупцю ухилитися від своїх податкових обов’язків і «забити» на утримання цих податків з виплачуваного продавцю доходу.

Як же тепер виправити ситуацію? Зараз усе розкладемо по поличках.

Самовиправляємося: сплачуємо несплачене

Щоб «спати спокійно», підприємству якнайшвидше потрібно:

1) нарахувати та перерахувати до бюджету за своїм місцезнаходженням ПДФО і ВЗ із виплаченого фізособі-продавцю доходу. Причому, ураховуючи, що дохід уже виплачено, податки вам доведеться сплатити за рахунок власних коштів. Їх суму віднесіть до інших операційних витрат записом Дт 949 «Інші витрати операційної діяльності» — Кт 641/ПДФО, 642/ВЗ;

2) внести інформацію про таку виплату (перерахування податку/внеску) до Податкового розрахунку за формою № 1ДФ з ознакою доходу «104».

При цьому порядок заповнення форми № 1ДФ залежить від того, наскільки давно ви виплатили дохід фізособі, тобто скільки часу минуло з моменту несплати належних податків.

Помилка «свіжа». Якщо ви виявили свою «недоплатну» помилку до закінчення строку подання форми № 1ДФ за звітний період* (тобто в межах одного кварталу), вважайте, що вам дуже пощастило.

* Податковий розрахунок за формою № 1ДФ подається за кожен квартал (податковий період) протягом 40 календарних днів, що настають за останнім календарним днем звітного кварталу.

Хоча ви й не перерахували податки з виплаченого фізособі доходу, що підлягають утриманню, своєчасно (див. вище), але включити дані про нього до поточної форми № 1ДФ встигаєте. Тому жодні фінансові санкції (у тому числі й одіозний штраф згідно з п. 119.2 ПКУ) вам у цьому випадку не загрожують.

Не бійтеся й пені згідно з п.п. 129.1.1 ПКУ. Її при виправленні помилки нараховують тільки в разі, якщо її виправили після закінчення 90 календарних днів, що настають за останнім днем граничного строку сплати грошового зобов’язання. Якщо ж самовиправитися встигли до закінчення 90-денного строку, про нарахування пені можна не турбуватися — вона вас обминає.

«Старіша» помилка. Гірше, якщо про необхідність сплати ПДФО/ВЗ ви згадали вже після закінчення строку подання форми № 1ДФ за той звітний квартал, до якого входить місяць виплати «нерухомого» доходу. Тут доведеться задіювати механізм самовиправлення помилок, передбачений п. 50.1 ПКУ і розд. IV Порядку № 4**.

** Порядок заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку, затверджений наказом Мінфіну від 13.01.15 р. № 4.

Причому використовувати для коригування ви можете тільки один-єдиний спосіб — уточнюючий Податковий розрахунок за формою № 1ДФ (п. 4.3 Порядку № 4). До його подання не забудьте:

• сплатити 3 % самоштраф від суми недоплати ПДФО і ВЗ;

• самостійно розрахувати та сплатити пеню згідно з п.п. 129.1.1 ПКУ з розрахунку 120 % річних облікової ставки НБУ, що діє на день, у який слід було сплатити ПДФО/ВЗ із доходу від продажу нерухомості фізособою, або на день фактичної сплати ПДФО/ВЗ, якщо ставка НБУ на цей день вища, за кожен день прострочення.

Пені вам удасться уникнути тільки у випадку, якщо встигнете самовиправитися до закінчення 90 календарних днів, що настають за днем, у який повинні були сплатити податки з нерухомості.

Крім того, підприємству загрожує штраф у розмірі 510 грн. (за повторне порушення протягом року — 1020 грн.) згідно з п. 119.2 ПКУ за подання форми № 1ДФ:

• з недостовірними даними (помилками), що призвели до збільшення податкових зобов’язань, — якщо у формі № 1ДФ було відображено «нерухомий» дохід, але з нульовими значеннями нарахованих/сплачених ПДФО і ВЗ;

• не в повному обсязі — якщо такий дохід узагалі не було відображено в Податковому розрахунку за формою № 1ДФ.

Не пощастить у цьому випадку і посадовим особам підприємства. Їм «світить» адмінштраф згідно з п. 1634 КУпАП*** в розмірі від 34 до 51 грн. (за повторне порушення протягом року — від 51 до 85 грн.).

*** Кодекс України про адміністративні правопорушення.

Подаємо уточнюючий Податковий розрахунок за формою № 1ДФ

Заповнити уточнюючий Податковий розрахунок за формою № 1ДФ просто. Вам не потрібно переписувати всі рядки табличної частини розрахунку, що були заповнені у формі № 1ДФ з поміткою «Звітний». Уточнюючий розрахунок містить інформацію тільки за уточнюючими рядками.

Якщо ви забули відобразити інформацію про нарахований/виплачений дохід фізособи-продавця, то дійте таким чином. У розділі I форми № 1ДФ для введення забутого рядка заповнюйте всі його графи. При цьому у графі 9 зазначайте «0» — рядок на введення.

Якщо ви у формі № 1ДФ за той звітний квартал, в якому виплатили дохід, зазначили його суму, але не зазначили ПДФО, що підлягає сплаті з такого доходу, то в розділі I уточнюючого Податкового розрахунку формуйте два рядки:

• перший — на вилучення неправильної інформації (повторюєте рядок без ПДФО) з ознакою «1» в графі 9;

• другий — на введення правильної інформації (із сумою зобов’язань) з ознакою «0» у графі 9.

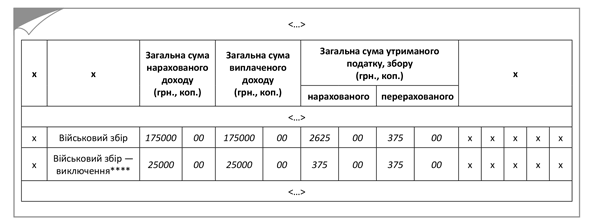

У розділі II форми № 1ДФ у рядку «Військовий збір — виключення****» продублюйте усі графи помилкового рядка з уже поданого (помилкового) Податкового розрахунку за формою № 1ДФ. У рядку «Військовий збір» відобразьте правильну інформацію.

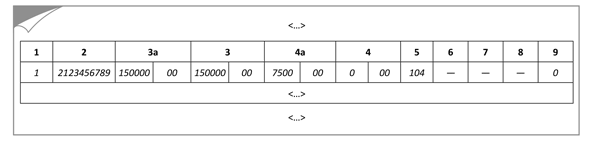

Приклад. Підприємство в січні 2016 року придбало у фізичної особи — резидента виробничу будівлю за 150000 грн. З виплаченого доходу ПДФО і ВЗ не утримали, оскільки продавець повідомив, що сам сплатив необхідні суми до бюджету, що підтверджують квитанції банку.

Дохід фізособи в Податковому розрахунку за формою № 1ДФ за I квартал 2016 року підприємство не зазначило. Помилку виявлено у вересні 2016 року. Ставка ПДФО — 5 %, ставка ВЗ — 1,5 %.

Наведемо фрагмент заповненого розділу I уточнюючого Податкового розрахунку за формою № 1ДФ за I квартал 2016 року на рис. 1.

Рис 1. Фрагмент розділу I уточнюючого Податкового розрахунку за формою № 1ДФ

Тепер наведемо на рис. 2 фрагмент заповненого розділу II уточнюючого Податкового розрахунку за формою № 1ДФ за I квартал 2016 року.

Рис. 2. Фрагмент розділу II уточнюючого Податкового розрахунку за формою № 1ДФ

Зверніть увагу: у рядку «Військовий збір — виключення****» у графі «Загальна сума утриманого податку, збору (грн, коп.) нарахованого» уточнюючого розрахунку ми зазначаємо фактично нараховану суму ВЗ у I кварталі 2016 року. Припустимо, це 375 грн.

А ось у рядку «Військовий збір» у цій графі зазначаємо суму ВЗ з урахуванням суми збору, що підприємство повинно було сплатити з «нерухомого» доходу (375 грн. + (150000 грн. х 1,5 % : 100 %) = 2625 грн.).

Ну ось, з тим, як діяти підприємству в ситуації, що склалася, розібралися. Цікаво, а що робити продавцю-фізособі, який поквапився самостійно сплатити податки з очікуваного доходу від продажу своєї нерухомості? Чи може він повернути свої кровні?

Як фізособі повернути сплачене?

Вважаємо, що фізособа-продавець цілком може повернути надміру сплачені до бюджету «нерухомі» ПДФО і ВЗ. Для цього фізособі потрібно тільки подати річну декларацію про майновий стан і доходи.

І хоча для подібних випадків повернення податків розд. VI ПКУ не передбачено, це єдиний спосіб отримати назад свої гроші.

До декларації радимо додати:

• копію договору, яка підтверджує, що покупцем нерухомості є юрособа;

• документи, що підтверджують фактичну сплату ПДФО і ВЗ (платіжні доручення, квитанції банку або відділення зв’язку).

Зверніть увагу: граничний строк подання декларації згідно з п.п. 49.18.4 ПКУ за 2016 рік — 3 травня 2017 року.

Отже, час підготуватися є.

А ще фізособі не завадить завести Книгу обліку доходів і витрат для визначення суми загального річного оподатковуваного доходу. До цього закликає п.п. «а» п. 176.1 ПКУ. Форму Книги та порядок її ведення затверджено наказом Міндоходів від 11.12.13 р. № 794 (ср. ). Вона може мати вигляд зошита або блокнота. Реєструвати Книгу в податківців не потрібно.

Після того як контролери перевірять відомості, зазначені в декларації, надміру сплачена сума ПДФО і ВЗ буде:

• або зарахована на банківський рахунок платника податку, відкритий у будь-якому комерційному банку,

• або надіслана йому поштовим переказом за адресою, яку він зазначив у декларації.

Відбудеться це впродовж 60 календарних днів після надходження декларації (п. 179.8 ПКУ).

Як бачите, усі питання можна вирішити. Потрібно тільки проявити трохи наполегливості та терпіння. Чого ми вам і бажаємо!

Висновки

- Навіть якщо фізособа сама сплатила податки перед продажем юрособі власної нерухомості, така юрособа-покупець усе одно зобов’язана утримати ці податки з доходу, що виплачується продавцю.

- Хоч і з запізненням, але перерахуйте до бюджету ПДФО і ВЗ із виплаченого фізособі-продавцю доходу і внесіть інформацію про таку виплату до Податкового розрахунку за формою № 1ДФ.

- На думку податківців, самовиправлення помилок, допущених у формі № 1ДФ, не звільняє податкового агента від штрафу згідно з п. 119.2 ПКУ, якщо такі помилки призвели до заниження податкових зобов’язань.