Загальні моменти

Хто зобов’язаний проводити перерахунок? Проводити його зобов’язані ті платники ПДВ, які протягом 2016 року здійснювали одночасно оподатковувані та неоподатковувані операції й проводили розподіл ПДВ за ст. 199 ПКУ.

Звернемо увагу! Ті платники, які нараховували податкові зобов’язання тільки за п. 198.5 ПКУ (і не провели нарахування зобов’язань за п. 199.1 ПКУ), ніякого перерахунку не здійснюють. Відповідно і додаток Д7 не подають (незважаючи на те, що ряд. 4.1 і 4.2, в яких відображаються такі зобов’язання, містять посилання на цей додаток — категорія 101.20 ЗІР) ![]() .

.

У який строк потрібно провести перерахунок? Результати перерахунку відображають у ПДВ-декларації за останній звітний період року ( п. 199.5 ПКУ), тобто у декларації за грудень 2016 року (для квартальників — у декларації за IV квартал 2016 року).

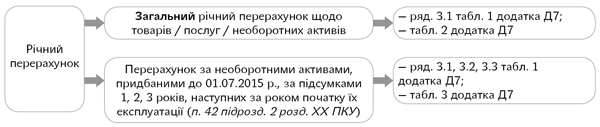

Як проводити перерахунок? Правила визначено в пп. 199.4 — 199.6 ПКУ. Для перерахунку використовуємо додаток Д7 до декларації.

Алгоритм загального річного перерахунку

Крок 1. Визначаємо «новий» коефіцієнт розподілу («анти-ЧВ») виходячи з фактичних обсягів проведених протягом 2016 року оподатковуваних і неоподатковуваних операцій ( п. 199.4 ПКУ). Його розрахунок проводимо у ряд. 3.1 табл. 1 додатка Д7.

Загалом, як рахувати і показники яких рядків декларації брати при підрахунку коефіцієнта розподілу, зазначено в шапці гр. 4 і 5 табл. 1 додатка Д7. При цьому відзначимо важливі моменти:

Момент 1. При підрахунку операцій використовуємо дані декларацій за 2016 рік та уточнюючих розрахунків. Якщо дотримуватися загальних норм ПКУ, то повинні враховуватися тільки уточнюючі розрахунки, подані в 2016 році до декларацій 2016 року. Але в листі № 48122* (у якому податківці давали рекомендації щодо порядку перерахунку ПДВ для 2015 року) фіскали пояснювали, що слід брати дані усіх уточнюючих розрахунків, поданих у 2016 році (у тому числі й тих, якими виправляються помилки минулого року).

* Лист ДФСУ від 31.12.2015 р. № 48122/7/99-99-19-03-02-17.

Момент 2. При визначенні обсягу оподатковуваних операцій (алгоритм розрахунку наведено в гр. 5 табл. 1 додатка Д7) потрібно звернути увагу на значення ряд. 7 декларації. Адже він може включати коригування як до оподатковуваних постачань, так і до неоподатковуваних операцій. Тому при підрахунку обсягів у гр. 5 табл. 1 додатка Д7 коригування неоподатковуваних операцій потрібно виключити.

Момент 3. З гр. 4 і 5 потрібно виключити (1) «пільгові» постачання власного металобрухту (пільга згідно з п. 23 підрозд. 2 розд. XX ПКУ) та (2) «пільгові» операції згідно з п.п. 197.1.28, пп. 197.11 і 197.24 ПКУ, що відображаються в ряд. 5 декларації. Ці операції виведено з-під загальних правил ПДВ-розподілу ( п. 199.6 ПКУ).

У результаті:

— у гр. 6 табл. 1 додатка Д7 отримаємо коефіцієнт використання товарів/послуг в оподатковуваних операціях (він знадобиться для перерахунку податкового кредиту за необоротними активами, придбаними до 01.07.2015 р.);

— у гр. 7 — коефіцієнт «анти-ЧВ» — частку використання товарів / послуг / необоротних активів у неоподатковуваних операціях. Його якраз і використовуватимемо для проведення «поточного» річного перерахунку щодо придбань 2016 року.

Крок 2. Безпосередньо проводимо перерахунок. Для цього:

Етап 1. Збираємо податкові накладні («самозведені»**) за січень — грудень 2016 року, якими нараховувалися податкові зобов’язання за п. 199.1 ПКУ, та перераховуємо наші податкові зобов’язання виходячи з «нового» коефіцієнта розподілу (показник «анти-ЧВ», визначений за гр. 7 табл. 1 додатка Д7).

** Подивіться також статтю «Податкові накладні за «компенсуючими» ПЗ: коли зведені, коли окремі?» (журнал «Бухгалтер 911», 2016, № 16). Якщо «за порадою» податківців ви складали «індивідуальні» податкові накладні, то їх теж «беріть в оборот».

Порядок перерахунку розберемо на прикладі двох місяців (листопада і грудня 2016 року), в яких проводили розподіл ПДВ за п. 199.1 ПКУ.

Припустимо, обсяг придбань «подвійного призначення» (без ПДВ) становив: (1) у листопаді 2016 року — 100000 грн., у грудні 2016 року — 60000 грн. Коефіцієнт «анти-ЧВ» на початку року становив 30 %, за результатами перерахунку (гр. 7 ряд. 3.1 табл. 1 додатка Д7 за грудень) — 25 %.

| Період | Обсяг придбань «подвійного призначення» (без ПДВ) | Нараховані ПЗ за п. 199.1 ПКУ («анти-ЧВ» — 30 %) | Фактична сума ПЗ («анти-ЧВ» — 25 %) | Різниця | |||

| база | сума ПЗ | база | сума ПЗ | база (гр. 5 - гр. 3) | сума ПЗ (гр. 6 - гр. 4) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Листопад | 100000 | 30000 (100000 х 30 %) | 6000 (30000 х 20 %) | 25000 (100000 х 25 %) | 5000 (25000 х 20 %) | -5000 | -1000 |

| Грудень | 60000 | 18000 (60000 х 30 %) | 3600 (18000 х 20 %) | 15000 (60000 х 25 %) | 3000 (15000 х 20 %) | -3000 | -600 |

| Всього | 160000 | 48000 | 9600 | 40000 | 8000 | -8000 | -1600 |

Етап 2. За результатами перерахунку складаємо розрахунки коригування до «самозведених» податкових накладних, якими нараховувалися податкові зобов’язання за п. 199.1 ПКУ, і коригуємо відображені в них податкові зобов’язання:

— збільшуємо податкові зобов’язання (якщо «анти-ЧВ» виріс);

— зменшуємо податкові зобов’язання (якщо «анти-ЧВ» зменшився).

Розрахунок коригування потрібно скласти (!) до кожної податкової накладної, складеної на нарахування податкових зобов’язань за п. 199.1 ПКУ. Тобто в загальному випадку таких розрахунків коригування буде 12. Не забудьте також зареєструвати такі розрахунки коригування.

Як його складати? Із цього приводу є рекомендації в категорії 101.19 ЗІР. У «шапці» ставимо відмітку «Х» в полях:

— «Підлягає реєстрації в ЄРПН постачальником (продавцем)»;

— «До зведеної податкової накладної»;

— «Не підлягає наданню отримувачу (покупцю) з причини (зазначається відповідний тип причини)».

У заголовній частині зазначаємо:

1) дату складання розрахунку коригування — «31122016»;

2) дату та порядковий номер зведеної податкової накладної;

3) у полі «Отримувач (покупець)» зазначаємо свою назву та проставляємо умовний ІПН «600000000000» (якщо в «самозведених» податкових накладних, складених до 01.04.2016 р., був ІПН «400000000000», то повторюємо його).

Табличну частину заповнюємо так:

| Розділ А | У ряд. I «Сума коригування податкового зобов’язання та податкового кредиту», у тому числі в ряд. II та/або III залежно від ставки ПДВ (20 або 7 %), зазначаємо суму податку, що збільшує або зменшує (у разі зменшення зазначається знак «-») суму податкових зобов’язань, нарахованих відповідно до п. 199.1 ПКУ |

| Розділ Б | У гр. 1 зазначаємо порядковий номер рядка зведеної податкової накладної, який коригуємо. У гр. 2 «Причина коригування» записуємо: «Коригування за підсумками року податкових зобов’язань, нарахованих згідно з п. 199.1 ст. 199 ПКУ». Решту граф податківці рекомендують не заповнювати. Але вважаємо, що в цьому випадку програма не пропустить такий розрахунок коригування. Тому як мінімум потрібно ще заповнити гр. 11 і 13 |

Фрагмент розрахунку коригування до податкової накладної листопада

| I | Сума коригування податкового зобов’язання та податкового кредиту (-) (+), у тому числі: | -1000,00 | ||||||||||

| II | Сума коригування податкового зобов’язання та податкового кредиту за основною ставкою (-) (+) | -1000,00 | ||||||||||

| Розділ «Б» | ||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 1 | Коригування за підсумками року податкових зобов’язань, нарахованих згідно з п. 199.1 ст. 199 ПКУ | 20 | -5000,00 | |||||||||

Етап 3. Переносимо результати коригування до табл. 2 додатка Д7. У гр. 2 і 3 зазначаємо дані зведеної податкової накладної, до якої нараховувалися зобов’язання за п. 199.1 ПКУ. У гр. 4 і 5 — дати і номери розрахунків коригування, складених за результатами річного перерахунку.

Фрагмент табл. 2 додатка Д7

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | 30.11.2016 | 15 | 31.12.2016 | 11 | -5000,00 | -1000,00 | ||

| 2 | 31.12.2016 | 38 | 31.12.2016 | 10 | -3000,00 | -600,00 | ||

| ВСЬОГО | -8000 | -1600 | ||||||

Крок 3. Відображаємо результати перерахунку в ПДВ-декларації. Результати перерахунку (зі знаком «+» або «-») переносимо до ряд. 7 ПДВ-декларації за грудень (IV квартал).

Оскільки ряд. 7 потребує розшифровки в додатку Д1, то розрахунки коригування, складені за підсумками перерахунку до «самозведених» податкових накладних, потрібно показати і в Д1. Показують їх у табл. 1 — у рядку з умовним ІПН «600000000000» («400000000000» — для розрахунків коригування до «доквітневих» податкових накладних) загальною сумою. При цьому гр. 3 «Період складання податкових накладних, за якими проводяться коригування» заповнювати не потрібно (принаймні в програмі OPZ ця графа неактивна для заповнення за рядками з умовними ІПН).

Фрагмент табл. 1 додатка Д1

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 600000000000 | -8000,00 | -1600,00 | ||||

| Усього за звітний період (рядок 7 декларації) | -8000,00 | -1600,00 | ||||

Крок 4. Відображаємо результати перерахунку у бухобліку. Як відображати у бухобліку результати перерахунку, встановлює п. 12 Інструкції № 141***.

| № з/п | Зміст господарської операції | Бухоблік | |

| дебет | кредит | ||

| 1 | Донараховано податкові зобов’язання (коефіцієнт «анти-ЧВ» зменшився) | 643/1* | 641/ПДВ |

| 949 | 643/1 | ||

| 2 | Зменшено податкові зобов’язання (коефіцієнт «анти-ЧВ» збільшився) | 641/ПДВ | 643/1 |

| 643/1 | 719 | ||

| * Субрахунок 643/1 «Податкові зобов’язання, що підлягають коригуванню». | |||

Перерахунок за необоротними активами

Такий перерахунок зберігся тільки для тих необоротних активів «подвійного призначення», які були придбані або виготовлені до 01.07.2015 р. Для них продовжує діяти вимога щодо необхідності перерахунку податкового кредиту за підсумками 1, 2, 3 років, наступних за роком їх уведення в експлуатацію ( п. 42 підрозд. 2 розд. XX ПКУ).

ПДВ за «подвійними» необоротними активами, придбаними після 01.07.2015 р., перераховується один раз — у складі загального річного перерахунку.

Алгоритм перерахунку:

1. Розраховуємо ЧВ. Робимо це в табл. 1 додатка Д7 (для цього призначені ряд. 3.1, 3.2, 3.3). При цьому потрібний тільки показник з гр. 6 табл. 1.

У ряд. 3.1 розраховуємо ЧВ, який використовується для перерахунку необоротних активів, придбаних у період з 01.01.2015 р. по 30.06.2015 р.

У ряд. 3.2 — ЧВ, який використовується для перерахунку необоротних активів, введених в експлуатацію у 2014 році. Важливо! Для розрахунку ЧВ потрібно брати дані декларацій та уточнюючих розрахунків за 2 роки (2014-й та 2015-й).

У ряд. 3.3 — ЧВ, який використовується для перерахунку необоротних активів, введених в експлуатацію у 2013 році. Для його розрахунку братимемо дані за 3 роки (2013, 2014 та 2015-й).

2. Проводимо річний необоротний перерахунок. Проводимо його в табл. 3 додатка Д7.

У ряд. 1 проводимо перерахунок за необоротними активами, придбаними в період з 01.01.2015 р. по 30.06.2015 р. Для перерахунку беремо показник з гр. 6 ряд. 3.1 табл. 1 додатка Д7.

У ряд. 2 — перерозподіл податкового кредиту за необоротними активами, які були введені в експлуатацію у 2014 році. Показник ЧВ беремо з гр. 6 ряд. 3.2 табл. 1 додатка Д7.

У ряд. 3 — перерахунок за необоротними активами, які введені в експлуатацію у 2013 році. Показник ЧВ беремо з гр. 6 ряд. 3.3 табл. 1 додатка Д7.

Підсумкового рядка в табл. 3 немає. Тому потрібно самостійно визначити сумарне значення показників гр. 7.

3. Відображаємо результати перерахунку в декларації. Переносимо сумарний показник табл. 3 додатка Д7 до ряд. (!) 15 декларації з ПДВ за грудень / IV квартал.