ЯКІ ВІДОМОСТІ НЕОБХІДНО ЗАЗНАЧАТИ В РОЗДІЛІ IV ДЕКЛАРАЦІЇ?

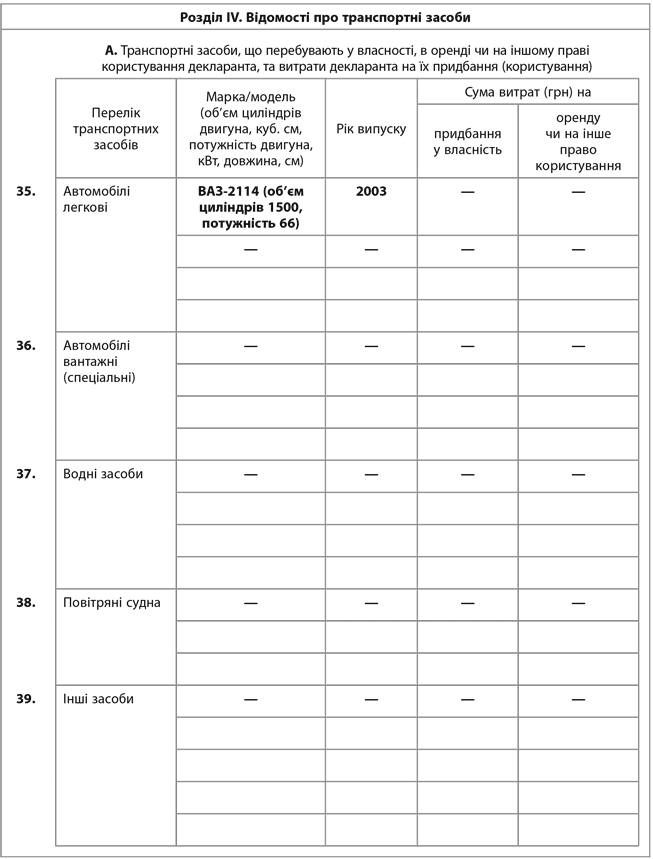

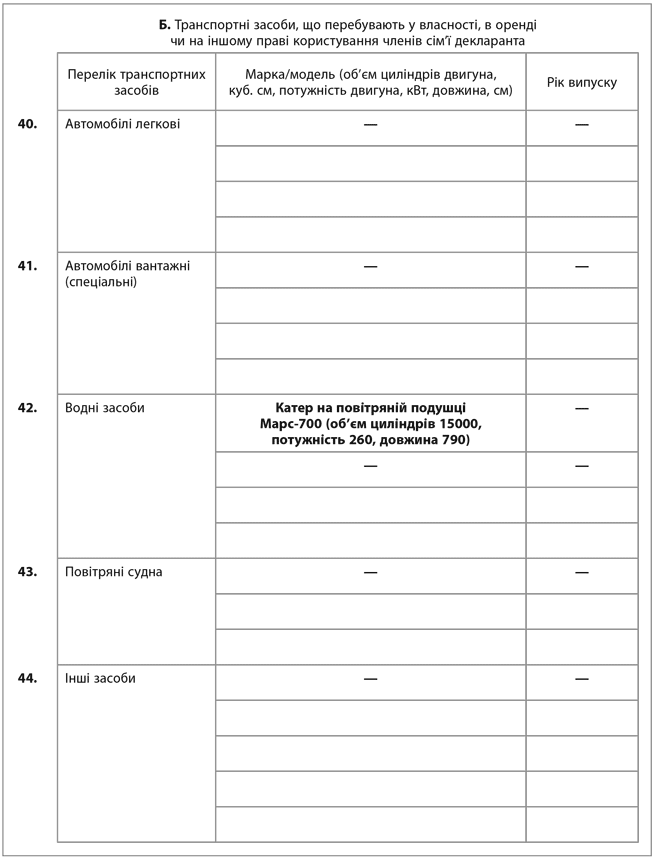

У Розділі ІV «Відомості про транспортні засоби» Декларації зазначаються відомості про транспортні засоби, що перебувають у власності, в оренді чи на іншому праві користування декларанта (членів сім’ї декларанта), та витрати декларанта на їх придбання (користування) у звітному році. Ці відомості зазначаються станом на дату заповнення Декларації. Зокрема:

у позиціях 35 — 39 — відомості про транспортні засоби, які перебувають у власності, в оренді чи на іншому праві користування декларанта внаслідок купівлі (успадкування, дарування, розподілу майна підприємств і організацій між засновниками та учасниками) із зазначенням марки або моделі кожного транспортного засобу, об’єму циліндрів двигуна (вказується в кубічних сантиметрах), потужності двигуна (вказується в кВт), довжини водних засобів (вказується в сантиметрах), року випуску транспортного засобу та суми витрат декларанта на їх придбання (користування) (по кожній із зазначених позицій окремо);

у позиціях 40 — 44 — перелічуються транспортні засоби, що перебувають у власності, в оренді чи на іншому праві користування членів сім’ї декларанта.

Відомості про довжину транспортного засобу зазначаються лише у позиціях 37, 38, 42 і 43.

Записи у позиціях 35 — 44 здійснюються у відповідних рядках залежно від наведеної класифікації транспортних засобів.

Відомості про транспортні засоби вказуються на підставі даних технічних паспортів. Уточнення можна зробити в органах, де зареєстровані транспортні засоби.

Згідно з Правилами дорожнього руху, затвердженими постановою Кабінету Міністрів України від 10.10.2001 р. № 1306, транспортний засіб — це пристрій, призначений для перевезення людей і (або) вантажу, а також встановленого на ньому спеціального обладнання чи механізмів. До таких транспортних засобів відносяться усі види автомобілів, трактори та інші самохідні машини, а також мотоцикли та інші механічні транспортні засоби).

У разі відсутності окремих відомостей у відповідному полі ставиться прокреслення.

Поле «сума витрат (грн.) на придбання у власність/оренду чи на інше право користування» у позиціях 35 — 39 заповнюється, якщо разова витрата (вклад/внесок) по кожній із зазначених позицій у звітному році дорівнює або перевищує розмір встановленої у п. 11 Примітки до Декларації суми.

Чи потрібно відображати в Декларації купівлю-продаж транспортного засобу за генеральним дорученням?

Нагадаємо: доручення, у якому перераховані всі можливі повноваження, називають генеральним. Однак у автомобіля, як і в будь-якого іншого технічного засобу, на який видано генеральне доручення, власник не змінюється! Якими б не були повноваження, зазначені у виданому дорученні, власником довіреного транспортного засобу особа, якій видано генеральну довіреність, не стане. У ст. 244 Цивільного кодексу України прямо зазначено, що доручення — це «письмовий документ, що видається однією особою іншій, для представництва перед третіми особами». А ст. 248 ЦКУ передбачає право довірителя в будь-який момент скасувати видане доручення й передоручити транспортний засіб іншій особі.

Тож якщо декларант або член його сім’ї «придбав» за такою схемою транспортний засіб, дані про такий транспортний засіб повинні бути обліковані у відповідних позиціях Розділу IV Декларації як транспортні засоби, що перебувають «на іншому праві користування».

У разі якщо декларант або член його сім’ї шляхом надання генерального доручення «відчужує» транспортний засіб, то він повинен розуміти, що за ЦКУ він буде вважатися власником цього транспортного засобу, поки особа, на яку видане генеральне доручення, не здійснить фактичного переоформлення власності на зазначений транспортний засіб. А як наслідок цієї ситуації такий транспортний засіб треба обліковувати у відповідних позиціях Розділу IV Декларації як засіб, що перебуває «на праві власності».

У 2015 році декларант придбав легковий автомобіль за 78000 грн. При цьому ним була сплачена ще й вартість послуг за оформлення документів, що підтверджують право власності, послуги нотаріуса та інші витрати, які пов’язані з укладенням договору купівлі-продажу автомобіля. Загальна вартість за цією угодою склала суму у 87000 грн. Чи потрібно зазначати цю суму у позиції 35 «Автомобілі легкові»?

Дані щодо наявності такого транспортного засобу у позиції 35 «Автомобілі легкові» Розділу IV обліковувати потрібно незалежно від вартості авто і суми його придбання у власність, оренду чи на інше право користування. Потрібно зазначити марку/модель (об’єм циліндрів двигуна — куб. см; потужність двигуна — кВт).

У назві підрозділу А Розділу ІV «Транспортні засоби, що перебувають у власності, в оренді чи на іншому праві користування декларанта, та витрати декларанта на їх придбання (користування)» передбачено також і витрати декларанта на їх придбання (користування)» (аналогічно як і підрозділі А Розділу ІІІ щодо нерухомого майна).

Тому, як вбачається із запитання, оскільки сума витрат на придбання автомобіля (разом із витратами на його оформлення, сплати страхових платежів тощо) склала 87000 грн., то у полі «Сума витрат (грн.) на придбання у власність» позиції 35 «Автомобілі легкові» Розділу IV декларант має вказати суму 87000.

Супутні витрати, пов’язані з придбанням автомобіля, зазначаються у позиції 59 «Інші, не зазначені у розділах ІІІ — V витрати» Розділу VI Декларації, у разі якщо разова витрата по кожній із зазначених позицій у звітному році дорівнює або перевищує розмір встановленої у пункті 11 Примітки до Декларації суми.

Звертаємо увагу, що відповідно до п. 8 Примітки до Декларації проставляння прокреслень у позиціях, які не містять відомостей, обов’язкове.

Які транспортні засоби необхідно відображати в позиціях 39 та 44 «Iнші засоби» Розділу IV Декларації?

У цих позиціях відображаються ті транспортні засоби, які не включені до переліку транспортних засобів, зазначених у позиціях 35, 36, 37, 38 та відповідно 40, 41, 42, 43, тобто не є автомобілем легковим, автомобілем вантажним (спеціальним), водним засобом, повітряним судном.

Так, на сьогодні немає єдиного визначення стосовно того, що вважається транспортним засобом. Згідно з Iнструкцією про застосування зброї, бойової техніки, озброєння кораблів (катерів), літаків і вертольотів Державної прикордонної служби України, спеціальних засобів та заходів фізичного впливу під час охорони державного кордону та виключної (морської) економічної зони України, затвердженою наказом Адміністрації Державної прикордонної служби України від 21.10.2003 р. № 200, транспортний засіб — це пристрій, призначений для перевезення людей або вантажу, а також такий, на якому встановлено спеціальне обладнання або механізм (усі види автомобілів, трактори та інші самохідні машини, а також мотоцикли та інші механічні транспортні засоби).

Згідно з іншими нормативними актами до транспортних засобів віднесено транспортні засоби, що використовуються для міжнародних перевезень вантажу, багажу та пасажирів. Також транспортними засобами є будь-які засоби повітряного, водного, залізничного, автомобільного транспорту, що використовуються для перевезення товарів через державний кордон України. Транспортними засобами визнані й кабіни, крісла або транспортери, механізми для прикріплення кабіни або крісла на канаті (пристрої для підвішування), тягач з причепом чи тягач з напівпричепом, напівпричеп.

Отже, якщо декларант або члени його родини володіють будь-яким транспортним засобом, про це слід зазначити у Декларації. У разі якщо засоби не підпадають під визначення, зазначені у позиціях 35 — 38 чи 40 — 43, такі засоби будуть обліковуватися у позиціях 39, 44 «Iнші засоби» відповідно до того, хто ними володіє.

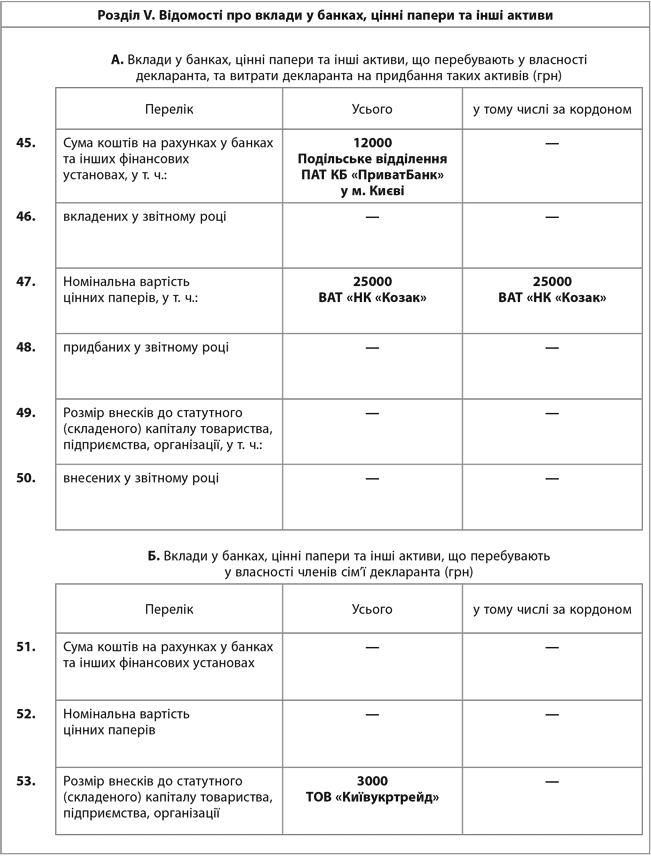

ЯКІ ВІДОМОСТІ НЕОБХІДНО ЗАЗНАЧАТИ В РОЗДІЛІ V ДЕКЛАРАЦІЇ?

У Розділі V «Відомості про вклади у банках, цінні папери та інші активи» Декларації зазначаються відомості про вклади в банках, цінні папери та інші активи, що перебувають у власності декларанта (членів сім’ї декларанта), та витрати декларанта на придбання таких активів (грн.) у звітному році. Відповідно до ч. 2 ст. 115 Цивільного кодексу України внеском до статутного капіталу учасника можуть бути гроші, цінні папери, інші речі або майнові та інші відчужувані права, що мають грошову оцінку, якщо інше не встановлено законом.

Майно, що є предметом вкладу учасника чи засновника, має відповідати певним вимогам: бути власністю учасника (засновника); мати грошову оцінку; бути відчужуваним; належати до майна, яке може використовуватися для формування статутного капіталу господарського товариства.

Згідно зі ст. 3 Закону України «Про цінні папери та фондовий ринок» від 23.02.2006 р. № 3480-IV цінні папери — документи встановленої форми з відповідними реквізитами, що посвідчують грошові або інші майнові права, визначають взаємовідносини особи, яка їх розмістила (видала), і власника та передбачають виконання зобов’язань згідно з проспектом їх емісії (за емісійними цінними паперами), а також можливість передачі прав, що випливають із цих документів, іншим особам.

Щодо банківських вкладів. Згідно зі ст. 2 Закону України «Про банки і банківську діяльність» від 07.12.2000 р. № 2121-III вкладом (депозитом) є кошти в готівковій або безготівковій формі, у валюті України або в іноземній валюті, які розміщені клієнтами банків на їх іменних рахунках у банку на договірних засадах на визначений строк зберігання або без зазначення такого строку і підлягають виплаті вкладнику відповідно до законодавства України та умов договору. Закон розуміє банківський вклад як кошти. Згідно зі ст. 3 Закону України «Про платіжні системи та переказ грошей в Україні» від 05.04.2001 р. № 2346-III кошти існують у готівковій (формі грошових знаків) або безготівковій формі (формі записів на рахунках у банках).

Водночас банківський вклад слід розуміти і як вид виключної банківської діяльності, адже згідно зі ст. 47 Закону України «Про банки і банківську діяльність» на підставі банківської ліцензії банки мають право здійснювати таку банківську операцію, як приймання вкладів (депозитів) від юридичних і фізичних осіб.

Стаття 1058 ЦКУ зазначає, що за договором банківського вкладу (депозиту) одна сторона (банк), що прийняла від другої сторони (вкладника) або для неї грошову суму (вклад), яка надійшла, зобов’язується виплачувати вкладникові таку суму та проценти на неї або дохід в іншій формі на умовах та в порядку, встановлених договором.

Тож виходячи з викладеного, при заповненні цього розділу антикорупційної Декларації для уникнення в майбутньому непорозумінь не зайвим буде отримати в установах, що володіють такою інформацією, довідки із зазначенням усіх потрібних вартісних показників для правильного їх відображення.

Увага! У полях «усього» та «у тому числі за кордоном» у позиціях 45 — 53 зазначається повне найменування банків, інших фінансових установ, товариств, підприємств, організацій тощо, з якими у суб’єкта декларування чи членів його сім’ї наявні відповідні відносини.

Зокрема:

у позиції 45 — зазначається загальна сума грошових коштів на рахунках декларанта (ощадних, депозитних, поточних, анонімних) у банках та інших фінансових установах;

у позиції 46 — зазначається загальна сума грошових коштів, вкладених до банків та інших фінансових установ у звітному році.

Поле «усього» у позиції 46 (вкладених у звітному році) заповнюється, якщо разова витрата (вклад або внесок), здійснена декларантом на рахунок фінансової установи (банку) у звітному році, дорівнює або перевищує суму, зазначену у п. 11 Примітки до Декларації.

Відповідно до вимог ч. 3 ст. 12 Закону у разі відкриття особою, зазначеною в п. 1 та п.п. «а» п. 2 ч. 1 ст. 4 цього Закону, або членом її сім’ї валютного рахунка в установі банку-нерезидента вона зобов’язана в десятиденний строк письмово повідомити про це орган доходів і зборів за місцем проживання із зазначенням номера рахунка і місцезнаходження банку-нерезидента;

у позиції 47 — зазначається загальний розмір (сума) номінальної вартості усіх видів цінних паперів, якими володіє декларант.

Номінальна вартість цінних паперів (вартість, зафіксована на бланку цінного папера) зазначається з урахуванням здійсненої індексації, про що повідомляє емітент цінного папера;

у позиції 48 — зазначається загальний розмір (сума) номінальної вартості усіх видів цінних паперів, придбаних у звітному році.

Поле «усього» у позиції 48 (вкладених у звітному році) заповнюється, якщо разова витрата (вклад або внесок), здійснена декларантом на рахунок фінансової установи (банку) у звітному році, дорівнює або перевищує суму, зазначену у п. 11 Примітки до Декларації;

у позиції 49 — зазначається загальний розмір внесків (паїв), здійснених декларантом станом на день заповнення Декларації, до статутного (складеного) капіталу товариства, підприємства, організації;

у позиції 50 — зазначається розмір внесків (паїв), здійснених декларантом до статутного (складеного) капіталу товариства, підприємства, організації у звітному році.

Поле «усього» у позиції 50 (вкладених у звітному році) заповнюється, якщо разова витрата (вклад або внесок), здійснена декларантом на рахунок фінансової установи (банку) у звітному році, дорівнює або перевищує суму, зазначену у п. 11 Примітки до Декларації;

у позиції 51 — зазначається загальна сума грошових коштів на рахунках членів сім’ї декларанта (ощадних, депозитних, поточних, анонімних) у банках та інших фінансових установах. Ці відомості зазначаються станом на 31 грудня звітного року;

у позиції 52 — зазначається загальний розмір (сума) номінальної вартості усіх видів цінних паперів, якими володіють члени сім’ї декларанта;

у позиції 53 — зазначається розмір внесків до статутних (складених) капіталів товариств, підприємств, організацій, тобто розмір корпоративних прав членів сім’ї декларанта, включаючи дохід від відчуження (продажу) членами сім’ї декларанта корпоративних прав у звітному періоді.

У полі «у тому числі за кордоном» у позиціях 45 — 53 Розділу V Декларації зазначаються відомості за офіційним курсом гривні до відповідної іноземної валюти, установленим Національним банком України на день проведення фінансової операції (п. 10 Примітки до Декларації).

За п. 11 Примітки до Декларації поле «усього» у позиціях 46, 48, 50 заповнюється, якщо разова витрата (вклад/внесок) щодо кожної із зазначених позицій у звітному році дорівнює або перевищує граничну суму.

При цьому зверніть увагу, що у позиціях 45, 47, 49 Декларації за наявності таких показників витрата обліковується обов’язково, незважаючи на те, що вона може бути меншою за встановлену у п. 11 Примітки суму.

У разі наявності даних у позиціях 47, 49, 52, 53 визначте, чи були отримані доходи від них протягом звітного періоду, та пам’ятайте, що такі доходи слід буде відображати у позиції 20 (інші види доходів (не зазначені у позиціях 6 — 19)) Розділу II Декларації щодо декларанта та членів його сім’ї.

Чи потрібно зазначати у Декларації і в якій позиції відомості про суми коштів, які зберігаються у декларанта або членів його сім’ї на рахунках в Ощадбанку України за ощадними книжками СРСР?

Так. Такі відомості декларант зазначає у позиції 45, а щодо членів своєї сім’ї — у позиції 51 Розділу V Декларації.

Чи потрібно декларувати залишок на зарплатній картці декларанта, що був на ній станом на 31 грудня звітного року, у позиції 45 «Сума коштів на рахунках у банках та інших фінансових установах» Розділу V Декларації?

Кошти, що перераховані роботодавцем на зарплатну картку, є тим доходом, що обліковується у позиції 6 «заробітна плата, інші виплати та винагороди, зараховані (виплачені) декларанту відповідно до умов трудового або цивільно-правового договору (крім виплат, зазначених у позиціях 7, 8)» Розділу II, а тому немає потреби їх ще раз обліковувати у позиції 45 Розділу V Декларації як суму коштів, що перебуває на рахунках у банках та інших фінансових установах.

Особа, що є декларантом, відкрила накопичувальний рахунок на користь своєї дитини. Чи потрібно суму такого вкладу вказувати у Декларації? Якщо потрібно, то кому — декларанту чи члену його сім’ї?

Так, звісно, такі показники потрібно вносити до Декларації. Щодо того, кому їх зазначати, слід пам’ятати, що рахунок на ім’я неповнолітньої особи може відкрити будь-хто, оформивши це як договір на користь третьої особи згідно зі ст. 1063 ЦКУ. Тому зазначати кошти, що перебувають на такому рахунку, потрібно у позиції 51 Розділу V Декларації, адже це кошти, які знаходяться на рахунках у банках та інших фінансових установах члена сім’ї декларанта (його дитини).

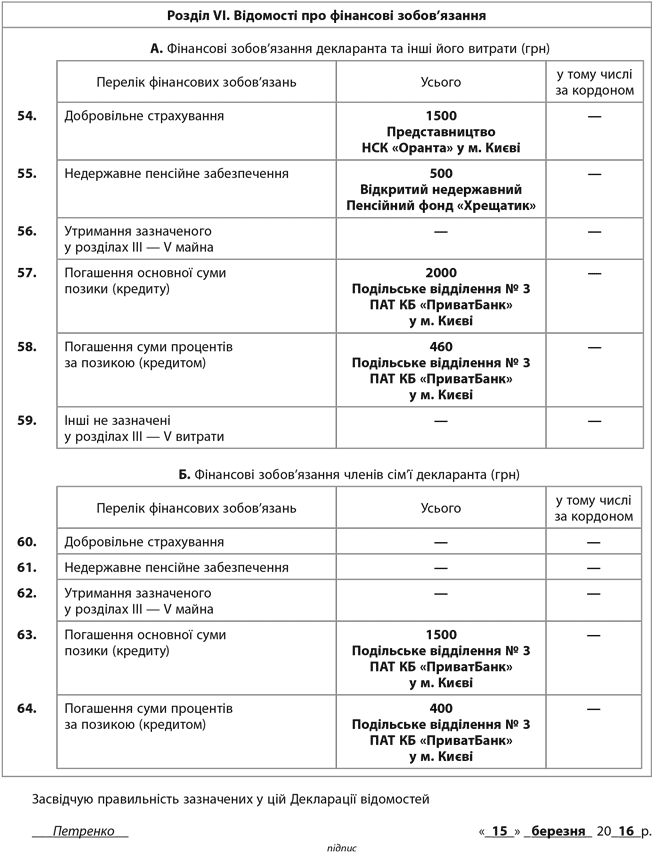

ЯКІ ВІДОМОСТІ НЕОБХІДНО ЗАЗНАЧАТИ В РОЗДІЛІ VI ДЕКЛАРАЦІЇ?

У Розділі VІ «Відомості про фінансові зобов’язання» зазначаються відомості про фінансові зобов’язання декларанта (членів сім’ї декларанта) на користь інших юридичних і фізичних осіб внаслідок укладання договорів (прийняття і виконання зобов’язань) та інші витрати декларанта у звітному році.

Нагадаємо! У полях «усього» та «у тому числі за кордоном» у позиціях 54 — 64 зазначається повне найменування банків, інших фінансових установ, товариств, підприємств, організацій тощо, з якими у суб’єкта декларування чи членів його сім’ї наявні відповідні відносини.

у позиції 54 — сума коштів, витрачених у звітному році на добровільне страхування.

Чи потрібно вказувати суму зі страхування житлового приміщення та життя декларанта? Якщо так, то в якій позиції?

Так, потрібно. Витрати на такі види страхування зазначаються у позиціях 54 або 60 «Добровільне страхування» Розділу VI Декларації декларанта чи членів його родини (відповідно до того, з ким укладено договір про таке). Відповідно до Закону України «Про страхування» від 07.03.96 р. № 85/96-ВР видами добровільного страхування можуть бути:

1) страхування життя;

2) страхування від нещасних випадків;

3) медичне страхування (безперервне страхування здоров’я);

4) страхування здоров’я на випадок хвороби;

5) страхування наземного транспорту (крім залізничного);

6) страхування водного транспорту (морського внутрішнього та інших видів водного транспорту);

7) страхування вантажів та багажу (вантажобагажу);

8) страхування від вогневих ризиків та ризиків стихійних явищ;

9) страхування майна (іншого, ніж передбачено пп. 5 — 9 цієї статті);

10) страхування цивільної відповідальності власників наземного транспорту (включаючи відповідальність перевізника);

11) страхування відповідальності власників водного транспорту (включаючи відповідальність перевізника);

12) страхування відповідальності перед третіми особами (іншої, ніж передбачено пп. 12 — 14);

13) страхування кредитів (у тому числі відповідальності позичальника за непогашення кредиту);

14) страхування інвестицій;

15) страхування фінансових ризиків;

16) страхування судових витрат;

17) страхування виданих гарантій (порук) та прийнятих гарантій;

18) страхування медичних витрат;

19) страхування сільськогосподарської продукції тощо.

Зверніть увагу! Страховий внесок за договорами обов’язкового страхування цивільно-правової відповідальності власників наземних транспортних засобів є витратами у розумінні позиції 56 Розділу VI (а не позиції 54 «Добровільне страхування» Розділу VI Декларації).

Зазначене ґрунтується на тому, що згідно із Законом України «Про обов’язкове страхування цивільно-правової відповідальності власників наземних транспортних засобів» від 01.07.2004 р. № 1961-IV, який регулює відносини у сфері обов’язкового страхування цивільно-правової відповідальності власників наземних транспортних засобів і спрямований на забезпечення відшкодування шкоди, заподіяної життю, здоров’ю та майну потерпілих при експлуатації наземних транспортних засобів на території України, такий вид страхування є обов’язковим для власників (розпорядників) наземного транспортного засобу. А тому витрати на такий вид страхування належать до витрат на утримання майна.

Ще раз звернемо увагу, що витрати у позиції 56 «Утримання зазначеного у розділах III — V майна» Розділу VI Декларації зазначаються декларантом у Декларації за 2014 рік лише у тому разі, коли перевищують 80000 грн.

Що стосується таких витрат членами родини декларанта, то такі дані, за їх наявності, тепер теж відображаються залежно від їх сум у позиції 62 «Утримання зазначеного у розділах III — V майна» Розділу VI Декларації, тобто лише у тому разі, коли дорівнюють або перевищують вартість у сумі, вказаній у п. 11 Примітки до Декларації;

у позиції 55 — сума коштів, витрачених у звітному періоді на внески, пов’язані з недержавним пенсійним забезпеченням;

у позиції 56 — сума коштів, витрачених у звітному періоді на утримання нерухомого майна, зазначеного у Розділі ІІІ Декларації, на утримання транспортних засобів, наведених у Розділі VІ Декларації, та іншого майна, зазначеного у Розділі V. Поле «усього» у позиції 56 заповнюється, якщо разова витрата (вклад або внесок), здійснена декларантом у звітному році, дорівнює або перевищує визначену у п. 11 Примітки до Декларації суму;

у позиції 57 — зазначаються сплачені декларантом протягом звітного періоду суми платежів за договорами позики або кредиту для погашення основної суми позики чи кредиту.

Позика — грошові кошти, що надаються резидентами, які є фінансовими установами, або нерезидентами, крім нерезидентів, які мають офшорний статус, позичальнику на визначений строк із зобов’язанням їх повернення та сплатою процентів за користування сумою позики (ст. 14 Податкового кодексу України). Договір позики може бути безпроцентним або під певні проценти, що регламентується Цивільним кодексом України.

Кредит — кошти, що надаються банківською установою особі на визначений строк для цільового використання та під процент;

у позиції 58 — зазначаються сплачені декларантом у звітному періоді суми платежів для погашення процентів за позикою чи кредитом;

у позиції 59 — зазначається сума витрат за іншими призначеннями, не зазначеними у розділах ІІІ — V. Поле «усього» у позиції 59 заповнюється, якщо разова витрата (вклад або внесок), здійснена декларантом у звітному році, дорівнює або перевищує визначену у п. 11 Примітки до Декларації суму;

у позиції 60 — сума коштів, витрачених членами сім’ї декларанта у звітному році на добровільне страхування;

у позиції 61 — сума коштів, витрачених членами сім’ї декларанта у звітному періоді на внески, пов’язані з недержавним пенсійним забезпеченням;

у позиції 62 — сума коштів, витрачених членами сім’ї декларанта у звітному періоді на утримання майна, зазначеного у розділах ІІІ — V Декларації.

Звертаємо увагу, що у зв’язку із змінами до Закону поле «усього» у позиції 62 з 1 січня 2014 року заповнюватиметься, якщо разова витрата витрачених коштів на утримання майна, здійснена декларантом у звітному році, дорівнює або перевищує суму, зазначену у п. 11 Примітки до Декларації;

у позиції 63 — зазначаються сплачені членами сім’ї декларанта протягом звітного періоду суми платежів за договорами позики або кредиту для погашення основної суми позики чи кредиту;

у позиції 64 — зазначаються сплачені членами сім’ї декларанта у звітному періоді суми платежів для погашення процентів за позикою чи кредитом.

У полі «у тому числі за кордоном» у позиціях 54 — 64 зазначаються відомості за офіційним курсом гривні до відповідної іноземної валюти, установленим Національним банком України на день проведення фінансової операції (п. 10 Примітки до Декларації).

При декларуванні фінансових зобов’язань слід обліковувати всі нараховані у звітному періоді зобов’язання, а не тільки фактично сплачені декларантом та членами його сім’ї.

ВІДПОВІДІ НА ДЕЯКІ ЗАПИТАННЯ, ЩО ВИНИКАЮТЬ ПРИ ЗАПОВНЕННІ ДЕКЛАРАЦІЇ

Що робити державному службовцю, якщо члени його сім’ї відмовляються подавати інформацію про свої доходи?

Згідно із Законом про засади запобігання корупції державні службовці зобов’язані щорічно до 1 квітня подавати за місцем роботи (служби) повні й правдиві відомості про майно, доходи, витрати і зобов’язання фінансового характеру за звітний рік за встановленою формою щодо себе та членів своєї сім’ї.

Якщо один із членів сім’ї державного службовця відмовляється подавати відомості про свої доходи у звітному році (наприклад, один із подружжя після розлучення), державний службовець повинен письмово звернутися до свого керівника та пояснити ситуацію.

Якщо наявна інформація про місце роботи того, хто відмовляється добровільно подавати свої відомості, установа, в якій працює державний службовець, може направити за місцем роботи такого члена сім’ї офіційний запит на отримання даних про доходи. Також запит про отримані членом родини доходи можна направити до відповідного органу Міністерства доходів і зборів України.

У разі ненадання декларанту членами сім’ї відомостей, передбачених Декларацією, декларант у відповідному полі може поставити прокреслення або, зокрема, зазначити «відомості не надано».

Як визначити доходи членів сім’ї державного службовця у випадку, якщо вони у звітному періоді були безробітними?

Відповідно до ст. 7 Закону України «Про загальнообов’язкове державне соціальне страхування на випадок безробіття» застраховані особи мають право на такі види забезпечення, як допомога по безробіттю (у тому числі одноразова її виплата для організації безробітним підприємницької діяльності), допомога по частковому безробіттю, матеріальна допомога у період професійної підготовки, перепідготовки або підвищення кваліфікації, допомога на поховання у разі смерті безробітного або особи, яка перебувала на його утриманні, тощо. (Більш детально див. роз’яснення до заповнення позиції 12 Розділу ІІ «Відомості про доходи».)

У разі неотримання членами сім’ї декларанта у звітному періоді вищезазначених видів забезпечення у відповідній позиції Декларації ставиться прокреслення.

Яка відповідальність передбачена за порушення державним службовцем вимог фінансового контролю, а саме за неподання, несвоєчасне подання Декларації або подання недостовірних відомостей у Декларації?

Перелік корупційних правопорушень, які тягнуть за собою адміністративну відповідальність, визначено у Главі 13-А Кодексу України про адміністративні правопорушення [3].

За порушення державним службовцем вимог фінансового контролю передбачена адміністративна відповідальність. Зокрема, ст. 1726 КУпАП передбачає, що несвоєчасне подання декларації особи, уповноваженої на виконання функцій держави або місцевого самоврядування, тягне за собою накладення штрафу від п’ятдесяти до ста неоподатковуваних мінімумів доходів громадян.

Неповідомлення або несвоєчасне повідомлення про відкриття валютного рахунка в установі банку-нерезидента або про суттєві зміни у майновому стані тягне за собою накладення штрафу від ста до двохсот неоподатковуваних мінімумів доходів громадян.

Дії, передбачені ч. 1 або 2, вчинені особою, яку протягом року було піддано адміністративному стягненню за такі ж порушення, тягнуть за собою накладення штрафу від ста до трьохсот неоподатковуваних мінімумів доходів громадян з конфіскацією доходу чи винагороди та з позбавленням права обіймати певні посади або займатися певною діяльністю строком на один рік.

Крім того, неподання, несвоєчасне подання Декларації або подання недостовірних відомостей у Декларації може розглядатися як порушення Присяги державного службовця (ст. 17 Закону України «Про державну службу»), у якій, зокрема, зазначено: «…присягаю, що буду вірно служити народові України, суворо дотримувати Конституції та законів України…», що може бути підставою для припинення державної служби відповідно до п. 6 ст. 30 Закону України «Про державну службу» (для посадових осіб місцевого самоврядування — ст. 11 та абз. 2 ч. 1 ст. 20 Закону України «Про службу в органах місцевого самоврядування» відповідно).

Відповідальність членів сім’ї декларанта за надання неповної інформації про свої доходи, майно, витрати і зобов’язання фінансового характеру або відмову у її наданні чинним законодавством на цей час не передбачена.

Який строк і порядок оприлюднення відомостей, наведених у Декларації, та які з них підлягають оприлюдненню?

Частиною 2 ст. 12 антикорупційного Закону встановлено, що відомості, зазначені у Декларації за минулий рік Президента України, Голови Верховної Ради України, народних депутатів України, Прем’єр-міністра України, членів Кабінету Міністрів України, Голови та суддів Конституційного Суду України, Голови та суддів Верховного Суду України, голів та суддів вищих спеціалізованих судів України, Генерального прокурора України та його заступників, Голови Національного банку України, Голови Рахункової палати, Голови та членів Вищої ради юстиції, членів Центральної виборчої комісії, Уповноваженого Верховної Ради України з прав людини, Голови та членів Вищої кваліфікаційної комісії суддів України, перших заступників та заступників міністрів, заступників міністрів — керівників апаратів, керівників інших державних органів, органів влади Автономної Республіки Крим та їх заступників, членів колегіальних державних органів (комісій, рад), сільського, селищного, міського голови, голови районної у місті (у разі її утворення), районної, обласної ради та їх заступників, керівників виконавчих органів сільських, селищних, міських, районних у містах (у разі їх утворення) рад та їх заступників, секретаря сільської, селищної, міської ради підлягають оприлюдненню протягом 30 днів з дня їх подання шляхом розміщення на офіційних веб-сайтах або опублікування в офіційних друкованих виданнях відповідних державних органів та органів місцевого самоврядування. Відповідні відомості, розміщені на офіційних веб-сайтах державних органів та органів місцевого самоврядування, оприлюднюються на термін не менше одного року.

Звертаємо увагу! Оприлюдненню підлягають відомості з декларацій (причому не всі), а не самі декларації. Не підлягають оприлюдненню: відомості щодо реєстраційного номера облікової картки платника податків або серії та номера паспорта громадянина України, а також реєстрації місця проживання, дати народження декларанта, місцезнаходження об’єктів, які наводяться в Декларації про майно, доходи, витрати і зобов’язання фінансового характеру. Усі перелічені відомості віднесені до категорії інформації з обмеженим доступом і взагалі можуть надаватися тільки в особливому порядку.

Зверніть увагу, що законодавець дозволив розміщувати відомості з декларацій на офіційних сайтах юридичних осіб, у яких працюють суб’єкти декларування, не дублюючи при цьому інформацію у друкованих ЗМІ. Однак при цьому інформація з декларацій має знаходитись на сайті протягом року з моменту розміщення. Розміщення на неофіційному сайті, на сторінці у соціальній мережі оприлюдненням не вважається. Сайт може вважатися офіційним, якщо він був створений на підставі розпорядження (наказу) керівника відповідного органу або за рішенням місцевої ради.

Статтею 1 Закону України «Про порядок висвітлення діяльності органів державної влади та місцевого самоврядування України засобами масової інформації» [16] визначено, що офіційні друковані видання органів державної влади та органів місцевого самоврядування — це видання, які спеціально видаються органами державної влади та органами місцевого самоврядування (відомості, бюлетені, збірники, інформаційні листки тощо) для інформування про свою діяльність. Тим, хто використовує цей спосіб, тобто оприлюднює відомості з декларацій через друковані ЗМІ: доцільніше оприлюднювати не декларації повністю із заретушованими графами, у яких розміщена інформація з обмеженим доступом, а витяги з декларацій (сформовані у довільній формі). Так, це додаткова робота. Але водночас — це гарантія того, що ви випадково не оприлюдните «заборонені» відомості, також зекономите друковані площі, а відповідно, і кошти на оприлюднення.

Увага! Згода родичів на оприлюднення відомостей з декларацій (крім інформації з обмеженим доступом) не потрібна!

Особа перебувала на посаді спеціаліста державного органу та у серпні 2015 року шляхом переведення була призначена на вищу посаду до іншого державного органу. Чи потрібно їй подавати антикорупційну Декларацію до органу, з якого вона звільняється?

Відповідно до ст. 12 антикорупційного Закону обов’язок щодо подання антикорупційної декларації суб’єктом декларування протягом одного року за своїм останнім місцем роботи покладено на особу, яка звільнилася або іншим чином припинила діяльність, пов’язану з виконанням функцій держави або місцевого самоврядування. Із зазначеного можна зробити висновок: у разі призначення особи на посаду до іншого органу шляхом переведення (не має значення, державна служба чи служба в органі місцевого самоврядування) подавати антикорупційну Декларацію до попереднього місця роботи не потрібно. Переведена особа хоча і звільнялася, але не припиняла діяльність, пов’язану з виконанням функцій держави або місцевого самоврядування, а продовжила її виконувати в іншому органі. Про те, що звільнення з посади відбулося шляхом переведення на іншу посаду до іншого органу, має бути зазначено у наказі (розпорядженні тощо).

Де зберігаються декларації і як можуть використовуватися зазначені у Декларації відомості?

Декларації зберігаються у кадрових підрозділах відповідних органів державної влади або органів місцевого самоврядування, юридичних осіб публічного права в особових справах осіб-декларантів. Декларацію приєднують до матеріалів особової справи, нумерують та вносять до переліку документів, що зберігаються в особовій справі.

Згідно з абз. 2 ч. 3 ст. 8 Закону України «Про статус депутатів місцевих рад» депутати місцевих рад подають декларації за місцем роботи (служби), крім самозайнятих осіб, безробітних або пенсіонерів, які подають зазначені декларації до апаратів відповідних місцевих рад або їх виконавчих комітетів.

Як зазначалося вище, наведені у Декларації відомості відповідно до ст. 6 Закону України «Про доступ до публічної інформації» не належать до інформації з обмеженим доступом, крім інформації, яка не підлягає оприлюдненню відповідно до ст. 12 антикорупційного Закону.

Згідно з ч. 4 ст. 12 антикорупційного Закону порядок зберігання документів і використання відомостей, зазначених у деклараціях, затверджується Кабінетом Міністрів України відповідно до вимог, установлених законом. Такий порядок затверджено постановою Кабінету Міністрів України від 11.01.2012 р. № 16 [20].

Відповідно до зазначеного Порядку відомості, наведені в Декларації, оформленій за формою і в порядку, що встановлені Законом, не належать до інформації з обмеженим доступом, крім відомостей щодо реєстраційного номера облікової картки платника податків або серії та номера паспорта громадянина України, а також реєстрації місця проживання, дати народження декларанта, місцезнаходження об’єктів, що наводяться в Декларації (це є інформацією з обмеженим доступом). Отже, у разі витребування відомостей із Декларації уся інформація з обмеженим доступом не підлягає розголошенню (тобто не вказується у переліку поданих на запит третьої особи відомостей) або повинна бути заретушована (якщо подається копія Декларації). Винятками з цього правила можуть бути випадки, чітко передбачені законом. Наприклад, здійснення оперативно-розшукових заходів, процесуальних чи слідчих дій у ході кримінального провадження. Однак у такому випадку право запитувача на одержання інформації повинно бути підтверджене документально. Копія документа, який би підтвердив право третьої особи на одержання персональних даних декларанта, має зберігатися у справі, про надання такої інформації робиться запис у відповідному журналі (реєстрі).

Чому потрібні такі «перестороги»? Тому, що за незаконне поширення конфіденційної інформації про фізичну особу (її персональних даних) серед іншого передбачена адміністративна відповідальність (ч. 4 ст. 18839 КУпАП, штраф для посадовців у сумі від 5100 до 17000 грн.) і кримінальна відповідальність (ст. 182 КК, залежно від обсягів заподіяної шкоди карається як таким самим штрафом, так і позбавленням волі на строк від 3 до 5 років).

Органи державної влади та органи місцевого самоврядування, відповідні юридичні особи публічного права ведуть облік запитів щодо надання відомостей, зазначених у деклараціях, із зазначенням одержувача відомостей, реквізитів та змісту запиту, структурного підрозділу, що відповідає за надання відомостей, та відмітки про їх надання.

Чи потрібно вказувати в Декларації відомості стосовно осіб, які не перебувають у шлюбі з декларантом, але проживають разом із ним?

Відповідно до ст. 1 антикорупційного Закону члени сім’ї — це особи, які перебувають у шлюбі, а також їхні діти, у тому числі повнолітні, батьки, особи, які перебувають під опікою і піклуванням, інші особи, які спільно проживають, пов’язані спільним побутом, мають взаємні права та обов’язки (крім осіб, взаємні права та обов’язки яких не мають характеру сімейних), у тому числі особи, які спільно проживають, але не перебувають у шлюбі.

Тож, крім осіб, які перебувають у шлюбі, до членів сім’ї для цілей заповнення Декларації особа може бути віднесена за наявності сукупності таких ознак: 1) спільне проживання; 2) пов’язаність спільним побутом; 3) наявність взаємних прав та обов’язків із декларантом. Враховуючи вищенаведене, особа, яка лише разом проживає з декларантом, і при цьому не виконуються інші дві умови (пов’язаність спільним побутом та наявність взаємних прав і обов’язків з декларантом), за формальною ознакою не може бути віднесена до членів сім’ї.

Дитина належить до сім’ї своїх батьків і тоді, коли не проживає спільно з ними, але відповідно до ч. 1 ст. 6 Сімейного кодексу України особа наділена правовим статусом «дитина» до досягнення нею повноліття.

Тому при заповненні Декларації відомості про майно дорослих (повнолітніх) дітей (батьків) декларанта зазначаються, коли дорослі діти (батьки):

— спільно проживають;

— пов’язані спільним побутом;

— мають взаємні права та обов’язки з декларантом (тобто наявність у них спільних з декларантом витрат, спільного бюджету, спільного харчування, купівлі майна для спільного користування, участі у витратах на утримання житла, його ремонт, надання взаємної допомоги, наявність усних чи письмових домовленостей про порядок користування житловим приміщенням, інших обставин, які засвідчують реальність сімейних відносин).

Відповідно до ч. 1 ст. 29 Цивільного кодексу України місцем проживання фізичної особи є житловий будинок, квартира, інше приміщення, придатне для проживання в ньому (гуртожиток, готель тощо), у відповідному населеному пункті, де фізична особа проживає постійно, переважно або тимчасово.

Місцем проживання недієздатної особи є місце проживання її опікуна або місцезнаходження відповідної організації, яка виконує щодо неї функції опікуна (ст. 29 Цивільного кодексу України).

Загальні відомості про цих осіб (ступінь родинного зв’язку, прізвище, ініціали, реєстраційний номер облікової картки платника податків / серія та номер паспорта громадянина України) необхідно зазначити у позиції 4 Декларації.

Чи є сума позики (кредиту), отриманого декларантом у фінансовій установі у звітному періоді, доходом та в яких пунктах і розділах Декларації потрібно відображати цю суму та ту, що сплачується банку за кредитним договором у звітному періоді?

Нагадаємо, що однозначної думки відповідних фахівців із цього приводу не існує! Але оскільки у Розділі VІ декларантом зазначаються відомості про сплачені протягом звітного періоду платежі за договорами позики (кредиту), то відомості про суму отриманої у звітному періоді позики (кредиту) доцільно було б зазначити у Розділі ІІ Декларації у позиції 20 «інші види доходів» або, наприклад, наприкінці Розділу ІІ.

Пам’ятайте, що у позиціях 57 та 58 Розділу VІ «Відомості про фінансові зобов’язання» зазначається загальна сума сплачених декларантом протягом звітного року платежів за договорами позики (кредиту) у рахунок погашення основної суми позики (кредиту) та суми процентів за позикою (кредитом), а у позиціях 63 та 64 — розмір таких платежів, здійснених членами сім’ї декларанта.

У полі «у тому числі за кордоном» у позиціях 57, 58, 63 та 64 зазначаються відомості за офіційним курсом гривні до відповідної іноземної валюти, установленим Національним банком України на день проведення фінансової операції (п. 10 Примітки до Декларації).

У полях «Усього» та «у тому числі за кордоном» у позиціях 45 — 53 зазначається повне найменування банків, інших фінансових установ, товариств, підприємств, організацій тощо, з якими у декларанта чи членів його сім’ї наявні відповідні відносини (п. 11¹ Примітки до Декларації).

Відомості щодо фінансових сум округлюються до гривні.

Чи вважається доходом відшкодування, яке отримав державний службовець відповідно за рішенням суду за майнову або моральну шкоду?

Статтями 22, 23 Цивільного кодексу України визначено, що особа, якій завдано збитків у результаті порушення її цивільного права, має право на їх відшкодування, у тому числі на відшкодування моральної шкоди, завданої внаслідок порушення її прав.

Майнова або моральна шкода відшкодовується грошовими коштами, іншим майном або в інший спосіб за рішенням суду одноразово, якщо інше не встановлено договором або законом.

Тобто зазначене відшкодування (компенсація) є додатковим видом доходу фізичної чи юридичної особи, яка зазнала відповідних збитків.

Отже, суми відшкодувань за майнову або моральну шкоду, отримані декларантом або членами сім’ї декларанта, необхідно зазначати у позиції 20 Розділу ІІ Декларації.

В яких пунктах Декларації державний службовець має відображати плату за навчання своїх дітей у навчальних закладах?

Сума коштів, сплачених декларантом на користь закладів освіти для компенсації вартості навчання його або члена сім’ї, по суті, відноситься до фінансових зобов’язань декларанта.

Розмір суми, сплаченої декларантом за навчання його або членів сім’ї в навчальних закладах, крім навчання за рахунок бюджетного фінансування, зазначається у позиції 59 Розділу VІ Декларації. До цієї позиції відноситься сума, сплачена декларантом на користь закладів освіти у рахунок компенсації вартості навчання, підготовки чи перепідготовки декларанта або членів його сім’ї.

Слід зауважити, що у цьому випадку поле «усього» у позиції 59 заповнюється, якщо разова витрата (вклад/внесок) на вказані цілі у звітному періоді дорівнює або перевищує граничну суму, що визначена у п. 11 Примітки до Декларації. Тобто обов’язковою умовою декларування таких видатків у цьому випадку буде те, що зазначену оплату дійсно здійснював декларант (про що свідчить договір про навчання, де декларант є гарантом такої оплати; у квитанції про оплату зазначено, що платником є декларант, тощо).

У випадку коли ці обов’язки покладено на членів родини декларанта, такі витрати взагалі не декларуються.

ЩОДО ПЕРЕВІРКИ ВІДОМОСТЕЙ, ЗАЗНАЧЕНИХ У ДЕКЛАРАЦІЇ

Відповідно до положень ст. 12 «Фінансовий контроль» Закону про засади запобігання корупції перевірка достовірності зазначених у декларації відомостей здійснюється Державною фіскальною службою України, у порядку, визначеному Міністерством фінансів України.

Такий порядок затверджено наказом Міністерства фінансів України від 13.03.2015 р. № 333.

Загальний алгоритм проведення Державною фіскальною службою України перевірки відповідно до зазначеного Порядку включає такі складові:

1) одержання від державного органу, органу влади Автономної Республіки Крим, органу місцевого самоврядування, інших юридичних осіб публічного права копії декларації суб’єкта декларування;

2) проведення перевірки достовірності зазначених у декларації відомостей, що фактично полягає в:

аналізі наявної в контролюючому органі податкової інформації щодо доходів, отриманих суб’єктом декларування, та порівнянні її з відомостями про доходи, вказані в декларації, з метою з’ясування достовірності та повноти їх відображення в декларації;

порівнянні відомостей про вказане в декларації нерухоме майно, транспортні засоби, кошти на рахунках у банках та інших фінансових установах, цінні папери, внески до статутного (складеного) капіталу товариства, підприємства, організації, фінансові зобов’язання з наявною в контролюючому органі податковою інформацією про них з метою з’ясування достовірності та повноти їх відображення в декларації;

проведенні арифметичного контролю;

3) направлення запитів до державних органів, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших юридичних осіб публічного права, підприємств, установ, організацій незалежно від форм власності, а також платників податків для одержання документів (копій документів) та інформації щодо відомостей, які мають відображатися в декларації, у межах повноважень, визначених Податковим кодексом України та Законом України «Про засади запобігання і протидії корупції», у разі:

встановлення розбіжностей між відомостями, зазначеними в декларації, та наявною в контролюючому органі податковою інформацією про них;

необхідності з’ясування інформації щодо перебування у власності, в оренді чи на іншому праві користування декларанта нерухомого майна, транспортних засобів, перебування у його власності цінних паперів, внесків до статутних (складених) капіталів товариств, підприємств, організацій, витрат на придбання, фінансових зобов’язань, інших відомостей, які мають відображатися в декларації;

4) одержання від суб’єкта декларування письмового пояснення та/або копій підтвердних документів у разі встановлення розбіжності між відомостями, зазначеними в декларації, та наявною в контролюючому органі податковою інформацією про них, у тому числі встановлені після отримання відомостей за запитами від державних органів, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших юридичних осіб публічного права, підприємств, установ, організацій незалежно від форм власності, а також платників податків.

Надані письмові пояснення та/або копії підтвердних документів з питань встановлених розбіжностей є обов’язковими до розгляду та врахування при складанні висновку про результати здійснення перевірки;

5) підготовка висновку про результати здійснення перевірки достовірності відомостей, зазначених у декларації про майно, доходи, витрати і зобов’язання фінансового характеру, за формою згідно з додатком 1 до цього Порядку;

6) надсилання письмового повідомлення спеціально уповноваженим суб’єктам у сфері протидії корупції, а також керівнику органу, в якому працює відповідний суб’єкт декларування, у разі встановлення за результатами перевірки недостовірності відомостей, зазначених у декларації про майно, доходи, витрати і зобов’язання фінансового характеру.

Примітка.

1. Декларація заповнюється і подається особами, зазначеними у пункті 1 і підпункті «а» пункту 2 частини першої статті 4, та особами, зазначеними в абзаці першому частини першої статті 11 Закону України «Про засади запобігання і протидії корупції». При цьому особами, зазначеними в абзаці першому частини першої статті 11 цього Закону, відомості щодо витрат (вкладів/внесків) у Декларації не зазначаються.

2. Декларант заповнює Декларацію власноручно чорнильною або кульковою ручкою синього або чорного кольору таким чином, що забезпечує вільне читання внесених відомостей.

3. У позиції 1 у разі, якщо декларантом у звітному році змінено прізвище, ім’я, по батькові, спочатку зазначається нове прізвище, ім’я, по батькові, а у дужках — попереднє прізвище, ім’я, по батькові.

Якщо декларант через свої релігійні переконання відмовився від прийняття реєстраційного номера облікової картки платника податків та повідомив про це відповідний орган доходів і зборів і має про це відмітку у паспорті громадянина України — у Декларації зазначаються серія та номер паспорта громадянина України.

4. У позиції 2 зазначаються відомості щодо місця проживання із зазначенням адреси житла на кінець звітного року.

У разі якщо назва адміністративно-територіальної одиниці (адреса житла) зазнала у звітному році зміни, що не відображено у паспорті громадянина України — декларанта, зазначається також назва станом на дату заповнення Декларації.

5. У позиції 3 зазначається займана декларантом посада або посада, на яку претендує декларант.

6. У позиції 4 зазначаються відомості відповідно до абзацу десятого частини першої статті 1 Закону України «Про засади запобігання і протидії корупції».

7. Відомості про довжину транспортного засобу зазначаються лише у позиціях 37, 38, 42 і 43.

8. У разі відсутності окремих відомостей у відповідному полі ставиться прочерк.

9. Відомості щодо фінансових сум округлюються до гривні.

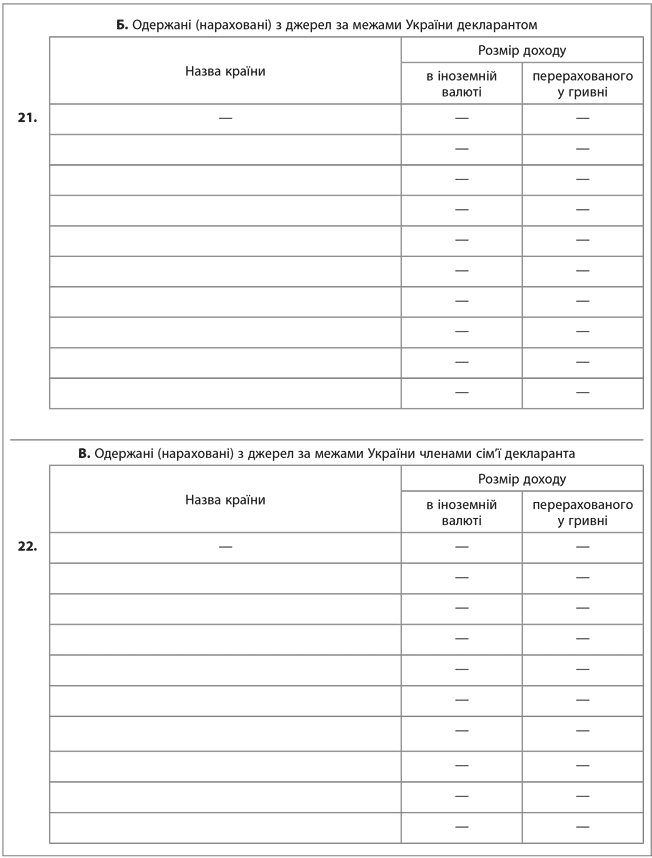

10. У полі «перерахованого у гривні» у позиціях 21 — 22 і полі «у тому числі за кордоном» у позиціях 45 — 64 зазначаються відомості за офіційним курсом гривні до відповідної іноземної валюти, установленим Національним банком України на день проведення фінансової операції.

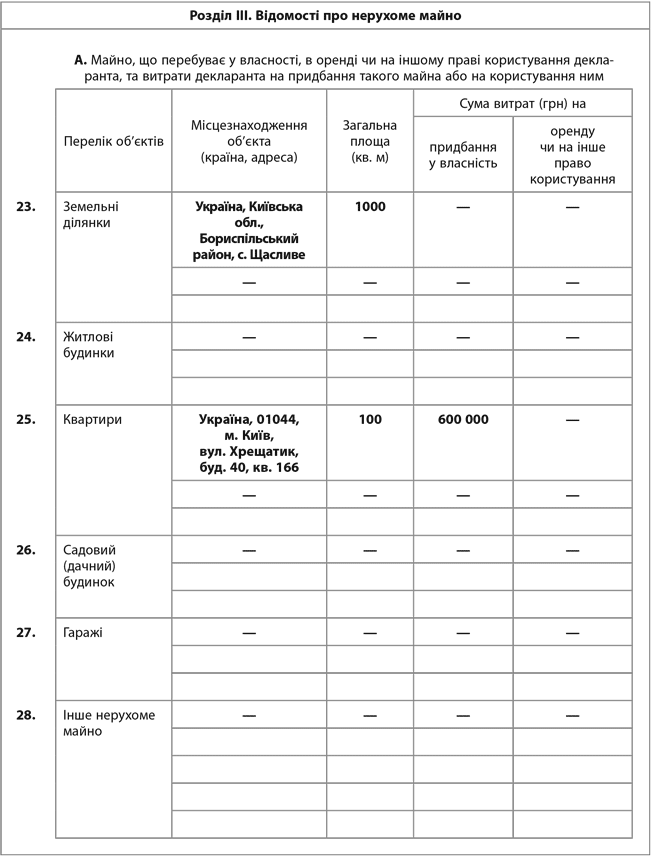

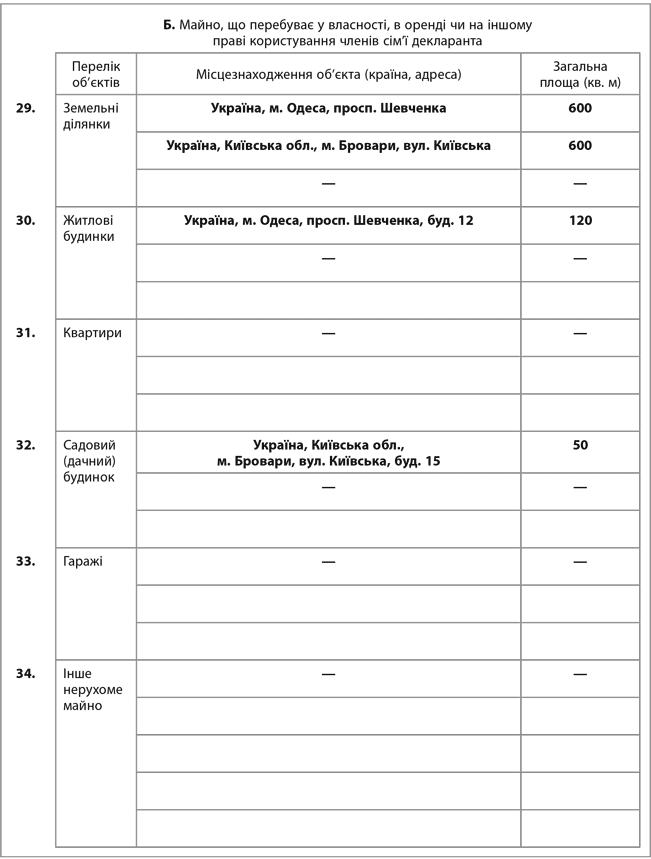

11. Поле «сума витрат (грн.) на придбання у власність/оренду чи на інше право користування» у позиціях 23 — 28, 35 — 39 і поле «усього» у позиціях 46, 48, 50, 56 та 59 і 62 заповнюються, якщо разова витрата (вклад/внесок) по кожній із зазначених позицій у звітному році дорівнює або перевищує 80 тис. грн.

111. У полях «Усього» та «у тому числі за кордоном» у позиціях 45 — 64 зазначається повне найменування банків, інших фінансових установ, товариств, підприємств, організацій тощо, з якими у декларанта чи членів його сім’ї наявні відповідні відносини.

12. Достовірність внесених до Декларації відомостей засвідчується підписом декларанта та зазначенням дати її заповнення.

13. Бланки Декларації виготовляються у визначеному Кабінетом Міністрів України порядку.

Список використаних джерел

1. Господарський кодекс України від 16 січня 2003 року № 436-IV // [Електронний ресурс]. — 2003. — Режим доступу: http://zakon1.rada.gov.ua.

2. Кримінальний кодекс України від 5 квітня 2001 року № 2341-III // [Електронний ресурс]. — 2001. — Режим доступу: http://zakon1.rada.gov.ua.

3. Кодекс України про адміністративні правопорушення від 7 грудня 1984 року № 8073-X // [Електронний ресурс]. — 1984. — Режим доступу: http://zakon1.rada.gov.ua.

4. Податковий кодекс України від 2 грудня 2010 року № 2755-VI // [Електронний ресурс]. — 2010. — Режим доступу: http://zakon1.rada.gov.ua.

5. Сімейний кодекс України від 10 січня 2002 року № 2947-III // [Електронний ресурс]. — 2002. — Режим доступу: http://zakon1.rada.gov.ua.

6. Цивільний кодекс України від 16 січня 2003 року № 435-IV // [Електронний ресурс]. — 2003. — Режим доступу: http://zakon1.rada.gov.ua.

7. Закон України «Про запобігання корупції» від 14 жовтня 2014 року № 1700-VII // [Електронний ресурс]. — 2014. — Режим доступу: http://zakon1.rada.gov.ua.

8. Закон України «Про внесення змін до деяких законодавчих актів України щодо відповідальності за корупційні правопорушення» від 7 квітня 2011 року № 3207-VI // [Електронний ресурс]. — 2011. — Режим доступу: http://zakon1.rada.gov.ua.

9. Закон України «Про державну службу» від 16 грудня 1993 року № 3723-XII // [Електронний ресурс]. — 1993. — Режим доступу: http://zakon1.rada.gov.ua.

10. Закон України «Про службу в органах місцевого самоврядування» від 7 червня 2001 року № 2493-III // [Електронний ресурс]. — 2001. — Режим доступу: http://zakon1.rada.gov.ua.

11. Закон України «Про загальнообов’язкове державне соціальне страхування на випадок безробіття» від 2 березня 2000 року № 1533-III // [Електронний ресурс]. — 2000. — Режим доступу: http://zakon1.rada.gov.ua.

12. Закон України «Про інформацію» від 2 жовтня 1992 року № 2657-XII // [Електронний ресурс]. — 1992. — Режим доступу: http://zakon1.rada.gov.ua.

13. Закон України «Про свободу пересування та вільний вибір місця проживання в Україні» від 11 грудня 2003 року № 1382-IV // [Електронний ресурс]. — 2000. — Режим доступу: http://zakon1.rada.gov.ua.

14. Закон України «Про доступ до публічної інформації» від 13 січня 2011 року № 2939-VI // [Електронний ресурс]. — 2011. — Режим доступу: http://zakon1.rada.gov.ua.

15. Закон України «Про цінні папери та фондовий ринок» від 23 лютого 2006 року № 3480-IV // [Електронний ресурс]. — 2006. — Режим доступу: http://zakon1.rada.gov.ua.

16. Закон України «Про порядок висвітлення діяльності органів державної влади та місцевого самоврядування України засобами масової інформації» від 23 вересня 1997 року № 539/97-ВР // [Електронний ресурс]. — 2006. — Режим доступу: http://zakon1.rada.gov.ua.

17. Закон України «Про державну реєстрацію речових прав на нерухоме майно та їх обтяжень» від 1 липня 2004 року № 1952-ІV // [Електронний ресурс]. — 2004. — Режим доступу: http://zakon1.rada.gov.ua.

18. Закон України «Про забезпечення вимог кредиторів та реєстрацію обтяжень» від 18 листопада 2003 року № 1255-ІV // [Електронний ресурс]. — 2006. — Режим доступу: http://zakon1.rada.gov.ua.

19. Постанова Пленуму Верховного Суду України від 26 квітня 2002 року № 5 // [Електронний ресурс]. — 2002. — Режим доступу: http://zakon1.rada.gov.ua.

20. Постанова Кабінету Міністрів України «Про затвердження Порядку зберігання документів і використання відомостей, зазначених у Декларації про майно, доходи, витрати і зобов’язання фінансового характеру, та відомостей щодо відкриття валютного рахунка в установі банку-нерезидента» від 11 січня 2012 року № 16 // [Електронний ресурс]. — 2012. — Режим доступу: http://zakon1.rada.gov.ua.

21. Постанова Кабінету Міністрів України «Про виготовлення бланків Декларації про майно, доходи, витрати і зобов’язання фінансового характеру» від 8 лютого 2012 року № 64 // [Електронний ресурс]. — 2012. — Режим доступу: http://zakon1.rada.gov.ua.

22. Постанова Кабінету Міністрів України «Про затвердження Порядку ведення особових справ державних службовців в органах виконавчої влади» від 25 травня 1998 року № 731 // [Електронний ресурс]. — 1998. — Режим доступу: http://zakon1.rada.gov.ua.