На черзі сільгосппідприємства (називати їх будемо далі звичайними), що відповідають п. 209.18 ПКУ, тобто (1) вирощують худобу і продають м’ясо або молоко власного виробництва або власної переробки, але (2) не обрали спецрежим, а (3) на загальних підставах вважаються платниками ПДВ.

Якщо раніше звичайні сільгосппідприємства могли «повернути» собі на поточний рахунок усю суму ПДВ, що нарахована за підсумками звітного періоду в сільгоспдекларації (0130) та пройшла через електронний рахунок, то починаючи з 01.01.2016 р. ПДВ за переліченими в п. 209.18 ПКУ сільгоспопераціями доведеться поділитися з бюджетом. Причому зробити це потрібно за правилами (з окремим повидовим обліком ПДВ) і у пропорції, передбаченій у п. 209.2 ПКУ (див. табл. нижче).

Таблиця 1. Види сільгоспоперацій і пропорції розподілу ПДВ

| Види окремих операцій | Розподіл ПДВ | ||

| до бюжету | на поточний рахунок | ||

| «Тваринництво». Операції з продукцією тваринництва | Реалізація: — великої рогатої худоби живої (код УКТ ЗЕД — 0102); — молока та вершків, не згущених і без додавання цукру та інших підсолоджувальних речовин (код УКТ ЗЕД — 0401) | 20 % | 80 % |

| «Сільгосптовари». Операції з іншими сільгосптоварами | Реалізація: — худоби (крім великої рогатої); — птиці; — шерсть власного виробництва; — молочних продуктів і молочної сировини (крім молока та вершків, не згущених і без додавання цукру та інших підсолоджувальних речовин); — м’ясопродуктів | 50 % | 50 % |

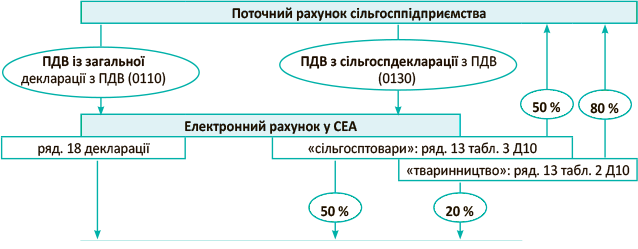

Такі нововведення у звичайних сільгосппідприємств механізм функціонування електронних рахунків у СЕА практично не змінили. Зокрема, працювати так само доведеться тільки з одним електронним рахунком (див. рисунок на с. 28). Просто до порядку СЕА внесено деякі уточнення та поправки. Давайте прояснимо їх.

Механізм функціонування електронного рахунку в СЕА у звичайних сільгосппідприємств

Один, зовсім один (електронний рахунок)

Сільгосппідприємства, які продають м’ясо або молоко власного виробництва або переробки, але не обрали спецрежим (тобто звичайні сільгосппідприємства, що працюють в умовах п. 209.18 ПКУ), обходяться без додаткових електронних рахунків (пп. 4, 23 Порядку № 569).

Тобто зараховувати гроші, необхідні для реєстрації абсолютно всіх ПН (у разі нестачі ліміту реєстрації), а також для сплати ПДВ за підсумками звітного періоду сільгосппідприємства повинні будуть на «спільний» електронний рахунок.

Згідно з п. 19 Порядку № 569

розподіл сум ПДВ, що спрямовуються на розрахунки з бюджетом і на зарахування на поточний рахунок, проводиться з електронного рахунку

Тобто на електронний рахунок слід пустити всю суму нарахованого ПДВ, а не тільки його частину, що підлягає сплаті до бюджету.

З порядком зарахування сум ПДВ, розрахованого за несільгоспопераціями, здійсненими платником протягом звітного періоду, питань немає. Усе відбувається в загальному несільгосппорядку, як і раніше, — за даними загальної декларації з кодом 0110 (п. 23 Порядку № 569).

А ось з порядком зарахування саме сільгосп-ПДВ розберемося детальніше.

Як ми вже зазначили, звичайні сільгосппідприємства, які відповідають п. 209.18 ПКУ, так само, як і спецрежимники, повинні вести окремий облік двох видів операцій з трьох, зазначених у п. 209.2 ПКУ (див. лист ДФСУ від 27.01.2016 р. № 2533/7/99-99-19-03-01-17):

— за операціями з продукцією тваринництва;

— за операціями з іншими сільгосптоварами.

Важливо! З метою визначення сум ПДВ, що підлягають сплаті до бюджету і перерахуванню на поточний рахунок, сільгосппідприємство має суми ПЗ і ПК звітного (податкового) періоду визначати за кожним видом операцій.

Реалізовано такий окремий порядок визначення ПДВ-результату в новому додатку Д10 — невід’ємній складовій нової сільгоспдекларації (0130) (відзвітувати за нею потрібно вже за січень — див. лист ДФСУ від 02.02.2016 р. № 3240/7/99-99-19-03-00-17).

Отже, орієнтиром для зарахування на електронний рахунок саме сільгосп-ПДВ слугуватимуть дані рядків 13 з табл. 2 і табл. 3 додатка Д10 — позитивний результат між ПЗ і ПК певного виду операцій.

У самій же декларації (0130) буде виведено загальну суму зобов’язань за всіма видами діяльності (ряд. 18) з розбиттям на ПДВ, що підлягає сплаті до бюджету (ряд. 18.1) та зарахуванню на поточний рахунок (ряд. 18.2).

Якщо за одним з видів діяльності утворився «мінус», то він переноситься в податковий кредит наступного звітного періоду в межах того самого виду операцій. Згортання від’ємного значення між видами операцій не допускається. У сільгоспдекларації (0130) можуть бути одночасно заповнені ряд. 18 і 19 ( п. 5 розд. V Порядку № 21).

Не пізніше 10 дня, що настає після граничного строку подання декларації за звітний період, платник повинен перерахувати на свій електронний рахунок суми грошових коштів у розмірі, достатньому для зарахування до бюджету і на поточний рахунок, на підставі звичайної декларації з кодом 0110 і сільгоспдекларації з кодом 0130.

Далі Казначейство з електронного рахунку розподілить гроші: перерахує до бюджету і, що важливо, чітко тепер зазначено (!) — зарахує на поточний рахунок платника на підставі реєстрів, поданих ДФСУ (п. 20 Порядку № 569).

Податківці ж сформують такі реєстри на підставі не тільки звичайної декларації, а й сільгоспдекларації з кодом 0130 (див. лист ДФСУ від 27.01.2016 р. № 2533/7/99-99-19-03-01-17).

Головне, щоб реквізити поточного рахунку були зазначені в поданій сільгоспдекларації (п. 19 Порядку № 569). У новій формі декларації з ПДВ з кодом 0130 для цих цілей виділено спеціальне поле.

Бухоблік ПДВ-розрахунків у СЕА у звичайних сільгосппідприємств

Рух грошових коштів на основному електронному рахунку в СЕА слід, як і раніше, вести на рахунку 315 (п. 13 Інструкції № 141). Призначений він як для розрахунків з бюджетом, так і для зарахування грошей на поточний рахунок. Саме з нього Казначейство списуватиме задекларовану для сплати до бюджету і на поточний рахунок суму ПДВ (п. 19 Порядку № 569).

Щоправда, до бюджету потрапить не вся сума ПДВ. Частина її, за операціями постачання сільгосптоварів та продукції тваринництва, повернеться на поточний рахунок сільгосппідприємства в розмірі, визначеному п. 209.2 ПКУ. Отже, звичайні сільгосппідприємства повинні також вести аналітику ПЗ і ПК з ПДВ за такими напрямами:

— 641/1/ПДВ — розрахунки з ПДВ за операціями, не пов’язаними із сільгоспдіяльністю;

— 641/21/ПДВ — розрахунки з ПДВ за операціями постачання сільгосптоварів;

— 641/23/ПДВ — розрахунки з ПДВ за операціями постачання продукції тваринництва.

Таблиця 2. Облік руху ПДВ у СЕА у звичайних сільгосппідприємств

| № з/п | Зміст господарської операції | Бухгалтерський облік | |

| Дт | Кт | ||

| 1 | Відображено суму, що підлягає зарахуванню на поточний рахунок на підставі декларації з операцій постачання: | ||

| — сільгосптоварів/послуг (50 %) | 641/21/ПДВ | 48 | |

| — продукції тваринництва (20 %) | 641/23/ПДВ | ||

| 2 | Перераховано на електронний рахунок суми ПДВ для сплати до бюджету і реєстрації ПН/РК в ЄРПН за операціями постачання: | ||

| — сільгосптоварів/послуг (100 %) | 315 | 311 | |

| — продукції тваринництва (100 %) | |||

| — за несільгоспдіяльністю (100 %) | |||

| 3 | Списано з електронного рахунку грошові кошти в рахунок сплати за звітний період зобов’язань з ПДВ в бюджет за операціями постачання: | ||

| — сільгосптоварів/послуг (50 %) | 641/21/ПДВ | 315 | |

| — продукції тваринництва (20 %) | 641/23/ПДВ | ||

| — за несільгоспдіяльністю (100 %) | 641/1/ПДВ | ||

| 4 | З електронного рахунку перераховано суми ПДВ на поточний рахунок сільгосппідприємства за операціями постачання: | ||

| — сільгосптоварів/послуг (50 %) | 315 | 311 | |

| — продукції тваринництва (80 %) | |||

висновки

- У звичайних сільгосппідприємств усі операції в СЕА проходять через один електронний рахунок.

- На електронний рахунок зараховується вся сума ПДВ — як належна до сплати до бюджету, так і та, що залишається в розпорядженні платника.

- ПДВ, що залишається в розпорядженні сільгосппідприємства за підсумками періоду, має повернутися з електронного рахунку на його поточний рахунок.