4.1. Техобслуговування і ремонт автомобіля

Справність транспортних засобів — одна зі складових безпеки на дорозі. Тому законодавство не може залишатися осторонь. Так, ст. 36 Закону № 3353 зобов’язує власників транспортних засобів або осіб, які їх експлуатують, своєчасно та в повному обсязі проводити роботи з їх технічного обслуговування (далі — ТО) і ремонту згідно з нормативами, установленими виробниками відповідних транспортних засобів. Такі роботи можна здійснювати як власними силами, так і за допомогою сторонньої організації, зокрема СТО.

Мета ТО та ремонту транспортних засобів та їх складових — підтримання їх у належному стані та забезпечення встановлених виробником технічних характеристик при використанні, зберіганні або утриманні протягом періоду експлуатації (ст. 22 Закону № 2344).

Давайте ж розберемося, що законодавство має на увазі під ремонтом і ТО транспортних засобів.

Загальні вимоги до проведення ТО та ремонту всіх дорожніх транспортних засобів (далі — ДТЗ), за винятком тролейбусів, мопедів і мотоциклів, на підприємствах усіх форм власності визначає Положення № 102. Саме воно і допомагає вирішити класифікаційні питання щодо ТО та ремонту автомобільного транспорту. Але знайте: орієнтуватися на нього потрібно не завжди. Так, якщо в підприємства є документація заводу-виробника на автомобіль і в ній наведено перелік обов’язкових робіт з ТО, пальму першості в питанні розмежування ТО і ремонту варто віддати їй. Це випливає з п. 5 розд. V Правил № 615 і підтверджується листом Мінінфраструктури від 03.02.2012 р. № 1075/25/10-12.

Техобслуговування. ТО є комплексом операцій або операцією з підтримання роботоздатності чи справності виробу при використанні за призначенням, зберіганні та транспортуванні. Так зазначено в п. 1.3 Положення № 102.

При цьому існує декілька видів ТО автотранспорту. Наведемо їх у табл. 4.1.

Таблиця 4.1. Види ТО

| Вид ТО | Стисла характеристика |

| Щоденне обслуговування | Проводять щодня після роботи автомобіля для його підготовки до подальшої експлуатації |

| Перше і друге ТО (ТО-1, ТО-2) | Здійснюють періодично в обов’язковому порядку. Періодичність проведення ТО визначається пробігом автомобіля або періодом часу, що сплинув з моменту його придбання (попереднього ТО) |

| Сезонне ТО | Здійснюють двічі на рік — навесні та восени (разом з черговим ТО-2) для підготовки автомобіля до експлуатації у відповідних погодних умовах |

| ТО під час консервації | Виконують для забезпечення збереження автомобіля в період простою та можливості його експлуатації після розконсервації |

| ТО на лінії | Проводять безпосередньо на лінії |

Переліки робіт, які зазвичай здійснюють під час проведення ТО, наведено в п. 3.5 Положення № 102 і додатках А, Б і В до цього Положення.

Майте на увазі: зазначені переліки тільки приблизні. Тому за необхідності їх можна доповнити певними видами робіт, які рекомендує проводити виробник транспортного засобу. Список таких робіт зазвичай зазначають у сервісній книжці конкретного автомобіля.

Щоденне обслуговування, ТО-1, ТО-2 і сезонне ТО автомобілів не належать до їх реконструкції, модернізації, технічного переозброєння та інших видів поліпшення.

На це прямо вказує п. 3.8 Положення № 102. Ця інформація є важливою для відображення таких операцій в обліку (див. с. 62).

Варто зауважити, що осібно стоять операції із заміни шин та акумуляторних батарей. Вони також не належать до реконструкції, модернізації, технічного переозброєння та інших видів поліпшення ДТЗ (п. 3.19 Положення № 102). Водночас не включені вони й до переліку операцій, що належать до ТО, — їх немає в додатках А, Б і В до Положення № 102. Детальніше про це див. на с. 72.

Роботи, які підприємство може сміливо класифікувати як ТО транспортного засобу, наведено в табл. 4.2.

Таблиця 4.2. Види робіт, що належать до ТО автомобіля

| № з/п | Вид робіт | Періодичність проведення |

| Щоденне обслуговування* | ||

| 1 | Перевірити технічний стан | 1 раз на робочу добу незалежно від кількості робочих змін |

| 2 | Виконати роботи з підтримування належного зовнішнього вигляду | |

| 3 | Заправити експлуатаційними рідинами | |

| 4 | Усунути виявлені несправності | 1 раз на робочу добу незалежно від кількості робочих змін |

| 5 | Провести санітарну обробку | |

| * У межах щоденного обслуговування виконують і прибирально-мийні роботи. Їх зазвичай проводять за необхідності. Але перед ТО або ремонтом вони обов’язкові (п. 3.5 Положення № 102). | ||

| Роботи в межах ТО-1 | ||

| 1 | Змастити вузли тертя та перевірити рівень оливи в картерах агрегатів і бачках гідроприводів; перевірити рівень рідини в гідроприводі гальм, у бачках омивача скла, виключення зчеплення | 1 раз на 5000 км пробігу* — для легкових автомобілів та автобусів; 1 раз на 4000 км пробігу* — для вантажних автомобілів, автобусів на базі вантажних автомобілів або з використанням їх базових агрегатів, автомобілів повноприводних, причепів і напівпричепів |

| 2 | Промити повітряні фільтри гідровакуумного підсилювача гальм, піддон і фільтрувальний елемент повітряних фільтрів двигуна і вентиляції його картера, фільтр грубої очистки палива | |

| 3 | Спустити конденсат з повітряних балонів пневматичного приводу гальм | |

| 4 | В автомобілях з дизелями злити відстій з паливного бака і корпусів фільтрів тонкої і грубої очистки; перевірити рівень оливи в паливному насосі високого тиску та регуляторі частоти обертання колінчастого вала двигуна | |

| 5 | При роботі в умовах великої запорошеності замінити оливи в піддоні картера двигуна, злити відстій з корпусів фільтрів очистки оливи, очистити від відкладень внутрішню поверхню кришки корпуса фільтра відцентрової очистки оливи | |

| 6 | Після обслуговування перевірити роботу агрегатів, вузлів і приладів автомобіля під час руху або на посту діагностування | |

| * Водночас для багатьох сучасних автомобілів ТО-1 можна проводити з іншою періодичністю: через 10000, 15000 км пробігу або через рік після придбання (якщо автомобіль використовується неінтенсивно). Пояснюється це перш за все тим, що нові технології, які застосовуються в автомобілебудуванні, дозволяють поліпшити їх технічні характеристики і, як наслідок, знизити витрати на обслуговування та підтримання роботоздатності автомобіля. У зв’язку з цим визначальними у питаннях періодичності проведення ТО і повного складу робіт є інструкції виробника. Усі вони, як правило, наводяться в технічній документації на автомобіль і можуть відрізнятися від вимог Положення № 102. | ||

| Роботи в межах ТО-2 | ||

| 1 | Очистити і промити клапан вентиляції картера двигуна, замінити фільтрувальний елемент фільтра тонкої очистки оливи (або очистити відцентровий фільтр) | 1 раз на 20000 км пробігу — для легкових автомобілів та автобусів; 1 раз на 16000 км пробігу — для вантажних автомобілів, автобусів на базі вантажних автомобілів або з використанням їх базових агрегатів, автомобілів повноприводних, причепів і напівпричепів |

| 2 | Прочистити сапуни і долити (замінити) оливу в картерах агрегатів і бачках гідроприводу автомобіля | |

| 3 | Після обслуговування перевірити роботу агрегатів, вузлів і приладів автомобіля на ходу або на діагностичному стенді | |

| Сезонне ТО | ||

| 1 | Промити систему охолодження двигуна, паливний бак і продути трубопроводи (восени), радіатори опалювача кабіни (кузова) і пусковий підігрівач | Двічі на рік (навесні і восени) |

| 2 | Перевірити стан і дію кранів системи охолодження та зливних пристроїв у системах живлення і гальм | |

| 3 | Зняти акумуляторну батарею для підзаряджування і відкоригувати густину електроліту | |

| 4 | Зняти карбюратор та паливний насос, промити та перевірити стан і їх роботу на стенді (восени) | |

| 5 | Зняти паливний насос високого тиску, промити та перевірити стан і роботу на стенді (восени) | |

| 6 | Зняти переривник-розподільник, очистити, перевірити його стан і, за необхідності, відрегулювати на стенді | |

| 7 | Зняти генератор і стартер, очистити, продути внутрішню порожнину, замінити зношені деталі і змастити підшипники | |

| 8 | Замінити оливу в спідометровому обладнанні, перевірити правильність опломбування спідометра і його приводу | |

| 9 | Перевірити справність датчика включення муфти вентилятора системи охолодження, датчиків аварійних сигналізаторів у системах охолодження і змащування двигуна | |

| 10 | Перевірити роботоздатність шторок радіатора, щільність дверей, вікон, установити (зняти) чохли утеплення | |

| 11 | Здійснити сезонну заміну олив відповідно до хіммотологічної карти | |

Зауважте: перелік, наведений у табл. 4.2, не є вичерпним. Зокрема, згідно з Положенням № 102 до ТО-1 і ТО-2 входить також низка контрольно-діагностичних, кріпильних та регулювальних робіт.

Крім того, зазначена в табл. 4.2 періодичність ТО може бути зменшена власником ДТЗ до 20 % залежно від умов експлуатації ДТЗ (п. 3.18 Положення № 102). При цьому

якщо зазначена періодичність обслуговування відрізняється від періодичності, визначеної документацією заводу-виробника, слід керуватися останньою

Якщо ви звернули увагу, до списку операцій кожного виду ТО входять в основному роботи, що передбачають перевірку тих чи інших деталей. А ось заміна несправних деталей у цьому списку — рідкість. Чи означає це, що заміну несправних деталей і вузлів автомобіля у випадках, не наведених у табл. 4.2, потрібно неодмінно прирівнювати до ремонту? Вважаємо, що ні. Річ у тім, що усунення виявлених несправностей — одна з цілей проведення щоденного ТО (п. 3.5 Положення № 102), яке є складовою частиною кожного з решти видів ТО, передуючи їм.

Тому якщо під час проведення того чи іншого виду ТО підприємство понесло витрати на заміну певних деталей або вузлів, то такі витрати потрібно розглядати як витрати на проведення ТО, а не як витрати на ремонт. Проте зауважте: операції із заміни одного або декількох базових агрегатів слід класифікувати як ремонт транспортного засобу.

Ремонт. Під ремонтом розуміють комплекс операцій щодо відновлення справності або роботоздатності виробів та відновлення ресурсів виробів чи їх складових частин (п. 1.3 Положення № 102). При цьому слід розрізняти поточний ремонт і капітальний.

Поточним вважається ремонт, який виконують для забезпечення або відновлення роботоздатності ДТЗ. Він полягає в заміні та (або) відновленні окремих частин. Поточний ремонт виконують за потреби згідно з результатами діагностування технічного стану ДТЗ або за наявності несправностей (п. 3.12 Положення № 102).

До поточного ремонту ДТЗ належать роботи, пов’язані з одночасною заміною не більше двох базових агрегатів (крім кузова та рами) (п. 3.13 Положення № 102)

Будь-який ремонт агрегатів — це поточний ремонт ДТЗ (п. 3.14 Положення № 102).

Перелік базових агрегатів ДТЗ наведено в додатку Г до Положення № 102. До нього входять:

1) двигун з картером зчеплення у зборі;

2) коробка передач, роздавальна коробка;

3) гідромеханічна передача;

4) задній міст (вісь);

5) середній міст (вісь);

6) передня вісь (міст);

7) рульове керування;

8) кабіна вантажного та кузов легкового автомобіля;

9) кузов автобуса;

10) рама;

11) підйомне обладнання платформи автомобіля-самоскида.

У свою чергу, капітальний ремонт — це ремонт, що виконується для відновлення справності та повного (або близького до повного) відновлення ресурсу виробу із заміною чи відновленням будь-яких частин, у тому числі базових.

Його проводять за потреби згідно з результатами діагностики технічного стану ДТЗ (п. 3.15 Положення № 102). Такий ремонт призначено для збільшення строку експлуатації автомобіля.

Капітальний ремонт уключає роботи, пов’язані із (п. 3.16 Положення № 102):

— заміною кузова — для автобусів та легкових автомобілів;

— заміною рами — для вантажних автомобілів;

— одночасною заміною не менше трьох базових агрегатів.

До капітального ремонту причепів відносять роботи, пов’язані із заміною рами.

З технічною складовою ТО і ремонтів розібралися. Тепер перейдемо до обліку.

4.2. Облік ТО, ремонтів та поліпшень

Оскільки автотранспорт згідно з п.п. 5.1.5 П(С)БО 7 належить до такого об’єкта обліку, як ОЗ, порядок відображення в бухобліку витрат на ТО автомобіля, його ремонт і поліпшення потрібно шукати в цьому профільному П(С)БО. Допоможе нам і розд. 6 Методрекомендацій № 561.

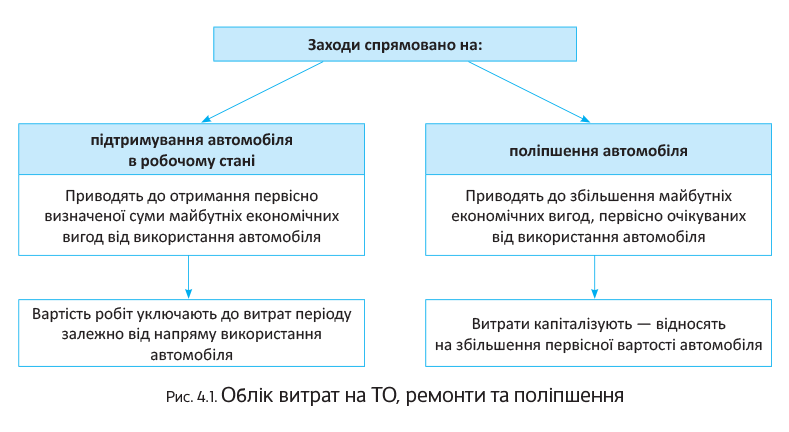

Згідно із зазначеними документами облік таких витрат залежить від того, як проведені заходи впливають на майбутні економічні вигоди.

Рішення про характер та ознаки здійснюваних робіт приймає керівник підприємства (п. 29 Методрекомендацій № 561). Тобто підприємство самостійно визначає, на що спрямовані роботи:

— на підвищення техніко-економічних можливостей (модернізація, модифікація, реконструкція) об’єкта, що приведе в майбутньому до збільшення економічних вигод,

чи

— на підтримання об’єкта у придатному для використання стані та отримання первісно визначеної суми майбутніх економічних вигод від його використання.

Рішення підприємства має базуватися на результатах аналізу існуючої ситуації та істотності понесених витрат.

На суму витрат, пов’язаних з поліпшенням автомобіля, що приводить до збільшення майбутніх економічних вигод, первісно очікуваних від його використання, збільшують первісну вартість такого автомобіля. Але не одразу. Перед цим вартість робіт, що приводять до збільшення очікуваних вигод від експлуатації автомобіля, уключають до капітальних інвестицій (п. 31 Методрекомендацій № 561). Капіталізацію таких витрат відображають за дебетом субрахунку 152 «Придбання (виготовлення) основних засобів».

Після закінчення «поліпшувальних» робіт суму витрат відносять на збільшення первісної вартості автомобіля: Дт 105 — Кт 152. Крім того, суму проведених поліпшень відображають за кредитом позабалансового рахунка 09 «Амортизаційні відрахування» (у межах його дебетового залишку).

Зауважте:

у разі зміни очікуваних економічних вигод від використання автомобіля переглядають строк його корисного використання (експлуатації)

При цьому амортизацію, виходячи з нового строку корисного використання, починають нараховувати з місяця, що настає за місяцем зміни такого строку*.

* З іншими «амортизаційними» нюансами, пов’язаними з поліпшенням об’єктів ОЗ, ви можете ознайомитися в журналі «Податки та бухгалтерський облік», 2015, № 79, с. 21.

А ось витрати, що здійснюються для підтримання автомобіля в робочому стані та отримання первісно визначеної суми майбутніх економічних вигод від його використання, уключають до складу витрат звітного періоду. Підставами для цього є положення п. 15 П(С)БО 7 і п. 32 Методрекомендацій № 561.

До таких заходів можна віднести як ТО автомобіля, так і його ремонт, причому і поточний, і капітальний рівною мірою. Щодо ремонтів наше твердження базується на тому, що згідно з Положенням № 102 усі види ремонтів виконують, щоб відновити справність або роботоздатність автомобіля. Більше того, з наведених у цьому документі визначень поточного і капітального ремонтів прямо не випливає, що в результаті таких ремонтів підприємство отримає в майбутньому додаткові вигоди. І хоча однією з цілей проведення капітального ремонту назване повне або близьке до повного відновлення ресурсу виробу, згідно з п. 30 Методрекомендацій № 561 у загальному випадку витрати на капремонт не підлягають капіталізації.

А оскільки так, то витрати, пов’язані з ТО та ремонтами автомобіля, підприємство в бухобліку включає до складу витрат звітного періоду і залежно від функціонального призначення автомобіля відображає за дебетом рахунків 23, 91, 92, 93 або 94.

Водночас можливі ситуації, коли заміна одного або декількох базових агрегатів у межах капітального (або навіть поточного) ремонту автомобіля приводить до значного збільшення його загального ресурсу і, як наслідок, до отримання підприємством у майбутньому додаткових економічних вигод.

Так, наприклад, установка двигуна більшої потужності, очевидно, поліпшує технічні характеристики транспортного засобу в цілому, а не тільки відновлює його справність чи роботоздатність. У подібних випадках згідно з п. 14 П(С)БО 7 вартість виконаних робіт можна відобразити в бухгалтерському обліку як капітальні інвестиції.

На той факт, що в деяких випадках витрати на ремонт капіталізуються, вказує і п. 30 Методрекомендацій № 561. Зокрема, у ньому зазначено, що витрати можуть визнаватися капітальними інвестиціями, якщо капітальний ремонт можна ідентифікувати з окремою замортизованою частиною (компонентом) ОЗ.

Крім того, витрати на ремонт можна визнати капітальними інвестиціями, якщо ціна придбання активу вже відображає зобов’язання (необхідність) підприємства здійснити в майбутньому витрати для приведення активу до стану, в якому він придатний для використання.

Наприклад, підприємство купує автомобіль, що вимагає ремонту. У такому разі витрати на його ремонт приймають на збільшення первісної вартості до суми, що може бути відшкодована від його використання в майбутньому.

Зверніть увагу: витрати на поліпшення автомобіля для відновлення майбутніх економічних вигод, очікуваних від його використання, визнають капітальними інвестиціями за умови, що балансова вартість активу не перевищує суму його очікуваного відшкодування (п. 29 Методрекомендацій № 561). При цьому сумою очікуваного відшкодування вважають більшу з двох оцінок: чисту вартість реалізації або нинішню вартість майбутніх чистих грошових надходжень від використання ОЗ, уключаючи їх ліквідаційну вартість.

Узагальнимо правила бухгалтерського обліку операцій з ТО, ремонту та поліпшення автомобіля на рис. 4.1.

Важливо! Якщо здійснюється заміна агрегату (наприклад, двигуна), у зв’язку з якою підприємство збільшує первісну вартість автомобіля, то необхідно виключити з вартості об’єкта ОЗ ту частину, що припадає на замінюваний агрегат.

Цього вимагає абзац другий п. 46 Методрекомендацій № 561. Відповідно до нього підприємство припиняє визнавати частину об’єкта ОЗ, якщо цю частину замінено, а витрати на її заміну включено до первісної (переоціненої) вартості об’єкта. Аналогічний висновок випливає з п. 14 П(С)БО 7.

При цьому, як передбачено п. 35 П(С)БО 7, потрібно пропорційно зменшити первісну (переоцінену*) вартість і знос автомобіля на суму первісної (переоціненої) вартості та зносу його частини, що ліквідується, відповідно. Причому якщо підприємство не може визначити первісну вартість заміненої частини, її можна оцінити в сумі витрат на заміну (п. 46 Методрекомендацій № 561).

* Якщо йдеться про переоцінений об’єкт ОЗ, також треба зменшити суму сальдо за дооцінкою, що відображається в додатковому капіталі, у кореспонденції зі збільшенням нерозподіленого прибутку (пропорційно вартості ліквідованої частини).

Детальніше це питання було розглянуто в журналі «Податки та бухгалтерський облік», 2015, № 68-69, с. 17.

Що стосується податкового обліку витрат на ТО, ремонт і поліпшення автомобіля, то на цьому полі потрібно грати за бухобліковими правилами. Адже з 01.01.2015 р. об’єктом обкладення податком на прибуток став бухгалтерський фінрезультат. При цьому високодохідники обов’язково (малодохідники — за бажанням)* коригують його на різниці (п.п. 134.1.1 ПКУ). Вони вимушені разом із бухгалтерським вести окремий податковий облік ОЗ. Такі платники податку на прибуток повинні врахувати, що витрати, які капіталізуються в бухгалтерському обліку, вплинуть і на податкову вартість автомобіля, що поліпшується.

* Високодохідниками ми називаємо платників податків, у яких річний дохід від будь-якої діяльності (за вирахуванням непрямих податків), визначений за правилами бухобліку, за останній річний звітний (податковий) період перевищує 20 млн грн. Усі інші платники податків є малодохідниками.

Тому податкову амортизацію після поліпшень слід розраховувати виходячи з нової (збільшеної) вартості автомобіля

Високодохідник або малодохідник-доброволець має справу з транспортним засобом, що не використовується в госпдіяльності і, відповідно, класифікується як об’єкт невиробничих ОЗ? Тоді доведеться забути про податкову амортизацію витрат на ремонт, реконструкцію, модернізацію або інші поліпшення (п.п. 138.3.2 ПКУ). А ось вартість ремонтних робіт, що не була капіталізована згідно з бухгалтерськими правилами, на наш погляд, цілком законно вплине на об’єкт обкладення податком на прибуток.

Із ПДВ жодних сюрпризів. Суми цього податку, сплаченого (нарахованого) у складі вартості робіт (матеріалів) з проведення ТО, ремонтів і поліпшень, підприємство включає до свого податкового кредиту за правилами ст. 198 ПКУ. Важливо тільки, щоб у наявності була належним чином оформлена податкова накладна, зареєстрована в Єдиному реєстрі податкових накладних (далі — ЄРПН). При цьому якщо автомобіль не передбачається використовувати в оподатковуваних операціях у межах господарської діяльності підприємства, необхідно нарахувати «компенсуючі» податкові зобов’язання з ПДВ.

Облік операцій з ТО і ремонту автомобіля розглянемо на прикладі.

Приклад 4.1. Підприємство силами СТО здійснило поточний ремонт автомобіля, який використовує директор підприємства. У результаті ремонту збільшення майбутніх економічних вигод, первісно очікуваних від використання транспортного засобу, не сталося.

Вартість ремонтних робіт, уключаючи вартість необхідних вузлів, запчастин і деталей, — 13800,00 грн. (у тому числі ПДВ — 2300,00 грн.).

Крім того, на СТО виконані роботи з ТО автомобіля. Їх вартість склала 3000,00 грн. (у тому числі ПДВ — 500,00 грн.).

У бухгалтерському обліку такі операції відображаємо таким чином (див. табл. 4.3):

Таблиця 4.3. Облік поточного ремонту і ТО автомобіля

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Перераховано СТО передоплату за роботи з ремонту і ТО автомобіля (13800,00 грн. + 3000,00 грн.) | 371 | 311 | 16800,00 |

| 2 | Відображено суму ПДВ (до отримання зареєстрованої в ЄРПН податкової накладної) | 644/1* | 644 | 2800,00 |

| 3 | Відображено податковий кредит з ПДВ (отримано податкову накладну, зареєстровану в ЄРПН) | 641/ПДВ | 644/1 | 2800,00 |

| 4 | Виконано роботи з ремонту автомобіля (підписано акт виконаних робіт з СТО) | 92 | 631 | 11500,00 |

| 5 | Виконано роботи з ТО автомобіля | 92 | 631 | 2500,00 |

| 6 | Списано раніше відображену суму податкового кредиту з ПДВ | 644 | 631 | 2800,00 |

| 7 | Відображено залік заборгованостей | 631 | 371 | 16800,00 |

| 8 | Віднесено на фінансовий результат витрати на ремонт і ТО автомобіля | 791 | 92 | 14000,00 |

| * Мінфін у п. 8 Інструкції № 141 радить виділяти суми ПДВ, не підтверджені податковими накладними, зареєстрованими в ЄРПН, на додатково відкритому субрахунку «Податковий кредит непідтверджений». Нехай у нашому випадку це буде субрахунок 644/1. | ||||

4.3. Дообладнання автомобіля

ТО і ремонтом можливі маніпуляції з автомобілем не обмежуються. Так, на свій розсуд підприємство може прийняти рішення, наприклад, про дообладнання свого «чотириколісного помічника».

Дообладнанням об’єкта ОЗ вважають доповнення його новими (додатковими, а не на заміну наявних) частинами, деталями та іншими механізмами, що становитимуть з ним єдине ціле, додадуть йому нових функцій або змінять показники його роботи (строк корисного використання, потужність, якість споживання тощо).

Як дообладнання автомобіля слід розглядати установлення на нього додаткового обладнання, що не входить до комплектації згідно з інструкцією заводу-виробника. Це, наприклад, газобалонне обладнання (далі — ГБО), GPS-навігатор, парктронік, автосигналізація, автомагнітола, чохли на сидіння, бризковики тощо.

Яким чином подібні заходи відображати в обліку підприємства, розглянемо далі.

Установлюємо ГБО

Перш за все потрібно з’ясувати, чим є встановлення на автомобіль ГБО — його ремонтом чи поліпшенням. Нагадаємо, що поліпшенням об’єкта ОЗ вважають його модернізацію, модифікацію, добудову, дообладнання, реконструкцію тощо, які приводять до збільшення майбутніх економічних вигод, первісно очікуваних від використання цього об’єкта. У нашому випадку спостерігається стовідсоткове поліпшення. Дивіться!

По-перше, установлення ГБО зменшує витрати на заправку автомобіля, оскільки не секрет, що вартість газу нижча за вартість бензину, а витрата газу на одиницю відстані майже така сама. Економічна вигода? Безумовно, так.

По-друге, вартість, за якою можна продати автомобіль з установленим ГБО, вище, ніж в аналогічного автомобіля без такого обладнання. Тому сумніватися в тому, що встановлення ГБО приведе до збільшення економічних вигод, первісно очікуваних від використання автомобіля, не доводиться. Отже,

витрати на встановлення ГБО обліковують як витрати на поліпшення автомобіля

У бухгалтерському обліку витрати на встановлення ГБО відносять на збільшення первісної вартості транспортного засобу. Тобто такі витрати в бухобліку капіталізують — групують за дебетом субрахунку 152, а після закінчення дообладнання суму витрат відносять на збільшення первісної вартості автомобіля (Дт 105 — Кт 152).

Що стосується податкового обліку витрат на встановлення ГБО, то, як ви пам’ятаєте, тут діють бухгалтерські правила. При цьому для визначення об’єкта обкладення податком на прибуток підприємцям-малодохідникам, які не розраховують податкові різниці в добровільному порядку, достатньо знати бухгалтерський фінрезультат до оподаткування.

Високодохідники і малодохідники-добровольці такий результат повинні ще відкоригувати на різниці, визначені ст. 138 — 141 ПКУ. Серед цих різниць є, зокрема, суми амортизаційних відрахувань. Щоб облікувати амортизаційну різницю, підприємству слід бухгалтерський фінрезультат до оподаткування:

— збільшити на суму амортизації, нарахованої за бухобліковими правилами (п. 138.1 ПКУ);

— зменшити на суму амортизації, розрахованої відповідно до п. 138.3 ПКУ (п. 138.2 ПКУ).

Суму бухгалтерської амортизації підприємство візьме з регістрів бухгалтерського обліку. А ось при розрахунку податкової амортизації слід пам’ятати:

поліпшення ОЗ, що капіталізуються, у тому числі витрати на обладнання автомобіля ГБО, збільшують податкову вартість об’єкта ОЗ

Тобто податкову амортизацію для проведення коригування слід розраховувати також уже виходячи з «підрісшої» — збільшеної на суму поліпшень — вартості автомобіля.

У разі використання поліпшеного автомобіля в негосподарських цілях у податковому обліку високодохідників і малодохідників-добровольців вартість ГБО не амортизуватиметься (п.п. 138.3.2 ПКУ).

Суми «вхідного» ПДВ у зв’язку з обладнанням автомобіля ГБО підприємство за наявності зареєстрованої в ЄРПН податкової накладної включає до податкового кредиту (ст. 198 ПКУ). Щоправда, якщо автомобіль не передбачається використовувати в оподатковуваних операціях у межах госпдіяльності підприємства, услід доведеться нарахувати «компенсуючі» податкові зобов’язання з ПДВ.

Важливо! Після переобладнання автомобіля для роботи на газовому паливі необхідно звернутися до сервісного центру МВС для його перереєстрації. Цього вимагає п. 37 Порядку № 1388.

Розглянемо зазначене на прикладі.

Приклад 4.2. Підприємство за допомогою СТО встановило на автомобіль, призначений для доставки товарів покупцям, ГБО. У зв’язку з цим були понесені такі витрати:

— на встановлення ГБО — 12600,00 грн. (у тому числі ПДВ — 2100,00 грн.);

— на перереєстрацію автомобіля — 700,00 грн. (умовно).

У бухгалтерському обліку такі операції відображають наступним чином (див. табл. 4.4):

Таблиця 4.4. Облік операцій із встановлення ГБО

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Установлено ГБО на автомобіль | 152 | 631 | 10500,00 |

| 2 | Відображено суму ПДВ (до отримання зареєстрованої в ЄРПН податкової накладної) | 644/1 | 631 | 2100,00 |

| 3 | Відображено податковий кредит з ПДВ (отримано податкову накладну, зареєстровану в ЄРПН) | 641/ПДВ | 644/1 | 2100,00 |

| 4 | Перераховано оплату за встановлення ГБО | 631 | 311 | 12600,00 |

| 5 | Відображено витрати на перереєстрацію автомобіля | 377 | 311 | 700,00 |

| 152 | 377 | 700,00 | ||

| 6 | Віднесено на збільшення первісної вартості автомобіля витрати на встановлення ГБО та перереєстрацію автомобіля | 105 | 152 | 11200,00* |

| 7 | Зменшено залишок за позабалансовим рахунком 09 на суму капітальних інвестицій | — | 09 | 11200,00 |

| * Високодохідним платникам податків (і малодохідним, які коригують фінрезультат на податкові різниці добровільно) потрібно збільшити податкову вартість автомобіля на суму витрат на встановлення ГБО, що капіталізуються в бухгалтерському обліку. Виходячи з цієї, збільшеної, вартості і повинна розраховуватися податкова амортизація для цілей визначення податкової різниці згідно з пп. 138.1 і 138.2 ПКУ. | ||||

GPS-навігатор і парктронік

За часів технічного прогресу, що завойовує все нові горизонти, всілякими автомобільними гаджетами нікого не здивуєш. Вони в тій чи іншій мірі спрощують життя водія, тому мати їх бажає мало чи не кожен автомобіліст. Часто встановити такі допоміжні пристрої на свої автомобілі не проти і підприємства. При цьому одними з найпоширеніших автомобільних гаджетів є GPS-навігатори і парктроніки. Про те, як облікувати їх установлення, ви дізнаєтеся прямо зараз.

Спершу розглянемо функціональне призначення цих пристроїв.

Автомобільний GPS-навігатор допомагає визначити місце розташування при пересуванні автомобіля, побачити карту місцевості, прокласти оптимальний маршрут, попереджає про можливі дорожні небезпеки на шляху (затори, повороти, ухили, обмеження швидкості тощо). Тим самим він дозволяє швидше дістатися до пункту призначення і в результаті зекономити час та гроші.

Парктронік (паркувальний радар або датчик паркування) — це встановлювана на автомобілях допоміжна паркувальна система, що полегшує процес паркування в обмеженому просторі, а також попереджає водія про небезпеку, що наближається, і відстань до перешкод. Паркувальний радар значною мірою знижує ймовірність пошкодження автотранспорту, підвищує безпеку руху в поганих погодних умовах, у темний (нічний) час доби, коли видимість обмежена, а також забезпечує комфорт при паркуванні, що мінімізує ризик пошкодження автомобіля.

З облікової точки зору, установлення навігатора і парктроніка на автомобіль також можна класифікувати як дообладнання (модернізацію) транспортного засобу. Отже, знову маємо справу з поліпшенням об’єкта ОЗ. Як такі операції відображають у бухгалтерському обліку, ми вже розглядали раніше (див. с. 63).

Утім, можна вчинити інакше — розцінити придбання GPS-навігатора і парктроніка як покупку окремих матеріальних об’єктів.

У такому разі порядок їх обліку з урахуванням критеріїв ОЗ (п. 4 П(С)БО 7) залежатиме від їх вартості. Тому придбаний пристрій з очікуваним строком служби більше 1 року підприємство може:

— або зарахувати до «малоцінних» об’єктів (на субрахунок 112 «Малоцінні необоротні матеріальні активи») — якщо його вартість не перевищує вартісний критерій для віднесення об’єктів до МНМА*, визначений у наказі про облікову політику підприємства,

* Тут і далі — малоцінні необоротні матеріальні активи.

— або класифікувати як прилади і віднести до складу ОЗ (на субрахунок 106 «Інструменти, прилади та інвентар») — якщо вартість пристрою перевищує вартісний критерій для віднесення об’єктів до МНМА.

ПДВ-облік при встановленні додаткових пристроїв на автомобіль ідентичний тому, що ми розглядали для ГБО (див. с. 67).

У разі включення в бухобліку вартості додаткових пристроїв до первісної вартості автомобіля податковоприбутковий облік також не відрізнятиметься від описаного для ГБО (див. с. 66).

Ви вирішили відображати GPS-навігатор і парктронік як окремі об’єкти обліку? Для малодохідників (з річним доходом не більше 20 млн грн.), які не розраховують податкові різниці на добровільних засадах, повністю діють бухгалтерські правила.

Високодохідники та малодохідники-добровольці повинні вести окремий податковий облік ОЗ. Адже вони для визначення об’єкта оподаткування коригують бухгалтерський фінрезультат, зокрема, на амортизаційні різниці (пп. 138.1 і 138.2 ПКУ).

І тут слід пам’ятати, що

у податковому обліку предмети строком служби більше 1 року і вартістю понад 6000 грн. зараховують до ОЗ, а дешевші — до МНМА

У зв’язку з цим, звичайно ж, буде зручніше, щоб у бухгалтерському обліку вартісний критерій для віднесення об’єкта до складу МНМА був таким самим.

Візьміть на замітку: з межею в 6000 грн. порівнюють вартість об’єкта з урахуванням усіх витрат, пов’язаних з його придбанням і доведенням до стану, придатного для використання.

У разі, коли ваш GPS-навігатор або парктронік коштує більше 6000 грн. (без урахування ПДВ, якщо підприємство є платником цього податку), обліковуйте його як ОЗ групи 6. Ці об’єкти братимуть участь у визначенні амортизаційних різниць. А ось за МНМА, судячи з листа ДФСУ від 05.02.2016 р. № 2457/6/99-99-19-02-02-15, податкові різниці розраховувати не потрібно. Детальніше про це див. у журналі «Податки та бухгалтерський облік», 2016, № 25, с. 5.

Облік операцій із встановлення GPS-навігатора і парктроніка розглянемо на прикладі.

Приклад 4.3. Підприємство придбало автомобільний навігатор вартістю 8460,00 грн. (у тому числі ПДВ — 1410,00 грн.) і парктронік вартістю 840,00 грн. (у тому числі ПДВ — 140,00 грн.).

Вартість послуг СТО зі встановлення на автомобіль GPS-навігатора — 240,00 грн. (у тому числі ПДВ — 40,00 грн.), а зі встановлення парктроніка — 210,00 грн. (у тому числі ПДВ — 35,00 грн.).

Варіант 1. Підприємство обліковує встановлення GPS-навігатора та парктроніка як поліпшення автомобіля.

Варіант 2. Підприємство розцінює придбання GPS-навігатора і парктроніка як покупку окремих матеріальних об’єктів. Вартісний критерій для віднесення об’єктів до МНМА при цьому встановлено в розмірі 6000,00 грн.

В обліку підприємства операції зі встановлення GPS-навігатора і парктроніка відображають таким чином (див. табл. 4.5):

Таблиця 4.5. Облік витрат на встановлення GPS-навігатора і парктроніка

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| Варіант 1 | ||||

| 1 | Отримано від постачальника автомобільний навігатор і парктронік (7050,00 грн. + 700,00 грн.) | 152 | 631/1 | 7750,00 |

| 2 | Відображено суму ПДВ (до отримання зареєстрованої в ЄРПН податкової накладної) | 644/1 | 631/1 | 1550,00 |

| 3 | Відображено податковий кредит з ПДВ (отримано податкову накладну, зареєстровану в ЄРПН) | 641/ПДВ | 644/1 | 1550,00 |

| 4 | Перераховано постачальнику оплату за автомобільний навігатор і парктронік (8460,00 грн. + 840,00 грн.) | 631/1 | 311 | 9300,00 |

| 5 | Виконано СТО роботи з установлення пристроїв (підписано акт виконаних робіт) (200,00 грн. + 175,00 грн.) | 152 | 631/2 | 375,00 |

| 6 | Відображено суму податкового кредиту з ПДВ (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/2 | 75,00 |

| 7 | Перераховано СТО оплату за роботи з установлення пристроїв | 631/2 | 311 | 450,00 |

| 8 | Віднесено на збільшення первісної вартості автомобіля витрати на його дообладнання (поліпшення) (7750,00 грн. + 375,00 грн.) | 105 | 152 | 8125,00 |

| 9 | Зменшено залишок на позабалансовому рахунку на суму капітальних інвестицій | — | 09 | 8125,00 |

| Варіант 2 | ||||

| 1 | Отримано від постачальника автомобільний навігатор | 152* | 631/1 | 7050,00 |

| 2 | Отримано від постачальника парктронік | 153** | 631/1 | 700,00 |

| 3 | Відображено суму ПДВ (до отримання зареєстрованої в ЄРПН податкової накладної) | 644/1 | 631/1 | 1550,00 |

| 4 | Відображено податковий кредит з ПДВ (отримано податкову накладну, зареєстровану в ЄРПН) | 641/ПДВ | 644/1 | 1550,00 |

| 5 | Перераховано постачальнику оплату за автомобільний навігатор і парктронік (8460,00 грн. + 840,00 грн.) | 631/1 | 311 | 9300,00 |

| 6 | Виконано СТО роботи з установлення GPS-навигатора (підписано акт виконаних робіт) | 152 | 631/2 | 200,00 |

| 7 | Виконано СТО роботи з установлення парктроніка (підписано акт виконаних робіт) | 153 | 631/2 | 175,00 |

| 8 | Відображено суму податкового кредиту з ПДВ (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/2 | 75,00 |

| 9 | Перераховано СТО оплату за роботи з установлення пристроїв | 631/2 | 311 | 450,00 |

| 10 | Уведено в експлуатацію автомобільний навігатор | 106 | 152 | 7250,00 |

| 11 | Уведено в експлуатацію парктронік | 112 | 153 | 875,00 |

| 12 | Зменшено залишок на позабалансовому рахунку на суму капітальних інвестицій | — | 09 | 8125,00 |

| * Оскільки вартість GPS-навігатора перевищує встановлений підприємством вартісний критерій (6000,00 грн.) для віднесення об’єктів до МНМА, покупку такого пристрою відображаємо як придбання ОЗ. ** Вартість парктроніка «вписується» у встановлений підприємством вартісний критерій для віднесення об’єктів до МНМА, тому його покупку відображаємо як придбання інших необоротних матеріальних активів. | ||||

Аналогічним чином слід відображати в обліку встановлення на автомобіль автосигналізації або відеореєстратора. Тому не повторюватимемося, а розглянемо більш специфічний випадок — придбання автомагнітоли.

Установлюємо автомагнітолу

Що стосується бухобліку, то тут усе так само, як з парктроніком або GPS-навігатором. У податковоприбутковому обліку малодохідників, які не коригують фінрезультат на податкові різниці, теж без сюрпризів — усе, як у бухобліку. А ось на податковому обліку високодохідників і малодохідників-добровольців зупинимося детальніше.

Таким підприємствам рекомендуємо потурбуватися про обґрунтування господарської спрямованості цього гаджета, щоб фіскали не віднесли його до складу невиробничих ОЗ.

Підтвердити господарність автомагнітоли легко суб’єктам господарювання, які надають послуги з перевезення пасажирів, надають туристичні (екскурсійні) та інші подібні послуги. Адже «музичний» фактор нерідко допомагає привабити потенційних клієнтів, підтримати конкурентоспроможність підприємства і сприяє його успішній діяльності.

Інші підприємства довести зв’язок установлення цього гаджета з госпдіяльністю можуть за допомогою таких аргументів. Наприклад, автомагнітола необхідна, щоб водій і пасажири могли по радіо прослухати останні новини, оголошення (у тому числі рекламні, що можуть зацікавити підприємство), дізнатися про події в місті (наприклад, про проведення ярмарків, виставок, презентацій), курси валют, затори, що виникли, перекриті маршрути руху, зміну погодних умов тощо. Також за допомогою автомагнітоли можна прослуховувати в дорозі важливу ділову інформацію (доповіді, звіти, семінари, конференції, лекції), збережену на дисках або інших носіях інформації.

Господарська спрямованість важлива і для ПДВ-обліку

Адже, як ви пам’ятаєте, при використанні активів у негосподарській діяльності платнику ПДВ доведеться нарахувати «компенсуючі» податкові зобов’язання (п.п. «г» п. 198.5 ПКУ). Щоб цього не сталося, не буде зайвим наказ керівника з обґрунтуванням виробничої необхідності встановлення автомагнітоли.

Придбаваємо чохли на сидіння та бризковики

Порядок обліку витрат на покупку чохлів і бризковиків залежить від того, були вони раніше встановлені на автомобілі чи ні.

Чохли і бризковики раніше були встановлені на автомобілі. У цьому випадку витрати з їх заміни слід розглядати як ТО, оскільки тут ідеться про усунення несправностей, тобто про заміну несправних деталей (п. 3.5 Положення № 102). Про поточний ремонт тут говорити не можна, тому що чохли і бризковики не є базовими агрегатами. А отже, їх заміну не назвеш ремонтом агрегатів (їх перелік наведено в додатку Г до Положення № 102).

Витрати на придбання чохлів і бризковиків у бухгалтерському обліку в цьому випадку включають до витрат і залежно від напряму використання автомобіля відображають на рахунках 23, 91, 92, 93, 94.

Чохли і бризковики встановлено на автомобіль уперше. Якщо має місце така ситуація, то, на нашу думку, витрати на придбання чохлів і бризковиків потрібно розглядати як окремі об’єкти обліку. При цьому якщо передбачуваний строк експлуатації таких предметів менше року, їх прибуткують як малоцінні та швидкозношувані предмети з відображенням на однойменному рахунку 22. Тоді при передачі в експлуатацію підприємство виключає їх зі складу активів (списує з балансу) за допомогою запису: Дт 23, 91, 92, 93, 94 — Кт 22 (залежно від напряму використання автомобіля).

Припускаєте, що строк служби придбаних предметів більше року? Отже, найімовірніше, їх потрібно включити до складу МНМА, адже вартість чохлів і бризковиків у більшості випадків «не дотягує» до ОЗ. Нагадаємо: вартісний критерій віднесення в бухобліку необоротних активів до складу МНМА підприємство визначає самостійно в наказі про облікову політику.

У такому разі вартість придбання (без ПДВ) відображають за дебетом субрахунку 153. При передачі в експлуатацію об’єктів, віднесених до МНМА, роблять запис: Дт 112 — Кт 153 з подальшим нарахуванням амортизації починаючи з місяця, що настає за місяцем, в якому об’єкти передано в експлуатацію*.

* Про методи нарахування амортизації МНМА див. у журналі «Податки та бухгалтерський облік», 2015, № 79, с. 4.

Правила відображення податкового кредиту з ПДВ при придбанні чохлів і бризковиків для автомобіля стандартні. Тобто нараховуємо податковий кредит за наявності зареєстрованої в ЄРПН податкової накладної. При цьому якщо автомобіль не передбачається використовувати в оподатковуваних операціях у межах госпдіяльності підприємства, слід нарахувати «компенсуючі» податкові зобов’язання з ПДВ.

4.4. Заміна шин та акумуляторів: особливості обліку

Ніщо не вічне — істина, відома всім. Ось і в «житті» автомобіля рано чи пізно настає час, коли такі його складові, як шини та акумулятори, приходять у непридатність. У зв’язку з цим виникає необхідність їх замінити. Як відобразити таку операцію в обліку, ви дізнаєтеся тут і зараз.

Технічний бік питання

Пункт 3.19 Положення № 102 чітко і ясно говорить, що

операції із заміни на ДТЗ шин та акумуляторних батарей не належать до його реконструкції, модернізації, технічного переозброєння та інших видів поліпшення

На нашу думку, такі операції слід вважати ТО. Так, ці заходи не наведені в додатках А, Б і В до Положення № 102. Але зазначені переліки операцій, що належать до ТО, не є вичерпними. А отже, їх можна доповнити операціями із заміни шин та акумуляторних батарей. Зокрема, сезонну заміну шин, наприклад, цілком можна віднести до сезонного ТО автомобіля на підставі п. 1.3 Положення № 102.

Після встановлення на автомобіль пневматичні шини повинні виробити певний ресурс. Під ним розуміють сумарний пробіг (наробіток) пневматичної шини. Цей показник розраховують з початку експлуатації шини до переходу у граничний стан з урахуванням відновлення пробігу після ремонту пошкоджень та/або поглиблення рисунка протектора, якщо це допускає виробник (п. 5 розд. I Правил № 549, п. 2.1 Норм № 488).

У свою чергу, граничний стан шини — це стан, за якого:

— або середнє значення висоти рисунка протектора не є більшим за мінімально допустиму висоту, установлену законодавством (див. п.п. «а» п.п. 31.4.5 Правил дорожнього руху і додаток 6 до Норм № 488),

— або вичерпано призначений ресурс шини, визначений виробником самої шини чи транспортного засобу або Правилами № 549.

Таким чином, важливою величиною, що визначає строк служби шини, є призначений ресурс шини. Він є наробітком шини, виміряним у календарних роках, у разі досягнення якого вона вилучається з експлуатації незалежно від технічного стану (п. 5 розд. І Правил № 549).

Призначений ресурс для різних категорій шин визначено п. 44 розд. V Правил № 549 з дати їх виготовлення. Проте якщо у вас є документ, на підтвердження того, що виробник установив інший призначений ресурс шини, керуйтеся саме ним.

Підставою для прийняття рішення про списання шин також може бути наробіток шиною норми середнього ресурсу. Величини цього показника ви можете знайти в Нормах № 488.

Важливо! Як зазначено в п. 3.2 розд. 3 Норм № 488, наробіток шиною середнього ресурсу — не обов’язкова та не єдина умова для її списання. Так, шини списують у разі виявлення експлуатаційних або виробничих дефектів, що не підлягають усуненню або ремонт яких економічно недоцільний. Це роблять незалежно від того, чи відповідає фактичний ресурс шин наведеному в зазначених Нормах.

Заміну шин у цьому випадку також потрібно розглядати як ТО автомобіля.

Детальніше про технічну складову заміни шин ви можете прочитати в журналі «Податки та бухгалтерський облік», 2015, № 100, с. 22.

Що стосується акумуляторних батарей, то вони, як і шини, після встановлення на автомобіль повинні виробити свій ресурс. Нормами № 489 установлено показники середнього ресурсу з орієнтиром на календарні місяці використання акумуляторної батареї (п. 3.10 Норм № 489).

Коли ресурс досягає встановленої норми, батарею списують. Але майте на увазі: зробити це можна тільки за умови, що батарея досягла граничного стану. Саме цей факт є вирішальним для її списання (див. п. 3.12 Норм № 489).

А що вважати граничним станом акумуляторної батареї

Відповідь на це запитання знаходимо в розд. 2 Норм № 489. Там зазначено, що граничним є стан, у разі досягнення якого подальша експлуатація акумуляторної батареї неприпустима чи недоцільна через зменшення ємності нижче 40 % від номінальної або відновлення її справності неможливе чи недоцільне.

Виходить, що акумуляторну батарею, яка відслужила встановлений строк, але при цьому цілком роботоздатна, замінювати зарано. А ось якщо і встановлений строк її використання сплинув, і робочий стан досяг допустимої межі, то замінити її можна без проблем. Таку заміну слід вважати ТО автомобіля.

Крім того, підставою для заміни акумуляторної батареї є також виробничі або експлуатаційні дефекти, якщо така акумуляторна батарея не підлягає ремонту або ремонт економічно недоцільний (п. 3.13 Норм № 489). При цьому списання здійснюють незалежно від відповідності фактичного ресурсу Нормам № 489. І в цьому випадку заміну акумуляторних батарей, на наш погляд, слід розглядати як ТО.

Облік заміни шин та акумуляторних батарей

Одразу зауважимо: не потрібно окремо відображати в обліку шини, що знаходяться на автомобілі при його покупці. Те саме стосується і «запаски». Це пов’язано з тим, що вони входять до вартості придбаного автомобіля і обліковуються разом з ним у складі об’єкта ОЗ. За ними ведуть тільки аналітичний облік.

А ось окремо куплені шини в обліку підприємства відображають. Для цього призначено субрахунок 207 «Запасні частини». При цьому можливі два варіанти обліку витрат на їх придбання.

Варіант 1. При передачі шин зі складу для встановлення на автомобіль їх вартість списують на витрати звітного періоду як витрати, пов’язані з підтримуванням об’єкта ОЗ у робочому стані (п. 15 П(С)БО 7). Для цього роблять такий запис: Дт 23, 91, 92, 93, 94 — Кт 207.

Надалі за такими запасами ведуть аналітичний облік за місцями їх зберігання і в розрізі матеріально відповідальних осіб. При цьому для обліку шин застосовують картку обліку пробігу (наробітку) пневматичної шини за формою, наведеною в додатку 5 до Норм № 488.

Варіант 2. Вартість шин відносять до складу витрат у момент їх списання через непридатність, а не в момент установлення на автомобіль. До цього часу їх продовжують обліковувати у складі запасів. Цей варіант випливає з опису субрахунку 207. Так, згідно з Інструкцією № 291 на ньому ведеться облік, зокрема, автомобільних шин у запасі та обороті. Ураховуючи, що наразі бухоблік грає «першу скрипку» для розрахунку податку на прибуток, цей варіант є безпечнішим.

Для обліку шин у запасі (на складі) та обороті (на автомобілі в експлуатації) до субрахунку 207 відкривають окремі субрахунки, наприклад, 207/1 «Шини на складі» і 207/2 «Шини в експлуатації». При передачі шин в експлуатацію роблять проводку: Дт 207/2 — Кт 207/1, а при поверненні на склад через сезонну заміну — зворотну: Дт 207/1 — Кт 207/2.

Якщо після виведення шини з експлуатації ви плануєте отримати за неї компенсацію — робіть запис: Дт 209 «Інші матеріали» — Кт 207/2. Якщо жодної економічної вигоди не передбачається, списуйте вартість шини у витрати (Дт 23, 91, 92, 93, 94).

Витрати на заміну акумуляторів у бухобліку також відносять до витрат залежно від напряму використання автомобіля. Тобто встановлення акумулятора на автомобіль відображають записом: Дт 23, 91, 92, 93, 94 — Кт 207.

У частині ПДВ усе стандартно. При придбанні шин / акумуляторних батарей нараховуйте податковий кредит з ПДВ (за наявності зареєстрованої в ЄРПН податкової накладної).

При цьому ми не бачимо жодних підстав для донарахування ПДВ з метою компенсації «вхідного» ПДВ у разі списання шин або акумулятора внаслідок пошкодження, що виключає ремонт (відновлення), раніше строку, установленого Нормами № 488 і № 489. А ось при негосподарському (необ’єктному, пільговому) використанні автомобіля нарахувати «компенсуючі» податкові зобов’язання за цим податком доведеться (п. 198.5 ПКУ).

Розглянемо приклад.

Приклад 4.4. Щоб підготувати до зими автомобіль, що використовується службою збуту, підприємство купило комплект зимових шин вартістю 6480,00 грн. (у тому числі ПДВ — 1080,00 грн.).

Крім того, для цього ж автомобіля було придбано акумуляторну батарею, оскільки наявний акумулятор відпрацював установлений термін і його робочий стан досяг допустимої межі. Вартість нової акумуляторної батареї — 1260,00 грн. (у тому числі ПДВ — 210,00 грн.).

Підприємство для відображення в бухобліку придбаних шин застосовує варіант 2 (див. с. 73).

Літні шини вирішено списати, оскільки до цього моменту вони виробили встановлений ресурс і більше не придатні для використання. Ці шини раніше підприємство придбало окремо. Їх балансова вартість — 1200,00 грн.

Для заміни шин та акумулятора залучено СТО, що не є платником ПДВ. Вартість її послуг — 500,00 грн.

Покажемо, як зазначені операції відобразити в обліку підприємства (див. табл. 4.6).

Таблиця 4.6. Облік заміни автомобільних шин та акумуляторної батареї

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| Придбання шин та акумулятора | ||||

| 1 | Перераховано постачальнику передоплату за комплект зимових шин і акумулятор (6480,00 грн. + 1260,00 грн.) | 371 | 311 | 7740,00 |

| 2 | Відображено суму податкового кредиту з ПДВ у складі передоплати (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 644 | 1290,00 |

| 3 | Оприбутковано придбані зимові шини | 207/1 | 631/1 | 5400,00 |

| 4 | Списано раніше відображену суму податкового кредиту з ПДВ при оприбуткуванні зимових шин | 644 | 631/1 | 1080,00 |

| 5 | Оприбутковано придбану акумуляторну батарею | 207 | 631/1 | 1050,00 |

| 6 | Списано раніше відображену суму податкового кредиту з ПДВ при оприбуткуванні акумулятора | 644 | 631/1 | 210,00 |

| 7 | Відображено залік заборгованостей | 631/1 | 371 | 7740,00 |

| Заміна шин та акумулятора | ||||

| 1 | Передано зі складу зимові шини для встановлення на автомобіль замість літніх | 207/2 | 207/1 | 5400,00 |

| 2 | Передано зі складу акумуляторну батарею | 93 | 207 | 1050,00 |

| 3 | Надано СТО послуги із заміни шин та акумулятора (підписано акт) | 93 | 631/2 | 500,00 |

| 4 | Оплачено послуги СТО із заміни шин та акумулятора | 631/2 | 311 | 500,00 |

| 5 | Списано літні шини, не придатні для використання | 93 | 207/2 | 1200,00 |

| 6 | Віднесено на фінансовий результат витрати на збут | 791 | 93 | 2750,00 |

висновки

- Власники транспортних засобів або особи, які їх експлуатують, зобов’язані своєчасно та в повному обсязі проводити роботи з їх ТО та ремонту.

- На суму витрат, пов’язаних з поліпшенням автомобіля, що приводить до збільшення майбутніх економічних вигод, первісно очікуваних від його використання, збільшують первісну вартість такого автомобіля.

- Витрати, що здійснюються для підтримування автомобіля в робочому стані та отримання первісно визначеної суми майбутніх економічних вигод від його використання, уключають до складу витрат звітного періоду.

- Дообладнання автомобіля є його поліпшенням.

- Операції із заміни шин та акумуляторних батарей не є поліпшенням автомобіля.