Порядок дій для усіх ФОП

Книга обліку для фізособи-підприємця є документом, за допомогою якого він веде облік доходів, витрат та інших показників, пов’язаних з визначенням об’єкта оподаткування ( п. 44.1 ПКУ).

Існує три види таких книг:

— Книга обліку доходів (затверджена наказом Мінфіну від 19.06.2015 р. № 579) — використовується ФОП — платниками ЄП груп 1, 2 і 3 (неплатниками ПДВ);

— Книга обліку доходів і витрат (затверджена тим же наказом Мінфіну) — призначена для ФОП — платників ЄП групи 3 (платників ПДВ);

— Книга обліку доходів і витрат (затверджена наказом Міндоходів від 16.09.2013 р. № 481) — розрахована на ФОП на загальній системі оподаткування.

Але незалежно від того, яку саме книгу ви втратили, порядок подальших дій буде таким.

Етап 1. Звертаємося до поліції. У разі втрати облікових регістрів насамперед ФОП повинен письмово повідомити про те, що відбулося, правоохоронні органи ( п. 6.10 Положення про документальне забезпечення записів у бухобліку, затверджене наказом Мінфіну від 24.05.95 р. № 88). Останні, прийнявши заяву (у довільній формі):

— проведуть власне розслідування і зроблять належні висновки;

— видадуть довідку (!), яка підтвердить приймання у вас заяви. Такий документ стане підставою для реєстрації нової Книги обліку (однак про це далі). Без нього вам не вдасться це зробити.

Етап 2. Готуємо і подаємо документи до податкової. Для цього вам потрібно:

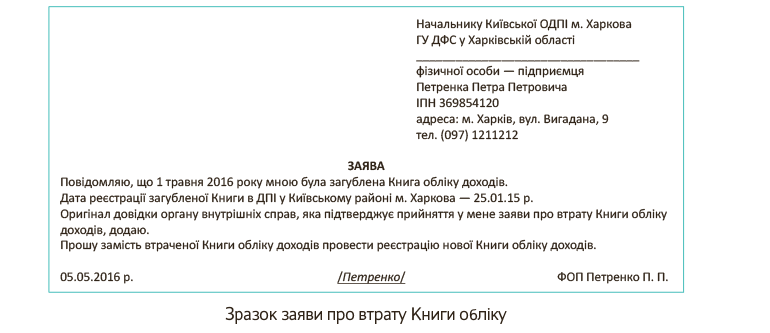

1) скласти письмову заяву про втрату Книги обліку. Вимог до змісту такої заяви законодавством не встановлено. Тому оформляємо її в довільній формі. Який вона може мати вигляд, див. на с. 37;

2) направити заяву до податкової за місцем реєстрації в порядку, встановленому для подання податкової звітності ( п. 44.5 ПКУ). А саме ( п. 49.3 ПКУ):

— особисто платником податків або уповноваженою на це особою;

— поштою з повідомленням про вручення та з описом вкладення.

На жаль, у електронній формі таке повідомлення направити не можна.

Увага! На все про все ви матимете лише 5 днів (!) з дня втрати Книги

Тож покваптеся;

3) разом із заявою ви можете подати також і нову Книгу обліку для її реєстрації (про що відразу зазначити в заяві про втрату Книги).

При цьому не забудьте захопити з собою і довідку з поліції.

Якщо ви оформлятимете Книгу в паперовому вигляді, то для цього вам необхідно:

— спочатку придбати таку Книгу обліку;

— пронумерувати кожний її аркуш, прошнурувати та підписати;

— і тільки після цього подавати її до контролюючого органу.

Строк реєстрації Книги обліку в паперовому вигляді законом не передбачений. На практиці це може зайняти 10 робочих днів.

Щоб уникнути втрати Книги в майбутньому, ви можете почати вести її в електронній формі (п. 4 Порядку № 579*, п. 2 Порядку № 481**). Для цього необхідно:

— отримати посилені сертифікати відкритих ключів, сформованих акредитованим центром сертифікації ключів, уключених до системи подання податкових документів в електронному вигляді;

— укласти договір про визнання електронних документів з контролюючим органом;

— сформувати заяву на отримання Книги та направити її до контролюючого органу за місцем податкового обліку засобами електронного зв’язку.

Подану вами заяву контролери зареєструють протягом 3 робочих днів і надішлють вам відповідне повідомлення із зазначенням номера Книги та дати реєстрації.

Етап 3. Відновлюємо втрачений документ. На це вам надається 90 календарних днів з дня, наступного за днем надходження заяви до контролюючого органу.

Відновлення втраченого документа вимагає не лише п. 44.5 ПКУ.

Так, наприклад, у п. 7 Порядку № 579 і п. 8 Порядку № 481 прописано, що Книга обліку зберігається у платника податків протягом 3 років після закінчення звітного періоду, в якому внесено останній запис.

Пункт 44.3 ПКУ також зобов’язує платників податків зберігати облікові регістри не менше 1095 днів з дня подання податкової звітності, для складання якої використовуються зазначені документи. А у разі її неподання — починаючи з передбаченого ПКУ граничного строку подання такої звітності.

Крім того, Перелік типових документів…, затверджений наказом Мін’юсту від 12.04.2012 р. № 578/5, встановлює строк зберігання облікових регістрів протягом 3 років. Причому ці строки є мінімальними — скорочувати їх не можна. За необхідності та за рішенням експертної комісії цей строк може бути тільки збільшений.

Тому ігнорувати цей етап не потрібно, оскільки це може призвести до сумних наслідків для самого ФОП (але про це далі).

Процес відновлення документів має й один позитивний момент.

Якщо на момент втрати Книги обліку контролери планували провести у вас перевірку, строки її проведення перенесуть до дати відновлення та подання документів до перевірки в межах зазначених 90 календарних днів

Але тільки за умови, що ви своєчасно повідомили контролерів про втрату. Інакше — поблажок не чекайте.

Особливості відновлення книг обліку

Для ФОП — ЄП груп 1, 2 і 3 (неплатників ПДВ). Згідно з п. 44.1 ПКУ всі платники податків зобов’язані вести облік доходів, витрат та інших показників, пов’язаних з визначенням об’єктів оподаткування, на підставі первинних документів. Платникам податків забороняється формування показників податкової звітності, митних декларацій на підставі даних, не підтверджених документами.

А це означає, що будь-який суб’єкт господарювання, у тому числі й ФОП (як на єдиному податку, так і на загальній системі оподаткування), повинен мати первинні документи.

Звичайно, дотримуючись вимог п.п. 296.1.1 ПКУ, платники ЄП зазначених груп зобов’язані вести Книгу обліку доходів шляхом щоденного, за підсумками робочого дня, відображення отриманих доходів. Записи у відповідних книгах вже є підставою для заповнення ЄП-декларацій (лист Мінфіну від 05.03.2012 р. № 31-08410-07/23-1595/1186).

Однак без первинки не обійтися, оскільки саме вона покаже, за що отримано дохід і чи може він обкладатися ЄП.

Крім того, для ФОП — ЄП груп 1 і 2 такі документи потрібні, щоб підтвердити, що дохід отриманий саме за тими видами діяльності, які їм дозволив провадити ПКУ.

Тому якщо ви втратили Книгу обліку, а первинні документи залишилися на місці, відновити загублену інформацію буде не важко.

У цьому вам допоможуть такі платіжні документи, які підтверджують:

1) отримання доходу у безготівковій формі:

— банківські виписки;

— акти виконаних робіт;

— акти приймання-передачі товару;

— витратні накладні;

— товарно-транспортні накладні тощо;

2) отримання доходу в готівковій формі:

— ті самі акти виконаних робіт, акти приймання-передачі товару, витратні накладні тощо;

— товарні чеки/розрахункові квитанції;

— фіскальні звітні чеки РРО;

3) безоплатне отримання товарів (робіт, послуг):

— письмові договори дарування або інші письмові договори, за якими не передбачено грошову або іншу компенсацію вартості таких товарів (робіт, послуг) або їх повернення ( п. 292.3 ПКУ);

— а також накладні, акти приймання-передачі товару, договори надання послуг на безоплатній основі.

Для ФОП — ЄП групи 3 (платників ПДВ). Для таких платників до списку первинних документів, що підтверджують отримання доходу, додатково включаються:

— виписані податкові накладні та розрахунки коригування до них*. Але будьте уважні: сама податкова накладна не підтверджує реальність здійсненої операції. До неї необхідно додати договір постачання або акти виконаних робіт/наданих послуг;

* Якщо таких документів ви не маєте, то ПН/РК, датовані після 01.02.2015 р. або складені на суму більше 10 тис. грн. та оформлені в період з 01.01.2012 р. по 01.02.2015 р., можна отримати з ЄРПН. За іншими доведеться звернутися до контрагентів.

— бухдовідки про списання сум кредиторської заборгованості, за якими минув строк позовної давності.

Також для ФОП — ЄП групи 3 (платників ПДВ) важливе значення мають документи, що підтверджують витрати. Оскільки для них Порядком № 579 передбачений облік не лише доходів, а й витрат. Такими документами можуть бути:

1) стосовно придбання товарів/послуг:

— товарні чеки;

— прибуткові накладні, акти приймання-передачі або виконаних робіт/наданих послуг;

— отримані податкові накладні та розрахунки коригування до них (як доповнення до перелічених вище документів);

— чеки РРО;

— банківські виписки;

2) стосовно нарахування та виплати зарплати найманим працівникам, а також нарахування та сплати ПДФО та ЄСВ — розрахунково-платіжні відомості.

Для ФОП-загальносистемників. ФОП на загальній системі оподаткування також зобов’язані мати первинні документи щодо походження товару ( п. 177.10 ПКУ). Більше того, не можна забувати, що в п. 177.2 ПКУ прописано ще одну вимогу. Згідно з нею

підприємець має право зменшити оподатковуваний дохід тільки на документально підтверджені витрати, пов’язані з госпдіяльністю такого ФОП**

** Перелік таких витрат наведений в п. 177.4 ПКУ.

Більше того, до Книги обліку доходів і витрат такі платники не лише вносять їх суми, а й вказують реквізити первинних документів, на підставі яких були сформовані витрати такого ФОП. Які документи можуть сюди увійти — див. вище.

Але будьте уважними! ФОП-загальносистемникам додатково потрібно враховувати особливості визнання витрат. Так:

— відображати слід тільки витрати, які безпосередньо пов’язані з отриманням у цей день доходів;

— а якщо оплата витрат поточного місяця відбувається в наступному періоді, то такі витрати будуть враховані в розрахунку чистого оподатковуваного доходу тільки після оплати.

Раніше для відновлення записів можна було використовувати книги найманих працівників.

Такі книги необхідно було реєструвати на кожного найманого працівника, який здійснює операції за готівкові кошти. З моменту набуття чинності Порядком № 481 дохід, отриманий ФОП, відображається загальною сумою за день, а вимога щодо ведення Книги найманими особами, які перебувають у трудових відносинах із самозайнятою особою, анульована.

Не відновили — начувайтесь

ПКУ не передбачає жодних відхилень від обов’язку ФОП відновити втрачені облікові регістри.

Не звільняє платників від обов’язку відновлення документів навіть дія обставин непереборної сили, зокрема якщо вони мали місце на території проведення АТО (лист ДФСУ від 07.04.2016 р. № 7763/6/99-99-19-01-03-15).

Більше того, за невиконання зазначених вимог передбачена відповідальність (лист ДПСУ від 17.04.2012 р. № 11206/7/17-1217; категорії 107.07 та 104.14 БЗ). Що це за відповідальність?

1. Згідно з п. 121.1 ПКУ — у вигляді штрафу в розмірі 510 грн. (за повторне порушення протягом року — 1020 грн.).

Такий вид відповідальності передбачений за незабезпечення зберігання первинних документів, облікових та інших регістрів, бухгалтерської і статистичної звітності платника та/або за ненадання контролюючим органам оригіналів документів (крім документів, отриманих з ЄРПН) або їх копій під час здійснення податкового контролю.

Але тільки за умови, що ви не повідомляли контролерів про втрату документів (постанова Дніпропетровського окружного адмінсуду від 07.12.2015 р. у справі № 804/14228/15).

2. За ст. 1641 КпАП — у вигляді штрафу в розмірі від 51 до 136 грн. (за повторне порушення протягом року — від 85 до 136 грн.).

У цьому випадку ФОП постраждає за неведення обліку або неналежне ведення обліку та витрат суб’єктами господарювання, для яких законами України встановлена обов’язкова форма обліку.

3. За ст. 1 Указу Президента України від 12.06.95 р. № 436/95 — у вигляді штрафу в 5-кратному розмірі неоприбуткованої суми.

Такий «сюрприз» чекає на ФОП, у яких при перевірці будуть відсутні записи про отримані доходи готівкою. Це пряме порушення п. 2.6 Положення про ведення касових операцій у національній валюті в Україні, затвердженого постановою Правління НБУ від 15.12.2004 р. № 637. У цьому податківці можуть угледіти неоприбуткування готівки і, як наслідок, застосують до ФОП фінансові санкції.

4. За ст. 20 Закону про РРО — у вигляді штрафу в 2-кратному розмірі продажної вартості не відображених у Книзі товарів, якщо останні продані або є присутніми в місці торгівлі.

Увага! Таке покарання стосується лише ФОП-загальносистемників і ФОП — ЄП групи 3 (хто платить ПДВ).

Так, якщо у Книзі ФОП не будуть зазначені залишки товарно-матеріальних цінностей, то торгівлю за готівку товаром, загальної вартості якого немає у Книзі, податківці визнають торгівлею товаром, не відображеним в обліку. За що такий ФОП і відповість.

висновки

- У разі втрати Книги обліку ФОП необхідно: спочатку відвідати поліцію (для отримання довідки), потім повідомити податківців (заразом зареєструвати нову Книгу) і постаратися якомога швидше відновити втрачені дані.

- Для ФОП — ЄП груп 1, 2 і 3 (неплатників ПДВ) на допомогу прийдуть первинні документи, що підтверджують отримання доходів. Іншим доведеться відновлювати дані і про отримані доходи, і про здійснені витрати.

- Якщо інформацію у Книзі обліку не відновити — вас притягнуть до відповідальності.