Підрозділи

Відокремлені підрозділи юрособи можуть бути уповноважені нею нараховувати, утримувати і сплачувати ПДФО/ВЗ до бюджету, мати окремий баланс і самостійно вести розрахунки із застрахованими особами для сплати ЄСВ на небюджетні рахунки (уповноважені підрозділи) або ж не мати таких повноважень (неуповноважені підрозділи).

Цікавий момент. Новостворені відокремлені підрозділи обліковуються податківцями як неплатники ЄСВ. Про те, що відокремлений підрозділ — платник ЄСВ, головне підприємство зобов’язане повідомити податківців за місцезнаходженням такого відокремленого підрозділу. Для цього відведено десять днів з дня прийняття рішення про виділення відокремленого підрозділу на окремий баланс і його переходу на самостійне ведення розрахунків із застрахованими особами (див. п. 8 розд. ІІ Порядку № 1162).

Структурні підрозділи, як і відокремлені, мають статус певної окремої структурної одиниці юридичної особи. Проте таке виділення є внутрішнім. Дані про структурні підрозділи не вносять до ЄДР.

Уповноважений відокремлений

Сплата. Почнемо з ПДФО. Для цілей цього податку термін «відокремлений підрозділ» слід використовувати у значенні, визначеному ГКУ (див. п.п. 14.1.30 ПКУ). Чіткого визначення, які підрозділи слід вважати відокремленими, ГКУ не містить. Але, аналізуючи його норми, можна дійти висновку, що він відносить до відокремлених філії, представництва, інші підрозділи юрособи, які (1) не мають статусу юридичної особи, (2) діють на підставі положення про них, затвердженого головним підприємством, та (3) відомості про яких включено до ЄДР (див. ч. 6 ст. 55, ч. 4 ст. 64, ч. 2 ст. 58 ГКУ).

Якщо відокремлений підрозділ уповноважений, то він самостійно оподатковує доходи працівників такого підрозділу та сплачує ПДФО, ВЗ та ЄСВ за своїм місцезнаходженням (абзац перший п.п. 168.4.3 ПКУ, роз’яснення з підкатегорії 126.05 та 201.04.01 БЗ).

Звітність. Уповноважений відокремлений підрозділ самостійно формує та подає до податкового органу за своїм місцезнаходженням Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податків — фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску (далі — Податковий розрахунок, Розрахунок) та додатки до нього (абзац перший п.п. «б» п. 176.2 ПКУ). У реквізитах такого Розрахунку мають бути зазначені дані відокремленого підрозділу.

Неуповноважений відокремлений

Сплата. Податковим агентом щодо ПДФО/ВЗ та ЄСВ-страхувальником для працівників неуповноваженого підрозділу є головне підприємство. Саме воно нараховує доходи таким працівникам та утримує з них ПДФО/ВЗ, нараховує на них ЄСВ.

При цьому головне підприємство-юрособа з виплат найманих працівників неуповноваженого відокремленого підрозділу перераховує:

— ПДФО — до місцевого бюджету за місцезнаходженням свого неуповноваженого відокремленого підрозділу (ч. 2 ст. 64 БКУ);

— ВЗ та ЄСВ — за своїм місцезнаходженням (тобто за місцезнаходженням головного підприємства — див. роз’яснення в підкатегоріях 126.05 та 201.04.01).

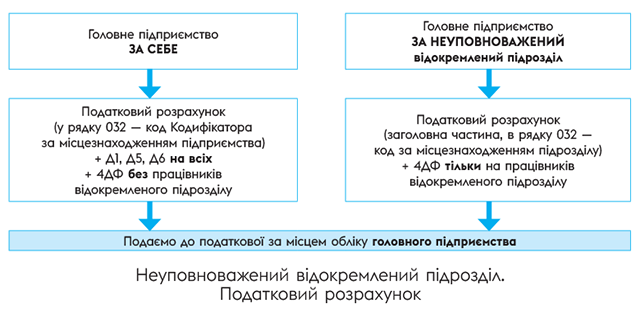

Звітність. Дані щодо ЄСВ, нарахованого на доходи працівників неуповноважених відокремлених підрозділів, головне підприємство відображає у складі свого Податкового розрахунку. Тобто такі працівники повинні потрапити до додатків Д1, Д5, Д6 Розрахунку головного підприємства. Також вони візьмуть участь при заповненні показників чисельності (рядки 101 — 110) у складі загальної кількості працюючих юридичної особи.

А ось відомості щодо ПДФО та ВЗ, утриманих із доходів працівників неуповноваженого відокремленого, зазначаєте в окремому Розрахунку. Такий Розрахунок складатиметься безпосередньо з самого Розрахунку із заповненою заголовною частиною та додатка 4ДФ з даними на працівників неуповноваженого підрозділу (див. рис. нижче).

При цьому у заголовній частині Розрахунку, сформованому за відокремлений підрозділ, обов’язково зазначаєте в рядку:

— 032 — 19-значний код Кодифікатора адміністративно-територіальних одиниць та територій територіальних громад за місцезнаходженням неуповноваженого відокремленого підрозділу. До речі, цей же код проставляєте й в 4ДФ;

— 033 — назву відокремленого підрозділу.

Так, наприклад, якщо в головного підприємства є 2 неуповноважених відокремлених підрозділи, то воно сформує 3 Податкових розрахунки:

— один (у рядку 032 код Кодифікатора за місцезнаходженням головного підприємства) — з ЄСВ-даними на усіх застрахованих осіб та 4ДФ тільки за виплатами за головним підприємством та

— по одному Розрахунку на працівників кожного неуповноваженого відокремленого підрозділу (у рядку 032 код Кодифікатора за місцезнаходженням підрозділу, у рядку 033 — його назва), які будуть містити 4ДФ з доходами працівників неуповноважених підрозділів та утриманим/сплаченим із них ПДФО/ВЗ.

Нумеруєте Розрахунки в хронологічному порядку у межах кварталу. Наприклад, підприємство формує 3 Розрахунки. Перший — головного підприємства. Він має номер 1. Інші два — на неуповноважені відокремлені підрозділи. Їх номери — 2 та 3.

Також не забудьте заповнити рядок 04 дотабличної частини 4ДФ з відомостями працівників неуповноваженого відокремленого підрозділу. Тут слід зазначити кількість працівників неуповноваженого підрозділу, що працювали за трудовими договорами (контрактами) у звітному періоді, за якими здійснювалося нараховування доходу за ознакою «101».

Увага! Податковий розрахунок, сформований за неуповноважений відокремлений підрозділ, головне підприємство подає за своїм основним місцем обліку (див. рисунок раніше).

Структурний підрозділ

Сплата. І відразу з проблемного питання — питання сплати ПДФО, якщо структурний підрозділ знаходиться в іншій місцевості.

Вже не один рік податківці наполягають на тому, що для цілей ПДФО структурний підрозділ — це те саме, що й неуповноважений відокремлений підрозділ (див. категорії 103.07). А тому ПДФО з працівників структурних підрозділів слід платити до відповідного місцевого бюджету за розташуванням таких підрозділів.

Ба більше. Такий же висновок вони роблять і щодо власних або орендованих приміщень (будівель) у різних регіонах України, в яких працюють наймані працівники такого суб’єкта господарювання, незважаючи на відсутність у такого суб’єкта господарювання відокремлених підрозділів.

Чи правильні такі висновки податківців? НІ! У своїх роз’ясненнях ДФСУ посилається на приписи ст. 64 БКУ та п.п. 168.4.2 ПКУ. Проте там ідеться про сплату ПДФО відокремленими підрозділами. Про структурні — жодного слова.

Ще один аргумент податківців — п. 63.3 ПКУ. Ним установлено обов’язок платника податків зареєструвати або стати на облік у контролюючих органах за фактичним місцезнаходженням такого платника, його відокремлених підрозділів, а також за місцем розташування (реєстрації) його підрозділів, рухомого та нерухомого майна, об’єктів оподаткування або об’єктів, які пов’язані з оподаткуванням або через які провадиться діяльність (неосновне місце обліку). Однак такий обов’язок не означає обов’язку сплати ПДФО за місцезнаходженням цього майна (підрозділу) з доходів працівників, що в них працюють.

До речі, підтверджує хибність позиції податківців і поданий до ВРУ законопроєкт від 07.09.2020 р. № 4062. Ним пропонується внести зміни до пп. 168.4.2 — 168.4.4 ПКУ, які б зобов’язували податкових агентів сплачувати ПДФО за місцезнаходженням виробничих структурних підрозділів.

Суди також вказують на помилковість висновків податківців (див., наприклад, ухвалу Львівського апеляційного адміністративного суду від 13.04.2016 р. у справі № 876/10084/14, постанову Шостого апеляційного адміністративного суду від 11.02.2019 р. у справі № 2340/4336/18*). Але, звісно, вирішувати вам: готові ви до боротьби чи ні.

* Див.: reyestr.court.gov.ua/Review/57203705 та reyestr.court.gov.ua/Review/80383988 відповідно.

Що стосується ВЗ та ЄСВ, то тут все стандартно. Збір та внесок слід сплачувати за місцезнаходженням головного підприємства.

Звітність. Якщо ви не бажаєте сперечатися з податківцями й приймаєте їх позицію, то з ПДФО, ВЗ та ЄСВ з працівників таких підрозділів, розташованих не за місцезнаходженням головного підприємства, слід звітувати так, як за працівників неуповноважених відокремлених підрозділів. При цьому в Розрахунку, що формується за такий підрозділ, у рядку 033 заголовної частини слід зазначити його назву.

Якщо ж він не має назви, наприклад в орендованому приміщенні працюють 2 менеджери зі збуту з 30-ти менеджерів відділу збуту підприємства, то, на нашу думку, в рядку 033 можна зазначити назву, яка була вказана у формі № 20-ОПП, що подавалася на такий об’єкт, або ж в крайньому разі — назву об’єкта оподаткування з тієї ж форми.

Якщо ви згодні з нашою думкою та сплачуєте ПДФО, ВЗ та ЄСВ з доходів працівників структурних підрозділів за місцезнаходженням головного підприємства, то відомості щодо них зазначаєте в основному Розрахунку підприємства.