Як тільки відбулося розірвання договору оренди земельної ділянки державної чи комунальної власності, підприємство має припинити нарахування і сплату орендної плати.

При цьому у ПКУ не прописано особливих правил для визначення періоду припинення нарахування податкових зобов’язань у випадку розірвання договору оренди. На відміну від випадку продажу землі.

Нагадаємо, що у разі переходу права власності на земельну ділянку або права на земельну частку (пай) (в тому числі і продажу) від одного власника — юридичної або фізичної особи до іншого протягом календарного року земподаток сплачується (п. 286.5 ПКУ):

— попереднім власником за період з 1 січня цього року до початку того місяця, в якому припинилося його право власності на зазначену земельну ділянку (зареєстроване речове право на земельну ділянку на покупця);

— новим власником — починаючи з місяця, в якому він набув право власності.

Тобто з цього випливає, що при продажу землі старий власник за останній місяць володіння землею податок не нараховує. Це за нього робить новий власник.

Для оренди землі такого правила не існує. І має діяти загальне правило з п. 287.1 ПКУ. У ньому говориться, що у разі припинення права власності або права користування земельною ділянкою плата за землю сплачується за фактичний період перебування землі у власності або користуванні у поточному році.

Тому не дивно, що податківці наполягають (БЗ 111.02), що у разі припинення або розірвання договору оренди земельної ділянки державної і комунальної власності орендну плату орендар має сплачувати за фактичний період у поточному році перебування землі у користуванні, тобто до вчинення відповідних дій щодо припинення державної реєстрації договору оренди земельної ділянки, якщо інше не передбачено істотними умовами такого договору та повернення земельної ділянки орендодавцю (відповідному органу виконавчої влади чи відповідній сільській, селищній, міській раді) на умовах, визначених договором.

Дата припинення права оренди на землю. Для того щоб визначити дату припинення нарахування орендної плати, має відбутися дві дії, а саме має бути:

1) проведено реєстрацію речових прав про розірвання договору оренди. Воно і не дивно. Адже на це прямо вказує ст. 136 ЗКУ. В ній говориться, що офіційним визнанням і підтвердженням державою факту набуття, зміни або припинення відповідного права, у тому числі припинення права оренди земельної ділянки, є державна реєстрація речових прав на нерухоме майно та їх обтяжень;

2) здійснено фактичне повернення об’єкта оренди орендодавцю. Про це свідчить Закон про оренду землі. Відповідно до нього в разі припинення або розірвання договору оренди землі орендар зобов’язаний повернути орендодавцеві земельну ділянку на умовах, визначених договором (ч. 1 ст. 34 Закону про оренду землі).

При цьому

факт повернення земділянки з оренди при розірванні договору оренди підтверджує оформлений акт приймання-передачі земельної ділянки

На цьому акцентують увагу і суди (див. постанову Другого апеляційного адмінсуду від 23.07.2020 у справі № 820/3218/16 тощо). Вони наголошують, що при припиненні або розірванні договору оренди земельної ділянки державної (комунальної) власності орендар повинен повернути земельну ділянку орендодавцю (відповідному органу виконавчої влади чи відповідній сільській, селищній, міській раді), що підтверджується актом приймання-передачі земельної ділянки.

Тільки після того, як відбудеться ці дві події, можна вважати, що договір оренди припинено, і нараховувати орендну плату орендар уже не повинен.

За загальним правилом спочатку орендар повертає землю орендодавцеві і після цього відбувається державна реєстрація припинення права оренди. Якщо це відбувається в один день, то з датою закінчення договору оренду все зрозуміло. Якщо ж в різні (як у нашому випадку), то слід орієнтуватися на ту дату, коли була здійснена остання із вищезгаданих операцій. У нашому випадку це реєстрація припинення права оренди.

Отже,

якщо повернення землі і розірвання договору оренди відбулося 30.05.2023, а реєстрація припинення права оренди 02.06.2023, то орендар має нарахувати податок за весь травень 2023 і за 2 дні червня

Щомісячне звітування. Після припинення/розірвання договору оренди орендар має правильно відобразити нарахування податкових зобов’язань з орендної плати за останній місяць оренди. Тут усе залежатиме від того, який алгоритм звітування обрав орендар: річний варіант чи щомісячний.

Так, якщо він обрав варіант із щомісячним звітуванням, то йому достатньо в декларації, що подається за останній місяць оренди землі (в нашому випадку, за червень 2023 і подають її не пізніше 20 липня 2023), нарахувати податок за такою земельною ділянкою лише за ті дні, протягом яких орендар у поточному місяці користувався землею (за 2 дні). Ну і, звичайно, слід відзвітувати за травень 2023 у загальні строки.

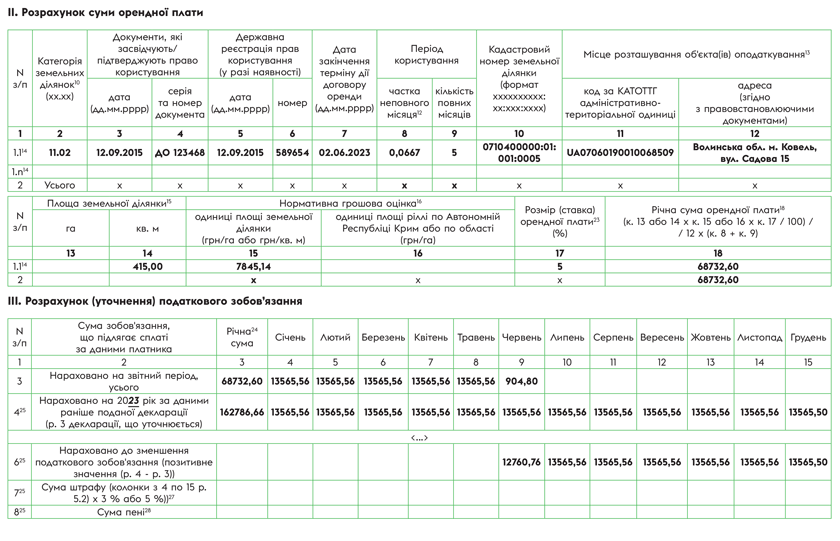

При цьому, щоб нарахувати податок за 2 дні червня, потрібно правильно заповнити розд. ІІ декларації з плати за землю. Звернемо увагу на особливості заповнення цього розділу:

— у к. 7 розд. ІІ слід вказати дату закінчення терміну дії договору оренди (дд.мм.рррр). У нашому випадку — 02.06.2023;

— у к. 8 розд. ІІ слід вказати частку неповного місяця користування землею. Щоб заповнити цю колонку, потрібно: кількість днів користування землею у місяці розділити на загальну кількість днів у місяці. Результат розрахунків відображаємо у форматі з чотирма десятковими знаками. Якщо мова йде про користування протягом 2 днів червня, то в колонці 8 слід вказати показник 0,0667 (2 : 30);

— у к. 9 розд. ІІ варто зазначити кількість повних місяців користування землею протягом 2023. У нашому випадку слід вказати 5;

— у к. 18 розд. ІІ здійснюється розрахунок річної суму податку виходячи з того, що землею користувалися 5 повних місяців і 2 дні.

Інші колонки розд. ІІ заповнюють у загальному порядку.

Далі переходите до заповнення ряд. 3 розд. ІІІ, в якому вказуєте у колонці, що відповідає звітному місяцю (в нашому випадку — червень), нарахований податок. Якщо брати наш випадок, то відображаємо розрахований показник за 2 дні червня, або це 0,0667 від місячного розміру податку. Цю ж суму переносите у колонку 3.

Інші колонки ряд. 3 не заповнюються (див. БЗ 111.05 // zir.tax.gov.ua/main/bz/view/?src=ques&id=39701 та zir.tax.gov.ua/main/bz/view/?src=ques&id=39758).

До відома! Якщо в орендаря за місцезнаходженням земділянки (на території територіальної громади), за якою закінчився договір оренди, більше немає землі на праві користування, то за червень орендар подаватиме декларацію востаннє. Якщо ж є, то він подаватиме місячні декларації і далі, але уже без відображення даних про землю, договір оренди щодо якої закінчився.

Річний період. У випадку коли орендар обрав річний період звітування, тобто на початку 2023 нарахував орендну плату на весь 2023 рік, то йому після розірвання договору оренди слід відкоригувати (уточнити) задекларовані зобов’язання виходячи з цього факту, тобто слід зняти відображені на початку року податкові зобов’язання.

Щоб це зробити, орендарю доведеться подати уточнюючу декларацію. Подавати її потрібно протягом 20 календарних днів місяця, що настає за місяцем, у якому відбулося розірвання договору оренди.

Річ у тому, що факт розірвання договору оренди слід розцінювати як зміну протягом року об’єкта та/або бази оподаткування плати за землю. А для таких випадків абзац другий п. 286.4 ПКУ встановлює саме такі строки для уточнення.

Щоб провести уточнення, спочатку слід у шапці декларації:

— поставити позначку «Х» в полі «уточнююча»;

— заповнити поле «з урахуванням з», в якому слід вказати дату розірвання договору оренди. У нашому випадку це «02.06».

Далі потрібно правильно (з урахуванням користування землею 5 повних місяців і 2 дні у червні) заповнити розділ ІІ декларації з плати за землю. Заповнювати цей розділ слід за тими ж правилами, що й при заповненні цього розділу у щомісячній декларації (див. вище).

Потім приступаєте до заповнення розд. ІІІ, в якому;

— у ряд. 3 вказуєте податок, нарахований за 5 повних місяців 2023 (з січня по травень) і 2 дні червня;

— у ряд. 4 відображаєте нарахований податок у минулій декларації (тобто поданій на 2023 рік), або в останній уточнюючій, якщо вона подавалася з початку року до 2023 року. Для заповнення цього рядка берете показник ряд. 3 раніше поданої декларації;

— у ряд. 6 відображаєте різницю між даними рядка 4 та 3. У нашому випадку різниця буде у показнику, починаючи з червня і закінчуючи груднем 2023. Дані, що будуть відображені у цьому рядку, зменшать суму орендної плати, нараховану на рік уперед.

Інші рядки розд. ІІІ заповненню не підлягають.

Приклад заповнення уточнюючої декларації наведено на рисунку нижче.