Загальні питання подання

Повна назва додатка 4 (4ДФ) до Податкового розрахунку — «Відомості про суми нарахованого доходу, утриманого та сплаченого податку на доходи фізичних осіб та військового збору».

Його формують податкові агенти в розрізі місяців звітного кварталу і подають до податкового органу за основним місцем обліку.

Важливо! Якщо податковий агент формує Податковий розрахунок за звітний квартал, то 4ДФ повинні бути сформовані за кожен місяць такого кварталу незалежно від того, чи є дані для відображення в них.

Якщо головне підприємство — податковий агент має неуповноважений відокремлений підрозділ, то дані про доходи, нараховані/виплачені працівникам такого підрозділу, і нарахований/сплачений із них ПДФО/ВЗ, воно відображає у окремому Розрахунку, в рядку 032 якого та в додатку 4ДФ до нього зазначає 19-значний код Кодифікатора адміністративно-територіальних одиниць та територій територіальних громад, затвердженого наказом Мінрозвитку громад та територій України від 26.11.2020 р. № 290 (далі — Кодифікатор) за місцезнаходженням неуповноваженого відокремленого підрозділу (див. п. 1 п. 4 розд. IV Порядку № 4).

Звертаємо увагу! Такий Податковий розрахунок, сформований головним підприємством за свій неуповноважений відокремлений підрозділ, буде містити тільки додатки 4ДФ за місяці звітного кварталу з даними щодо працівників такого неуповноваженого відокремленого підрозділу.

Так, наприклад, якщо в головного підприємства є 2 неуповноважених відокремлених підрозділи, то воно сформує 3 Податкових розрахунки:

• один (у рядку 032 код Кодифікатора за місцезнаходженням головного підприємства) — з ЄСВ-даними на усіх застрахованих осіб та 4ДФ тільки за виплатами за головним підприємством та

• по одному Розрахунку на працівників кожного неуповноваженого відокремленого підрозділу (у рядку 032 код Кодифікатора за місцезнаходженням відокремленого підрозділу), які будуть містити 4ДФ з доходами працівників неуповноважених підрозділів і утриманим/сплаченим з них ПДФО/ВЗ.

Увага!

Податковий розрахунок, сформований за неуповноважений відокремлений підрозділ, головне підприємство подає за своїм основним місцем обліку.

Із загальними питаннями формування 4ДФ розібралися. Переходимо до розгляду нюансів заповнення його заголовної частини.

Заповнення заголовної частини 4ДФ

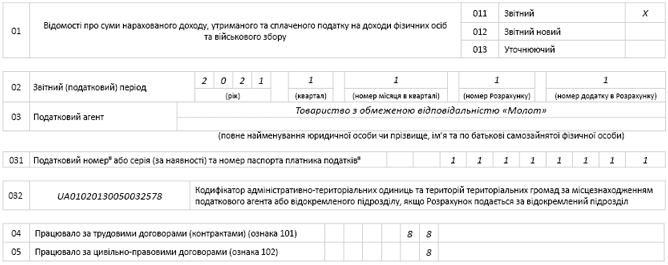

Заголовна частина 4ДФ містить відомості про звітний період, тип додатка до Податкового розрахунку, реквізити підприємства. Наведемо фрагмент заголовної частини 4ДФ до Податкового розрахунку на рис. 1 нижче, а в табл. 1 — пояснення щодо заповнення.

Рис. 1. Фрагмент заголовної частини 4ДФ

Таблиця 1. Пояснення щодо заповнення заголовної частини 4ДФ

| Код рядка | Пояснення |

| 01 | У цьому рядку проставляєте відмітку в комірці навпроти відповідного поля: • «Звітний», якщо формуєте документ за звітний період уперше; • «Звітний новий», якщо виправляєте допущені помилки в 4ДФ з типом «Звітний» або «Звітний новий» до закінчення граничного строку подання Податкового розрахунку; • «Уточнюючий», якщо виправляєте допущені помилки в раніше поданому Розрахунку після закінчення граничного строку його подання. Зауважимо, що порядок виправлення помилок в 4ДФ аналогічний порядку виправлення помилок у формі № 1ДФ, що діяв раніше |

| 02 | Зазначаєте: • рік і порядковий номер (від 1 до 4 арабськими цифрами) звітного кварталу, за який подаєте 4ДФ; • номер місяця у кварталі від 1 до 3. Відповідно дані за січень — 1, лютий — 2, березень — 3; • номер Податкового розрахунку, до складу якого входить 4ДФ, і номер 4ДФ у ньому |

| 03 | Зазначаєте повне найменування юрособи або прізвище, ім’я та по батькові (за наявності) самозайнятої фізособи, яка подає 4ДФ |

| 031 | Проставляєте податковий номер юрособи, яка подає Розрахунок. Якщо Розрахунок подає ФОП, то в цьому рядку зазначаєте реєстраційний номер облікової картки платника або, якщо за релігійними переконаннями ФОП відмовився від такого номера, серію (за наявності) та номер паспорта |

| 032 | Зазначаєте код податкового агента. Якщо головне підприємство формує 4ДФ з даними щодо працівників відокремленого підрозділу, не уповноваженого на виконання функцій податкового агента, то зазначаємо код згідно з Кодифікатором за місцезнаходженням неуповноваженого підрозділу |

| 04 | Зазначаєте кількість усіх працівників, які працювали за трудовими договорами (контрактами) у відповідному місяці звітного кварталу і яким здійснювалося нарахування доходу з ознакою «101». Також тут зазначаємо тих працівників, які фактично не працювали, при цьому трудовий контракт не розірваний, і їм нараховувався зарплатний дохід (ознака «101»), наприклад працівників, які проходять військову службу і за якими зберігається середній заробіток. Не зазначаються особи, які вже звільнені, але їм був донарахований дохід з ознакою «101» у звітному періоді |

| 05 | Зазначаєте кількість фізосіб, яким у відповідному місяці звітного кварталу нараховувалася/виплачувалася винагорода за надані послуги (виконані роботи) за цивільно-правовими договорами (ознака доходу — «102»). Принцип заповнення такий же, як і за рядком 4. Якщо договір на роботи/послуги укладений зі штатним працівником, то його також враховують при заповненні цього реквізиту |

Пояснення щодо заповнення основної частини

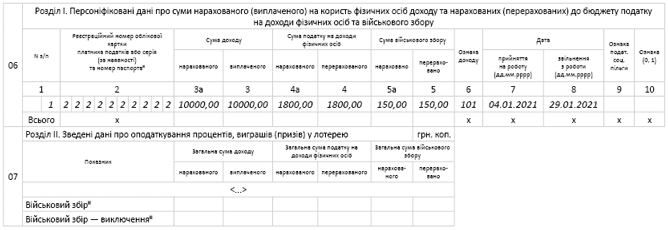

Основна (таблична частина) 4ДФ складається з двох розділів. Для наочності наведемо фрагмент основної частини 4ДФ на рис. 2, а в табл. 2 — пояснення щодо заповнення.

Рис. 2. Фрагмент 4ДФ. Розділи I та II

Розділ I. Розділ I «Персоніфіковані дані про суми нарахованого (виплаченого) на користь фізичних осіб доходу та нарахованих (перерахованих) до бюджету податку на доходи фізичних осіб та військового збору» 4ДФ буде цікавий кожному податковому агентові. У цьому розділі податковий агент відображає суми нарахованих/виплачених фізособам доходів (як оподатковуваних, так і неоподатковуваних), а також нарахованого/перерахованого ПДФО і ВЗ.

Суми зазначаєте в національній валюті (у гривнях з копійками), незалежно від того, в якій формі або в якій валюті здійснювалися нарахування та виплата доходу.

Таблиця 2. Пояснення щодо заповнення граф рядка 06 розділу І 4ДФ

| Номер графи | Пояснення |

| 1 | Проставляєте порядковий номер рядка. Загалом на кожну фізособу заповнюєте стільки рядків, скільки видів доходів з різними ознаками їй нараховувалося/виплачувалося у звітному кварталі. Перелік можливих ознак доходів наведений у таблиці 1 додатка 2 до Порядку № 4. Тобто, за загальним правилом, щодо кожної фізособи, дані про доходи якої ви наводите в Податковому розрахунку, повинно виконуватися правило: одна ознака доходу — один рядок. Виняток із цього правила — ситуація, коли працівник у відповідному місяці звітного кварталу: • звільнявся, а потім приймався на роботу. На такого працівника заповнюєте стільки рядків з однією ознакою доходу, скільки разів інформація про зміну його місця роботи трапляється у відповідному місяці звітному кварталі. Але якщо працівник в одному місяці був прийнятий, а потім звільнений, то на нього формуєте один рядок із зарплатним доходом; • мав право на застосування двох податкових соціальних пільг (далі — ПСП): на дитину з інвалідністю 1702,50 грн (ознака пільги — «02»), на інших дітей — 1135 грн (ознака пільги — «04»). У цьому випадку на працівника буде сформовано 2 рядки з ознакою доходу «101» |

| 2 | Зазначаєте реєстраційний номер облікової картки платника податків — фізособи, про яку наводите інформацію в рядку 06 розділу І 4ДФ. Якщо фізособа відмовилася від отримання такого номера, цю графу заповнюємо так: • якщо паспорт у вигляді книжечки, то зазначаєте серію та номер паспорта. Клітинки заповнюємо зліва направо без пропусків між серією та номером. Доповнювати незаповнені клітинки нулями не потрібно; • якщо ID-паспорт, то зазначаєте номер ID-паспорта, що складається з 9 цифр |

| 3а | Відображаєте в розрізі ознак доходів (див. таблицю 1 додатка 2 до Порядку № 4) усі доходи, які були нараховані конкретній фізособі у відповідному місяці звітного кварталу. Якщо дохід надавався в негрошовій формі і для визначення бази оподаткування ПДФО застосовували натуральний коефіцієнт, то в графі 3а рядка 06 розділу І 4ДФ відображаєте його з урахуванням цього коефіцієнта (відповідні роз’яснення розміщені в підкатегорії 103.25 БЗ) |

| 3 | Зазначаєте суми фактично виплачених фізичній особі доходів у відповідному місяці звітного кварталу (без вирахування ПДФО, ВЗ і ПСП (за наявності права на неї)). Особливу увагу зверніть на принципи відображення доходу у вигляді зарплати. Якщо зарплату виплачуєте у встановлені строки в місяці, що настає за місяцем нарахування, то її суму відображаєте в графі 3 рядка 06 розділу І 4ДФ за той місяць, за який вона нарахована. Наприклад, у 4ДФ за січень відображаєте зарплату, нараховану в січні й виплачену в лютому, за лютий — нараховану в лютому й виплачену в березні, за березень — нараховану в березні й виплачену у квітні. Тобто принцип відображення зарплатних доходів залишився таким, як і був раніше. І в разі повної та своєчасної (в установлені строки) виплати зарплати значення граф 3а і 3 та значення граф 4а і 4, 5а і 5 рядка 06 розділу I 4Д збігатимуться |

| 4а | У розрізі ознак доходів проставляєте суму ПДФО, утриманого з доходу фізособи |

| 4 | Зазначаєте фактичну суму перерахованого до бюджету ПДФО з конкретного виду доходу. У разі повної та своєчасної (в установлені строки) виплати зарплати повинні збігатися значення граф 3а і 3 та значення граф 4а і 4 |

| 5а | У розрізі ознак доходів проставляєте суму ВЗ, утриманого з доходу фізособи. Зверніть увагу: якщо дохід був наданий у негрошовій формі, то до бази оподаткування ВЗ він увійде в «чистій» сумі без збільшення на будь-які коефіцієнти |

| 5 | Зазначаєте фактичну суму перерахованого до бюджету ВЗ з конкретного виду доходу. У разі повної та своєчасної (в установлені строки) виплати зарплати повинні збігатися значення граф 3а і 3 та значення граф 5а і 5 |

| 6 | Проставляєте ознаку, яка відповідає доходу, відображеному в графах 3а і 3 згідно з довідником, наведеним у таблиці 1 додатка 2 до Порядку № 4. Перелік ознак доходів не змінився, але був доповнений трьома новими: • 198 — вартість безоплатно наданих (переданих) лікарських засобів, медвиробів та допоміжних засобів, послуг у системі охорони здоров’я; • 199 — компенсація частини суми штрафних (фінансових) санкцій за результатами проведеної перевірки за зверненням або скаргою покупця (споживача); • 200 — вартість безоплатно наданих (переданих) особою лікарських засобів, медвиробів, що закуповуються на кошти держбюджету |

| 7 | Цю графу заповнюєте тільки на тих фізосіб, які у відповідному місяці звітного кварталу були прийняті на роботу за трудовими договорами (контрактами) і яким був нарахований дохід. За рядком із сумою зарплати зазначаєте дату (число, порядковий номер місяця, рік) прийняття на роботу. Наприклад, якщо дата прийняття — 15 березня 2021, то в графі 7 рядка 06 розділу І 4ДФ за березень потрібно зазначити «15.03.2021». Якщо працівник не змінював місце роботи у звітному періоді, графу 7 на нього не заповнюєте. Зверніть увагу: якщо працівник був прийнятий на роботу в одному місяці, наприклад у січні, але зарплатний дохід йому за цей місяць був нарахований і виплачений у наступному, наприклад у лютому, то дату прийняття на роботу не відображаєте в 4ДФ ні за січень (рядок без сумових показників, але з датою прийняття на роботу не формують), ні за лютий (дата прийняття припала на попередній місяць) |

| 8 | Цю графу заповнюєте тільки на тих працівників, з якими були розірвані трудові договори: • у звітному місяці кварталу; • до початку звітного місяця, але які отримували зарплату у звітному місяці |

| 9 | Заповнюєте тільки щодо працівників, до зарплати яких застосовували ПСП у звітному місяці кварталу. Проставляєте ознаку ПСП згідно з довідником, наведеним у таблиці 2 додатка 2 до Порядку № 4. Важливо! Ознаки ПСП не змінилися |

| 10 | Цю графу заповнюємо, тільки якщо подаємо «Звітний новий» або «Уточнюючий» Податковий розрахунок. Принцип виправлення помилок у 4ДФ залишився таким же, який раніше застосовувався у формі № 1ДФ |

В останньому рядку «Усього» розділу I 4ДФ зазначаєте загальні суми за графами 3а, 3, 4а,4 5а і 5.

Розділ ІI. Розділ ІІ «Зведені дані про оподаткування процентів, виграшів (призів) у лотерею» 4ДФ слугує для відображення відомостей про оподаткування відсотків, виграшів (призів) у лотерею. Цей розділ заповнюють податкові агенти, які є банківськими або іншими фінансовими установами, оператори лотерей. Тому детально зупинятися на ньому не будемо. Звичайні підприємства і ФОП із цим розділом зазвичай справи мати не будуть.

Єдине, на що хочемо звернути увагу, — це рядки «Військовий збір» і «Військовий збір — виключення». У цих рядках не потрібно дублювати підсумкові суми 5а і 5 розділу І 4ДФ. Вони потрібні для проведення коригувань за розрахунками з ВЗ за минулі періоди до 01.01.2021 р. (коли дані щодо ВЗ відображалися загальною сумою без персоналізації).

Редакція дякує за сприяння в написанні статті Надії Філіпповських, начальнику відділу адміністрування податку на доходи фізичних осіб Управління адміністрування податку на доходи фізичних осіб та податків самозайнятих осіб Департаменту податкового адміністрування ДПСУ.