* Первогруппники освобождены от применения РРО (см. п. 296.10 НКУ).

Источники данных

Опасные границы. Для начала напомним: чтобы ФЛП мог работать на ЕН, его доход в течение календарного года не должен превышать предельную границу, установленную ст. 292 НКУ, а именно:

• 300 тыс. грн. — для группы 1;

• 1,5 млн грн. — для группы 2;

• 5 млн грн. — для группы 3 (как у плательщиков, так и у неплательщиков НДС).

Ну а чтобы ФЛП избежать применения РРО, они не должны в течение года переходить порог в 1 млн грн. (п. 296.10 НКУ). Эта цифра одинакова как для группы 2, так и для группы 3. Заметьте, что и в первом, и во втором случае речь идет о ЕН-доходе, рассчитанном согласно ст. 292 НКУ.

Как определить ЕН-доход? Доходом ФЛП — плательщика ЕН является доход, полученный в течение отчетного периода в денежной форме (наличной и/или безналичной); материальной или нематериальной форме, определенной п. 292.3 НКУ.

Где найти данные? Суммы, которые попадают в ЕН-доход, ФЛП — плательщик ЕН заносит:

• либо в Книгу учета доходов (утверждена приказом Минфина от 19.06.15 г. № 579). Ее используют ФЛП — представители групп 1, 2 и 3 — неплательщики НДС;

• либо в Книгу учета доходов и расходов (утверждена тем же приказом). Она предназначена для ФЛП — представителей группы 3, которые зарегистрированы плательщиками НДС. Выходит, чтобы проверить, не достиг ли ФЛП предельного уровня дохода для целей пребывания на ЕН и/или применения РРО, ему достаточно заглянуть в такую Книгу.

Однако можно воспользоваться и альтернативным способом — просмотреть данные о выплаченных такому ФЛП доходах, которые в течение года указывали налоговые агенты в форме № 1ДФ.

Дело в том, что юрлица или предприниматели, приобретающие товары/услуги у ФЛП, должны отражать эти суммы в налоговом расчете по форме № 1ДФ (см. письмо ГФСУ от 10.01.18 г. № 100/6/99-99-13-01-01-15/ІПК).

Даже несмотря на то, что единоналожники вообще не уплачивают НДФЛ (вместо этого налога они платят ЕН). «Хранительницей» такого массива данных является ГФСУ.

Но сразу предупреждаем: этот способ можно использовать лишь как ориентир, который поможет вам оценить картину в целом.

Ведь в форме № 1ДФ представлена информация о доходах, полученных физлицом как от предпринимательской деятельности, так и от трудовой (если она у него есть), а также от любой другой непредпринимательской деятельности (к примеру, это продажа собственной недвижимости, движимого имущества или выполнение работ/услуг как обычное физлицо по ГП-договорам).

Чтобы узнать конкретную цифру ЕН-дохода, нужно очистить информацию из форм № 1ДФ от всяких-разных непредпринимательских доходов.

В общем случае в форме № 1ДФ выплаты ФЛП отражаются с признаком дохода «157». Поэтому для подсчета ЕН-дохода нужно в первую очередь подытожить суммы дохода с таким признаком. Однако будьте внимательны, ведь туда попадут и те суммы, которые единоналожный доход не увеличивают. Приведем примеры таких сумм:

• все денежные средства, перечисленные в адрес ФЛП-ЕН по договорам поручения, комиссии, транспортного экспедирования или по агентским договорам (письмо ГФСУ от 02.01.18 г. № 2/6/99-99-13-01-01-15/ІПК). В то время как в доход плательщика ЕН включают лишь сумму полученного вознаграждения (п. 292.4 НКУ);

• суммы НДС (в составе оплаты за товары/услуги). Их в доход ФЛП-НДСника из группы 3 ЕН не включают (п.п. 1 п. 292.11 НКУ).

Такие суммы вам нужно исключить из дохода, фигурирующего в форме № 1ДФ с признаком «157».

И наоборот: суммы, которые должны попасть в ЕН-доход, могут не попадать под признак дохода «157». Это, к примеру, суммы полученной возвратной финпомощи и не возвращенной единоналожником в течение 12 календарных месяцев со дня ее получения (признак дохода при ее получении— «153») (п.п. 3 п. 292.11 НКУ).

Кстати, если ФЛП на ЕН не предоставит налоговому агенту документы, подтверждающие его ЕН-статус, то последнему придется удержать НДФЛ и военный сбор с выплат такому лицу по «гражданским» правилам. А в этом случае, как понимаете, будет уже другой признак дохода.

Эти виды дохода нужно добавить к очищенным предпринимательским доходам, которые фигурируют в форме № 1ДФ под признаком «157».

Ну и, конечно, не стоит забывать, что налоговые агенты просто могут допустить ошибку при заполнении формы № 1ДФ. Например, отразить данные не по выплате денежных средств ФЛП на ЕН, а при их начислении. Такие суммы в ЕН-доход не попадают.

Но даже несмотря на это, налоговый расчет по форме № 1ДФ может стать неплохим помощником в самопроверке ЕН-дохода. О том, как получить такие данные от ГФСУ, расскажем далее.

За доходами — в ГФСУ

Чтобы получить у налоговиков информацию о доходах, указанную налоговыми агентами в форме № 1ДФ, есть два пути.

1. Подать в налоговую заявление. Форму заявления (№ 10 ДР) см. в приложении 14 к Положению о регистрации физических лиц в ГРФЛ*, утвержденному приказом Минфина от 29.09.17 г. № 822 (далее — Положение № 822).

* Государственный реестр физических лиц — плательщиков налогов.

Контролирующий орган в течение 3 рабочих дней со дня подачи заявления предоставит сведения из ГРФЛ (п. 6 разд. Х Положения № 822).

Они будут представлены в виде таблицы, где вы найдете данные о суммах выплаченного дохода, в отношении которых налоговые агенты подали в контролирующие органы форму № 1ДФ (см. рис. 1).

Рис. 1. Таблица, содержащая сведения из ГРФЛ

2. Сделать запрос через Электронный кабинет (ЭК). Увидеть доходы и удержанные налоги из ГРФЛ можно и в приватной части (личный кабинет) ЭК**. Для этого:

** Найти Электронный кабинет можно либо по адресу http://cabinet.sfs.gov.ua, либо в ленте сервисов на главной странице официального сайта ГФСУ — www. sfs.gov.ua.

• войдите в личную (приватную часть) ЭК (с помощью ЭЦП);

• в меню, которое появится с левой стороны открывшегося окна, выберите пункт «Заяви, запити для отримання інформації».

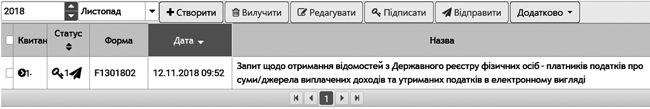

Перед вами перечень запросов, которые налогоплательщик может подать через ЭК. Вам необходима форма F1301802 «Запит щодо отримання відомостей з Державного реєстру фізичних осіб — платників податків про суми/джерела виплачених доходів та утриманих податків в електронному вигляді» (рис. 2). Нажмите на нее.

Рис. 2. Где в ЭК найти запрос на получение сведений из Госреестра

Перед вами откроется окно. Найдите на нем кнопку «Створити» и нажмите на нее. Таким образом вы войдете в форму самого запроса.

Первым делом проверьте в нем данные, которые система заполнила автоматически. А затем укажите:

• вашу электронную почту;

• налоговый адрес (адрес вашего проживания);

• данные паспорта;

• период, за который запрашиваете информацию.

Чтобы увидеть, какие поля нужно заполнить обязательно, можете нажать кнопку «Перевірити», и система их подсветит.

При выборе периода, за который вы хотите запросить данные, нужно учитывать, что:

• сведения о суммах полученных доходов и суммах уплаченных налогов в электронном виде предоставляются за последние 3 года (поквартально);

• сведения за последний отчетный период (квартал) — через 50 дней после его окончания.

Если укажете период без этих особенностей — система откажет в сохранении документа.

Теперь:

• нажимаете кнопку «Зберегти»;

• в появившейся табличке ставите галочку с левой стороны от формы запроса;

• нажимаете кнопку «Підписати», указываете ключ ЭЦП (как при входе в личный кабинет) (в колонке «статус» появится ключик);

• опять ставите галочку напротив формы запроса и нажимаете кнопку «Відправити» (рис. 3).

Рис. 3. Окно «Введення звітності» после отправки запроса

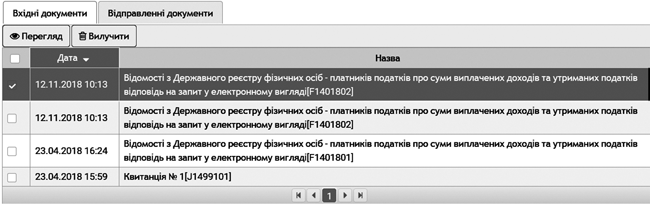

Через некоторое время (как правило, в тот же день) вы получите ответ на запрос (форма F1401802). Его вы найдете во вкладке «Вхідні/вихідні документи» (рис. 4).

Рис. 4. Где в ЭК найти ответ на запрос

Просмотреть полученную информацию можно с помощью кнопки «Перегляд».

Нажав на нее, вы увидите табличку, в которой будут расписаны поквартально данные о ваших доходах и суммах удержанного НДФЛ.

Она будет абсолютно идентична форме ответа, который контролеры предоставляют на Заявление по форме № 10 ДР (см. рис. 5).

Рис. 5. Форма ответа на запрос в ЭК

Внимание! Информация о доходах, полученная у налоговиков, включает в себя только данные о денежных выплатах ФЛП хозсубъектами.

Если же товар или услугу единщик продавал физлицам, то узнать доход, полученный от таких лиц, можно, только отфильтровав информацию по платежам от таких лиц в выписке банка, в чеках РРО или товарных чеках.

Сложив такие данные с данными, полученными от налоговиков, вы получите искомый размер годового дохода. Сравнив его с предельным доходом, установленным для вашей группы ЕН, выясните, было ли превышение.

Удачи!