Начнем с того, что не так давно в статье «Суд признал недействительными отдельные положения Порядка блокировки НН: есть ли свет в конце тоннеля?» (журнал «Бухгалтер 911», 2019, № 25) мы говорили о двух громких проигрышах налоговиков в админсудах.

Первый проигрыш — решение Окружного административного суда г. Киева от 26.04.2019 г. № 640/1240/19. Этим решением суд обязал ГФСУ отозвать письмо от 05.11.2018 г. № 4065/99-99-07-05-04-18, которым были определены критерии рисковости плательщика, критерии рисковости операций и показатели позитивной налоговой истории. Свое решение суд аргументировал, в частности, тем, что критерии не могут доводиться письмом ГФСУ, ведь они устанавливают нормы права. Соответственно, они должны иметь форму нормативно-правового акта и проходить процедуру регуляторного согласования.

Кстати, на это обращал внимание и Верховный Суд (постановление Кассационного админсуда Верховного Суда от 02.04.2019 г. по делу № 822/1878/18).

Второй проигрыш — решение Окружного административного суда г. Киева от 05.06.2019 г. № 826/12108/18. Его выводы еще более интересны. В нем суд признал недействительными отдельные положения самого Порядка № 117*. В частности, был признан недействительным п. 10 Порядка № 117, устанавливающий процедуру, по которой определяются и утверждаются критерии блокировки.

* Порядок остановки регистрации НН/РК в ЕРНН, утвержденный постановлением КМУ от 21.02.2018 г. № 117.

Напомним: в этом пункте сказано, что критерии рисковости плательщика / рисковости операций / показатели положительной налоговой истории: (1) определяются ГФС, (2) согласовываются с Минфином и (3) обнародуются на сайте ГФСУ.

Но налоговики пока сдаваться не собираются ![]() . По обоим «кейсам», как уже сейчас можно видеть, ими были поданы апелляции. Соответственно, в законную силу указанные выше решения так и не вступили

. По обоим «кейсам», как уже сейчас можно видеть, ими были поданы апелляции. Соответственно, в законную силу указанные выше решения так и не вступили ![]() . Налоговики продолжают блокировать все «по старинке».

. Налоговики продолжают блокировать все «по старинке».

В то же время, считаем, велика вероятность, что и апелляцию налоговики также проиграют. Но это займет определенное время.

На этом фоне, собственно, и произошла «замена». Критерии рисковости плательщика налога, критерии рисковости осуществления операций, перечень показателей, которые определяют позитивную налоговую историю плательщика налога, от 05.11.2018 г. налоговики заменили на новые — от 07.08.2019 г. Последние введены в действие с 08.08.2019 г. А найти их вы сможете по ссылке: sfs.gov.ua/baneryi/zupinennya-reestratsii-pn/388196.html.

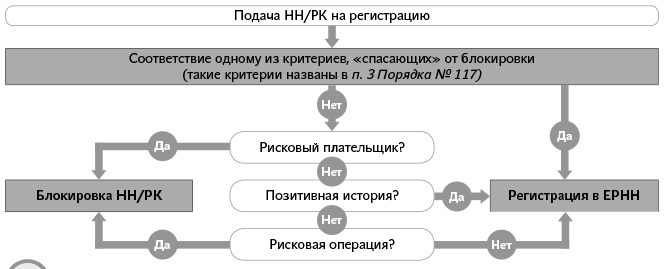

Напомним их место в структуре блокировки.

Так вот, самый верхний уровень (критерии, спасающие от блокировки, из п. 3 Порядка № 117) остался без изменений. Сегодняшние изменения его не коснулись! Изменения произошли в нижних трех позициях.

Напомним, о последнем ухудшении ситуации с этими критериями мы говорили в одном из номеров журнала за этот год**.

Критерии рисковости плательщика налога. Напомним: попадание плательщика в число рисковых опасно тем, что все НН/РК, которые он будет подавать на регистрацию, будут блокироваться (п. 6 Порядка № 117). Исключение — НН/РК, которые подпадают под «иммунитет» (п. 3 Порядка № 117; самая верхняя строчка рисунка).

Так вот, изменениям подвергся ненавистный всем п. 1.6 Критериев, согласно которому комиссии главных управлений ГФС в областях, г. Киеве и Офиса крупных плательщиков ГФС могут рассматривать вопрос об установлении рисковости плательщика в случае выявления признаков рисковости, перечисленных в этом п. 1.6.

Из позитива — исключен такой признак, как «плательщик налога зарегистрирован плательщиком НДС меньше трех месяцев» ![]() .

.

На новый лад переписан признак регистрации на территории АТО. Новое звучание: «руководитель плательщика налога и/или главный бухгалтер, и/или лицо, имеющее право подписи, согласно данным Единого государственного реестра юридических лиц, физических лиц — предпринимателей и общественных формирований, зарегистрированы (перерегистрированы) по адресу, находящемуся на временно оккупированных территориях в Донецкой и Луганской областях и временно оккупированной территории, в понимании Закона Украины «Об обеспечении прав и свобод граждан и правовом режиме на временно оккупированной территории Украины».

Ну и наконец переписан одиозный признак «имеется налоговая информация, свидетельствующая о наличии признаков осуществления рисковых операций плательщиком»***.

*** О проблемах применения данного признака вы могли прочесть в статье «Рисковость плательщика по п. 1.6 VS Блокировка НН» (журнал «Бухгалтер 911», 2019, № 23).

Напомним, что прямо нигде не сказано, по каким признакам, на основании какой информации/данных определяется, что плательщик осуществляет рисковые операции.

Судебная практика подтверждает, что фискалы иногда не могут вообще привести суду хотя бы какие-то аргументы, на каком основании плательщик включен в число рисковых ![]() .

.

Так вот, новое звучание этого признака: «в органах ГФСУ имеется налоговая информация, которая стала известна в процессе текущей деятельности при реализации возложенных на контролирующие органы заданий и функций, определяющая рисковость осуществления хозяйственной операции, указанной в поданной на регистрацию налоговой накладной / расчете корректировки».

Получается, что теперь акцент смещен на конкретную хозоперацию, указанную в поданной на регистрацию НН/РК. Соответственно, «авансом» (до подачи такой НН/РК) или по «отвлеченным» причинам («уплачено мало налогов и т. п.») присвоить рисковость по этому критерию нельзя.

А если впоследствии по такой НН/РК будет принято решение о разблокировке, то и рисковость с плательщика, надо понимать, должна сниматься.

Критерии рисковости осуществления операции. Здесь:

— появился новый рисковый критерий — «расчет корректировки на уменьшение налоговых обязательств к налоговой накладной, выписанной и зарегистрированной поставщиком товаров/услуг на неплательщика налога на добавленную стоимость, составленный и поданный на регистрацию в Реестре в срок, который превышает 14 календарных дней со дня составления налоговой накладной, зарегистрированной в Реестре без нарушений предельных сроков регистрации, установленных Кодексом»;

— существенно (до 106 позиций) расширен Перечень товаров и услуг, на наличие которых «фильтруется» так называемый «виртуальный склад» плательщика из п. 2.1 Критериев рисковости осуществления операций.

Перечень показателей, по которым определяется позитивная налоговая история плательщика налога. Здесь «осовременили» три предпоследних показателя:

«остаточная стоимость основных средств для плательщиков налога на прибыль на конец отчетного (налогового) периода (отчетный период выбирается в соответствии с пунктом 137.4 и пунктом 137.5 статьи 137 Налогового кодекса Украины для определенной группы плательщиков) составляет более 1 млн грн. и отражена в отчетности, по которой предельные сроки подачи предшествуют календарному дню расчета этого показателя при условии, что с начала предыдущего года руководитель и учредитель не изменялись;

наличие собственных (право собственности/пользования), арендованных земельных участков составляет свыше 200 гектар включительно или наличие арендованных земельных участков коммунальной и/или государственной собственности площадью не менее 0,5 гектар (по состоянию на 1 января текущего года), которые задекларированы до 20 февраля текущего года;

уплата единого взноса на общеобязательное государственное социальное страхование на одного работающего превышает сумму ЕСВ из минимальной заработной платы в 1,5 раза за последние 12 месяцев при условии, что с начала предыдущего года руководитель и/или учредитель не изменялись;».