Волшебство с возвратом НДФЛ из кармана государства в карман налогоплательщика возможно благодаря существованию налоговой скидки. Что это еще за диво такое? Такая скидка дает нам с вами право при выполнении определенных требований уменьшить размер общего годового налогооблагаемого дохода в виде заработной платы на сумму предусмотренных ст. 166 НКУ расходов.

Заинтересовали? Тогда изучаем требования и разбираемся с расходами, которые можно включить в состав налоговой скидки.

Скидочные требования

Требование первое — к людям. Воспользоваться налоговой скидкой вы сможете, если в отношении вас одновременно выполняются три условия. Перечислим их. Во-первых, вы являетесь резидентом. Во-вторых, у вас есть регистрационный номер учетной карточки плательщика налога либо отметка в паспорте о наличии права осуществлять любые платежи по серии и номеру паспорта. И, наконец, в-третьих, в течение 2015 года вы получали доходы в виде заработной платы ( пп. 166.4.1, 166.4.2 НКУ).

Если хотя бы одно условие не выполнено, увы и ах, но налоговой скидкой вы воспользоваться не сможете. Идем далее.

Требование второе — к товарам (работам, услугам), стоимость которых разрешено включить в налоговую скидку. Они должны быть приобретены в отчетном году у резидентов — юрлиц или физлиц ( п.п. 14.1.170 НКУ). А их стоимость и срок продажи (выполнения, предоставления) — подтверждены соответствующими платежными и расчетными документами. Для этих целей подойдут квитанции, фискальные или товарные чеки, приходные кассовые ордера, копии договоров, которые идентифицируют продавца товаров (работ, услуг) и их покупателя, и др. Требование третье — к сумме. Общая сумма налоговой скидки за отчетный год не может превышать общую сумму зарплаты, начисленную вам за такой год, уменьшенную на сумму ЕСВ и НСЛ при ее наличии ( п.п. 166.4.2 НКУ). Однако кроме ограничения по общей сумме для отдельных видов доходов установлены дополнительные суммовые ограничения. О них — далее.

Ода расходам

Исчерпывающий перечень расходов, которые мы с вами можем включить в налоговую скидку — 2015, приведен в п. 166.3 НКУ (ср. ). Познакомимся с ним поближе. А для наглядности «загоним» расходы в таблицу, обозначив подводные камни (см. таблицу).

Расходы, разрешенные к включению в состав налоговой скидки по итогам 2015 года

| № п/п | Расходы, разрешенные к включению в состав налоговой скидки по итогам года | Дополнительные ограничения по сумме расходов |

| 1 | Проценты по ипотечному жилищному кредиту ( п.п. 166.3.1 НКУ) | Часть суммы процентов, которая рассчитывается по правилам, предусмотренным ст. 175 НКУ |

| Под ипотечным жилищным кредитом следует понимать финансовый кредит, предоставляемый физическому лицу банковским либо другим финансовым учреждением в соответствии с законом на срок не менее 5 полных календарных лет для финансирования расходов, связанных с приобретением квартиры (комнаты) либо жилого дома (его части) или строительством жилого дома (его части), предоставляемых в собственность заемщика, с принятием кредитором такого жилья (земли, которая находится под таким жилым домом, в том числе приусадебного участка) в залог ( п.п. 14.1.87 НКУ). Важно! Строящийся или приобретаемый жилой дом (квартира, комната) должен быть определен как основное место проживания налогоплательщика. Для получения права на налоговый кредит не имеет значения, в какой валюте был взят ипотечный кредит в банке: в национальной валюте Украины или в иностранной валюте. И если уплата процентов по ипотечному жилищному кредиту производилась в иностранной валюте, то сумма платежей по таким процентам пересчитывается в гривни по официальному валютному (обменному) курсу НБУ, действующему на день уплаты таких процентов, и включается в состав налогового кредита. Подтвердить право на включение в налоговую скидку части суммы процентов за пользование ипотечным жилищным кредитом налогоплательщик может следующими документами: 1) кредитным договором и нотариально заверенным договором ипотеки; 2) соответствующими платежными документами, в которых четко определена сумма уплаченных процентов за пользование ипотечным кредитом и фамилия, имя, отчество налогоплательщика как плательщика этих процентов (счет с оттиском печати кассы о перечислении средств, платежное поручение банка с отметкой о перечислении средств; 3) паспортом налогоплательщика с отметкой о регистрации по местонахождению жилого дома (квартиры, комнаты), по которому оформлен ипотечный жилищный кредит. По мнению налоговиков, если в платежных документах налогоплательщика уплата основной суммы долга и процентов за кредит указана одной суммой (кредит погашается путем аннуитетных платежей), то у налогоплательщика отсутствуют основания для включения в налоговую скидку части суммы процентов, уплаченных им за пользование таким ипотечным жилищным кредитом (см. разъяснение в подкатегории 103.06.01 БЗ). Вместе с тем, на наш взгляд, в данной ситуации информацию о сумме процентов, которую налогоплательщик должен был уплатить банку в течение отчетного года, можно взять из графика платежей. Такой график является приложением к кредитному договору и его неотъемлемой частью. | ||

| 2 | Средства или стоимость имущества, переданные (перечисленные) в виде пожертвований или благотворительных взносов неприбыльным организациям, которые на дату передачи (перечисления) соответствовали условиям, перечисленным в п. 133.4 НКУ ( п.п. 166.3.2 НКУ) | Сумма средств или стоимость имущества в размере, не превышающем 4 % суммы общего налогооблагаемого дохода плательщика налога за отчетный год |

| Для подтверждения понесенных расходов на указанные цели налогоплательщик должен иметь договор о пожертвовании и копию Решения о внесении учреждения (организации) в Реестр неприбыльных учреждений и организаций. | ||

| 3 | Средства, уплаченные в пользу заведений образования, для компенсации стоимости получения среднего профессионального или высшего образования налогоплательщика и/или члена его семьи первой степени родства, который не получает заработную плату ( п.п. 166.3.3 НКУ) | Не более 1710 грн. в расчете на каждого обучающегося, за каждый полный или неполный месяц обучения в течение отчетного 2015 года |

| Подтвердить право на налоговую скидку по сумме средств, уплаченных за обучение, можно копиями соответствующих платежных и расчетных документов (квитанциями, фискальными или товарными чеками, приходными кассовыми ордерами, договором с учебным заведением,справкой о полученных в отчетном году доходах, документом, подтверждающим степень родства (в случае компенсации стоимости получения среднего профессионального или высшего образования члена семьи первой степени родства), и т. п. Иногда на практике налоговики требуют предоставить от декларирующего скидку на обучение справку о том, что он действительно обучается в вузе. Считаем, что это излишнее предостережение. А как быть, если оплата за обучение проведена через терминал самообслуживания банка? Несмотря на то что квитанция терминала не совсем подходит под определение первичного документа (например, нет подписи), налоговики принимают ее как подтверждение оплаты. Подробнее о налоговой скидке на обучение вы можете прочитать в «Налоги и бухгалтерский учет», 2015, № 71, с. 31. | ||

| 4 | Сумма расходов плательщика налога на уплату страховых платежей (страховых взносов, страховых премий) и пенсионных взносов, уплаченных плательщиком налога страховщику-резиденту, негосударственному пенсионному фонду, банковскому учреждению по договорам долгосрочного страхования жизни, негосударственного пенсионного обеспечения, по пенсионному контракту с негосударственным пенсионным фондом, а также взносы на банковский пенсионный депозитный счет, на пенсионные вклады и счета участников фондов банковского управления как такого плательщика налога, так и членов его семьи первой степени родства ( п.п. 166.3.5 НКУ) | Для налогоплательщика — не более суммы, равной 1710 грн., в расчете за каждый полный или неполный месяц 2015 года, в течение которых действовал договор страхования. Для члена семьи плательщика налога первой степени родства — не более суммы, равной 855 грн., в расчете за каждый полный или неполный месяц 2015 года, в течение которых действовал договор страхования |

| Членами семьи физического лица первой степени родства считаются его родители, муж или жена, дети, в том числе усыновленные ( п.п. 14.1.263 НКУ). В платежных (расчетных) документах, подтверждающих право на включение таких расходов в состав налоговой скидки, обязательно должны быть указаны суммы уплаченных страховых и пенсионных взносов, дата уплаты, фамилия плательщика, реквизиты договора, согласно которому осуществляется такая плата, соответствующий договор (договор долгосрочного страхования жизни, договор негосударственного пенсионного обеспечения, пенсионный контракт с негосударственным пенсионным фондом и т. п.). | ||

| 5 | Сумма расходов налогоплательщика на оплату вспомогательных репродуктивных технологий ( п.п. 166.3.6 НКУ) | Не более 1/3 дохода в виде заработной платы за отчетный 2015 год |

| Включить в состав налоговой скидки такие расходы вправе только женщина-налогоплательщик, с которой проводились соответствующие действия (см. разъяснение в подкатегории 103.06.06 БЗ). В платежных (расходных) документах, подтверждающих право на включение таких расходов в состав налоговой скидки, должны быть указаны стоимость таких услуг и срок их продажи (исполнения, предоставления). | ||

| 6 | Сумма расходов налогоплательщика на оплату стоимости государственных услуг, связанных с усыновлением ребенка, включая уплату государственной пошлины ( п.п. 166.3.6 НКУ) | Без ограничений |

| 7 | Сумма средств, уплаченных налогоплательщиком в связи с переоборудованием принадлежащего ему транспортного средства с использованием в виде топлива моторного смесевого, биоэтанола, биодизеля, сжатого или сжиженного газа, других видов биотоплива | Без ограничений |

| Для подтверждения права на налоговую скидку по таким расходам необходимо иметь соответствующие документы, подтверждающие расходы по переоборудованию транспортного средства, сертификат соответствия транспортного средства, которое было переоборудовано, и свидетельство о регистрации транспортного средства (технический паспорт) (см. разъяснение в подкатегории 103.06.07 БЗ). Подробнее о налоговой ГБО-скидке вы могли прочитать в «Налоги и бухгалтерский учет», № 69, с. 31. | ||

| Сумма расходов налогоплательщика на строительство (приобретение) доступного жилья, определенного законом, в том числе на погашение льготного ипотечного жилищного кредита, предоставленного на такие цели, и процентов по нему ( п.п. 166.3.8 НКУ) | Расходы, которые лично понесены физическим лицом на строительство (приобретение) доступного жилья и погашение льготного ипотечного жилищного кредита и процентов по нему | |

| Доступное жилье — это жилые дома (комплексы) и квартиры, которые уже построены или строятся при государственной поддержке ( ч. 1 ст. 4 Закона Украины «О предотвращении влияния мирового финансового кризиса на развитие строительной отрасли и жилищного строительства» от 25.12.2008 г. № 800-VI). | ||

Мы знаем, что п.п. 166.3.4 НКУ разрешает включать в состав налоговой скидки средства, уплаченные в пользу заведений здравоохранения за лечение налогоплательщика или члена его семьи первой степени родства. Однако пока нет закона об общеобязательном государственном социальном медицинском страховании, таким расходам нет места в составе налоговой скидки ( абзац седьмой п. 1 разд. XIX НКУ).

Скидка в декларации

Еще раз обратим ваше внимание на то, что по итогам 2015 года мы с вами отчитываемся по новой форме декларации о доходах. В ней сведения о сумме налоговой скидки отражаем сразу в разделе III. Никакие приложения к декларации по налоговой скидке заполнять не нужно!

Порядок заполнения раздела III был рассмотрен на с. 17.

Важно! Подавая декларацию о доходах, чтобы реализовать свое право на налоговую скидку, вы обязаны отразить в ней все налогооблагаемые доходы, полученные вами в 2015 году (при их наличии), а не только сумму заработной платы.

Предельный срок подачи декларации с налоговой скидкой:

— для тех, кто обязан задекларировать свои доходы, полученные на протяжении 2015 года, — сроки, установленные для случаев обязательной подачи (см. табл. 1 на с. 8);

— для тех, кто не обязан подавать декларацию о доходах за 2015 год, а делает это исключительно из-за налоговой скидки, — до 31.12.2016 г.

Обратите внимание: сумма НДФЛ, возвращаемая вам из бюджета в связи с реализацией права на налоговую скидку, не включается в ваш налогооблагаемый доход на основании п.п. 165.1.17 НКУ.

А теперь пример заполнения декларации о доходах.

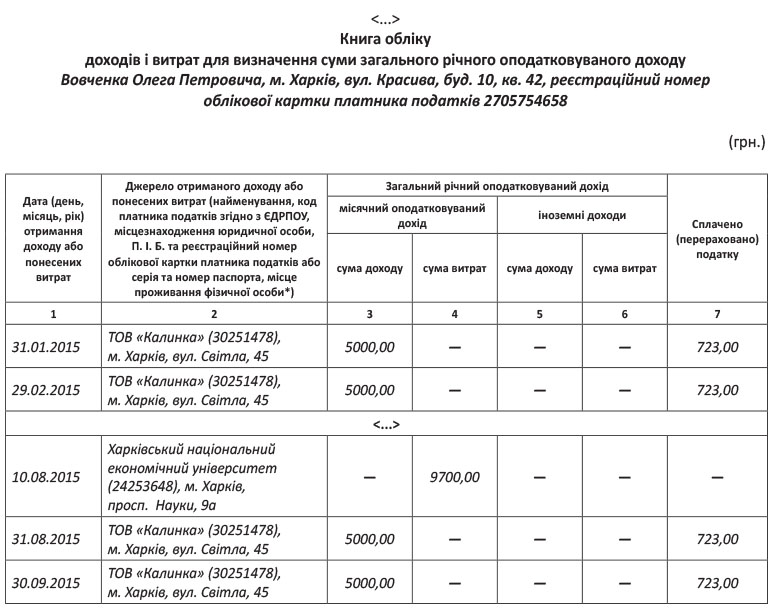

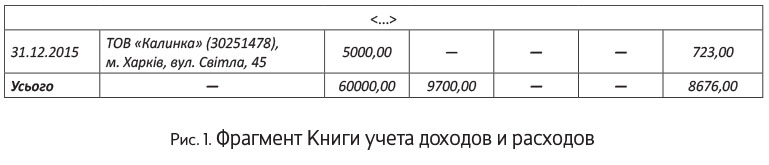

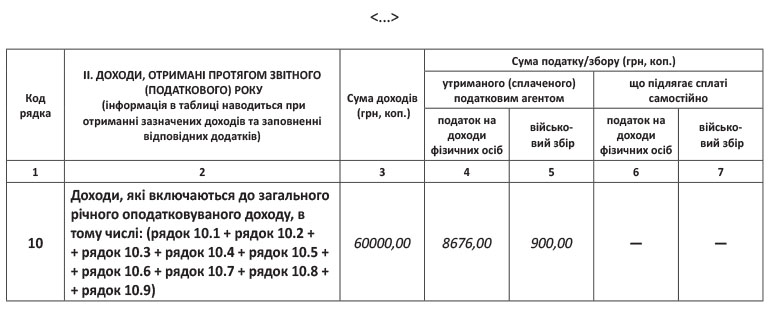

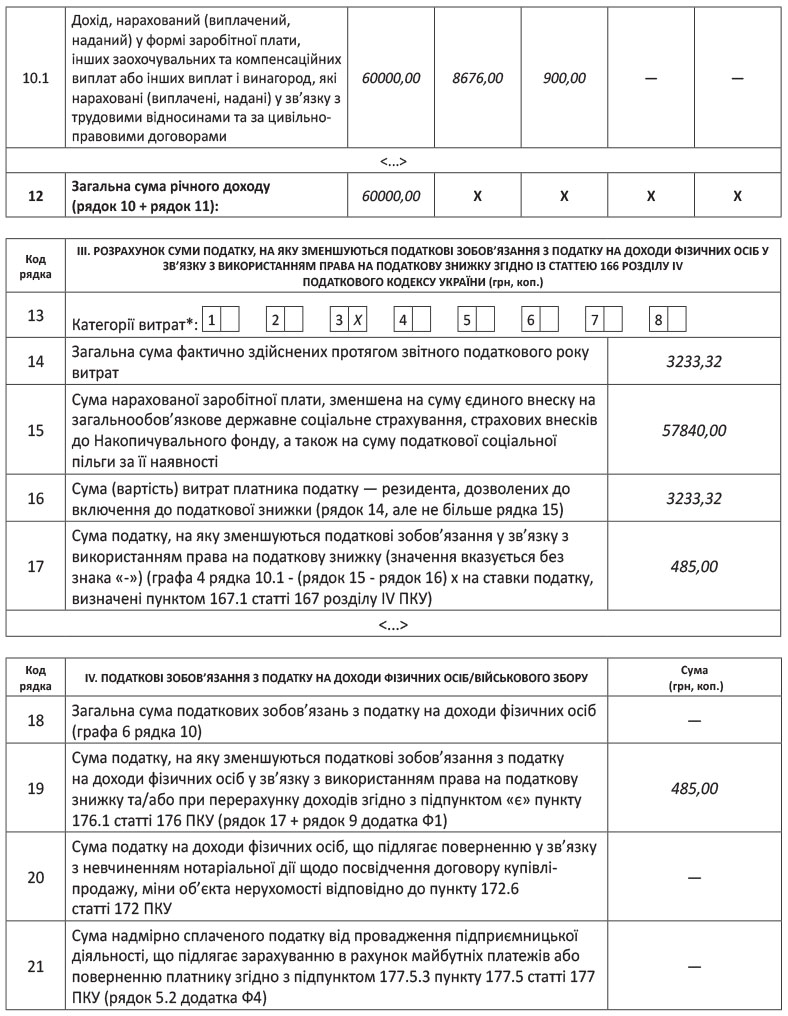

Пример. Вовченко О. П. в течение 2015 года получал доходы только в виде заработной платы по основному месту работы (ООО «Калинка»). Сумма заработной платы, начисленной за 2015 год, составила 60000 грн. Сумма удержанного из заработной платы ЕСВ — 2160 грн., ВС — 900 грн., НДФЛ — 8676 грн.

В августе 2015 года он оплатил обучение своего сына в вузе (сыну 17 лет) в 2015 — 2016 учебном году. Сумма оплаты равна 9700 грн. Договор на обучение заключен между вузом и сыном Вовченко О. П. Данные сына указаны в квитанциях на оплату обучения.

Самостоятельного дохода в виде заработной платы сын Вовченко О. П. не имеет.

Вовченко О. П. планирует включить расходы на обучение сына в учебном заведении в состав налоговой скидки.

Приведем фрагмент Книги учета доходов и расходов, которую вел Вовченко О. П. (см. рис. 1).

Налогоплательщик вправе включить в состав налоговой скидки понесенные непосредственно им самим расходы на обучение члена своей семьи первой степени родства, при условии, что последний не получает заработную плату ( п.п. 166.3.3 НКУ). Это условие у нас выполняется. Сын Вовченко О. П. не получает заработную плату. Но как же быть с требованием, что расходы должны быть понесены именно декларирующим их налогоплательщиком? Ведь в договоре и квитанциях на оплату обучения указаны данные сына Вовченко О. П.? Ничего страшного. Просто в этом случае налоговики наряду с другими документами (договором на обучение ребенка, квитанциями, подтверждающими оплату обучения ребенка, справками о полученном доходе в виде заработной платы) попросят Вовченко О. П. предоставить документы, подтверждающие родство.

Теперь определим сумму расходов на обучение, которая войдет в состав налоговой скидки. Подпункт 166.3.3 НКУ разрешает включать в скидку по НДФЛ сумму расходов на обучение, которая не превышает в 2015 году 1710,00 грн. в расчете на каждое обучающееся лицо за каждый полный или неполный месяц обучения в течение отчетного налогового года. Следовательно, сумма средств, уплаченная в отчетном (2015) налоговом году за периоды обучения следующего (2016) года, не может быть включена в налоговую скидку отчетного (2015) года.

Рассчитаем сумму ежемесячного платежа за обучение в вузе сына Вовченко О. П. :

9700,00 : 12 = 808,33 (грн.),

где 12 — продолжительность учебного года.

Ежемесячный платеж за обучение (808,33 грн.) не превышает предельный размер (1710,00 грн.). Значит, в состав налоговой скидки 2015 года Вовченко О. П. сможет включить сумму, равную:

808,33 х 4 = 3233,32 (грн.),

где 4 — количество месяцев учебы, приходящихся на 2015 год (сентябрь — декабрь 2015 года).

А как же быть с оплатой за обучение в 2016 году, которая фактически была проведена Вовченко О. П.в 2015 году? Ее он сможет включить в состав налоговой скидки 2016 года (см. Обобщающую налоговую консультацию о включении в налоговую скидку за отчетный год сумм расходов, понесенных в прошлом году на оплату стоимости обучения за месяцы отчетного года, утвержденную приказом ГФСУ от 06.04.2015 г. № 247).

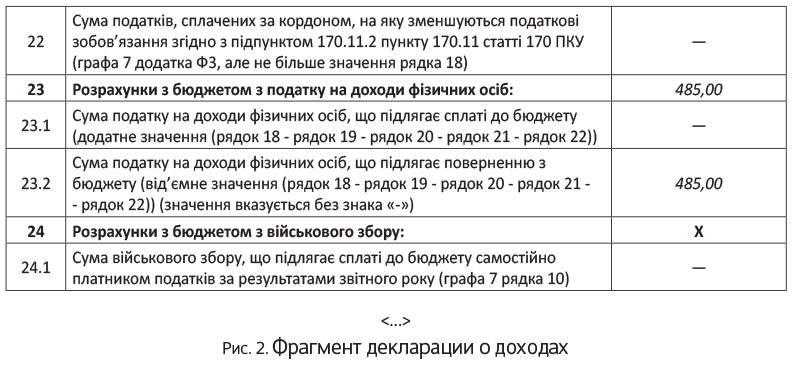

Заполним декларацию о доходах (см. рис. 2).

выводы

Если в 2015 году вами были понесены расходы, перечисленные в п. 166.3 НКУ, задекларируйте налоговую скидку и вам вернут из бюджета часть уплаченного в течение года с заработной платы НДФЛ.

Налоговая скидка — это документально подтвержденная сумма (стоимость) расходов, на которую разрешено уменьшение общего годового налогооблагаемого дохода, полученного по результатам отчетного года в виде заработной платы, в случаях, определенных НКУ.

Если вы не воспользуетесь правом на начисление налоговой скидки по итогам отчетного налогового года, то такое право на следующие налоговые годы не перенесется!