Объект и база для «компенсирующих» НО

По требованиям п. 198.5 НКУ плательщик налога обязан начислить налоговые обязательства (НО), если приобретенные или изготовленные товары/услуги/необоротные активы (НА) предназначаются для использования или начинают использоваться в операциях, которые:

— не являются объектом НДС-обложения согласно ст. 196 НКУ (кроме случаев, предусмотренных п.п. 196.1.7 НКУ) или место поставки которых находится за пределами таможенной территории Украины — «необъектные» операции (п.п. «а»);

— освобождены от налогообложения согласно ст. 197 НКУ, подразд. 2 разд. ХХ НКУ, международным договорам (кроме операций, предусмотренных п.п. 197.1.28 НКУ, п. 197.11 НКУ) — «льготные» операции (п.п. «б»);

— осуществляются в пределах баланса (в том числе передача для непроизводственного использования, перевод производственных НА в состав непроизводственных) — «непроизводственные» операции (п.п. «в»);

— не являются хозяйственной деятельностью плательщика налога — «нехозяйственные» операции (п.п. «г»).

Начислять «компенсирующие» НО также нужно, если товары/услуги/НА частично используются по «двойному» назначению: как в облагаемой, так и в необлагаемой деятельности. Об этом «позаботился» п. 199.1 НКУ. Сумма начисляемых НО в таком случае будет соответствовать доле использования товаров/услуг/НА в необлагаемых операциях.

Внимание! «Компенсирующие» НО по п. 198.5 НКУ нужно начислять только после того, как НН поставщиком зарегистрирована и возникло право на НК. Одним словом, когда сумма «входного» НДС подтверждена НН, а значит, есть, что компенсировать (см. письмо ГФСУ от 23.08.2017 г. № 1730/6/99-99-15-03-02-15/ІПК, БЗ 101.06 // «Налоги и бухгалтерский учет», 2017, № 75, с. 5).

До тех пор пока НН не зарегистрирована/зарегистрирована с ошибками, «компенсирующие» НО не начисляем (ждем регистрации/исправления НН).

Важное условие:

налоговые обязательства по пп. 198.5 и 199.1 НКУ возникают только при условии наличия «входного» НДС

То есть если товар/услуга/НА были приобретены «без НДС», «компенсирующие» НО по пп. 198.5 и 199.1 НКУ начислять не нужно. Это подтверждают и налоговики (см. письмо ГФСУ от 12.01.2017 г. № 599/7/99-99-15-03-02-17).

Базу налогообложения по таким «компенсирующим» НО определяют согласно п. 189.1 НКУ:

— для товаров/услуг — исходя из стоимости приобретения;

— для НА — исходя из балансовой (остаточной) стоимости на начало периода необлагаемого/нехозяйственного использования.

Дата возникновения «компенсирующих» НО

При наличии «входной» НН «компенсирующие» НО по п. 198.5 НКУ начисляют:

— на дату первого события по приобретению товаров/услуг/НА (т. е. на дату получения/предоплаты) — если об их необлагаемом/нехозяйственном использовании известно уже при приобретении (см. письма ГФСУ от 09.07.2015 г. № 24876/7/99-99-19-03-02-17 и от 03.12.2015 г. № 27896/5/99-99-19-03-02-16);

— на дату начала необлагаемого/нехозяйственного использования товаров/услуг/НА, определенную в первичных документах, — если о таком их использовании не было известно при приобретении и в таких операциях они стали использоваться впоследствии.

Эти же правила применяют и при определении даты возникновения НДС-обязательств по п. 199.1 НКУ (см. «Налоги и бухгалтерский учет», 2017, № 61, с. 14).

Заметьте: начислить «компенсирующие» НО на дату их возникновения необходимо независимо от того, включена ли зарегистрированная «входная» НН в НК или нет. То есть

если НН зарегистрирована, но НК по ней отложили с учетом 365 дней (п. 198.6 НКУ), то отложить «за компанию» и «компенсирующие» НО нельзя

А вот в случае когда «входная» НН не зарегистрирована, тогда «компенсирующие» НО по пп. 198.5, 199.1 НКУ начисляют только в периоде, в котором она будет зарегистрирована. Ведь отразить НК без наличия зарегистрированной НН плательщик не вправе (п. 198.6 НКУ). А значит, и для начисления «компенсирующих» НО тоже нет оснований.

Если же в НН допущена ошибка (НН ошибочна), то право на НК (а соответственно и необходимость начисления «компенсирующих» НО) возникнет только после исправления поставщиком НН.

Заполняем «компенсирующую» НН

Не позднее последнего дня отчетного (налогового) периода на «компенсирующие» НО составляют сводные «компенсирующие» НН (пп. 198.5 НКУ, 199.1 НКУ).

Заметьте: в отличие от сводной «ритмичной» НН, составляемой согласно п. 201.4 НКУ, сводную «компенсирующую» НН выписывают не позднее последнего дня отчетного (налогового) периода. Поэтому «квартальщики» составляют такую сводную НН не позднее последнего дня отчетного квартала. А вот плательщики, отчитывающиеся ежемесячно, выписывают ее не позднее последнего дня месяца.

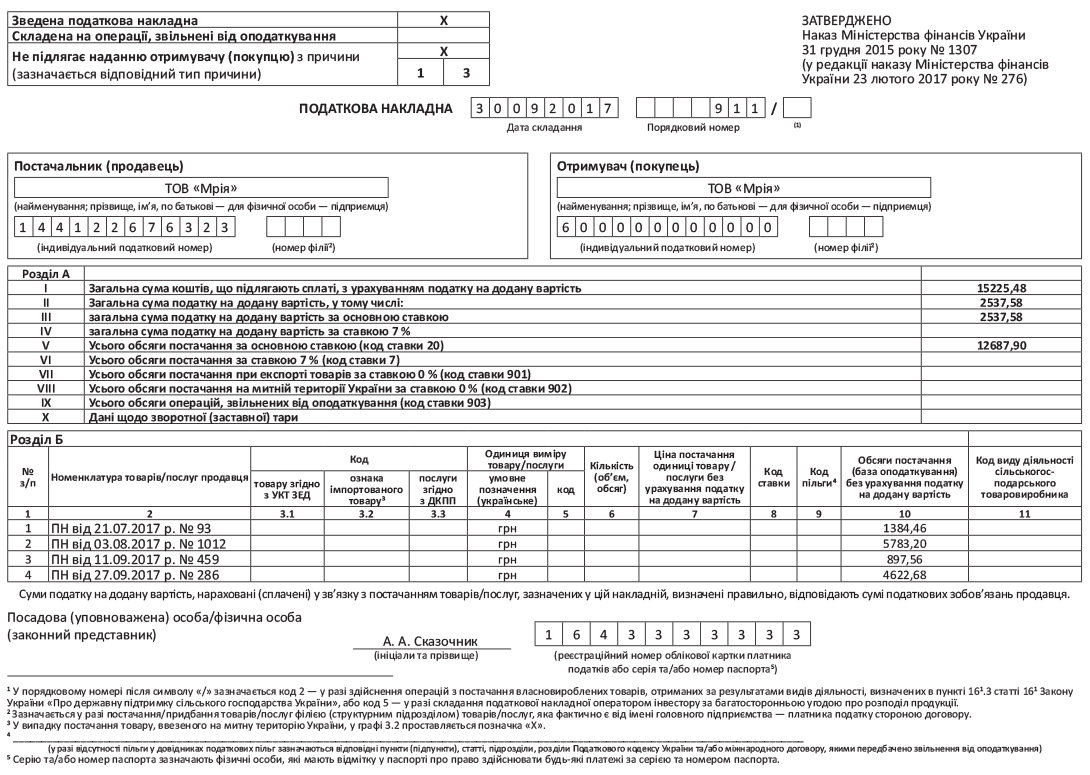

В верхней левой части сводной «компенсирующей» НН проставляют отметку «Х», подтверждающую, что НН — «Зведена податкова накладна».

Одновременно с этим делают отметку «Х» в поле «Не підлягає наданню отримувачу (покупцю) з причини», свидетельствующую о том, что покупателю НН не выдается, и указывают соответствующий тип причины:

04 — Составлена на поставки в пределах баланса для непроизводственного использования;

08 — Составлена на поставки для операций, которые не являются объектом обложения НДС;

09 — Составлена на поставки для операций, которые освобождены от обложения НДС;

13 — Составлена в связи с использованием производственных или непроизводственных средств, других товаров/услуг не в хозяйственной деятельности.

Учтите!

На каждый тип причины («04», «08», «09», «13») составляют отдельные сводные «компенсирующие» НН (п. 11 Порядка № 1307)

Вместе с тем разрешается составлять несколько (!) сводных «компенсирующих» НН с одним и тем же типом причины (см. БЗ 101.16).

В графе «Отримувач (покупець)» заглавной части сводной «компенсирующей» НН плательщик указывает собственное наименование (Ф. И. О.), а в строке «Індивідуальний податковий номер отримувача (покупця)» проставляет условный ИНН «600000000000» (п. 11 Порядка № 1307).

Внимание! В НН с условным ИНН «600000000000» в поле «Зведена податкова накладна» обязательно должна быть проставлена отметка «Х». В противном случае НН не принимаются. То есть с типами причин «04», «08», «09», «13» обычные — не сводные — НН зарегистрировать не получится.

Табличную часть раздела Б сводной «компенсирующей» НН заполняют так:

— в «номенклатурной» графе 2 записывают даты и порядковые номера «входных» НН, по которым компенсируют НК (п.п. 1 п. 16 Порядка № 1307);

— графы 3.1, 3.2, 3.3, 5 — 9, 11 таких НН не заполняют (п.п. 9 п. 16 Порядка № 1307);

— в графе 4 «умовне позначення (українське)» указывают «грн» (п.п. 3 п. 16 Порядка № 1307);

— cтроки VII — IX раздела А не заполняют (п.п. 9 п. 16 Порядка № 1307).

Пример заполнения сводной «компенсирующей» НН, составленной на нехозяйственное использование товаров/услуг/НА, см. на с. 30.

В декларации по НДС «компенсирующие» НН отражают в зависимости от того, по какой ставке (20 % или 7 %) начисляли НО — в строке 4.1 или 4.2 и в таблице 1 приложения Д5.

Заметьте! За просрочку/нерегистрацию сводных «компенсирующих» НН, оформленных согласно п. 198.5 НКУ, применяют штрафы, предусмотренные ст. 1201 НКУ. Однако с позиции Минфина под штрафы по ст. 1201 НКУ не подпадают «компенсирующие» НН из п.п. «б» п. 198.5 НКУ (см. письмо от 14.04.2017 г. № 11310-09-10/10306).