* См. «Налоги и бухгалтерский учет», 2020, № 24, с. 24.

Плата за землю — это составляющая налога на имущество (п.п. 265.1.3 НКУ). Для плательщиков земельного налога основанием для уплаты является статус владельца или постоянного землепользователя (п. 269.1 НКУ), а для плательщиков арендной платы — наличие договора аренды земельного участка (п. 288.1 НКУ).

В условиях общенационального карантина, когда бизнес объективно вынужден свернуть или по крайней мере затормозить свою деятельность, законодатель любезно согласился освободить плательщиков земналога и арендной платы от этих платежей. Что из этого вышло? Давайте посмотрим!

Какие участки под освобождением?

Согласно п. 524 подразд. 10 разд. ХХ НКУ (далее — п. 524) за период с 01.03.2020 г. по 30.04.2020 г. не начисляется и не уплачивается плата за землю (земельный налог и арендная плата) за

земельные участки физических и юридических лиц, которые используются ими в хоздеятельности

Это очень интересное уточнение.

Во-первых, формально п. 524 выписан так, что временную приостановку деятельности в связи с карантином можно толковать в том ключе, что участок уже не используется в хозяйственной деятельности и, соответственно, «карантинное» освобождение его не касается. Конечно, законодатель имел в виду совсем другое — если использование земли до введения карантина имело хозяйственное направление, то именно на такую землю и должно распространяться это освобождение. Для примера: поле для гольфа, которое принадлежит спортивному клубу, будет освобождаться от земельного налога, даже если клуб сейчас прекратил свою деятельность. Зато поле для гольфа, на котором время от времени развлекаются учредители предприятия, под это освобождение не подпадает.

Во-вторых, указанная норма никоим образом не касается единщиков. Она ни расширяет, ни ограничивает то освобождение от земналога, которое они и так имеют согласно п.п. 4 п. 297.1 НКУ.

В-третьих, из определения хозяйственной деятельности (п.п. 14.1.36 НКУ) следует, что земельные участки, находящиеся в собственности обычных физических лиц, вообще проходят мимо «карантинного» освобождения, и за такие участки плата за землю в период карантина будет уплачиваться в обычном порядке. Соответственно,

под освобождение подпадают только земельные участки хозсубъектов, т. е. юридических лиц и ФЛП

Вместе с тем следует иметь в виду, что такого субъекта права собственности на землю, как ФЛП, в гражданском законодательстве нет. Более того! Нет и такого плательщика платы за землю в налоговом законодательстве. НКУ четко определяет, что начисление сумм налога физическим лицам (следовательно, и физлицам-предпринимателям в том числе) проводят контролирующие органы (п. 286.5), а юридические лица самостоятельно исчисляют сумму налога и декларируют свои налоговые обязательства (п. 286.2). Поэтому и уточняться в связи с карантинным освобождением должны лишь «юрики». ФЛП-землевладельцам и землепользователям уменьшить плату за землю за март — апрель должны налоговики.

Увы, но уже есть тревожный сигнал — см. информационное письмо ГНСУ от 20.03.2020 г. № 7*, авторы которого заявляют, что ФЛП в части начисления и уплаты земельного налога и арендной платы приравнены к юрлицам. А далее заводят свою старую песню (см. БЗ 111.05): если ФЛП имеют правоустанавливающие документы на землю, такие лица также самостоятельно исчисляют размер платы за землю и подают налоговую декларацию. Тем самым, похоже, намекают, что только такие ФЛП (которых, вообще-то, не должно существовать в природе, поскольку земля оформляется не на ФЛП, а на физическое лицо) могут рассчитывать на «карантинное» освобождение.

* См.: tax.gov.ua/data/material/000/322/412719/Informaciyniy_list_7.pdf

Остальным ФЛП фискалы могут и не откорректировать плату за землю, ссылаясь на то, что на «физиков» это освобождение не распространяется. Если случится именно так, призываем вас обращаться к контролерам с требованием провести перерасчет. Ну а дальше, если понадобится, подавать на них в суд.

Как юрлицам воспользоваться освобождением?

На сегодня п. 524 предоставляет им право подать уточняющую декларацию. И в ней отразить изменение налоговых обязательств по плате за землю за март и апрель 2020 года.

Напомним, что есть два варианта для подачи «земельной» декларации — годовой и месячный. Рассмотрим отдельно, как воспользоваться «карантинным» освобождением плательщикам при выборе каждого из двух вариантов.

Годовая декларация. Ее подают по состоянию на 1 января и не позднее 20 февраля текущего года (п. 286.2 НКУ). Соответственно, если плательщик выбрал годовой вариант, то он уже подал декларацию на 2020 год. Поэтому

единственный выход для годовиков воспользоваться «карантинным» освобождением — через механизм самоисправления ошибок

Для этого нужно подать декларацию на 2020 год с отметкой «Уточнююча» и заполнить в ней поле «з урахуванням уточнень з». В этом поле указываем «01.03», ведь именно с этой даты произошли изменения, которые повлияли на размер налогового обязательства по плате за землю (БЗ 111.05).

Подать уточняющую декларацию следует не позднее предельного срока уплаты налогового обязательства по плате за землю за март, т. е. не позднее 30 апреля, причем без каких-либо самоштрафов и/или пени.

Иначе предыдущая (неуточненная) сумма платы за землю будет считаться согласованным денежным обязательством, которое нужно уплатить. Правда, штраф согласно ст. 126 НКУ за неуплату неуточненной суммы платы за землю плательщику не грозит, поскольку п. 521 подразд. 10 разд. ХХ НКУ устанавливает мораторий на налоговые штрафы за нарушения, совершенные с 01.03.2020 г. до 31.05.2020 г.

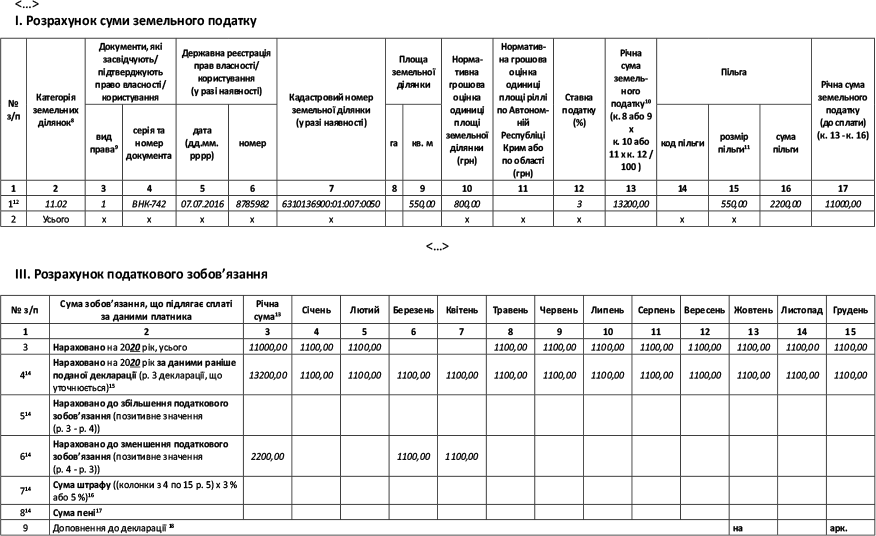

Сначала об уточнении земельного налога. По своей сути освобождение, предоставленное п. 524, является льготой (см. п. 30.1 НКУ). Однако в последнем Справочнике № 96/2 других налоговых льгот по состоянию на 01.01.2020 г. кода для такой льготы, конечно, еще нет. При таких обстоятельствах в колонке 14 «код пільги» раздела І можно по аналогии с НДС (см. примечание 6 к форме налоговой накладной, утвержденной приказом Минфина от 31.12.2015 г. № 1307) проставить условный код «99999999». В колонке 15 «розмір пільги» раздела І указываем площадь земучастка, которая освобождается от налогообложения (по сути, всю площадь, облагаемую налогом при обычных условиях), а в колонке 16 «сума пільги» раздела І — общую сумму земналога, первоначально начисленную за март и апрель. Соответственно, в колонке 17 «Річна сума земельного податку (до сплати)» раздела І декларации будет уже годовая сумма земналога за вычетом «карантинной» льготы.

Вместе с тем существует еще один вариант заполнения раздела І уточняющей декларации: не задействуя «льготные» колонки 14 — 16. Тогда в колонке 13 «Річна сума земельного податку» следует привести налоговое обязательство за 10 месяцев (т. е. без учета сумм за март — апрель), а в колонке 17 — продублировать эту сумму. Если даже впоследствии налоговики разъяснят, что следовало уточняться через льготу, это можно будет сделать в течение 1095 дней без каких-либо штрафов.

Какой бы вариант вы ни выбрали, все равно показатель колонки 17 раздела І переносите в колонку 3 строки 3 раздела ІІІ декларации. Если других уточнений вы не проводите, то колонки 4 — 5 и 8 — 15 строки 3 оставляете без изменений, а колонки 6 и 7 строки 3 — пустыми.

В результате такой манипуляции сумма земналога к уплате в колонках 4-5 и 8-15 не изменится. По этим колонкам суммы земналога в строке 3 и в строке 4 раздела ІІІ будут полностью совпадать. В то же время значение колонки 3 строки 6 раздела ІІІ будет соответствовать значению колонки 16 раздела І.

Обратите внимание! В колонках 6 и 7 по строке 3 после самоисправления будет отражена нулевая сумма земельного налога к уплате, а в колонках 6 и 7 по строке 4 будут стоять суммы, начисленные в начале года в годовой декларации, которую сейчас уточняем. Поэтому после сравнения показателей строк 3 и 4 по строке 6 будет отражено уменьшение обязательств за март (в колонке 6) и апрель (в колонке 7). Колонки 4 — 5 и 8 — 15 строки 6 останутся пустыми. Разумеется, если у вас не будет других уточнений.

Теперь несколько слов об арендной плате. Здесь принцип заполнения раздела ІІІ уточняющей декларации аналогичен ситуации с земельным налогом. А вот принцип заполнения раздела ІІ — совсем иной, поскольку применение льгот по арендной плате ни НКУ, ни форма декларации не предусматривают. Поэтому годовую сумму арендной платы сначала надо рассчитать не за весь год, а за 10 месяцев, после чего указать ее в колонке 12 раздела ІІ, выключив автоматический расчет.

Ежемесячная декларация. При таком выборе вам будет несколько проще. Срок подачи месячной декларации — в течение 20 календарных дней месяца, следующего за отчетным (п. 286.3 НКУ). Поэтому месячные плательщики свои декларации за март еще не успели подать. Соответственно, им (в отличие от годовиков) не нужно ничего уточнять и исправлять.

Нужно ли вообще в таком случае подавать нулевые декларации за март и апрель? Вероятно, да. Ведь только подача годовой декларации освобождает вас от ежемесячного декларирования (п. 286.2 НКУ). И, как нам представляется, эта специальная норма превалирует над общей нормой п. 49.2 НКУ, которая позволяет подавать декларации лишь за те периоды, в которых возникают объекты налогообложения, или в случае наличия показателей, подлежащих декларированию.

Напоследок предлагаем вам пример уточнения земналога в связи с «карантинным» освобождением (см. рисунок).

Фрагмент уточняющей декларации по плате за землю за 2020 год

Что ж, земле во время карантина тоже будет отдых. Два месяца — это, конечно, не библейский «год спокойствия для земли» (Левит 25:4-5), но тоже приятно. А после нашей статьи вы точно будете знать, что вам делать, чтобы зря не переплачивать плату за землю.

выводы

- Земельные участки юр- и физлиц (читай: ФЛП), которые используются ими в хозяйственной деятельности, освобождены от платы за землю за март — апрель.

- Плательщики, которые подали годовую «земельную» декларацию, имеют право уточнить сумму своих налоговых обязательств, указав месячные суммы земналога и арендной платы за март и апрель равными нулю.

- Плательщики, которые подают ежемесячные «земельные» декларации, должны подать нулевые декларации за март и апрель.