ЕСВ и Д1

Коротко о льготах. Часть 141 ст. 8 Закона № 2464* позволяет резиденту Дія Сіті начислять ЕСВ в размере минимального страхового взноса на сумму начисленных каждому застрахованному лицу:

— зарплаты;

— вознаграждения физлицам за выполнение работ (предоставление услуг) по гиг-контрактам.

Однако для применения этой льготы резидент Дія Сіті должен в соответствующем календарном месяце одновременно отвечать следующим требованиям:

1) среднее месячное вознаграждение работникам и гиг-специалистами должно быть не менее 1200 евро (п. 2 ч. 1 ст. 5 Закона № 1667*);

2) среднеучетное количество работников и гиг-специалистов — не менее 9 человек (п. 3 ч. 1 ст. 5 Закона № 1667);

3) не иметь налогового долга, общая сумма которого составляет свыше 10 минзарплат и который «висит» более чем 30 дней (п. 10 ч. 2 ст. 5 Закона № 1667).

* Закон Украины «О стимулировании развития цифровой экономики в Украине» от 15.07.2021 № 1667-IX.

Для определения выплат, которые входят в состав зарплаты, руководствуемся Инструкцией № 5*. Ответ на вопрос: «Что является вознаграждением по гиг-контракту?» — ищем в самом гиг-контракте.

* Инструкция по статистике заработной платы, утвержденная приказом Госстата от 13.01.2004 № 5.

Минимальный страховой взнос в понимании налоговиков — это произведение минимальной зарплаты и ставки ЕСВ 22 % (см. разъяснение в категории 201.04.01 БЗ). Поэтому

независимо от того, имеет работник резидента Дія Сіті инвалидность или нет, ЕСВ с его зарплаты уплачиваем в сумме, которая равняется произведения минзарплаты и ставки ЕСВ 22 %

Переходим к конкретным выплатам.

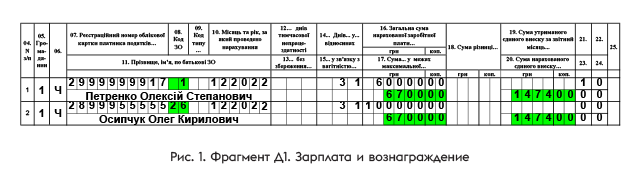

Зарплата и вознаграждение. Рассмотрим на примере порядок отражения в Д1 Налогового расчета заработной платы и вознаграждения по гиг-контракту, которые начислены резидентом Дія Сіті наемному работнику и гиг-специалисту соответственно.

Пример 1. Резидент Дія Сіті (отвечал требованиям) в декабре 2022 года начислил наемному работнику Петренко О. С. (основное место работы, полная занятость) зарплату по трудовому договору в сумме 60000 грн, а гиг-специалисту Осипчук О. К. вознаграждение по гиг-контракту — 100000 грн. ЕСВ начислен и уплачен в размере минимального страхового взноса.

Приложением 1 к Порядку № 4* отдельных кодов категорий застрахованных лиц для наемных работников и гиг-специалистов резидентов Дія Сіті не предусмотрено.

Поэтому в Д1:

— зарплату наемного работника, с которой уплачиваем ЕСВ в размере минимального страхового взноса, отражаем с кодом «1» в графе 08 — наемный работник, оплата труда (независимо от того, имеет он инвалидность или нет);

— вознаграждение гиг-специалиста — с кодом категории застрахованного лица «26» в графе 08 — лицо по гражданско-правовому договору (ГПД), вознаграждение по ГПД.

В графе 16 Д1 указываем фактически начисленную сумму дохода, в графе 17 — минзарплату (6700 грн), а в графе 20 — ЕСВ с минзарплаты — 1474 грн (6700 грн х 22 % : 100 %).

Смотрим рис. 1.

Отпускные и оплата перерыва. Начнем с отпускных, которые начислены наемным работникам. Их сумма входит в состав зарплаты. Поэтому резидент Дія Сіті, который отвечает требованиям, уплачивает ЕСВ в размере минимального страхового взноса с общей суммы зарплаты и отпускных.

Что касается ежегодного оплачиваемого перерыва в исполнении работ (предоставлении услуг) гиг-специалиста, который предоставляется на основании ч. 4 ст. 21 Закона № 1667, то, на наш взгляд, она не является вознаграждением за выполненные работы (предоставленные услуги) по гиг-контракту. Если вы согласны с нами, то сумма оплаты такого перерыва не попадает в базу начисления ЕСВ. Почему? Потому что в соответствии с положениями ст. 4 Закона № 2464 базу начисления ЕСВ формируют: (1) зарплата, (2) больничные, (3) пособие по беременности и родам и (4) вознаграждение по ГПД. Оплата ежегодного перерыва гиг-специалиста не является ни одной из этих выплат.

Переходим к отчетности. Порядок отражения в Д1 отпускных рассмотрим на примере.

Пример 2. Резидент Дія Сіті (отвечал требованиям) в декабре 2022 года начислил наемному работнику Журавчик А. О. (основное место работы, полная занятость) зарплату в сумме 24000 грн и отпускные за время ежегодного отпуска в декабре — 18980 грн.

В Д1 отпускные указывают в отдельных строках в привязке к месяцу, за который они начислены. Однако независимо от такого отражения резидент Дія Сіті, который отвечал требованиям, имеет право уплатить ЕСВ в размере минимального страхового взноса из общей суммы зарплаты с учетом суммы отпускных. Как это отразить в Д1? Например, так, как показано на рис. 2.

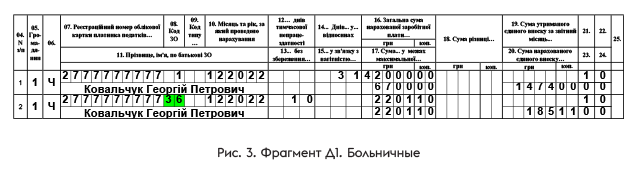

Больничные и пособие по беременности и родам. Указанные выплаты не входят в фонд оплаты труда. Также они не являются вознаграждением за выполненные работы (предоставленные услуги) по гиг-контракту. Вместе с тем, и больничные, и пособие по беременности и родам входят в базу начисления ЕСВ, но как отдельный вид дохода (см. п. 4 ч. 1 ст. 7 Закона № 2464). Поэтому

с больничных и пособия по беременности и родам ЕСВ уплачиваем на общих основаниях

Это подтверждают налоговики в разъяснении в категории 201.04.01 БЗ.

Пример 3. Резидент Дія Сіті (отвечал требованиям) в декабре 2022 года начислил наемному работнику Ковальчук Г. П. (основное место работы, полная занятость, имеет инвалидность, подтвержденную удостоверенной копией справки к акту осмотра МСЭК) зарплату по трудовому договору в сумме 42000 грн и больничные за 10 дней временной нетрудоспособности в декабре — 2201,10 грн.

С зарплаты за декабрь резидент Дія Сіті, который отвечал требованиям в этом месяце, начислит ЕСВ в размере минимального страхового взноса. В Д1 за декабрь зарплату отражаем в отдельной строке (в графе 08 код «1»).

Переходим к больничным. Поскольку больничные являются базой начисления ЕСВ на общих основаниях, а работник, который болел, имеет инвалидность, то резидент Дія Сіті имеет право применить ставку ЕСВ 8,41 % к больничным.

Больничные отражаем в Д1 в отдельной строке. В графе 08 — код категории застрахованного лица «36» — работающее лицо с инвалидностью. Количество дней временной нетрудоспособности проставляем в графе 12. В графах 16 и 17 — сумма больничных, а в графе 20 — сумма ЕСВ, которая начислена на больничные по ставке 8,41 %, — 185,11 грн (2201,10 грн х 8,41 % : 100 %).

Смотрим рис. 3.

Обратите внимание! За месяц, в котором юридическое лицо приобрело статус резидента Дія Сіті, ЕСВ уплачивается не в размере минимального страхового взноса, а на общих основаниях (см. разъяснение в категории 201.04.01 БЗ). Также на общих основаниях начисляет ЕСВ резидент Дія Сіті, который в конкретный календарный месяц не отвечает требованиям, определенным пп. 2, 3 ч. 1, п. 10 ч. 2 ст. 5 Закона № 1667.

НДФЛ/ВС и 4ДФ

Коротко о льготах. Резидент Дія Сіті облагает НДФЛ по ставке 5 % доходы в виде:

— заработной платы;

— вознаграждения по гиг-контракту, в том числе вознаграждения за создание и переход прав на произведения, созданные по заказу;

— авторского вознаграждения за создание служебного произведения и переход прав на него.

Также с таких доходов он удерживает ВС по стандартной ставке 1,5 %.

Переходим к отражению конкретных выплат в 4ДФ Налогового расчета.

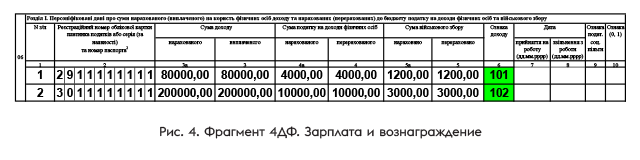

Зарплата и вознаграждение. Лучше всего понять порядок отражения этих выплат в 4ДФ поможет конкретный пример.

Пример 4. Резидент Дія Сіті в декабре 2022 года начислил и выплатил наемному работнику (налоговый номер — 2911111111) зарплату в сумме 80000 грн (НДФЛ — 4000 грн, ВС — 1200 грн), а гиг-специалисту (налоговый номер — 3011111111) вознаграждение по гиг-контракту — 200000 грн (НДФЛ — 10000 грн, ВС — 3000 грн).

С зарплаты и вознаграждения по гиг-контракту удержан НДФЛ по ставке 5 % и ВС — 1,5 %.

Отдельных признаков доходов для отражения в 4ДФ выплат, которое проводит резидент Дія Сіті, не предусмотрено. Поэтому зарплату наемного работника указываем с признаком дохода «101», а вознаграждение гиг-специалиста — «102» (вознаграждение по ГПД). Смотрим рис. 4.

Отпускные и оплата перерыва. Отпускные, которые начислены наемным работникам, входят в состав зарплаты. Поэтому с них удерживаем НДФЛ по льготной ставке 5 % и ВС — 1,5 %.

На наш взгляд, сумма оплаты ежегодного оплачиваемого перерыва в исполнении работ (предоставлении услуг) гиг-специалиста не является вознаграждением за выполненные работы (предоставленные услуги) по гиг-контракту. Поэтому с такой суммы удерживаем НДФЛ по ставке 18 %, как с прочего налогооблагаемого дохода (п.п. 164.2.20 НКУ). Также не забываем о ВС (1,5 %).

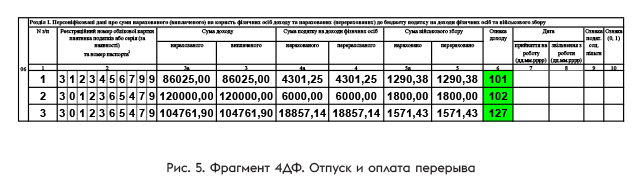

Пример 5. Резидент Дія Сіті в декабре 2022 года начислил наемному работнику (налоговый номер — 3123456799) зарплату за фактически отработанное время — 48000 грн и отпускные 38025 грн, а гиг-специалисту (налоговый номер — 3012365479) вознаграждение по гиг-контракту — 120000 грн и оплата ежегодного перерыва — 104761,90 грн.

По наемному работнику зарплатный доход будет составлять: 48000 + 38025 = 86025 (грн).

С него будет удержан НДФЛ по ставке 5 %:

86025 х 5 : 100 = 4301,25 (грн).

Сумма ВС по ставке 1,5 % составляет:

86025 х 1,5 : 100 = 1290,38 (грн).

Зарплатный доход указываем в 4ДФ общей суммой с признаком дохода «101».

Переходим к гиг-специалисту. С вознаграждения по гиг-контракту удерживаем НДФЛ по ставке 5 %:

120000 х 5 : 100 = 6000 (грн).

ВС с вознаграждения будет удержан в сумме:

120000 х 1,5 : 100 = 1800 (грн).

Оплату перерыва облагаем НДФЛ по ставке 18 %:

104761,90 х 18 : 100 = 18857,14(грн).

ВС с оплаты перерыва будет удержан в сумме:

104761,90 х 1,5 : 100 = 1571,43 (грн).

Вознаграждение указываем в 4ДФ с признаком «102», а оплату ежегодного перерыва — «127». Смотрим рис. 5.

Больничные и пособие по беременности и родам. Начнем с простого — с пособия по беременности и родам. Его сумма не включается в состав налогооблагаемого дохода. Поэтому НДФЛ и ВС с пособия по беременности и родам не удерживаем, а в 4ДФ указываем его сумму со стандартным признаком дохода «128».

Переходим к больничным. Они не являются вознаграждением за выполненные работы (предоставленные услуги) по гиг-контракту. Поэтому

в случае начисления больничных гиг-специалисту облагаем их сумму НДФЛ по стандартной ставке 18 %

Также удерживаем ВС (1,5 %). В 4ДФ сумму больничных гиг-специалиста указываем с признаком дохода «127» — прочий налогооблагаемый доход.

Что касается больничных, которые начислены наемным работникам, то абзац третий п.п. 169.4.1 НКУ называет их зарплатой за период ее сохранения согласно законодательству. Следовательно, и облагаться налогом они должны в составе зарплаты по льготной ставке. Однако в случае, когда больничные выплачивает именно резидент Дія Сіті, ГНСУ почему-то игнорирует указанную норму НКУ и предлагает почитать Инструкцию № 5, которая выводит нетрудоспособные выплаты за фонд оплаты труда (см. разъяснение в категории 103.03 БЗ).

Что же, стремление налоговиков изучить Инструкцию № 5 радует. Однако все-таки в вопросах налогообложения следует отдавать предпочтение НКУ.

Если же соглашаться с подходом налоговиков, то больничные следует облагать НДФЛ по ставке 18 % как прочий налогооблагаемый доход и отражать в 4ДФ с признаком «127» (п.п. 164.2.20 НКУ, разъяснение в категории 103.25 БЗ).

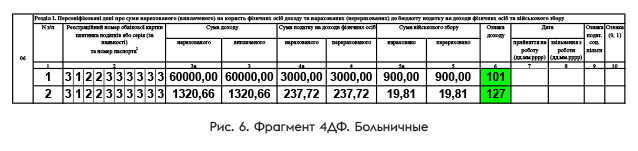

Пример 6. Резидент Дія Сіті в декабре 2022 года начислил наемному работнику (налоговый номер — 3122333333) зарплату по трудовому договору в сумме 60000 грн (НДФЛ — 3000 грн, ВС — 900 грн) и больничных — 1320,66 грн (НДФЛ — 237,72 грн, ВС — 19,81 грн).

Предприятие учло позицию налоговиков и удержало с больничных НДФЛ по ставке 18 %. А вот к зарплате применена льготная ставка НДФЛ 5 % (см. рис. 6).

Внимание! Юридическое лицо, которое получило статус резидента Дія Сіті не с начала месяца, суммы зарплаты (гиг-вознаграждения), начисленные (выплаченные) работникам и гиг-специалистам за такой месяц, облагает м НДФЛ по ставке 18 % (разъяснение в категории 103.03 БЗ).

Кроме того, резидент Дія Сіті, который в конкретный календарный месяц не отвечал требованиям, определенным пп. 2, 3 ч. 1 ст. 5 Закона № 1667, в пределах Налогового расчета, обязан самостоятельно осуществить перерасчет НДФЛ по ставке 18 % в отношении доходов специалистов резидента Дія Сіті в виде зарплаты или вознаграждения по гиг-контракту, которые были выплачены в течение такого календарного месяца, и уплатить его за собственный счет в бюджет до подачи Налогового расчета (см. п.п. 170.141.5 НКУ, разъяснение в категории 103.03 БЗ).

Выводы

- Резидент Дія Сіті в Д1:

- — зарплату наемного работника, с которой уплачен ЕСВ в размере минимального страхового взноса, отражает с кодом «1» в графе 08;

- — вознаграждение гиг-специалиста — с кодом категории застрахованного лица 26.

- На больничные и пособие по беременности и родам резиденты Дія Сіті начисляют ЕСВ по общим правилам. Также по общим правилам эти выплаты отражают в Д1.

- В 4ДФ зарплату наемного работника резидента Дія Сіті следует отражать с признаком дохода «101», а сумму вознаграждения по гиг-контракту — «102».

- Больничные, которые начислены наемным работникам и гиг-специалистам, по мнению налоговиков, следует отражать в 4ДФ с признаком дохода «127».