Можно ли прекратить ФЛП-должника?

Уже давно прошли те времена, когда сняться с госрегистрации ФЛП мог только после того, как налоговики подтвердят отсутствие у него долгов. Сейчас

избавиться от ФЛП-статуса можно буквально за один день — как только ФЛП решит, что он больше не намеревается заниматься бизнесом

Зарегистрировать прекращение ФЛП можно даже онлайн на сайте «Дія» или в ЦПАУ, или у нотариуса-госрегистратора.

Но при этом надо понимать, что долги, которые образовались до прекращения ФЛП, никуда после прекращения не денутся. Их все равно придется погасить (абз. 2 п.п. 65.10.4 НКУ).

Главное здесь, что экс-предпринимателю после того, как он зарегистрирует прекращение, уже не будут начисляться новые обязательства. И это самое актуальное! Потому что вы же помните, что с 01.07.2023 планируют отменить возможность не уплачивать ЕН, которая сейчас предусмотрена для упрощенцев групп 1 и 2 (больше деталей об этом найдете в статье «Что будет с 1 июля: проект № 8401 приближается» // «Налоги & бухучет», 2023, № 44).

Поэтому стоит поторопиться и сняться с госрегистрации до 01.07.2023, чтобы не нарываться на новые долги

Какие налоги ФЛП задолжал?

В связи с войной для ФЛП ввели ряд существенных послаблений. Так:

— с 01.03.2022 (то есть начиная с уплаты за март 2022) абсолютно все ФЛП имеют возможность не уплачивать ЕСВ «за себя»;

— с 01.04.2022 (то есть начиная с уплаты за апрель 2022) упрощенцы групп 1 и 2 имеют возможность не уплачивать ЕН.

Не важно при этом, продолжает ли работать ФЛП, получает ли он доход.

Правда, в прошлом году некоторые местные налоговики достаточно активно стали «обрабатывать» плательщиков ЕН групп 1 и 2. Дескать, если вы продолжаете/возобновили предпринимательскую деятельность, то и ЕН должны уже обязательно уплачивать. Что, конечно, не отвечает действительности. В конце концов ГНСУ вынуждена была предоставить разъяснение, еще раз подтвердив, что

любой упрощенец группы 1 или 2 имеет право не уплачивать ЕН в течение войны (письмо ГНСУ от 07.11.2022 № 695/2/99-00-24-01-03-02)

Больше деталей об этом найдете в статье «Уплата ЕН ФЛП групп 1 и 2: «по законам военного положения» // «Налоги & бухучет», 2022, № 87.

Эти послабления действуют и по сегодняшний день. Но, как мы уже сказали выше, возможность не уплачивать ЕН наверняка отменят с 01.07.2023.

Поэтому на сегодняшний день наш упрощенец задолжал:

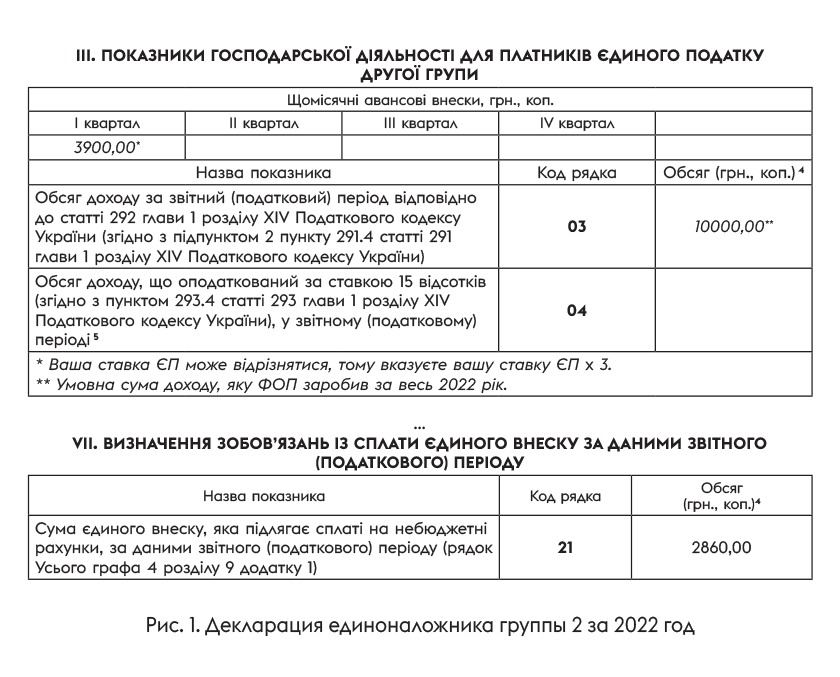

— ЕН за І квартал 2022 года (ваша ставка ЕН х 3);

— ЕСВ «за себя» за январь и февраль 2022 года (1430 грн х 2). При этом исходим с того, что ФЛП не имеет оснований для освобождения от уплаты ЕСВ «за себя» за январь и февраль 2022 (не имеет основного места работы и т. п.).

Вот и все долги. За 2023 год можно ничего не уплачивать, потому что продолжает действовать возможность не уплачивать ЕН групп 1 и 2 и ЕСВ «за себя». Конечно, если у ФЛП нет каких-то дополнительных налогов, например, платы за землю, эконалога и т. п.

Но, чтобы вам не начислили больше, надо правильно заполнить декларацию единоналожника. Очевидно, ФЛП не отчитывался за 2022 год. Поэтому давайте посмотрим, как правильно это сделать.

Какие отчеты надо подать?

Упрощенцы группы 2 в общем случае подают декларацию единоналожника раз в году. В ней они показывают начисление и по ЕН, и по ЕСВ «за себя». Поэтому в нашем случае ФЛП должен будет подать две декларации:

1) за 2022 год. Ее надо было подать не позже 01.03.2023 (к сожалению, срок уже истек);

2) за «кусочек» 2023 года. Ее надо подать в течение 40 календарных дней после окончания того квартала, в котором ФЛП зарегистрирует прекращение и налоговики получат от госрегистратора соответствующее уведомление. Например, если вы прекратите ФЛП во ІІ квартале, то подать «ликвидационную» декларацию единоналожника с ЕСВ-приложением надо будет не позже 09.08.2023.

Так вот, чтобы вам не начислили лишнего, в декларации за 2022 год не надо (!) показывать:

— начисление авансовых взносов по ЕН за ІІ — IV кварталы;

— начисление ЕСВ «за себя» за март — декабрь.

Поэтому ваша декларация и приложение 1 к ней должно выглядеть приблизительно так, как на рис. 1.

А в приложении 1 к декларации за 2022 год строки с марта по декабрь заполните нулями, иначе придется уплачивать ЕСВ «за себя» и за эти месяцы.

То же касается и «ликвидационной» декларации за «кусочек» 2023 года. В ней:

— показываем только доход, заработанный предпринимателем с 01.01.2023 по дату снятия с госрегистрации;

— все поля с авансовыми платежами по ЕН оставляем пустыми;

— в приложении 1 в строках с января по месяц снятия с госрегистрации ставим нули, а все остальные месяцы вообще не заполняем.

Также советуем проверить, не сбросили ли налоговики вас с упрощенки из-за наличия налогового долга по ЕН в течение ІІ и ІІІ кварталов 2022 года (п.п. 8 п.п. 298.2.3, п. 299.11 НКУ). Такая возможность есть при условии, что долг по ЕН превышал 3060 грн.

Впрочем, вряд ли они могли это сделать на практике, потому что проверки во время войны ограничены. Но даже если вам не повезло и вас таки сбросили с упрощенки, не волнуйтесь. Придется просто подать за 2022 год две декларации: одну декларацию единоналожника (с 01.01.2022 до даты сброса с упрощенки) и вторую декларацию об имущественном состоянии и доходах общесистемщика (с даты сброса с упрощенки и по 31.12.2022). Ну и «ликвидационной» будет уже декларация об имущественном состоянии и доходах. Срок ее подачи — 20 календарных дней после окончания месяца, в котором ФЛП зарегистрировал прекращение.

Что касается налогов, то с ними все просто:

— от ЕСВ «за себя» освобождены все предприниматели: с 01.03.2022 и по сегодняшний день (главное, поставить нули в соответствующих строках ЕСВ-приложения к декларации);

— НДФЛ с ВС также можно не уплачивать, если у вашего ФЛП не было чистого дохода (то есть доходы не превышали документально подтвержденные расходы).

Поэтому если ФЛП не работал в 2023 году, то его «ликвидационная» декларация об имущественном состоянии и доходах с ЕСВ-приложением будет пустой (с нулями).

Какова ответственность за долги и неподачу отчетности?

За 2022 год, как мы выяснили выше, надо было отчитаться не позже 01.03.2023. К сожалению, этот срок уже пропущен, как и сроки уплаты ЕН и ЕСВ «за себя» за 2022 год. Поэтому если ФЛП не докажет (документально), что у него не было возможности отчитываться и уплачивать налоги (о чем подробнее в статье «Невозможность исполнять налоговые обязанности: напоминаем о главном» // «Налоги & бухучет», 2022, № 98), он рискует нарваться на:

— штраф 340 грн за несвоевременную подачу декларации (п. 120.1 НКУ);

— штраф 50 % ставки ЕН — за несвоевременную уплату ЕН (ст. 122 НКУ);

— пеню за несвоевременно уплаченный ЕН, начиная с 91-го дня после предельного срока уплаты ЕН. Напоминаем, что предельный срок уплаты ЕН за январь 2022 — 20.01.2022, за февраль 2022 — 18.02.2022, а за март 2022 — 01.08.2022 (с учетом «военных переносов» из п.п. 69.1 подразд. 10 разд. XX НКУ). Вопрос с уплатой пени, кстати, не такой уже и однозначный (о чем подробнее, в частности, в статье «Задекларировали налог, но не уплатили: что угрожает, можно ли избежать ответственности?» // «Налоги & бухучет», 2023, № 24). Впрочем нет сомнений, что налоговики будут настаивать на ее уплате.

Поэтому, чтобы остановить начисление пени, советуем уплатить ЕН как можно быстрее

Что касается ответственности за несвоевременно уплаченный ЕСВ, то в период действия военного положения штрафы и пеня за просрочку не начисляются (п. 921 и 922 разд. VIII Закона № 2464*).

Впрочем налоговики могут применить достаточно большой административной штраф по ст. 1651 КУоАП (680 — 1360 грн) (категория 201.09 БЗ). Поэтому уплатить ЕСВ «за себя» за январь и февраль 2022 года тоже лучше как можно быстрее, чтобы запустить 2-месячный срок давности для наложения этого админштрафа.

Итак, ФЛП, который не исполнял свои налоговые обязанности в 2022 году, сейчас следует как можно быстрее уплатить долги по ЕН и ЕСВ «за себя» и подать декларацию единоналожника за 2022 год. Ну а после этого уже можно закрывать ФЛП и подавать «ликвидационную» декларацию (если в 2023 году доходов не было, то декларация будет — «пустышка»). И поторопитесь, чтобы успеть до 01.07.2023!

Выводы

- Сняться с госрегистрации (то есть зарегистрировать прекращение ФЛП) можно за один день. Налоговые долги тому — не препятствие.

- Но долги, которые образовались до снятия с госрегистрации, все равно придется погасить.

- В настоящее время продолжает действовать возможность не уплачивать ЕН для групп 1 и 2 и ЕСВ «за себя». Но имейте в виду, что освобождение от уплаты ЕН планируют отменить с 01.07.2023 (то есть за месяцы начиная с июля 2023 его уже придется уплачивать).

- Если вы воспользовались правом не уплачивать ЕН и ЕСВ «за себя», в декларациях не надо показывать ЕН- и ЕСВ-начисления за соответствующие месяцы.