Ситуация. Предприятие приобрело объект недвижимости, который согласно регистрационным документам называется «нежилое помещение, кафе». О факте приобретения подали уведомление по ф. № 20-ОПП с типом объекта налогообложения «321» — магазин, поскольку используем это помещение как магазин. Подали также декларацию по налогу на недвижимое имущество с кодом объекта «1230.1» и ставкой налога для магазина 0,25 %. Налоговики вынуждают уточнить декларацию, чтобы она отвечала регистрационным данным, и доначислить налог по ставке для кафе 0,5 %. Действительно ли мы допустили ошибку? Если да, то какова ответственность? Могут ли начисленный налог на недвижимость снять из расходов в связи с некорректным начислением?

Как можно понять из информации, предоставленной читателем, состояние приобретенного объекта недвижимости позволяло без проблем изменить его функциональное назначение. По крайней мере о длительной его реконструкции читатель не упоминает. Поэтому будем исходить из того, что для преобразования кафе в магазин новый собственник ограничился лишь косметическим ремонтом и установкой торгового оборудования. Поскольку это, очевидно, не заняло много времени, было решено сразу отразить информацию о приобретенном объекте в ф. № 20-ОПП как о магазине. А когда настало время декларировать недвижимый налог за этот объект, его рассчитали и задекларировали тоже как для магазина.

Вынуждены согласиться с налоговиками в том, что такие действия предприятия были ошибочными. Но в чем именно? И как теперь сложившуюся ситуацию направить в законное русло? Для ответа на эти вопросы расскажем сначала, как, на наш взгляд, следовало действовать в такой ситуации.

Первичная подача ф. № 20-ОПП

Общие правила ее подачи вы можете вспомнить из статьи «Подача формы № 20-ОПП» // «Налоги & бухучет», 2024, № 49.

Поскольку право собственности на приобретенный объект недвижимости подлежит государственной регистрации, для нас имеет значение то, что ф. № 20-ОПП подается в течение 10 рабочих дней после регистрации (!), создания или открытия объекта налогообложения (п. 8.4 Порядка № 1588). Важно помнить еще и то, что

во время предоставления информации об объектах недвижимого имущества, которые подлежат регистрации в соответствующем государственном органе с получением соответствующего регистрационного номера, принцип укрупнения информации не применяется

Поэтому о новом объекте недвижимости в любом случае надо подавать отдельную ф. № 20-ОПП.

Дополнительно заметим, что право собственности на недвижимость регистрирует нотариус во время совершения нотариального действия (заверения договора купли-продажи). Он же выдает новому собственнику извлечение из Государственного реестра вещных прав на недвижимое имущество (ГРВП), в котором, среди прочего, указан регистрационный номер объекта недвижимого имущества. Тот же, который следует указывать в графе 12 ф. № 20-ОПП. Следовательно, у плательщика имеется вся информация для подачи первичной ф. № 20-ОПП, и медлить с этим смысла нет.

Осталось только решить,

какой тип объекта налогообложения показать для приобретенной недвижимости: тот, который отвечает правоустанавливающим документам (то есть кафе), или тот, который отвечает новому функциональному назначению (то есть магазин)?

В консультациях из БЗ 116.11 — этой и этой налоговики разъясняют, что выбор соответствующего типа объекта налогообложения из рекомендованного справочника осуществляется с учетом вида деятельности, для которой такой объект налогообложения открывается, создается или регистрируется.

Такая формулировка подталкивает к мысли, что предыдущее функциональное назначение объекта недвижимости можно проигнорировать и указать сразу новое. Как, собственно, и сделало предприятие в нашей ситуации.

Поскольку четкого регулирования Порядок № 1588 в этой части не содержит, то если так сделать, думаем, большой ошибки в этом не будет. Однако мы советовали бы плательщикам быть осторожными и

первичную ф. № 20-ОПП подавать в соответствии с характеристикой недвижимости, прописанной в правоустанавливающих документах

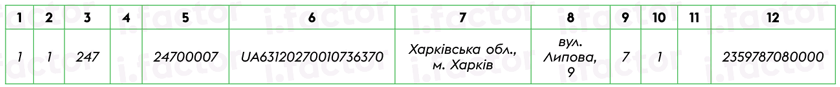

Для ситуации, которую мы здесь рассматриваем, в этой ф. № 20-ОПП следует указывать (см. рис. 1 ниже):

— в графе 2 — признак 1 «Первинне надання інформації про об’єкти оподаткування»;

— в графе 3 — тип объекта налогообложения «247» — кафе, при этом графу 4 заполнять не надо из-за отсутствия наименования объекта;

— в графе 5 — идентификатор объекта налогообложения, скажем, 24700007;

— в графе 9 — состояние «7 — — зміна призначення / перепрофілювання». Это должно значить, что по предыдущему назначению (как кафе) приобретенный объект использоваться не будет;

— в графе 10 «Вид права на об’єкт» код «1 — право власності»;

— в графе 12 — регистрационный номер объекта налогообложения.

Рис. 1. Фрагмент ф. № 20-ОПП (первичная подача)

После этого стоило бы издать приказ (распоряжение) руководителя о перепрофилировании приобретенного объекта. И как только вместо бывшего кафе будет готов к открытию магазин, подать еще одну ф. № 20-ОПП. Как ее заполнить, читайте дальше.

Перепрофилирование объекта в ф. № 20-ОПП

Порядок № 1588 в части заполнения ф. № 20-ОПП при перепрофилировании объекта немногословен. Как можно понять из п. 8.5 Порядка № 1588, перепрофилирование следует рассматривать как изменение сведений об объекте налогообложения, а именно изменение типа. А при любом изменении сведений ф. № 20-ОПП с обновленной информацией об объекте налогообложения, в отношении которого состоялись изменения, подают в таком же порядке и сроки, как и при регистрации, создании или открытии объекта налогообложения. В то же время

если изменяется назначение объекта налогообложения или происходит его перепрофилирование, информация о таком объекте налогообложения предоставляется двумя строками

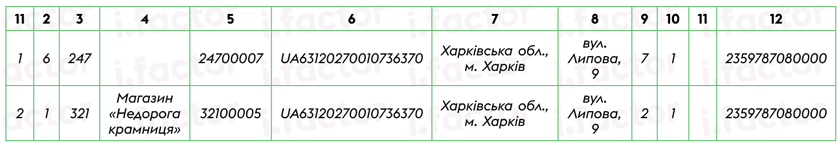

В одной строке указывают информацию о закрытии объекта налогообложения, назначение которого изменяется (в графу 2 вносят значение «6 — закриття об’єкта оподаткування»). При этом в графе 9 «Стан об’єкта оподаткування» проставляют «7 — зміна призначення / перепрофілювання» (БЗ 116.11). Во второй строке предоставляют обновленную информацию об объекте налогообложения, который создан или открыт на основе закрытого (в графу 2 вносят значение «1 — первинне надання інформації про об’єкти оподаткування»). И не забудьте, что идентификатор объекта налогообложения следует будет изменить.

Для нашей ситуации, когда кафе становится магазином, во второй строке ф. № 20-ОПП:

— в графу 3 заносим новый тип объекта налогообложения «321» — магазин;

— графу 4 заполняем при наличии наименования нового объекта (например, магазин «Недорогой магазин»);

— в графе 5 указываем новый идентификатор объекта налогообложения, скажем, 32100010;

— в графе 9 — состояние «2 — експлуатується».

Остальные графы заполняются без изменений (см. рис. 2).

Рис. 2. Фрагмент ф. № 20-ОПП (после перепрофилирования)

Надо ли предприятию, которое ограничилось подачей одной ф. № 20-ОПП сразу на магазин, теперь отзывать ее и переподать две новых так, как мы описали выше?

Вообще-то, налоговики допускают возможность самостоятельного исправления ошибок в ф. № 20-ОПП (БЗ 116.11). Однако в нашей ситуации особого смысла в этом мы не видим, поскольку после такой переподачи налоговики получат ту же информацию об объекте налогообложения, которую они имеют на сегодня. Сейчас для предприятия куда более важно разрулить проблемы с налогом на недвижимость.

Перепрофилирование и налог на недвижимость

По предписаниям п.п. 266.7.5 НКУ

о вновь созданном (нововведенном) объекте недвижимости юридические лица подают декларации в течение 30 календарных дней со дня возникновения права собственности на такой объект, а налог уплачивают начиная с месяца, в котором возникло право собственности на такой объект

Ставки налога устанавливают местные советы в зависимости от места расположения (зональности) и типов объектов недвижимости (п.п. 266.5.1 НКУ).

Что это за типы и коррелируют ли они каким-то образом с типом объекта налогообложения, указанным в ф. № 20-ОПП? Ответ находим в консультации из БЗ 106.03, где налоговики объясняют, что типы объектов недвижимости в решениях советов указываются в соответствии с НК 018:2023*.

* Государственный классификатор зданий и сооружений НК 018:2023, утвержденный приказом Минэкономики от 16.05.2023 № 3573.

Должны сказать, что такое объяснение несколько преждевременно, поскольку НК 018:2023 только недавно (с 01.01.2024) вступил в силу. Поэтому на сегодня во всех таких решениях ставки привязаны к кодам зданий по предыдущему, отмененному с 01.01.2024, классификатору ГК 018-2000*.

* Государственный классификатор зданий и сооружений ГК 018-2000, утвержденный приказом Госстандарта от 17.08.2000 № 507.

К тому же в примечании 4 к приложению 2, которое следует подавать вместе с декларацией при расчете налога за нежилую недвижимость, сказано, что в графе 2 указывается код типа объекта, определенного в соответствии с ГК 018-2000. Поэтому пока что заполнить декларацию без него не получится.

Где взять информацию о принадлежности объекта недвижимости к тому или иному типу? Примечание 4 к приложению 2 говорит об этом так:

если в правоустанавливающих документах на объект недвижимости код согласно ГК 018-2000 не указан, выбирают тот код, который больше всего отвечает типу недвижимости, указанному в правоустанавливающих документах

Следовательно, алгоритм понятен: открываете правоустанавливающие документы, ищете в них код по ГК 018-2000, в большинстве случаев не находите (!) и дальше определяете его самостоятельно, ориентируясь опять-таки на правоустанавливающие документы. А что в них можно увидеть в нашей ситуации?

Как сообщает читатель, тип приобретенной недвижимости прописан там как «Нежилое помещение, кафе». Следовательно, его код по ГК 018-2000 не 1230.1 «Торговые центры, универмаги, магазины», как ошибочно задекларировало предприятие, а 1230.4 «Столовые, кафе, закусочные и проч.». Именно по этому коду и следует определять ставку налога на недвижимое имущество, установленную решением местного совета. До внесения соответствующих изменений в правоустанавливающие документы оснований самовольно называть кафе магазином и уплачивать налог на недвижимость по меньшей ставке у плательщика нет.

Обратите внимание! Тип объекта недвижимости, определенный плательщиком по ГК 018-2000 в целях администрирования налога на недвижимое имущество, не обязательно должен совпадать с типом объекта налогообложения, указанным плательщиком в ф. № 20-ОПП. Задача контролеров, не веря плательщику на слово, проверить правильность опредеmления ставки налога, которая зависит от кода по ДК 018-2000. Как они это будут делать? Очевидно, из информации, которую

органы государственной регистрации прав на недвижимое имущество обязаны предоставлять ГНСУ о налогооблагаемом недвижимом имуществе, в отношении которого у физических и юридических лиц возникает или прекращается право собственности

Делать это они должны ежеквартально в 15-дневный срок после окончания налогового (отчетного) квартала (пп. 70.16.6 и 266.7.4 НКУ). А в этой информации четко сказано, что в собственности плательщика кафе, а не магазин.

Как же плательщику получить возможность уплачивать налог по меньшей ставке для магазина, а не по больше для кафе? Ведь фактически он эксплуатирует именно магазин.

Подсказку дают сами налоговики в письме ГНСУ от 05.03.2024 № 1116/ІПК/99-00-04-01-04 ІПК. Они советуют предприятию

внести соответствующие изменения в регистрационные записи ГРВП в отношении соответствия названий зданий виду хозяйственной деятельности, которую осуществляет предприятие на производственных площадях указанных зданий

Насколько этот путь будет простым, предугадать трудно. Ведь в отдельных случаях он может быть связан с изменением целевого назначения земельного участка (если, скажем, заводской цех собираются перепрофилировать в торговый центр). Не исключены проблемы и со всяческими строительными разрешениями, если масштаб реконструкции недвижимости достаточно значителен. Однако других вариантов достичь желаемого мы не видим.

Процедуру исправления недвижимой отчетности оставим за рамками этой статьи. Впрочем, как исправить ошибку в декларации по налогу на недвижимое имущество, если ошибочно определили ставку налога, вы можете узнать из консультаций в БЗ 106.07 — этой и этой.

В завершение отметим, что

снять из расходов начисленный налог на недвижимость в связи с некорректным начислением налоговики не могут

Ведь вы не завысили при этом собственные расходы, а наоборот их занизили. Поэтому как только вы уточните поданную ранее недвижимую декларацию, вы получите право на дополнительные расходы за предыдущие кварталы. Дополнительно о методике доначисления расходов можно узнать из статьи «Недвижимую и земельную отчетность уточнили? Откорректируйте налог на прибыль!» // «Налоги & бухучет», 2023, № 38. Только читать ее надо, не забывая, что ваша ситуация диаметрально противоположна. Там уточняли налог на недвижимость в сторону уменьшения, что приводило к уменьшению расходов и, как следствие, к увеличению объекта обложения налогом на прибыль. У вас же будет все наоборот. Однако штрафов все равно не будет, поскольку занижение налоговых обязательств в течение военного положения не наказывается.

Выводы

- Если планируется изменение функционального назначения приобретенного объекта недвижимости, первичную ф. № 20-ОПП советуем подавать с типом объекта налогообложения, который отвечает правоустанавливающим документам.

- После того как перепрофилирование приобретенного объекта будет закончено, следует подать еще одну ф. № 20-ОПП с информацией о закрытии старого объекта и открытии нового. При этом идентификатор объекта налогообложения изменяется.

- До внесения соответствующих изменений в правоустанавливающие документы оснований самовольно изменять тип объекта недвижимости и уплачивать налог на недвижимость по ставке, которая не отвечает такому типу, плательщик не имеет.