Фермерское хозяйство, как и любой другой субъект хозяйствования, может закупать сельскохозяйственную продукцию у обычных физлиц, то есть у населения. Тот факт, что физлицо, у которого будет осуществляться закупка зерна, является членом фермерского хозяйства, не имеет значения. Запретов на это законодательство не содержит.

Поэтому

фермерское хозяйство может закупить зерно у физлица, которое является его членом

С точки зрения НКУ собственное зерно обычного физлица, выращенное им для продажи, относится к сельскохозяйственной продукции растительного происхождения, которая подпадает под определение группы 10 УКТ ВЭД (см. п.п. 14.1.234).

Дальше дадим советы об оформлении такой закупки.

Как оформить закупку

Если сельхозпродукция закупается у одного физлица, то для оформления используют закупочный акт. Обычно пользуются формой акта, приведенной в приложении 5 к Методическим рекомендациям, утвержденным приказом Минэкономинтеграции от 17.06.2003 № 157. Но она не является обязательной к применению, потому ее можно дополнить желательными реквизитами или же оформить такой акт в произвольной форме.

Что касается закупочных ведомостей, то их оформляют в случае приобретения продукции одновременно у нескольких физлиц.

Определенные рекомендации по оформлению закупочных актов в свое время предоставляли Минфин (см. письмо от 03.12.2004 № 31-03430-01-10/22335) и ГУ ГФС в г. Киеве (см. письмо от 22.06.2016 № 14003/10/26-15-13-01-12). Если их обобщить, то в закупочном акте целесообразно указывать следующие реквизиты:

— место и дату заключения договора;

— данные о продавце: фамилию, имя и отчество, его адрес, регистрационный номер учетной карточки налогоплательщика или серию и номер паспорта, если он имеет отметку в паспорте об отказе от регистрационного номера (п. 70.12 НКУ);

— реквизиты Справки о наличии у физлица земельных участков (номер, дата, кем выдана), форма которого утверждена приказом Миндоходов от 17.01.2014 № 32 (далее — Справка по форме № 3ДФ, о которой подробнее расскажем в следующем разделе статьи);

— наименование, цену и объем проданной продукции;

— общую сумму дохода, сумму удержанных НДФЛ и ВС (в случае необходимости их удержания);

— сумму выплаченных средств;

— подпись продавца о получении средств и подпись лица, которое выплатило средства.

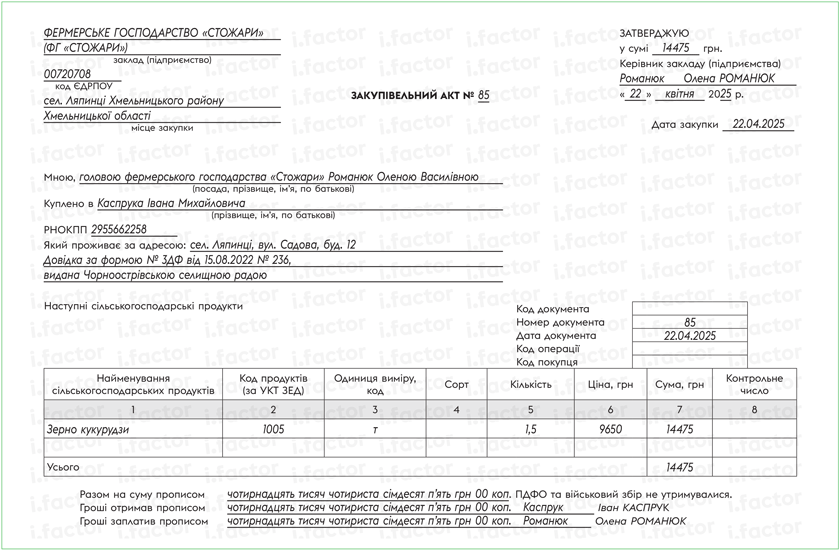

Пример оформления закупочного акта на приобретение зерна предлагаем на рисунке ниже.

Пример оформления закупочного акта на приобретение зерна

С оформлением закупки разобрались, переходим к налогообложению и отчетности.

Налогообложение и отчетность

Налоговый агент. Если фермерское хозяйство закупает сельхозпродукцию у обычного физлица, то оно является налоговым агентом в отношении дохода, который ему выплачивается.

Налогообложение доходов от продажи сельскохозяйственной продукции регулирует п.п. 165.1.24 НКУ. С учетом его норм и в соответствии с условиями вопроса, не облагают НДФЛ доходы, полученные от продажи собственного зерна, которое выращено, собрано непосредственно физлицом-продавцом на земельных участках для ведения:

1) садоводства и/или для строительства и обслуживания жилого дома, хозяйственных зданий и сооружений (приусадебные участки) и/или для индивидуального дачного строительства;

2) личного крестьянского хозяйства и/или на земельных долях (паях), выделенных в натуре (на местности).

С дохода от продажи зерна, который не облагается НДФЛ, также не удерживают и ВС (см. п.п. 1.7 п. 161 подразд. 10 разд. ХХ НКУ).

Но неужели налоговому агенту нужно проверять, само ли физлицо-продавец выращивало зерно и где именно? Нет!

Для неналогообложения дохода от продажи зерна налоговому агенту достаточно получить копию Справки о наличии у физлица-продавца земельных участков по форме № 3ДФ

Эта форма утверждена приказом Миндоходов от 17.01.2014 № 32.

Справка по форме № 3ДФ выдается:

1) лично собственнику сельхозпродукции сельским, поселковым, городским советом или советом объединенных территориальных громад по его налоговому адресу (местожительству);

2) отдельно на каждый земельный участок, который был использован для выращивания (производства) сельскохозяйственной продукции и не выдается на земельные участки, которые сданы в аренду другим субъектам хозяйствования (не используются непосредственно физлицом-налогоплательщиком). На это обращают внимание налоговики в разъяснении 103.04 БЗ (ср. );

3) сроком на 5 лет.

Оригинал Справки хранится у физлица, которому она выдана, в течение срока исковой давности с даты окончания срока ее действия.

Копия Справки у вас на руках? Тогда доход от продажи зерна выплачиваем физлицу без обложения НДФЛ и ВС. В то же время не забываем его сумму указать в 4ДФ с признаком дохода «148».

Справки нет? В этом случае с дохода следует удержать НДФЛ по ставке 18 % и ВС по ставке 5 %. Признак дохода в 4ДФ такой же — «148».

Физлицо-продавец. Подпункт 165.1.24 НКУ устанавливает обязанность физлица контролировать общую сумму дохода за календарный год, полученную им от продажи собственной сельскохозяйственной продукции, которая выращена, откормлена, выловлена, собрана, изготовлена, произведена, обработана и/или переработана непосредственно физлицом на определенных этим подпунктом земельных участках (см. выше), кроме продукции животноводства. Если такая сумма совокупно за год превысит 12 размеров минимальной зарплаты, установленной законом на 1 января отчетного (налогового) года (в 2025 году — 96000 грн), то физлицо — продавец такой продукции обязано самостоятельно:

1) отразить сумму такого превышения в годовой декларации об имущественном положении и доходах и

2) уплатить НДФЛ и ВС с суммы такого превышения.

Выводы

- Законодательство не содержит запрета для фермерских хозяйств о закупке сельхозпродукции, в частности зерна, у физлица, которое является его членом.

- Закупку сельхозпродукции у одного физлица можно оформить закупочным актом по форме, приведенной в приложении 5 к приказу № 157, или в произвольной форме.

- При закупке сельхозпродукции (кроме продукции животноводства) у физлица-непредпринимателя налоговый агент не удерживает НДФЛ и ВС с выплаченного ему дохода в случае предоставления таким физлицом копии Справки по форме № 3ДФ.