Правила подачи приложения ПП

Налогоплательщик обязан подавать налоговикам информацию, сведения о суммах средств, не уплаченных в бюджет в связи с получением налоговых льгот (суммах полученных льгот), и направлениях их использования в соответствии с п.п. 16.1.6 НКУ.

Если речь идет о плательщиках налога на прибыль, то информацию о налоговых льготах по налогу на прибыль они отражают в приложении ПП к декларации по налогу на прибыль, форма которой утверждена приказом Министерства финансов Украины от 20.10.2015 № 897.

Из этого следует, что

приложение ПП при подаче отчетности за 2024 год заполняют только те плательщики налога на прибыль (как высокодоходники, так и малодоходники), которые в 2024 пользовались налоговыми льготами по налогу на прибыль

Напомним, что налоговая льгота может быть предоставлена плательщику в виде (п. 30.9 НКУ):

а) налогового вычета (скидки), которая уменьшает базу налогообложения до начисления налога/сбора;

б) уменьшения налогового обязательства после начисления налога/сбора;

в) установления сниженной ставки налога/сбора;

г) освобождения от уплаты налога/сбора.

Таким образом, к налоговым льготам по налогу на прибыль, о получении которых обязательно следует указывать в приложении ПП, в частности, относятся:

1) льготы конкретных льготников, то есть освобождения прибыли от налогообложения, предусмотренные ст. 142, пп. 381, 41, 55, 56, 57 подразд. 4 и п. 68 подразд. 10 разд. ХХ НКУ. Информацию о таких льготах приводят также в приложении ПЗ к декларации (о его заполнении читайте «Приложение ПЗ — необлагаемая налогом прибыль» // «Налоги & бухучет», 2025, № 4);

2) уменьшение объекта налогообложения, а именно:

— уменьшение объекта налогообложения на прошлогодние налоговые убытки — данные для расчета льготы берем из строки 3.2.4 приложения РІ (код льготы — «11020301», п.п. 140.4.4 НКУ);

— уменьшение объекта налогообложения на прошлогодние налоговые убытки реорганизуемого предприятия, — данные для расчета льготы берем из строки 3.2.4.1 приложения РІ (код льготы — «11020384», п.п. 140.4.5 НКУ);

— уменьшение ценнобумажной прибыли на прошлогодние ценнобумажные налоговые убытки и отрицательные ценнобумажные переоценки — данные для расчета льготы содержат строки 03 и 04 приложения ЦП (код льготы — «11020302», п.п. 141.2.4 НКУ);

— неприменение в течение ВП налоговой разницы из п.п. 140.5.9 НКУ в отношении сумм средств и товаров, перечисленных в п.п. 69.6, 69.5 подразд. 10 разд. ХХ НКУ, которые добровольно перечислены (переданы) ВСУ (код льготы — «11020399», п.п. 69.6 подразд. 10 разд. ХХ НКУ);

3) уменьшение начисленного налога на прибыль на уплаченные заграничные налоги — информацию о сумме зачисления уплаченных заграничных налогов в уменьшение налога на прибыль вы найдете в строке 16.1 приложения ЗП (код льготы — «11020085», п.п. 141.4.9 НКУ);

4) уплата налога в бюджет по меньшей ставке. Эта группа льгот, в частности, включает:

— налогообложение нерезидентских доходов по сниженным ставкам налога или освобождение их от налогообложения согласно международным договорам (код льготы — «11020025», п. 103.4, п.п. 141.4.2 НКУ);

— налогообложение нерезидентских процентов по займам и финансовым кредитам по сниженной ставке 5 % (код льготы — «11020369», п.п. 141.4.11 НКУ). Информацию об этих доходах см. в строке 26 приложения ПН;

— освобождение нерезидентских доходов от налогообложения (коды льгот — «11020363», «11020370», «11020371», пп. 37, 46, 47 подразд. 4 разд. ХХ НКУ (см. строки 27 — 29 приложения ПН) и т. п.

Вообще-то перечень льгот по налогу на прибыль, которыми могли воспользоваться плательщики налога на прибыль в 2024 году и которые следует отразить в приложении ПП, намного больше, чем указано выше.

Отыскать все виды льгот по налогу на прибыль можно, открыв Справочники налоговых льгот, которые налоговики ежеквартально обновляют и доводят до налогоплательщиков.

Чтобы было понятнее, как предприятие должно в приложении ПП отражать информацию о налоговой льготе, в таблице ниже приведем правила заполнения отдельной строки приложения ПП, в которой отражают информацию об использовании в течение отчетного периода отдельной льготы.

К сведению! Каждый отдельный вид налоговой льготы в приложении ПП, которым воспользовался плательщик налога на прибыль в 2024 году, следует приводить в отдельной строке. То есть в приложении ПП будет заполнено столько строк, сколькими видами налоговых льгот воспользовалось предприятие в 2024 году.

Порядок заполнения приложения ПП

| Код графы | Название графы |

| 1 | Код пільги за кожним видом податкових пільг згідно з довідником пільг2 |

| 2 | Найменування податкової пільги згідно з довідником пільг2 |

| Обе этих графы плательщик налога на прибыль, который воспользовался льготой, заполняет на основании Справочников льгот. В графе 1 указываете код налоговой льготы по налогу на прибыль из соответствующего Справочника льгот. В графе 2 указывают наименование налоговой льготы по налогу на прибыль в соответствии с таким Справочником льгот | |

| 3 | Сума податку, не сплаченого до бюджету у зв’язку з отриманням податкової пільги (вивільнені від оподаткування кошти), гривень |

| В этой графе приводят саму сумму налоговой льготы по налогу на прибыль, которой в отчетном периоде воспользовался плательщик налога на прибыль. Чтобы заполнить эту графу, следует взять размеры суммы налога на прибыль, который не был уплачен (!) в течение отчетного периода в бюджет в связи с применением налоговой льготы. Дело в том, что налоговая льгота является потерями для бюджета, то есть налогом, который не уплатили из-за применения льготы. Такой недоплаченный налог еще называют высвобожденными от налогообложения средствами. При расчете сумм налоговых льгот по налогу на прибыль можно ориентироваться на консультации налоговиков, размещенные в БЗ, а также на Методические рекомендации по определению потерь бюджета от применения льгот по налогу на прибыль (см. письмо ГНАУ от 06.06.2012 № 15709/7/15-1217). Конечно же, эти Методрекомендации во многом устарели, но сам механизм расчета льгот из них еще можно почерпнуть. Давайте посмотрим, как определить сумму льготы по налогу на прибыль в наиболее распространенных случаях. 1. Размер льготы для льготников, освобожденных от налогообложения согласно ст. 142, пп. 381, 41, 55, 56, 57 подразд. 4 и п. 68 подразд. 10 разд. ХХ НКУ:

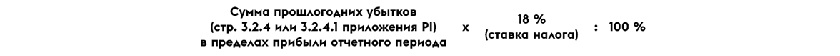

2. Размер льготы при учете прошлогодних убытков согласно п.п. 140.4.4 или 140.4.5 НКУ:

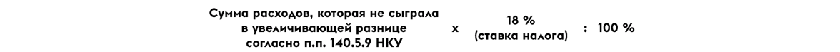

К сведению! Все плательщики налога на прибыль, кроме крупных плательщиков налога, могут учесть в уменьшение объекта обложения налогом на прибыль весь объем отрицательного значения (налогового убытка прошлого года). Крупные плательщики налога имеют право учесть только часть суммы отрицательного значения предыдущего отчетного года (не больше 50 % непогашенной суммы), определенную в пределах суммы прибыли отчетного периода. Детали ищите в «Убытки и налог на прибыль» // «Налоги & бухучет», 2022, № 66. Причем если у предприятия есть убытки прошлого периода, то это еще не значит, что оно обязательно должно показать в приложении ПП получения такой льготы. Дело в том, что считать размер такой льготы нужно только тогда, когда за текущий год была получена прибыль и плательщик налога на прибыль зачел весь или часть прошлогоднего убытка в уменьшение налога на прибыль отчетного периода. Если за отчетный период получены текущие убытки, то даже после переноса убытков прошлых лет потери бюджета не возникают. Поэтому налоговая льгота по налогу на прибыль не появится, ее сумму не рассчитывают и приложение ПП не подают (см. БЗ 102.10). Также не следует подавать приложение ПП квартальщику, который в течение года получал прибыль и учитывал убытки прошлых лет, а по результатам года получил текущий убыток или объект налогообложения, который равен нулю (без учета убытка предыдущего отчетного года) (см. БЗ 102.19). Из вышеприведенного следует: не всякий перенос прошлогодних убытков обернется льготой и заполнением приложения ПП. 3. Размер льготы через неприменение разницы из п.п. 140.5.9 НКУ:

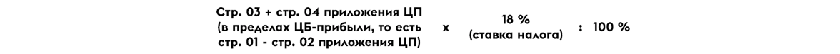

Для расчета льготы берем только сумму разницы, которая возникла бы, если бы не военное безвозмездное освобождение, предусмотренное пп. 69.6, 69.5 подразд. 10 разд. ХХ НКУ. В связи с этим напомним, что в общем случае увеличивающая разница по п.п. 140.5.9 НКУ возникает на стоимость сверхлимитных безвозмездных передач, то есть тех, которые превышают 4 % налогооблагаемой прибыли за прошлый отчетный год. То есть разница возникает только по той сумме расходов, которые оказались сверхлимитными. Так, например, если за 2024 год предоставили военную помощь на 100000 грн, а в прошлом 2023 году была получена прибыль в сумме 200000 грн, то из-под действия п.п. 140.5.9 НКУ в любом случае выпало бы 8000 грн., Учитывая это, размер льготы в этом случае будет представлять ((100000 - 8000) х 18 % : 100) 16560 грн. Только если бы за прошлый год был получен убыток, то тогда бы для расчета льготы предприятие взяло весь размер предоставленной помощи. Ведь тогда 4 %-й предел, который исключал из налогообложения безвозмездные передачи, не действовал. Детали в «Военные льготы и налог на прибыль» // «Налоги & бухучет», 2024, № 53, а также «Безвозмездная передача товаров/ОС для нужд ВСУ без документов о передаче» // «Налоги & бухучет», 2024, № 85. 4. Размер льготы при переносе прошлогодних ЦБ-убытков и отрицательных ЦБ-переоценок:

5. Размер льготы при выплате нерезиденту дохода: — освобожденного от налога на прибыль:

— налогооблагаемого по уменьшенной ставке:

| |

| Строк користування податковою пільгою у звітному періоді | |

| 4 | число, місяць, рік початку3 |

| 5 | число, місяць, рік закінчення3 |

| В обеих этих графах (4 и 5) плательщик налога на прибыль указывает периоды, в течение которых он пользовался в отчетном периоде льготой, то есть конкретную дату (число, месяц и год) начала и окончания применения льготы. Если опираться на примечания к заполнению этих граф, то из них следует, что когда льгота начала действовать до начала отчетного периода и продолжается после его окончания, то такой срок совпадает с датой начала и окончания указанного периода. То есть если квартальный плательщик налога на прибыль прошлогодними убытками покрыл прибыль, которая возникла во II — IV кварталах, то все равно следует показывать начало действия льготы в графе 4 годовой декларации в начале отчетного года «01.01.2024», а как окончание действия льготы в графе 5 — конец года «31.12.2024». По такому принципу следует, на наш взгляд, отражать и льготу по неприменению разницы из п.п. 140.5.9 НКУ, когда одариваем армию. Поскольку эта льгота начала действовать с началом ВП и закончится после отмены ВП, то есть она действовала весь 2024 год, то в графе 4 указываем «01.01.2024», а в графе 5 — «31.12.2024». Другое дело, когда речь идет о льготе, связанной с применением международных договоров об избежании двойного налогообложения. В этом случае налоговики настаивают на том, что датой начала/окончания пользования льготой в отчетном периоде является дата выплаты дохода нерезиденту (см. БЗ 102.16). В то же время если выплата доходов нерезиденту осуществляется несколько раз в течение отчетных периодов года, то датой начала пользования льготой является день первой выплаты дохода, а датой окончания — день последней выплаты дохода | |

| 6 | Сума податкової пільги, що використана за цільовим призначенням4, гривень |

| 7 | Сума податкової пільги, що використана не за цільовим призначенням, гривень |

| 8 | Сума податкової пільги, що залишилася невикористаною на кінець звітного періоду, гривень |

| Все эти три графы (6, 7, 8) приложения ПП заполняют только в том случае, если налоговым законодательством установлено требование целевого использования налоговой льготы по налогу на прибыль предприятий. Чтобы узнать, для какого вида льгот установлено целевое использование высвобожденных средств, следует открыть Справочник налоговых льгот и в нем посмотреть в графу 8. Если указана цифра «1», то высвобожденные средства имеют целевое назначение — «1», если «0» — нет целевого назначения. Если требование о целевом использовании в отношении льготы не предусмотрено, то графы 6, 7, 8 приложения ПП не заполняют. Если же требование о целевом назначении высвобожденных средств установлено, то в графе: — 6 указывают сумму налоговой льготы, которая использована по целевому назначению; — 7 указывают сумму налоговой льготы, которая использована не по целевому назначению; — 8 отражают сумму налоговой льготы, которая осталась неиспользованной на конец отчетного периода. На этом акцентируют внимание и налоговики в БЗ 102.19 | |