Минимальный ЕСВ — правила уплаты

По общему правилу, если база начисления ЕСВ не превышает размера МЗП, установленной законом на месяц, за который получен доход, сумма ЕСВ равна произведению размера МЗП и ставки ЕСВ. Такое требование к страхователям закреплено в ч. 5 ст. 8 Закона о ЄСВ*.

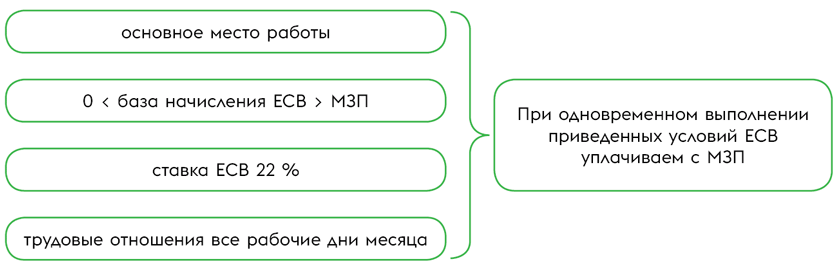

На рисунке изображены условия, при которых обычный работодатель должен выполнять правило уплаты ЕСВ с МЗП, если у работника база начисления взноса за месяц меньше минималки.

Когда применяем требование об уплате ЕСВ с МЗП

Когда требование ЕСВ с МЗП не выполняем

Требование об уплате ЕСВ с МЗП не надо выполнять:

— в месяце приема/увольнения работника, если он отработал не все рабочие дни в таком месяце согласно графику работы. Даже если работник основной и ставка ЕСВ к его доходам 22 %;

— если база начисления ЕСВ равна нулю (любого работника с любой ставкой ЕСВ). Например, если работник весь месяц находился в неоплачиваемом отпуске или с ним приостановлен трудовой договор и доход не начислялся;

— в случае применения льготной ставки ЕСВ, например 8,41 % (ставка ЕСВ работников с инвалидностью);

— при начислении заработной платы (доходов) физическим лицам из источников не по основному месту работы (то есть внешним совместителям, лицам, выполняющим работы (предоставляющим услуги) по гражданско-правовому договору, заключенному не по их основному месту работы);

— по работникам, которые будут работать по трудовым договорам с нефиксированным рабочим временем.

Особенности требования уплаты ЕСВ с МЗП для переходящих выплат

Под переходящими выплатами понимаем больничные, пособие по беременности и родам, отпускные.

Больничные могут начисляться в месяце, следующем за месяцем начала болезни. Например, когда болезнь приходится на два месяца (начало в одном, а окончание в следующем). Следовательно, если работник болел, однако листок нетрудоспособности до конца месяца не предоставлен или он не готов к уплате, то ЕСВ начисляем на фактическую базу начисления.

Требование о ЕСВ с МЗП не выполняем, ведь общая сумма дохода за месяц еще не известна.

После получения листка нетрудоспособности (для е-больничных получение статуса «Готовий до сплати») для целей сравнения с «минималкой» больничные относим к месяцам, за которые они начислены. Сравниваем с МЗП, действовавшей в таких месяцах. При необходимости доначисляем ЕСВ.

Пособие по беременности и родам начисляется и отражается в отчетности наперед. А его сумма, как в отчетном, так и в следующих за отчетным месяцах, может оказаться меньше минзарплаты. Однако все сравнения с минзарплатой для контроля требования ЕСВ с МЗП проводим месяц в месяц. Наперед (в текущем отчетном периоде за будущие отчетные периоды) дополнительную базу не определяем.

С отпускными та же история. Переходящие отпускные (начало в одном месяце, а окончание в другом) могут начисляться наперед. И для требования выполнения ЕСВ с МЗП они относятся к месяцам, ЗА которые начислены. Сравнивать фактическую базу начисления взноса с МЗП и определять дополнительную базу должны месяц в месяц. Наперед нельзя.

Дополнительная база в Д1 — правила отражения

В Д1 для отражения дополнительной базы начисления взноса на работника, по которому ее определили, формируем отдельную от зарплаты строку. Особенности заполнения отдельных граф этой строки отражены в таблице.

Особенности заполнения строки с дополнительной базой в Д1

| Показатель | Случаи применения |

| Графа 08 (код категории застрахованного лица): | |

| «1» | если в текущем месяце отчетного квартала работнику начисляли зарплату |

| «29» | если в текущем месяце отчетного квартала только больничные или в текущем месяце отчетного квартала отражаем дополнительную базу за прошлый период, которая связана с больничными, начисленными в текущем месяце за прошлые месяцы |

| «42» | если в текущем месяце отчетного квартала есть только пособие по беременности и родам или в текущем месяце отражаем дополнительную базу, которая связана с пособием, начисленным в текущем месяце за прошлые месяцы или в прошлых месяцах за текущий месяц |

| «47» | если разницу определяем по работнику, призванному (принятому) на военную службу, за которым сохраняем среднюю зарплату |

| «75» | если разницу определяем по работнику, который целый месяц был привлечен к выполнению обязанностей в добровольческих формированиях теробороны и за которым сохранялась средняя зарплата |

| Графа 09 (код типа начислений): | |

| «13» | если отражаем дополнительную базу начисления ЕСВ в текущем месяце отчетного квартала за текущий месяц. Например, когда в графе 08 имеем КЗО «1», «29», «42», «75». Также если в текущем месяце отчетного квартала отражаем дополнительную базу за предыдущие месяцы в связи с начислением больничных/пособия по беременности и родам (в графе 08 КЗО «29», «42») |

| «14» | в случае если отражаем дополнительную базу в текущем месяце отчетного квартала за месяцы предыдущих отчетных периодов, которая возникла в связи с отчислением «перегуляных» отпускных при увольнении (в графе 08 код категории ЗО «1»). Практический пример применения КТН «14» вы можете посмотреть в статье «Перегуляна» відпустка: як відобразити у Д1»? // «Оплата труда», 2022, № 20 (ср. ) |

| «2» | при исправлении ошибки, если в прошлых отчетных периодах занизили или не отразили дополнительную базу |

| «3» | при исправлении ошибки, если в прошлых отчетных периодах завысили или ошибочно отразили дополнительную базу |

| Графа 10 (месяц и год, за который определяли дополнительную базу): | |

| Текущий | если определяем дополнительную базу за текущий месяц. Классический случай |

| Предыдущие | если определяем дополнительную базу за предыдущие месяцы в связи с начислением больничных/пособия по беременности и родам (в графе 08 КЗО «29», «42»), а также если «снимаем» лишние суммы отпускных за предыдущие месяцы при увольнении (в графе 09 КТН «14») |

Саму сумму дополнительной базы указываем в графе 18, а ЕСВ на нее — в графе 20. Остальные графы заполняем в общем порядке.

В следующей статье этого выпуска на числовых примерах рассмотрим ситуации, при которых может возникнуть необходимость определения дополнительной базы начисления взноса.

Выводы

- Требование уплаты ЕСВ не меньше МЗП надо выполнять относительно базы начисления ЕСВ основных работников без инвалидности (ставка ЕСВ 22 %).

- Требование об уплате ЕСВ с МЗП не надо выполнять в месяце приема/увольнения работника, если он отработал не все рабочие дни в таком месяце согласно графику работы.

- Требование об уплате ЕСВ с МЗП не выполняем, если работник весь месяц был в неоплачиваемом отпуске и база начисления ЕСВ равна нулю.

- Дополнительная база начисления взноса в Д1 указывается в отдельной от зарплаты строке с КТН «13» в графе 8.