Мінімальний ЄСВ — правила сплати

За загальним правилом, якщо база нарахування ЄСВ не перевищує розміру МЗП, установленої законом на місяць, за який отримано дохід, сума ЄСВ дорівнює добутку розміру МЗП і ставки ЄСВ. Така вимога до страхувальників закріплена у ч. 5 ст. 8 Закону про ЄСВ*.

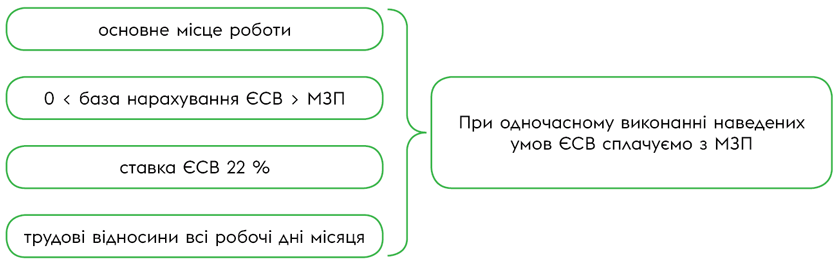

На рисунку зображені умови, за яких звичайний роботодавець має виконувати правило сплати ЄСВ з МЗП, якщо у працівника база нарахування внеску за місяць менша за мінімалку.

Коли застосовуємо вимогу про сплату ЄСВ з МЗП

Коли вимогу ЄСВ з МЗП не виконуємо

Вимогу про сплату ЄСВ з МЗП не треба виконувати:

— у місяці прийняття/звільнення працівника, якщо він відпрацював не всі робочі дні в такому місяці згідно з графіком роботи. Навіть якщо працівник основний і ставка ЄСВ до його доходів 22 %;

— якщо база нарахування ЄСВ дорівнює нулю (будь-якого працівника з будь-якою ставкою ЄСВ). Наприклад, якщо працівник весь місяць перебував у неоплачуваній відпустці чи з ним призупинено трудовий договір і дохід не нараховувався;

— у разі застосування пільгової ставки ЄСВ, наприклад 8,41 % (ставка ЄСВ працівників з інвалідністю);

— при нарахуванні заробітної плати (доходів) фізичним особам із джерел не за основним місцем роботи (тобто зовнішнім сумісникам, особам, які виконують роботи (надають послуги) за цивільно-правовим договором, укладеним не за їх основним місцем роботи);

— за працівниками, які працюватимуть за трудовими договорами з нефіксованим робочим часом.

Особливості вимоги сплати ЄСВ з МЗП для перехідних виплат

Під перехідними виплатами розуміємо лікарняні, допомогу по вагітності та пологах, відпускні.

Лікарняні можуть нараховуватися в місяці, наступному за місяцем початку хвороби. Наприклад, коли хвороба припадає на два місяці (початок в одному, а закінчення в наступному). Отже, якщо працівник хворів, проте листок непрацездатності до кінця місяця не надано або він не готовий до сплати, то ЄСВ нараховуємо на фактичну базу нарахування.

Вимогу про ЄСВ з МЗП не виконуємо, адже загальна сума доходу за місяць ще не відома.

Після отримання листка непрацездатності (для е-лікарняних отримання статусу «Готовий до сплати») для цілей порівняння з «мінімалкою» лікарняні відносимо до місяців, за які вони нараховані. Порівнюємо з МЗП, що діяла в таких місяцях. За потреби донараховуємо ЄСВ.

Допомога по вагітності та пологах нараховується та відображається у звітності наперед. А її сума, як у звітному, так і в наступних за звітним місяцях, може виявитися меншою за мінзарплату. Проте всі порівняння з мінзарплатою для контролю вимоги ЄСВ з МЗП проводимо місяць у місяць. Наперед (у поточному звітному періоді за майбутні звітні періоди) додаткову базу не визначаємо.

З відпускними та сама історія. Перехідні відпускні (початок в одному місяці, а закінчення в іншому) можуть нараховуватися наперед. І для вимоги виконання ЄСВ з МЗП вони належать до місяців, ЗА які нараховані. Порівнювати фактичну базу нарахування внеску з МЗП і визначати додаткову базу маємо місяць у місяць. Наперед не можна.

Додаткова база в Д1 — правила відображення

У Д1 для відображення додаткової бази нарахування внеску на працівника, за яким її визначили, формуємо окремий від зарплати рядок. Особливості щодо заповнення окремих граф цього рядка відображені у таблиці.

Особливості заповнення рядка з додатковою базою у Д1

| Показник | Випадки застосування |

| Графа 08 (код категорії застрахованої особи): | |

| «1» | якщо у поточному місяці звітного кварталу працівнику нараховували зарплату |

| «29» | якщо у поточному місяці звітного кварталу є тільки лікарняні або в поточному місяці звітного кварталу відображаємо додаткову базу за минулий період, яка пов’язана з лікарняними, нарахованими в поточному місяці за минулі місяці |

| «42» | якщо у поточному місяці звітного кварталу є тільки допомога по вагітності та пологах або в поточному місяці відображаємо додаткову базу, яка пов’язана з допомогою, нарахованою в поточному місяці за минулі місяці або в минулих місяцях за поточний місяць |

| «47» | якщо різницю визначаємо за працівником, призваним (прийнятим) на військову службу, за яким зберігаємо середню зарплату |

| «75» | якщо різницю визначаємо за працівником, який цілий місяць був залучений до виконання обов’язків у добровольчих формуваннях тероборони та за яким зберігалася середня зарплата |

| Графа 09 (код типу нарахувань): | |

| «13» | якщо відображаємо додаткову базу нарахування ЄСВ в поточному місяці звітного кварталу за поточний місяць. Наприклад, коли у графі 08 маємо КЗО «1», «29», «42», «47», «75». Також якщо в поточному місяці звітного кварталу відображаємо додаткову базу за попередні місяці у зв’язку з нарахуванням лікарняних/допомоги по вагітності та пологах (у графі 08 КЗО «29», «42») |

| «14» | у разі якщо відображаємо додаткову базу в поточному місяці звітного кварталу за місяці попередніх звітних періодів, яка виникла у зв’язку з відрахуванням «перегуляних» відпускних при звільненні (у графі 08 код категорії ЗО «1»). Практичний приклад застосування КТН «14» ви можете переглянути у статті «Перегуляна» відпустка: як відобразити у Д1?» // «Оплата праці», 2022, № 20 (ср. ) |

| «2» | при виправленні помилки, якщо в минулих звітних періодах занизили або не відобразили додаткову базу |

| «3» | При виправленні помилки, якщо в минулих звітних періодах завищили або помилково відобразили додаткову базу |

| Графа 10 (місяць та рік, за який визначали додаткову базу): | |

| Поточний | якщо визначаємо додаткову базу за поточний місяць. Класичний випадок |

| Попередні | якщо визначаємо додаткову базу за попередні місяці у зв’язку з нарахуванням лікарняних/допомоги по вагітності та пологах (у графі 08 КЗО «29», «42»), а також якщо «знімаємо» зайві суми відпускних за попередні місяці при звільненні (у графі 09 КТН «14») |

Саму суму додаткової бази зазначаємо у графі 18, а ЄСВ на неї — у графі 20. Решту граф заповнюємо в загальному порядку.

У наступній статті цього випуску на числових прикладах розглянемо ситуації, при яких може виникнути необхідність визначення додаткової бази нарахування внеску.

Висновки

- Вимога сплати ЄСВ не менше за МЗП треба виконувати відносно бази нарахування ЄСВ основних працівників без інвалідності (ставка ЄСВ 22 %).

- Вимогу про сплату ЄСВ з МЗП не треба виконувати у місяці прийняття/звільнення працівника, якщо він відпрацював не всі робочі дні в такому місяці згідно з графіком роботи.

- Вимогу про сплату ЄСВ з МЗП не виконуємо, якщо працівник увесь місяць був у безоплатній відпустці та база нарахування ЄСВ дорівнює нулю.

- Додаткова база нарахування внеску в Д1 зазначається в окремому від зарплати рядку з КТН «13» у графі 8.